Von der Rohstoffkonkurrenz zur nachhaltigen Rohstoffaußenpolitik

Politikansätze für deutsche Akteure

SWP-Studie 2022/S 13, 22.12.2022, 45 Seitendoi:10.18449/2022S13

Forschungsgebiete-

Die Abhängigkeit deutscher und europäischer Unternehmen von metallischen Rohstoffen ist hoch. Perspektivisch wird der Bedarf an diesen Rohstoffen noch steigen, da sie für die Energie- und die Mobilitätswende, die Digitalisierung und andere Zukunftstechnologien gebraucht werden.

-

Die Versorgungssicherheit wird zudem von geopolitischen Entwicklungen beeinflusst. Hierbei ist Chinas zentrale Rolle in Rohstofflieferketten ein Unsicherheitsfaktor.

-

Die Bundesregierung hat sich ambitionierte Nachhaltigkeitsziele gesetzt. Diese in komplexen mehrstufigen Lieferketten metallischer Rohstoffe umzusetzen ist schwierig, weil die Umwelt- und Menschenrechtsrisiken in diesen Lieferketten erheblich sind.

-

Die Um- und Durchsetzung von Nachhaltigkeit sollte dennoch nicht dem Ziel Versorgungssicherheit untergeordnet werden. Vielmehr sollte die Bundesregierung eine strategische Rohstoffpolitik verfolgen, die Ansprüche an Nachhaltigkeit und Versorgungssicherheit miteinander verbindet.

-

Dabei muss sie die beiden großen Herausforderungen in der Nachhaltigkeitsgovernance angehen: zum einen die Vielfalt an unterschiedlichen Standards und deren unvollständige Um- und Durchsetzung, zum anderen die fehlende Transparenz sowie vorhandene Machtasymmetrien entlang metallischer Lieferketten.

-

Eine nachhaltige Rohstoffaußenpolitik sollte strategische Diversifizierung anvisieren und dabei internationale Partnerschaften mit Wertepartnern festigen, um so einseitige Abhängigkeiten zu reduzieren. Entscheidende Elemente dieser Politik sind Maßnahmen zur Steigerung von Transparenz und ein regulativer »Smart Mix«.

Inhaltsverzeichnis

1 Problemstellung und Empfehlungen

2 Ausgangslage: Dynamiken in der Versorgungssicherung

2.1 Steigender Bedarf und Importabhängigkeit

2.2 Geopolitische Dynamiken und strategische Rohstoffpolitik(en)

2.3 Menschenrechts- und Nachhaltigkeitsverpflichtungen

3 Lieferketten metallischer Rohstoffe: Merkmale, Governance und Schlüsselakteure

3.1 Materialfluss und Strukturmerkmale

3.3 Steuerung durch vertikale und horizontale Governance

4 Standardsetzung: Regulatorische Heterogenität im Bereich Nachhaltigkeit

4.1 Private Standards und Zertifizierungssysteme in Lieferketten von Metallen

4.2 Unzureichende Transparenz und Standardsetzung im internationalen Handel

4.3 Erste Regulierungsansätze im Finanzsektor und bei Investitionen

4.4 Nationalstaatliche Regulierung in Bergbau und weiterverarbeitender Industrie

5 Herausforderung: Um‑ und Durchsetzung von Nachhaltigkeitsstandards

5.1 Schwierigkeiten an den einzelnen Stufen der Lieferkette (horizontale Dimension)

5.2 Schwierigkeiten bei transnationalen Lieferketten (vertikale Dimension)

6 Rohstoffspezifische Lieferketten im Vergleich: Platin und Kupfer

6.2 Lead Firms und staatliche Kooperation

6.3 Wichtiges Korrektiv: Zivilgesellschaft und Gewerkschaften

7 Auf dem Weg zu einer nachhaltigen Rohstoffaußenpolitik

7.1 Lieferketten diversifizieren

7.2 Abhängigkeiten von China reduzieren

7.3 Strategische Allianzen aus- und aufbauen

7.4 Europäische und internationale Kooperation intensivieren

7.6 Multi-Stakeholder-Prozesse statt Akteurskonkurrenz

Problemstellung und Empfehlungen

Deutsche Unternehmen sind stark abhängig von Importen metallischer Rohstoffe, da Deutschland selbst nur eingeschränkt über derartige Vorkommen verfügt und der Bedarf nur teilweise über Recycling gedeckt werden kann. Für den Ausbau der Digitalisierung sowie für die Energie- und Mobilitätswende wird der Metallbedarf in den nächsten Jahren erheblich ansteigen. So geht die Internationale Energieagentur (IEA) davon aus, dass 2040 weltweit viermal mehr kritische Metalle für Energiewendetechnologien benötigt werden als heute.

Seit Beginn der Covid‑19-Pandemie haben sich die strukturellen Versorgungsrisiken in Lieferketten erhöht. Darüber hinaus gefährdet der russische Angriffskrieg gegen die Ukraine nicht nur die Versorgung mit Nahrungsmitteln und Energierohstoffen, sondern auch mit Metallen, beispielsweise Nickel. Hinzu kommt eine große Unsicherheit mit Blick auf China – einen zentralen Akteur in den Lieferketten vieler kritischer Metalle. Aktuell lässt sich ein zunehmender geopolitischer Wettbewerb um den Zugang zu metallischen Rohstoffen beobachten.

Diese Entwicklungen laufen parallel zu wachsenden Anforderungen an Unternehmen, unternehmerische Sorgfaltspflichten (Due Diligence) einzuhalten und nachhaltigere Geschäftspraktiken einzuführen. In den vergangenen zehn Jahren ist eine Reihe von Initiativen auf den Weg gebracht worden, um negative menschenrechtliche und ökologische Auswirkungen unternehmerischen Handelns in globalen Lieferketten zu minimieren. Während zunächst private Standards auf freiwilliger Basis dominierten, zeichnet sich heute eine Mischung aus freiwilligen Standards und verbindlicher Regulierung ab. Multi-Stakeholder-Initiativen, in denen staatliche Akteure, zivilgesellschaftliche Organisationen sowie private und staatliche Firmen vertreten sind, spielen bei deren Entwicklung eine wichtige Rolle. Die Bundesregierung hat mit der Verabschiedung des Lieferkettensorgfaltspflichtengesetzes (LkSG) im Jahr 2021 den Pfad einer verbindlichen Regulierung beschritten. Auch die Mitgliedstaaten der Europäischen Union (EU) haben sich darauf geeinigt, ein europäisches Lieferkettengesetz umzusetzen.

Dennoch besteht aufgrund der geopolitischen Herausforderungen das Risiko, dass die langjährigen Bemühungen um Nachhaltigkeit an Unterstützung verlieren. Die Schlussfolgerung, Menschenrechts- und Nachhaltigkeitsziele hinter die Versorgungssicherheit zurückzustellen, greift jedoch zu kurz. Eine Reihe von Studien der letzten Jahre zeigt, dass die Um- und Durchsetzung von Nachhaltigkeitsstandards sogar ein wesentliches Element von Versorgungssicherheit ist, sind doch Unternehmen und staatliche Akteure dadurch aufgefordert, strategischer vorzugehen und Risiken in Lieferketten vorzubeugen. Allerdings beschränkt die technische wie auch die geopolitische Strukturierung metallischer Lieferketten die Möglichkeiten deutscher Akteure, Nachhaltigkeit in solchen Lieferketten zu beeinflussen, da sie als Abnehmer in der Regel keinen unmittelbaren Einfluss auf die ersten Produktionsschritte wie den Abbau und die Veredelung von Metallen haben.

Die vorliegende Studie geht daher der Frage nach, durch welche Governanceansätze deutsche Akteure dazu beitragen können, Nachhaltigkeit in metallischen Lieferketten zu verbessern, und wie sie mit diesem Ziel auf andere Akteure und auf die vorgelagerten Stufen der Lieferketten einwirken können. »Nachhaltigkeit« und »nachhaltig« werden dabei im Sinne der Umsetzung der Ziele für nachhaltige Entwicklung (SDGs) der Vereinten Nationen (VN) verstanden.

Grundlage dieser Studie ist die umfassende Analyse der Lieferketten zweier Metalle: Kupfer aus dem Andenraum und Platin aus dem südlichen Afrika. Somit fokussiert sie Lieferketten des industriellen Bergbaus und formuliert Politikempfehlungen für diesen Bereich.

Die Studie basiert auf über 130 Interviews und Gesprächen mit Vertretern und Vertreterinnen aus Politik und Verwaltung, der Industrie, der Zivilgesellschaft sowie von Forschungseinrichtungen. Geführt wurden sie 2021 und 2022 im Rahmen des Forschungsprojektes »Transnationale Governance-Ansätze für nachhaltige Rohstofflieferketten im Andenraum und im südlichen Afrika«, das durch das Bundesministerium für wirtschaftliche Zusammenarbeit und Entwicklung (BMZ) gefördert wird. Im Mittelpunkt standen Gespräche in den Abbau- und Produktionsländern Peru, Chile, Südafrika und Simbabwe, außerdem in der Schweiz und Großbritannien sowie in Deutschland und anderen Ländern der EU.

Der Vergleich der beiden Lieferketten erlaubt eine systematische Analyse und Schlussfolgerungen, die sowohl rohstoffspezifische als auch Kontextfaktoren berücksichtigen. So konnten zwei große Herausforderungen für die Governance metallischer Lieferketten identifiziert werden:

Erstens ist in den letzten Jahren eine Vielzahl von freiwilligen und verpflichtenden Nachhaltigkeitsstandards entstanden, die schwer zu überblicken sind und häufig noch unzureichend um- und durchgesetzt werden. Einige dieser Nachhaltigkeitsstandards sind durchaus komplementär. Doch gibt es zum Teil Konkurrenzen, unterschiedliche Prioritäten und / oder ein unterschiedliches Verständnis von Nachhaltigkeit. Die ungenügende Nachhaltigkeitsgovernance vor allem des Finanzsektors sowie an den Handelsknotenpunkten für Rohstoffe (Commodity Hubs) führt zu Intransparenz entlang metallischer Lieferketten und begrenzt den regulatorischen Einfluss nachgelagerter Akteure.

Zweitens bestehen Machtasymmetrien zwischen den Beteiligten in metallischen Lieferketten, die erhebliche Abhängigkeiten von einflussreichen Akteuren bedeuten, was die Governance von Nachhaltigkeit betrifft. Da die Wege jedes Metalls anders verlaufen und sich die Lieferketten von Metallen sowie die darin involvierten Akteure unterscheiden, ist eine rohstoff- und lieferkettenspezifische Betrachtung nötig. Wenigen Firmen und Staaten innerhalb einer Lieferkette kommt eine wichtige Rolle bei der Umsetzung von Nachhaltigkeit zu – weil sie Standards setzen und umsetzen können. Im Vergleich dazu haben zivilgesellschaftliche Organisationen und Gewerkschaften geringe Einflussmöglichkeiten auf die Ausgestaltung der Lieferkettengovernance.

Die fehlende Transparenz in Lieferketten metallischer Rohstoffe erschwert die Identifikation von Machtasymmetrien. Aufgrund der »Nadelöhre« (Schmelzhütten / Raffinerien und Handel) lassen sich Materialfluss und Lieferbeziehungen schlecht nachverfolgen.

Um eine nachhaltige und effektive Lieferkettengovernance voranzutreiben, muss die Bundesregierung Maßnahmen zur Diversifizierung von Lieferketten ergreifen. Ziel muss sein, zu große Abhängigkeiten von einzelnen Ländern zu verringern – dies gilt insbesondere für China. Dabei ist der Ausbau verlässlicher Partnerschaften mit rohstoffreichen Ländern, die hohe Nachhaltigkeitsstandards anvisieren, notwendig. In solchen Arrangements sollten die Bedürfnisse der Partner beachtet und entsprechende Unterstützungsangebote unterbreitet werden. Eine nachhaltige Lieferkettengovernance sollte zudem Transparenz und den Abbau von Machtdivergenzen anstreben. Gezielte Maßnahmen – wie die Förderung von Multi-Stakeholder-Prozessen – können dies unterstützen, um so zu einem »Smart Mix« aus freiwilligen und verpflichtenden Governanceinstrumenten zu gelangen.

Ausgangslage: Dynamiken in der Versorgungssicherung

Für die Bundesrepublik ist die sichere Versorgung mit metallischen Rohstoffen von wirtschaftlich zentraler Bedeutung. Der zunehmende globale Bedarf an metallischen Rohstoffen wird die geopolitische Konkurrenz in den kommenden Jahren verschärfen. Zusätzlich steigen die Anforderungen an die nachhaltige Beschaffung von Rohstoffen. Deutsche Unternehmen stehen hier jedoch vor einer Herausforderung: Sie haben in der Regel wenig Einfluss auf die ersten Stufen von Lieferketten, weil sie nur unwesentlich am Abbau von Rohstoffen und den ersten Verarbeitungsschritten beteiligt sind.

Steigender Bedarf und Importabhängigkeit

Die Nachfrage der deutschen und der europäischen Wirtschaft nach metallischen Rohstoffen ist bereits jetzt erheblich. Im Jahr 2020 importierte Deutschland Metalle im Wert von 53,35 Milliarden Euro.1 Der Großteil davon stammt aus dem außereuropäischen Ausland.2 Die Nachfrage wird in den nächsten Jahren weiter steigen, da Metalle wichtige Bausteine für die Energie- und die Mobilitätswende sowie die Digitalisierung sind.

Die Internationale Energieagentur (IEA) geht von einer Vervierfachung des Bedarfs an Mineralen für grüne Energietechnologien bis 2040 aus, damit die Ziele des Pariser Klimaabkommens erfüllt werden können. Ein noch schnellerer Übergang, um bis 2050 globale Klimaneutralität zu erreichen, würde im Jahr 2040 sogar sechsmal mehr Minerale erfordern als heute.3 Die Internationale Organisation für Erneuerbare Energien (IRENA) definiert dabei fünf Metalle als besonders kritisch, um die globale Erwärmung auf durchschnittlich 1,5 °C zu begrenzen: Kupfer, Lithium, Nickel und zwei Seltene Erden – Neodym und Dysprosium.4 Die EU erstellt seit 2011 ihre eigene Liste für Rohstoffe, die hohen Lieferrisiken unterliegen und zugleich für die Volkswirtschaften relevant sind. Die aktuell vierte Liste kritischer Rohstoffe umfasst dreißig verschiedene Einträge.5

Die Nachfrage nach Metallen in Deutschland (ebenso wie in der EU) kann auf absehbare Zeit nicht durch heimischen Bergbau oder geschlossene Wirtschaftskreisläufe gedeckt werden, selbst wenn die im Koalitionsvertrag 2021 angekündigte »Nationale Kreislaufwirtschaftsstrategie« zügig umgesetzt wird. Hierfür wären technologische Fortschritte und der weitreichende Ausbau der Kreislaufwirtschaft notwendig, die nicht in einem kurzen Zeitraum bewerkstelligt werden können.6

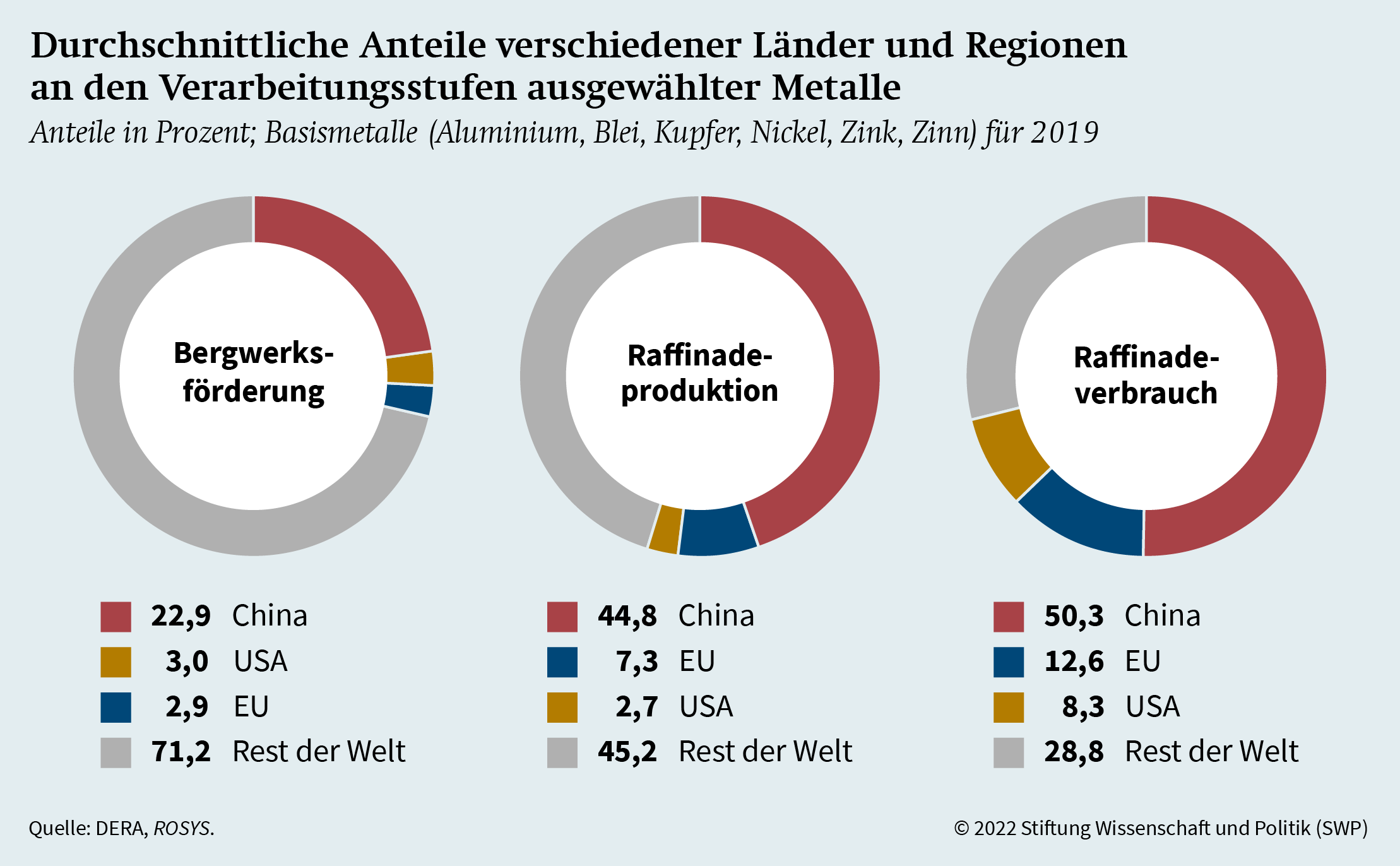

Deutschland ist wegen seiner Industriestruktur besonders abhängig von Importen und hat selbst keinen bedeutsamen Inlandsbergbau im Bereich metallischer Rohstoffe. Vorkommen strategischer Metalle sind nur bedingt vorhanden, legislative und technologische Voraussetzungen für den Abbau kurzfristig nicht gegeben. Auch in anderen EU-Staaten spielt der Bergbau bislang keine wesentliche Rolle. Gleiches gilt für weitere Verarbeitungsstufen wie die Raffinadeproduktion.7

Die Importabhängigkeit europäischer Unternehmen liegt bei einigen Metallen bei 100 Prozent.

Deutsche und europäische Unternehmen importieren metallische Rohstoffe mehrheitlich aus anderen Weltregionen, wobei die Importabhängigkeit bei einer ganzen Reihe von Metallen bei zwischen 75 und 100 Prozent liegt.8 Viele der benötigten Primärrohstoffe werden in Ländern des Globalen Südens abgebaut, dort teilweise verarbeitet und oft auf Umwegen – in vielen Fällen über China, wo sie weiterverarbeitet werden – ins europäische Zielland zur Endverarbeitung transportiert.

Geopolitische Dynamiken und strategische Rohstoffpolitik(en)

Bedingt durch vielfältige geopolitische Disruptionen unterlagen Lieferketten von metallischen Rohstoffen in den vergangenen Jahren erheblichen Störungen. Die Covid‑19-Pandemie und die damit verbundenen Produktionsausfälle in unterschiedlichen Regionen verursachten weltweite Versorgungsengpässe. Dies wurde verstärkt durch die chinesische Energiekrise, die beispielsweise 2021 zu einer Magnesiumknappheit auf dem Weltmarkt führte und die auch deutsche Firmen betraf.9 Insgesamt steigt die Sorge, dass China, ein zentraler Akteur in Lieferketten metallischer Rohstoffe, als Lieferant ausfallen könnte, sei es aufgrund internationaler Verwerfungen wie im Handelskonflikt mit den USA, sei es wegen der anhaltenden Energieknappheit im eigenen Land oder aus anderen innen- oder außenpolitischen Gründen.10

Der russische Angriffskrieg gegen die Ukraine bringt weitere Verschiebungen auf den globalen Märkten mit sich, weil Russland als wichtiger Exporteur für Metalle wie Nickel und Palladium ein politisches und ökonomisches Risiko geworden ist. Im Jahr 2020 importierten deutsche Unternehmen noch Metalle im Wert von 2,8 Milliarden Euro aus der Russischen Föderation.11 Seit Kriegsbeginn haben sich viele Unternehmen aus Geschäften mit Russland zurückgezogen, wenngleich noch keine verlässlichen Zahlen zur Entwicklung im Metallsektor vorliegen. Gleichzeitig sind die enormen Abhängigkeiten von China hinsichtlich metallischer Rohstoffe in den Fokus der politischen Aufmerksamkeit geraten (siehe Infokasten zu China, S. 9, und Abbildung 1, S. 10).12

Auf deutscher und europäischer Ebene wurden die Bemühungen zur Rohstoffsicherung seit der Pandemie noch einmal verstärkt, um auf die vielfältigen Herausforderungen für die Versorgungssicherheit zu reagieren.

|

China ist entlang der Lieferketten vieler kritischer Metalle der dominante Akteur. Die Volksrepublik hat den heimischen Rohstoffabbau in den vergangenen Jahrzehnten massiv gefördert und damit zahlreiche Vorkommen im eigenen Land erschlossen. Bei 42 Prozent der Bergwerksprodukte (Industrieminerale, Metalle und Kokskohle), die die Deutsche Rohstoffagentur (DERA) 2021 als Produkte mit sehr hohem Preis- und Versorgungsrisiko bewertet hat, war China größter Produzent weltweit. Bei weiteren knapp 25 Prozent lag das Land auf Platz 2 oder 3.a Darüber hinaus hat sich die chinesische Regierung einer Going-Global-Strategie verschrieben und vor allem durch die Seidenstraßeninitiative den Einfluss chinesischer Unternehmen in verschiedenen Lieferketten metallischer Rohstoffe ausgeweitet. Durch die Beteiligung chinesischer Unternehmen an allen (!) Stufen dieser Lieferketten hat sich China einen strategischen Vorteil im globalen Wettbewerb um Rohstoffe erarbeitet.b Chinesische Investitionen fließen unmittelbar in den Rohstoffabbau und ausländische Lagerstätten.c Im Zuge dessen hat China zudem gezielt in den Ausbau der Transportinfrastruktur investiert, beispielsweise indem es Häfen oder Schienennetze finanzierte.d Neben Investitionen in den heimischen und ausländischen Abbau sowie in transnationale Infrastruktur fördert(e) die chinesische Regierung in besonderem Maße auch die Schmelzhütten und die Raffinadeproduktion im eigenen Land. Laut der Daten der DERA war China 2021 mit 93 Prozent der weltweit größte Produzent von Raffinadeprodukten mit hohem Beschaffungsrisiko. Diese Abhängigkeit des Weltmarktes zeigt sich auch bei der erweiterten Gruppe der Handelsprodukte mit hohem Risiko, die Halbzeuge miteinschließt. Hier ist China mit 41 Prozent Weltmarktanteil der größte Nettoexporteur.e |

Derartige strategische Abhängigkeiten sind – dies zeigt der russische Angriffskrieg gegen die Ukraine – mit hohen Risiken verbunden. Sie schwächen die wirtschaftliche Souveränität Deutschlands und der EU. Die herausragende Rolle Chinas mit Blick auf den Abbau, die Verarbeitung und die Herstellung von Endprodukten aus metallischen Rohstoffen, aber auch als Knotenpunkt im internationalen Rohstoffhandel stellt ein Risiko dar, dem Unternehmen begegnen müssen und das politisch flankiert werden muss.f a DERA, DERA-Rohstoffliste 2021, Berlin 2021 (DERA Rohstoffinformationen, Nr. 49), S. 5 (online, eingesehen am 8.2.2022). b Yun Schüler-Zhou u. a., Einblicke in die chinesische Rohstoffwirtschaft, Berlin: DERA, 2020 (DERA Rohstoffinformationen, Nr. 41), S. 8 (online, eingesehen am 16.12.2020). e DERA, DERA-Rohstoffliste 2021 [wie a]. f Jane Nakano, The Geopolitics of Critical Minerals Supply Chains. A Report of the CSIS Energy Security and Climate Change Program, Washington, D. C.: Center for Strategic and International Studies (CSIS), März 2021 (online, eingesehen am 21.2.2022). |

|

Die erste Rohstoffstrategie der Bundesregierung stammt aus dem Jahr 2010; eine überarbeitete Version dieser Strategie mit insgesamt 17 Maßnahmen wurde im Januar 2020 vorgestellt.13 Das Bundesministerium für Wirtschaft und Klimaschutz (BMWK) hat in den letzten Monaten Eckpunkte formuliert, die die Rohstoffstrategie der Bundesregierung ergänzen sollen. Diese Maßnahmen lassen sich drei Säulen zuordnen: erstens Recycling und Kreislaufwirtschaft, zweitens Diversifizierung, europäische und internationale Kooperation, drittens Umsetzung von Nachhaltigkeitsstandards, auch in Allianz mit europäischen Partnern.14

Ähnliche Initiativen werden in anderen europäischen Ländern, allen voran Frankreich,15 sowie auf EU-Ebene diskutiert. Die deutsche und die französische Regierung haben bereits gemeinsame Vorschläge für die legislative Ausgestaltung des Europäischen Gesetzes über kritische Rohstoffe (Critical Raw Materials Act) vorgestellt. Einen ersten Legislativentwurf will die EU‑Kommission im Frühjahr 2023 vorlegen.16 Die deutsch-französischen Vorschläge sehen vor, das Krisenmanagement bei kritischen Rohstoffen zu stärken und Finanzinstrumente zur Förderung von Projekten sowie einen »fairen und nachhaltigen Marktrahmen« umzusetzen.17

|

Quelle: Deutsche Rohstoffagentur (DERA), ROSYS – Rohstoffinformationssystem, <https://rosys.dera.bgr.de> (eingesehen am 22.8.2022). |

Auch die US-Regierung hat eine Reihe von Maßnahmen zur Diversifizierung der Lieferketten mineralischer Rohstoffe auf den Weg gebracht.18 Zusätzlich haben die USA im Juni 2022 die länderübergreifende Initiative Minerals Security Partnership (MSP) angekündigt. Gemeinsam mit wichtigen Industrie- und Exportnationen, darunter die EU, soll die Versorgungssicherheit in Lieferketten zentraler Metalle für die »saubere Energietransition« erhöht werden.19

Alle diese strategischen Initiativen formulieren hohe Anforderungen an Nachhaltigkeit für den Bergbau und die Weiterverarbeitung mineralischer Rohstoffe. Sie schließen damit an die vielfältigen Initiativen zur nachhaltigen Gestaltung von Lieferketten an, die in den letzten Jahren ins Leben gerufen worden sind.

Menschenrechts- und Nachhaltigkeitsverpflichtungen

Seit die Vereinten Nationen im Jahr 2011 Leitprinzipien für Wirtschaft und Menschenrechte veröffentlicht haben, ist eine Reihe von Initiativen auf internationaler Ebene geschaffen worden. Weithin anerkannt sind inzwischen die Leitsätze der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) für multinationale Unternehmen, die Normen der Internationalen Arbeitsorganisation (ILO) sowie Standards der Internationalen Organisation für Normung (ISO) (siehe Abbildung 2, S. 11).

Auch auf EU-Ebene und in einzelnen Mitgliedstaaten sind im letzten Jahrzehnt Initiativen entstanden, die Nachhaltigkeitsstandards setzen sollen: Gesetze, die allgemeine unternehmerische Sorgfaltspflichten oder die speziell unternehmerische Sorgfaltspflichten

für Lieferketten von Mineralen vorschreiben, sind in Planung oder bereits verankert.20 Die EU hat 2017 mit der Verordnung über Konfliktminerale erstmals unternehmerische Sorgfaltspflichten für die Lieferketten von vier Metallen – Zinn, Tantal, Wolfram und Gold – gesetzlich verfügt.21 Anfang Dezember 2022 bestätigte der Ministerrat der EU-Mitgliedstaaten den Vorschlag der EU-Kommission, ein europäisches Lieferkettengesetz umzusetzen. Ein solches Gesetz würde alle Lieferketten, also auch diejenigen weiterer Metalle, betreffen.22 Einige Mitgliedstaaten gehen diesen Weg schon heute durch national verpflichtende Gesetzgebungen für Lieferketten, zum Beispiel Frankreich und die Niederlande.23

Die Bundesregierung ist ebenfalls aktiv geworden: So bestehen nicht nur internationale Verpflichtungen im Rahmen der SDGs; Deutschland hat auch die VN-Leitprinzipien anerkannt und 2016 den ersten Nationalen Aktionsplan Wirtschaft und Menschenrechte (NAP) verabschiedet. Ein Update des deutschen NAP wird zurzeit erarbeitet. Mit dem Lieferkettensorgfaltspflichtengesetz (LkSG), das 2023 in Kraft tritt, hat die Bundesrepublik diese Nachhaltigkeitsverpflichtung weiter gefestigt.

Lieferketten metallischer Rohstoffe: Merkmale, Governance und Schlüsselakteure

Die komplexen Lieferketten metallischer Rohstoffe unterscheiden sich durch ihre jeweils eigene Struktur. Viele Akteure in solchen Lieferketten agieren im Unsichtbaren. Dies und die mangelnde Nachverfolgbarkeit des Materials erschweren die Um- und Durchsetzung von menschenrechtlichen und umweltbezogenen Sorgfaltspflichten. Die Steuerung von Nachhaltigkeit ist jedoch in metallischen Lieferketten besonders relevant, da hohe Risiken für Umwelt und Menschenrechte bestehen, vor allem beim Abbau und der Verarbeitung (siehe S. 14ff).

Materialfluss und Strukturmerkmale

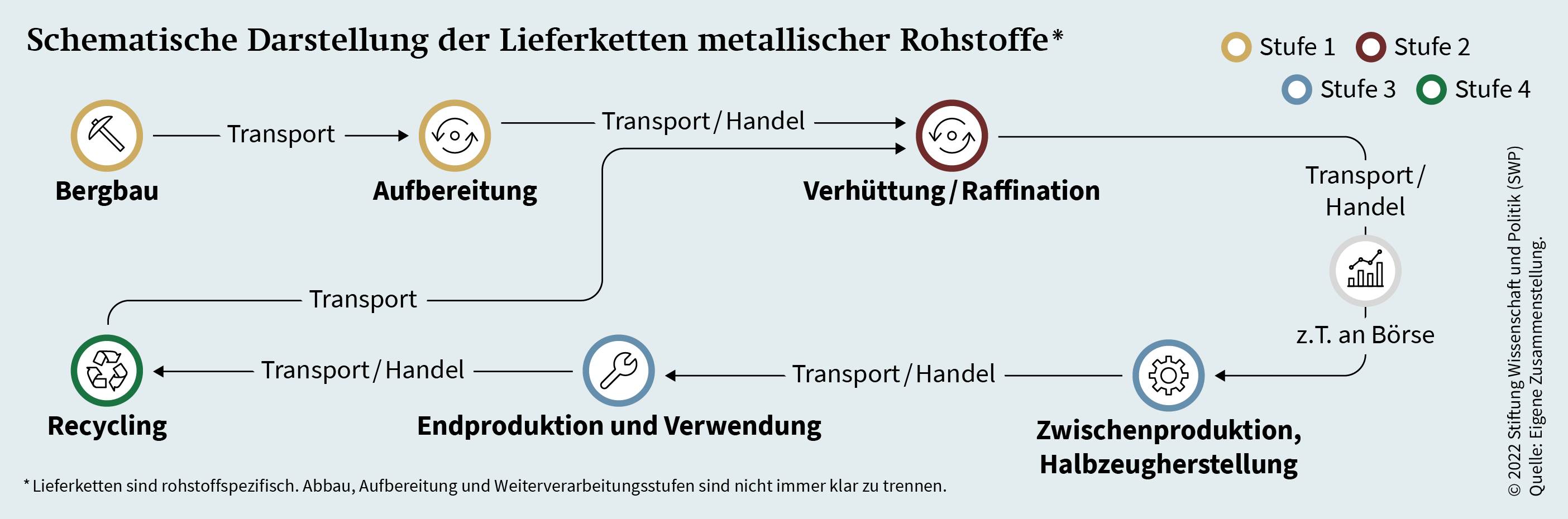

Metallische Lieferketten können idealtypisch in vier Stufen unterteilt werden (siehe Abbildung 3, S. 14): Die ersten beiden Stufen beschreiben klassischerweise den Downstream, das heißt die vorgelagerte Lieferkette, die zwei weiteren den Upstream, die nachgelagerte Lieferkette.

Nach der erfolgreichen geologischen Exploration, der Projektentwicklung und ‑entscheidung findet an der ersten Stufe der Abbau von Erzen in Minen statt, entweder im Untertagebau oder überirdisch im Tagebau. Im industriellen Bergbau ist dies mit einem hohen Einsatz von Kapital und Technologie verbunden. Im handwerklichen Bergbau (den diese Studie nicht betrachtet) gibt es darüber hinaus weniger formalisierte Methoden des Abbaus.24 Nach dem Abbau werden die Erze in einem ersten Prozessschritt zu Konzentrat verarbeitet, was in der Regel in Aufbereitungsanlagen in der Nähe der Minen geschieht.

Die zweite Stufe beschreibt die Raffinadeproduktion, wo aus dem Konzentrat die industriell nutzbaren Metalle gewonnen werden (Verhüttung / Raffination). Dies erfolgt, je nach Rohstoff und Region, in der Nähe oder aber in großer Entfernung zur Mine.

Im nächsten Schritt, der dritten Stufe, werden die Metalle industriell weiterverarbeitet. Dabei werden Zwischenprodukte hergestellt, die meisten raffinierten (veredelten) Metalle dabei zu Halbzeugen wie Blechen, Drähten oder Rohren verarbeitet. Diese Halbzeuge werden danach in verschiedensten Endprodukten verbaut: Sie finden in relativ einfachen Produkten der Schmuckindustrie ebenso Anwendung wie in komplexen Endprodukten im Maschinenbau oder in der Elektronik.

Die vierte Stufe stellt das Recycling von Metallen dar: Das Altmetall wird über die Schmelzhütten und Raffinerien dem Kreislauf wieder zugeführt. Diese Stufe steht in der vorliegenden Analyse jedoch nicht im Fokus.

Die Lieferketten von Metallen25 folgen diesem idealtypischen Verlauf, haben aber individuelle Strukturen (»Binnenorganisation«), die sich auf die Versorgungslage genauso wie auf die Nachhaltigkeitsgovernance auswirken. Diese je eigene Struktur ist stark durch materialspezifische Charakteristika geprägt, etwa die Verteilung geologischer Vorkommen oder die Art und Verwendung des metallischen Rohstoffs.

Ein erstes Strukturmerkmal ist die Zahl der Verarbeitungsschritte in einer Lieferkette. Industriemetalle wie Kupfer und Platin werden in der Regel in sehr vielen Produkten verbaut, was zu einer höheren Komplexität führt als beispielsweise bei Gold, das vor allem als Schmuck oder Investmentprodukt dient. Je mehr

industrielle Verarbeitungsschritte und je verschiedenartiger die Anwendung in Endprodukten, desto komplexer gestaltet sich die Lieferkette und umso schwieriger ist es, das Material nachzuverfolgen.

Je komplexer und länger die Lieferkette, desto schwieriger die Nachverfolgbarkeit des Materials.

Dadurch ergeben sich als zweites Merkmal unterschiedliche Längen von Lieferketten. Rohstofflieferketten erstrecken sich fast immer über mehrere Länder, teilweise auch über Kontinente. Dies vergrößert das Risiko, dass Nachhaltigkeitsstandards nicht eingehalten werden und auch die Versorgungssicherheit nicht (immer) gewährleistet werden kann.

Ein drittes Merkmal ist die Konzentration einzelner Schritte im Produktionsprozess an bestimmten Orten. Dabei muss neben den Ländern, die am jeweiligen Verarbeitungsschritt beteiligt sind, ebenfalls die Zahl der mitwirkenden Unternehmen einbezogen werden.26 Je konzentrierter eine Stufe ist, umso geringer sind die Ausweichmöglichkeiten für Importeure auf andere Länder oder Unternehmen – und desto größer ist die Abhängigkeit.

Zusammengefasst bedeutet das: Je komplexer die Lieferketten und ihre Dynamiken, desto schwieriger ist es, gezielte Maßnahmen zur Erhöhung der Nachhaltigkeit umzusetzen. Blockieren einzelne Akteure in der Kette die Governance von Nachhaltigkeit, können selbst in kürzeren, weniger komplexen Lieferketten Risiken entstehen.

Nachhaltigkeitsrisiken

Die Nachhaltigkeitsrisiken in metallischen Lieferketten sind vorrangig an der ersten Stufe zu finden, also beim Abbau.

Umweltschäden wirken sich dabei auf das direkte Minenumfeld aus, aber auch überregional.27 Bergbauaktivitäten stellen einen erheblichen Eingriff in die Umwelt, in Flora und Fauna dar. Die Bewegung großer Erdmassen, besonders im Tagebau, hat Folgen für die Diversität und Landschaftsstruktur. Luftverschmutzung durch Emissionen, Staub und Sprengungen sowie die Gefahr, dass sich an Halden saure Grubenwässer bilden, sind weitere Umweltrisiken des industriellen Rohstoffabbaus.28 Hinzu kommt, dass beim Bergbau sehr viel Wasser verbraucht wird, zum Beispiel bis zu 350 m3 für den Abbau und die Aufbereitung einer Tonne Kupfer.29 Außerdem erfordern der Abbau und die Aufbereitung von Erzen große Mengen Energie. Nicht zuletzt sind die Abraumwirtschaft und die mangelnde Rehabilitierung stillgelegter Minen aus der Nachhaltigkeitsperspektive ein Problem, vor allem wenn Bergbauabfälle nicht ordnungsgemäß beseitigt werden.30

In dicht besiedelten Regionen hat der Abbau auch unmittelbare Auswirkungen auf das soziale Umfeld und geht mit Risiken für die Einhaltung von Menschenrechten einher, etwa des Rechts auf Gesundheit und sauberes Wasser. Das heißt, die Lebensgrundlagen ansässiger Gemeinden werden teils massiv beeinträchtigt. Wenn beispielsweise Lebens- und landwirtschaftlicher Nutzungsraum für den Rohstoffabbau freigegeben wird, kann es zu Konflikten kommen, die nicht selten gewaltsam ausgetragen werden. So sind Streitigkeiten um Landnutzung und gerechte Entschädigungen ein stets präsentes Thema in Bergbauregionen, etwa in Südafrika.31 Ebenso ist mangelnde lokale Wertschöpfung auf nationaler und kommunaler Ebene ein Streitthema. Gleiches gilt für die Verteilung von Kosten und Nutzen des Bergbaus zwischen Firmen und Arbeitskräften, lokalen Gemeinden und dem Staat.

Darüber hinaus bergen fehlende effektive Beschwerdemechanismen für vom Bergbau betroffene Gemeinden Konfliktpotenzial, desgleichen die unzureichende Umsetzung von Sozial- und Entwicklungsplänen durch Firmen, zum Beispiel bei der Bereitstellung lokaler Infrastruktur und der Unterbringung der Belegschaft.32 Seit 2012 hat die Nichtregierungsorganisation (NGO) Global Witness weltweit über 145 Konflikte rund um den Bergbau und die Weiterverarbeitung dokumentiert, zudem über 280 Morde an Aktivistinnen und Aktivisten, wobei von einer hohen Dunkelziffer ausgegangen werden muss.33 Die Arbeit im industriellen Rohstoffabbau – insbesondere Untertage – stellt hohe Anforderungen an den Arbeitsschutz und die Arbeitssicherheit, die nicht immer eingehalten werden. Ferner werden in einigen Ländern zentrale Rechte eingeschränkt, wie das Recht auf Versammlung oder das Recht, eine Gewerkschaft zu gründen.34 In etlichen Ländern erfahren im Bergbausektor tätige Frauen sexualisierte oder sexuelle Gewalt.35 Laut ILO liegt der Frauenanteil unter den in Minen Beschäftigten bei gerade einmal 10 Prozent. Geschlechtsspezifische Diskriminierung im Arbeitsumfeld ist weit verbreitet.36

Während die Risiken beim Abbau von Rohstoffen mittlerweile wissenschaftlich gut untersucht sind und das Thema gleichfalls auf politischer Ebene viel Aufmerksamkeit erhält, gilt dies nicht in gleichem Maße für Nachhaltigkeitsrisiken an der zweiten Stufe von Lieferketten, also solche, die bei der Verhüttung / Raffination oder auch dem Transport von Metallen auftreten. Werden Arbeits- und Umweltstandards nicht eingehalten, geht dies zulasten von Beschäftigten und umliegenden Gemeinden. Ein Beispiel ist die Raffinerie La Oroya in Peru: Sie soll über Jahrzehnte verantwortlich gewesen sein für die massive Verschmutzung von Boden und Wasser mit Schwermetallen und wurde 2012 geschlossen. Die durch die Verschmutzung verursachten schweren Gesundheitsschäden werden seit Oktober 2021 vor der Interamerikanischen Kommission für Menschenrechte (IAKMR) verhandelt.37

Die industriellen Prozesse bei der Verarbeitung von Metallen sind energieintensiv, mit Konsequenzen für Umwelt und Klima. Die enormen Energiemengen, die etwa zum Schmelzen und zur Veredelung von Platin- und Kupfererzen benötigt werden, werden bislang überwiegend aus fossilen Energieträgern gewonnen.38 Nach Schätzungen des Umweltprogramms der VN (UNEP) waren der Abbau und die Verarbeitung von Metallen 2011 für circa 18 Prozent des ressourcenbezogenen Klimawandels verantwortlich.39 Hinzu kommen die langen Transporte über Land- und Seewege, wie bei Kupfer, die einen hohen Ausstoß von Kohlendioxid (CO2) bedingen.40 Zusätzliche Risiken können durch mangelnde Transparenz über die Arbeitsbedingungen im Transportsektor entstehen.41

Chinas Rolle in metallischen Lieferketten muss unter den Gesichtspunkten Menschenrechte und Nachhaltigkeit betrachtet werden.

Wenn Nachhaltigkeit entlang metallischer Lieferketten erreicht werden soll, muss nicht zuletzt die zentrale Rolle Chinas aus einer Menschenrechts- und Nachhaltigkeitsperspektive betrachtet werden. Immer wieder werden ungenügende Menschenrechts- und Arbeitsstandards in chinesischen Produktionsstätten aufgedeckt. Ein Bericht der Hohen Kommissarin der VN für Menschenrechte hat jüngst die schweren Menschenrechtsverletzungen gegen die Bevölkerungsgruppe der Uiguren aufgearbeitet.42 Für Externe – insbesondere auch für die Wissenschaft – ist wegen der restriktiven Gesetzgebung in China und der eingeschränkten Presse- und Meinungsfreiheit nicht nachvollziehbar, in welchem Umfeld Bergbau stattfindet, wie metallverarbeitende Firmen agieren und inwiefern diese an den alarmierenden Zuständen beteiligt sind.43 Dennoch kommen immer wieder Menschenrechtsverbrechen in chinesischen Produktionsstätten ans Licht, auch dort, wo deutsche Unternehmen produzieren lassen.44

Steuerung durch vertikale und horizontale Governance

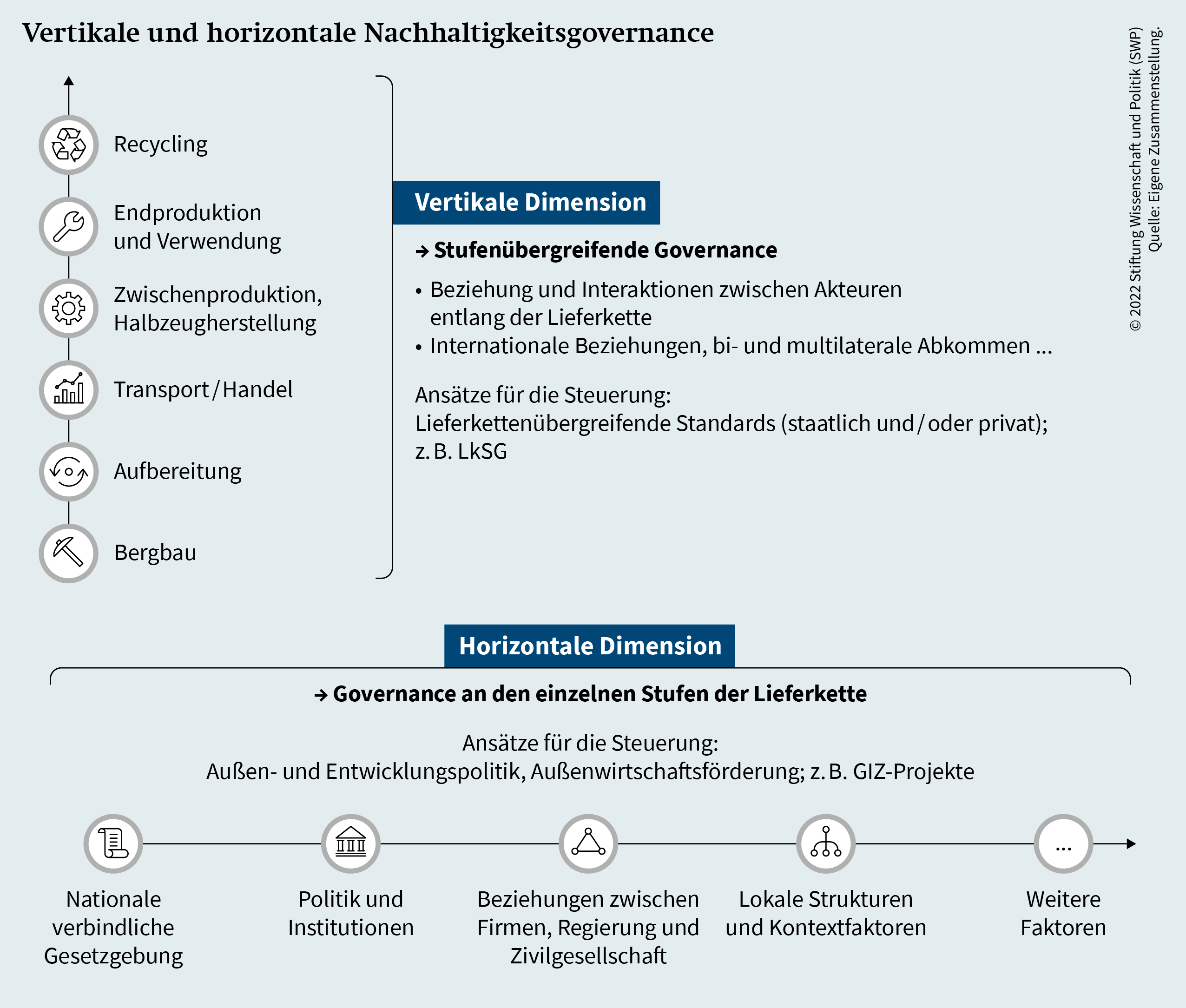

Deutsche Firmen sind überwiegend ab der industriellen Verarbeitung (Stufe 3) an Lieferketten von Metallen beteiligt. Somit stellt sich die Frage, welche Instrumente der Lieferkettengovernance ihnen zur Verfügung stehen, mit denen sie auch die ersten beiden Stufen beeinflussen können. Der Begriff »Lieferkettengovernance« wird verstanden als die Gesamtheit der mit- und nebeneinander bestehenden Formen der kollektiven Regelung von Sachverhalten in globalen Lieferketten, unter anderem durch verbindliche Gesetze, freiwillige Standards, Normen, Initiativen und Institutionen.45 Ein solches Verständnis von Governance geht über das Instrument von Lieferkettengesetzen hinaus und umfasst weitere Steuerungsmöglichkeiten an verschiedenen Stufen von Lieferketten – sowohl in ihrer vertikalen als auch in ihrer horizontalen Dimension (siehe Abbildung 4, S. 17).

Die vertikale Dimension umfasst die transnational verbundenen Stufen von Lieferketten und folgt somit dem Fluss der Materialien über Grenzen hinweg. Der analytische Fokus liegt dabei auf den Akteuren und Standards, die die verschiedenen Stufen einer Lieferkette miteinander verknüpfen. Ansatzpunkte für die Steuerung von Nachhaltigkeit auf vertikaler Ebene sind nationalstaatliche Instrumente, die entlang der Lieferkette greifen – also eine extraterritoriale Wirkung haben. Hierunter fallen das deutsche Lieferkettensorgfaltspflichtengesetz und die EU-Verordnung über Konfliktminerale ebenso wie damit verbundene flankierende Maßnahmen. Darüber hinaus steuern private Standards das Akteursverhalten, wie beispielsweise The Copper Mark, ein Zertifizierungssystem im Kupferbereich, das sich auf die gesamte Lieferkette bezieht.

Die horizontale Dimension legt den Fokus auf die einzelnen Stufen und die geografischen Orte innerhalb einer Lieferkette. Hier spielen Machtkonstellationen und Interessen der jeweiligen Akteure, lokale Governancestrukturen und politische Einflussfaktoren eine bedeutsame Rolle. Ansatzpunkte für die Bundesregierung existieren hier im Rahmen außen- und entwicklungspolitischer Instrumente sowie der Außenwirtschaftsförderung.

An einigen Stellen überlappen sich horizontale und vertikale Instrumente zur Steuerung von Nachhaltigkeit, etwa wenn dieselben Akteure auf beiden Ebenen interagieren, durch simultan geltende Standards entlang der gesamten Lieferkette und an den einzelnen Stufen oder auch durch vorhandene internationale Standards wie die VN-Leitprinzipien.

Zentrale Akteure

Die Nachhaltigkeitsgovernance von Lieferketten, also die Entwicklung und Umsetzung von Standards, wird an verschiedenen Stellen gesteuert.46 Es ist wichtig, diejenigen Akteure und ihre Netzwerke in metallischen Lieferketten zu identifizieren, die gezielt Einfluss auf die Governance von Nachhaltigkeit nehmen können.

Grundsätzlich lassen sich folgende sechs Akteursgruppen unterscheiden: erstens die Vereinten Nationen sowie andere internationale Organisationen, die zunehmend an der Setzung von Standards für nachhaltige Lieferketten beteiligt sind; zweitens Staaten, innerhalb derer eine oder mehrere Stufen einer Lieferkette verortet sind; drittens Unternehmen, die sowohl auf nationaler als auch transnationaler Ebene agieren. Hierbei sind bestimmte Unternehmen besonders relevant: Bergbaukonzerne (staatlich oder privat), transnationale Händler und Börsen, schließlich solche aus dem Finanzsektor. Hinzu treten viertens Zertifizierungsunternehmen und Initiativen, die Standards entwickeln bzw. auditieren; fünftens Arbeiterinnen und Arbeiter, die in Abbau und Verarbeitung tätig oder von dessen Folgen betroffen sind, lokale Gemeinden und ihre zivilgesellschaftlichen Vertretungen sowie sechstens die (End-)Verbraucher und ‑Verbraucherinnen. Der Einfluss dieser Akteure bzw. Akteursgruppen variiert erheblich:

Die zweifellos wichtigsten Akteure in Lieferketten sind Unternehmen und Staaten. Unternehmen organisieren den Materialfluss und prägen die Organisation einer Lieferkette in entscheidender Weise. Außerdem können sie durch eigene Standards und Initiativen (z. B. zur Reduktion von CO2-Emissionen) die Ausgestaltung von Nachhaltigkeit (mit)bestimmen. Staaten wiederum schaffen Rahmenbedingungen für den Abbau, die Verarbeitung und den Handel von Metallen in ihrem Einflussbereich und setzen konkrete Rahmenbedingungen für Unternehmen entlang der Lieferkette. Besonders wirkungsreich sind Unternehmen (Lead Firms) und Länder, die Schlüsselpositionen in der Lieferkette innehaben, etwa weil sie sehr hohe Bergbau- und / oder Raffinadekapazität eines kritischen Metalls besitzen; sie können die Nachhaltigkeitsgovernance an den einzelnen Stufen der Lieferkette sehr gezielt beeinflussen. Durch ihre zentrale Stellung können sie zudem Nachhaltigkeit entlang der Lieferkette befördern (siehe S. 33ff). Sie sind bedeutsame Partner für deutsche Akteure, wenn diese die Nachhaltigkeit an vorgelagerten Stufen der Kette erhöhen wollen.

Daneben besetzen einige Akteure insofern Schlüsselpositionen in Lieferketten, als sie als »Nadelöhre« für die Transparenz (siehe Infokasten zu Transparenz, S. 27) bzw. als »Bindeglieder« zwischen unterschiedlichen Stufen und geografischen Orten fungieren. Damit sind auch sie für die Umsetzung von Nachhaltigkeitsinstrumenten entlang ganzer Lieferketten entscheidend.

Ein erstes Nadelöhr sind Schmelzhütten und Raffinerien. Sie verarbeiten häufig Erze aus unterschiedlichen Minen und können deshalb durch Offenlegung ihrer Bezugsquellen die Transparenz in metallischen Lieferketten aktiv fördern, diese umgekehrt aber ebenso behindern.47 Da die zweite Stufe der Lieferketten vieler unentbehrlicher Metalle in China angesiedelt ist bzw. ganz allgemein die Standardsetzung an dieser Stufe nicht ausreicht, sind die betroffenen Lieferketten meist sehr intransparent. Ein zweites Nadelöhr sind Rohstoffhändler und Metallbörsen. Sie geben Informationen aus der vorgelagerten Lieferkette an nachgelagerte Akteure weiter. Überdies haben Händler und Börsen die Möglichkeit, eigene Nachhaltigkeitsstandards zu setzen, was sie bislang jedoch nur in sehr geringem Maße tun.48

Der Transport muss als wichtiges Bindeglied in Lieferketten deutlicher wahrgenommen werden. Unternehmen organisieren die Bewegung von Rohstoffen und Produkten innerhalb von Ländern und über Ländergrenzen hinweg – verbunden mit hohen Umweltauswirkungen und Menschenrechtsrisiken sowie zahlreichen weiteren Gefahren, die zu Unterbrechungen von Lieferketten führen können. Ein anderes Bindeglied sind Finanzakteure, weil sie Materialflüsse und Projekte entlang kapitalintensiver Rohstofflieferketten oft erst ermöglichen und daran klare Vorgaben knüpfen können.49 Auch hier sind die Potenziale, Nachhaltigkeitsstandards zu setzen, noch nicht ausgeschöpft.

Standardsetzung: Regulatorische Heterogenität im Bereich Nachhaltigkeit

Die Governance von Nachhaltigkeit in Rohstofflieferketten schließt unterschiedliche Instrumente und Regulierungen ein. Dabei kommen freiwillige ebenso wie verbindliche Maßnahmen zur Steuerung von Nachhaltigkeit zum Einsatz. Diese werden von privaten und staatlichen Akteuren entwickelt und / oder etabliert.50

Private Standards und Zertifizierungssysteme in Lieferketten von Metallen

Viele an metallischen Lieferketten beteiligte Firmen haben Instrumente in ihre Geschäftstätigkeit integriert, um sich gegenüber Nachhaltigkeitsrisiken abzusichern und ihren unternehmerischen Pflichten nachzukommen. Dabei nutzen sie sowohl interne Maßnahmen als auch externe Zertifizierungssysteme. Dies trifft auf große Bergbau- und Weiterverarbeitungsfirmen in der vorgelagerten Lieferkette genauso zu wie auf Abnehmer von Rohstoffen und Vorprodukten in der nachgelagerten Lieferkette. Diese Entwicklung ist ein Ergebnis des wachsenden öffentlichen Drucks, spiegelt aber ebenso steigende Anforderungen durch gesetzliche Vorgaben wider (siehe S. 11f).

Bisher orientieren sich viele Unternehmen lediglich an der Einhaltung gesetzlicher Mindeststandards.

Fester Bestandteil des Geschäfts von (großen) Unternehmen ist es mittlerweile, ihre Nachhaltigkeitsansprüche und -strategien gegenüber Investoren und der Öffentlichkeit zu kommunizieren. Dabei ist im Rohstoffsektor auffällig, dass der Schwerpunkt bislang auf klimabezogenen Themen liegt, beispielsweise indem CO2-Emissionen offengelegt werden. Es wird nicht in gleichem Maße auf die soziale Dimension von Nachhaltigkeit und die entsprechenden unternehmerischen Sorgfaltspflichten eingegangen. Hinzu kommt, dass viele Unternehmen, im Bergbau wie auch in der nachgelagerten Lieferkette, nach wie vor einem stark complianceorientierten Ansatz folgen, der sich lediglich an der Einhaltung gesetzlicher Mindestanforderungen ausrichtet. Indes sind umfassende (Risiko-)Analysen, die klar darüber hinausgehen und gleichermaßen Umwelt- und Menschenrechtsrisiken beachten, nötig. Zudem sollten unternehmerische Strategien den Fokus nicht allein auf Risiken legen. Langfristige Entwicklungspotenziale sollten identifiziert und die dafür notwendige Zusammenarbeit mit Zulieferern und lokalen Akteuren im Unternehmensumfeld gestärkt werden, um dauerhafte und nachhaltige Verbesserungen in den Lieferketten von Metallen anzustoßen.

Unternehmen auf der Abnehmerseite geben Anforderungen an ihre internationalen Geschäftspartner entlang der Lieferkette weiter, indem sie einerseits verschiedene firmeninterne Maßnahmen nutzen: Etliche Unternehmen verpflichten ihre Zulieferer zum Beispiel vertraglich dazu, Umwelt- und Menschenrechte einzuhalten sowie Risikoanalysen und Audits durchzuführen bzw. durchführen zu lassen, oder erheben mithilfe von Fragebögen nachhaltigkeitsbezogene Informationen. Gerade große Abnehmerfirmen arbeiten darüber hinaus im Rahmen von Aktivitäten der Corporate Social Responsibility (CSR) oder von Capacity-Building-Maßnahmen zum Teil eng mit ihren Zulieferern zusammen.51

Unternehmen in der vorgelagerten Lieferkette, also auf der ersten und zweiten Stufe, bekommen die steigenden Anforderungen zu spüren und müssen reagieren. Wenn sie ihrerseits interne Maßnahmen beschließen und nach außen kommunizieren, orientieren sie sich deutlich an den Vorgaben ihrer jeweiligen Muttergesellschaften sowie an denen ihrer Abnehmerfirmen.52 Aber auch lokale und internationale Industrieverbände, wie der International Council on Mining and Metals (ICMM), haben starke Strahlkraft auf die Standardsetzung im Bergbau.

Andererseits greifen Firmen entlang der Lieferkette zunehmend auch auf externe private Standard- und Zertifizierungssysteme zurück, um ihrem eigenen Anspruch an Nachhaltigkeit bzw. um externen Anforderungen gerecht zu werden. In metallischen Lieferketten hat sich eine Reihe von problem- oder sektorspezifischen privaten Standards etabliert, deren Zielgruppe, Verbindlichkeit, Umfang und Reichweite erheblich variieren. Es handelt sich dabei zum Großteil um freiwillige Initiativen, die unterschiedliche Vorgaben zur Berichterstattung von Unternehmen, zur Überprüfung, ob die Standards eingehalten werden (Auditprozesse), oder auch zur Nachverfolgbarkeit von Rohstoffen machen.53 Die Vielzahl an freiwilligen Standards mit ihren unterschiedlichen Regularien erschwert die Vergleichbarkeit und bereitet Unternehmen entlang der Lieferkette Schwierigkeiten, einen für sie passenden Standard auszuwählen und umzusetzen (siehe S. 27f).

Grundsätzlich ist zu begrüßen, dass solche privaten Standards und Zertifikate für Rohstofflieferketten etabliert werden. Jedoch müssen folgende drei Aspekte beachtet werden: Erstens sind viele relevante private Standards und Zertifikate durch Industrieakteure geprägt und damit Ausdruck von Partikularinteressen. Damit sehen sich diese Akteure oft mit Legitimationsfragen seitens betroffener Gemeinden und der Zivilgesellschaft konfrontiert.54 Multi-Stakeholder-Initiativen wie die Initiative for Responsible Mining Assurance (IRMA), die sich mit verschiedenen Akteuren aus Politik, Wirtschaft und Zivilgesellschaft für einen verantwortungsvollen Bergbau einsetzt, gewinnen an Relevanz und können ein Korrektiv sein.

Zweitens gibt es für die meisten privaten Standards keine einheitlichen Richtlinien in puncto Umsetzung und Veröffentlichungspflicht. Gerade die Standards von Industrieakteuren, wie beispielsweise dem ICMM, setzen stark auf Agendasetting oder die Aushandlung von Richtlinien für Firmen, aber weniger nachdrücklich auf die Durchsetzung und das Monitoring dieser Standards.55

Drittens beziehen sich nur wenige der verfügbaren privaten Standards oder Zertifikate auf die gesamte Lieferkette. Wenn sie existieren, sind sie selten rohstoffspezifisch. Dies führt dazu, dass (rohstoff)spezifische Produktions- und Kontextbedingungen nicht integriert sind, es fehlt also an regulatorischer Tiefe. Zudem gibt es kaum Standards, die die industrielle Weiterverarbeitung umfassen; auch risikobehaftete Bindeglieder der Lieferkette, wie der Transport, werden unzureichend beachtet.56 Zwar wäre eine (tiefgehende) Zertifizierung gesamter Lieferketten ein umfangreiches Unterfangen, doch böte sie eine Möglichkeit, das Problem fehlender Transparenz (siehe S. 27f) entlang transnationaler Lieferketten anzugehen, und wäre insofern erstrebenswert.

Unzureichende Transparenz und Standardsetzung im internationalen Handel

Im Gegensatz zu Firmen im Abbau und der Weiterverarbeitung kommt Metallhändlern und ‑börsen, oft ein wichtiges Nadelöhr in den Lieferketten, und dem Finanzsektor deutlich weniger Aufmerksamkeit bei der gesetzlichen Regulierung zu. Ihre Einbindung ist jedoch unabdingbar, will man die Transparenz erhöhen und lieferkettenübergreifende Standards wie das LkSG umsetzen.

Die Struktur des Rohstoffhandels erschwert es, Nachhaltigkeitsstandards systematisch einzuführen.

Die Setzung von Nachhaltigkeitsstandards im Handel mit Rohstoffen ist eine besondere Herausforderung: Der Handel ist meistens rohstoffspezifisch, auf Akteursebene schwer zu fassen und dezentral organisiert. Innerhalb Europas sind die Schweiz und Großbritannien (London) die entscheidenden Orte für den Metallhandel, beides keine EU-Mitglieder. Gesetzliche Vorgaben fehlen dort bislang – Nachhaltigkeitsinitiativen der Unternehmen sind vor allem freiwillig.

Die Schweiz ist weltweit einer der größten Handelsplätze für Metalle und beheimatet zahlreiche bedeutende transnational agierende Rohstoffhändler, zum Beispiel Trafigura oder Glencore. Über verschiedene Handelsinstrumente, unter anderem Vorfinanzierungen der Rohstoffproduktion, haben diese Einfluss auf produzierende Länder, auf Preise und Verfügbarkeiten.57 Die Schweiz hat in den letzten Jahren einige Prozesse für mehr Transparenz und Unternehmensverantwortung angestoßen. So ist das Land aktives Mitglied in internationalen Gremien wie der OECD und der Extractive Industries Transparency Initiative (EITI), einer internationalen Initiative mit Fokus auf Good Governance und Transparenz im Rohstoffsektor. Außerdem hat die Schweiz einen Leitfaden für die Umsetzung der VN-Leitprinzipien initiiert, der sich an die Unternehmen des Handelssektors richtet.58 Im Januar 2021 schließlich ist das Schweizerische Obligationenrecht geändert worden: Es sieht nun vor, dass Rohstoffunternehmen Beträge von 100.000 Schweizer Franken (ca. 102.000 Euro) oder mehr, die sie an öffentliche Verwaltungen weltweit zahlen, offenlegen müssen. Die gesetzlichen Anforderungen an Unternehmen bleiben insgesamt aber gering. Ende 2020 ist die Konzernverantwortungsinitiative gescheitert, die eine Art schweizerisches LkSG erreichen wollte.59

Großbritannien gilt aufgrund der London Metal Exchange (LME), wo ein bedeutender Teil des weltweiten Metallhandels stattfindet, als der europäische Commodity Hub. Erst im Jahr 2019 hat die Börse Nachhaltigkeitsrichtlinien veröffentlicht, die sich an den OECD-Leitsätzen orientieren. Sie sollen Ende 2023 für alle Marktteilnehmer verpflichtend gelten und können bei Nichterfüllung den Ausschluss vom Handel zur Folge haben. Zudem wurde 2021 ein sogenannter LMEpassport eingeführt, mit dem Produzenten Informationen über die Nachhaltigkeit ihrer Produkte zur Verfügung stellen können, allerdings auf freiwilliger Basis.60 Die Hauptkritikpunkte gegenüber der LME lauten: Die Instrumente seien zum Teil unverbindlich, bei Verstößen werde nicht konsequent vorgegangen, sie würde keinen Einblick in Beschwerden aus ihren Lieferketten gewähren.61

Daneben existieren einige außerbörsliche Handelsplätze, wie der London Platinum and Palladium Market (LPPM). Dort wurde bereits 2020 ein Responsible-Sourcing-Standard für alle Raffinerien verpflichtend eingeführt. Dieser ist zwar mit Blick auf seinen Umfang noch ausbaufähig, aber dennoch ein wichtiger Schritt, weil er auf Drittparteien-Audits (third party audits) basiert, also einer Prüfung durch unabhängige Akteure. Im Frühjahr 2022 hat der LPPM über diesen Sourcing-Standard beispielsweise zügig erwirkt, dass russische Raffinerien ausgeschlossen wurden.62

Die großen marktführenden Unternehmen und Händler bemühen sich zunehmend darum, ESG-Standards63 in ihrer Geschäftspraxis zu etablieren, was sowohl gestiegenen Erwartungen seitens der Kundinnen und Kunden als auch zum Teil massivem Druck durch NGOs geschuldet ist.64 Der regulatorische Zugriff auf transnationale Lieferketten und ihre Händler durch die Bundesregierung bleibt jedoch indirekt. Ganz übersehen werden nach wie vor die vielen kleineren, oft in der Schweiz ansässigen Händler. Sie fokussieren sich zum Großteil auf den Einkauf möglichst günstiger Ware auf digitalen Plattformen und sind von Lieferkettengesetzen bislang nur indirekt betroffen.65

Erste Regulierungsansätze im Finanzsektor und bei Investitionen

Der Finanzsektor und Investitionen entlang von Rohstofflieferketten geraten erst allmählich in den Blick von Gesetzgebern, obwohl ihr Einfluss auf die Setzung von Nachhaltigkeitsstandards erheblich ist. So wird zum Beispiel die Hälfte aller Projekte im Bergbau von ausländischen Investoren finanziert.66 Dabei kommt privaten und teilweise auch öffentlichen Banken über das Mittel der Kreditvergabe und andere Absicherungsinstrumente eine besondere Rolle zu. Denn oft sind sie es, die die Aktivitäten transnationaler Händler sowie Großinvestitionen in Projekte entlang der Lieferkette erst ermöglichen.67

Erste Veränderungen in der Vergabe von Finanzierungen zeichnen sich im Bereich des Umwelt- und Klimaschutzes ab, etwa indem Initiativen wie die Task Force on Climate-Related Financial Disclosures (TCFD) gegründet wurden.68 Des Weiteren machen private Finanzakteure in ihren Vertragsbedingungen immer öfter ESG-gebundene Vorgaben für die Umsetzung wirtschaftlicher Aktivitäten von Unternehmen. Geldgeber sehen darin eine Möglichkeit, die Risiken zu minimieren, denen ihre Investitionen ausgesetzt sind.

Ähnliche Entwicklungen sind auch im öffentlichen Finanzsektor bzw. dessen Garantien zu beobachten. In Deutschland werden aktuell die Kriterien für Kredite der Kreditanstalt für Wiederaufbau (KfW) sowie für Ungebundene Finanzkredite (UFK-Garantien) überarbeitet. Die International Finance Corporation (IFC), die Weltbank und andere multilaterale Entwicklungsbanken haben ebenfalls Kriterien erstellt, die Projekte erfüllen müssen, um eine Finanzierung zu bekommen.

Dass die Aktivitäten des Finanzsektors und anderer privater Investoren strikteren Nachhaltigkeitsstandards unterliegen und diese auch eingehalten werden, wird insbesondere durch gestiegene Forderungen der Anleger und eine verbindliche Gesetzgebung vorangetrieben.69 So sollte dem Entwurf der EU-Kommission zufolge das EU-Lieferkettengesetz den Finanzsektor miteinschließen.70 Dieser Vorschlag steht mittlerweile aber wieder zur Debatte, da sich einige EU-Mitgliedstaaten dagegen aussprechen.71 Problematisch auf der Umsetzungsseite sind zudem fehlende Überprüfungsmechanismen durch unabhängige Dritte, die vor allem auch international agierende Finanzakteure umfassen.72

Nationalstaatliche Regulierung in Bergbau und weiterverarbeitender Industrie

Die verbindliche Regulierung von Sorgfaltspflichten entlang von Lieferketten, wie das LkSG, sowie private Standards und Zertifikate für Unternehmen treffen in der horizontalen Dimension auf lokale Governancestrukturen. Hier ist ausschlaggebend, dass in Abbau- und Verarbeitungsländern (Stufen 1 und 2) verpflichtende Standards existieren oder geschaffen werden, die den gesetzlichen Rahmen für Arbeits- und Sozialrechte sowie Umweltstandards bilden.

Einige Länder, in denen metallische Rohstoffe abgebaut werden, haben eine umfangreiche Gesetzgebung geschaffen, die den Bergbau- und den Verarbeitungssektor reguliert. Diese orientiert sich oft an internationaler Rahmengesetzgebung, etwa an Normen der ILO oder an der VN-Menschenrechtscharta. So hat Südafrika hohe Standards bei Umwelt- und Sozialrechten gesetzt, auch spezifisch für den Bergbausektor, wenngleich weiterhin regulatorische Lücken und Rechtsunsicherheiten zum Beispiel im Hinblick auf Landrechte bestehen. Chile ist als OECD-Mitglied nicht nur an deren Leitsätze gebunden, sondern hat überdies zahlreiche Gesetze erlassen, die eine Basis dafür bilden, dass Nachhaltigkeit und unternehmerische Sorgfaltspflichten implementiert werden. In beiden Ländern liegt die zentrale Herausforderung bei der Nachhaltigkeitsgovernance in der Umsetzung (siehe S. 25ff).

Einen Konfliktpunkt stellen in diesen beiden Abbauländern die Mitbestimmungsrechte von Bergbaugemeinden und der Zivilgesellschaft dar. So wird in Südafrika kritisiert, dass die Rechte betroffener Gemeinden bezüglich der Lizenzvergabe für Bergbauprojekte nur unzureichend legislativ verankert sind. Außerdem sind keine staatlichen Beschwerde- oder Schlichtungsstellen vorgesehen.73 Einige Länder Lateinamerikas, darunter Peru, haben hingegen staatliche Ombudsstellen eingerichtet, die die Rechte der betroffenen Gemeinden schützen und im Konfliktfall vermitteln sollen. Auch hier ist eher die Umsetzung ein Problem, da die Institutionen oft als parteiisch angesehen werden bzw. fehlende Sanktionsmechanismen ihre Durchsetzungsfähigkeit einschränken.74

In Ländern mit schwacher Regierungsführung bzw. autoritären Strukturen ist es besonders schwierig, Nachhaltigkeitsstandards zu setzen.

Herausforderungen bei der Setzung von Nachhaltigkeitsstandards treten vor allem in Ländern mit schwacher Regierungsführung bzw. autoritären Strukturen auf. Dort ansässige Unternehmen, die internationale Standards einhalten wollen, sind auf sich allein gestellt, Sorgfaltspflichten mithin schwieriger zu erfüllen. Dies gilt beispielsweise für Simbabwe. Dort ist die Bergbaugesetzgebung generell veraltet und stark reformbedürftig; besonders mangelt es an der Verankerung von Nachhaltigkeitsstandards. Die legislativen Prozesse stecken seit Jahren fest.75 Zudem erschweren autoritäre Strukturen, die die Rechte von Zivilgesellschaft und Gewerkschaften beschränken, die Durchsetzung von Nachhaltigkeitsagenden (siehe S. 35f).76

Ein weiteres strittiges Thema in vielen Abbauländern sind fehlende politische Strategien zur Erhöhung der lokalen Wertschöpfung in umliegenden Gemeinden. Der industrielle Bergbau bietet wegen seines hohen Technisierungsgrades nur eine sehr begrenzte Zahl unmittelbarer Arbeitsplätze. Zu wenig Arbeitsplätze, kaum Weiterbildungsmöglichkeiten oder nur geringe Chancen in der nachgelagerten Industrie führen nicht selten zu lokalen Konflikten und Blockaden. Damit eng verbunden sind auch Fragen der Transparenz im Rohstoffsektor sowie der Gewinnverteilung. Weder Südafrika noch Chile oder Simbabwe sind Mitglieder der EITI; Peru wurde kürzlich suspendiert, weil es Fristen nicht eingehalten hatte.77

Schließlich ist der Blick auf China aufschlussreich, denn das Land setzt zunehmend eigene Standards in Bergbau und Weiterverarbeitung, hauptsächlich zum Umwelt- und Klimaschutz. Schon vor über einem Jahrzehnt hat die chinesische Regierung Umweltrichtlinien entwickelt, die unter anderem strenge Berichtspflichten für Unternehmen vorsehen. Darüber hinaus verfolgt die Volksrepublik spezifische Strategien zur Förderung von Green Mining im heimischen Bergbau. Die chinesischen Arbeits- und Sozialstandards dagegen, und nicht zuletzt die Etablierung von Beschwerdemechanismen, bleiben weit hinter internationalen Standards zurück.78 Dass in China gravierende Menschenrechtsverletzungen bis hin zu Verbrechen gegen die Menschlichkeit stattfinden, haben einige Staaten und Parlamente bereits scharf verurteilt. Ein Bericht der Wissenschaftlichen Dienste des Bundestages hat daher auch rechtliche Implikationen für deutsche Unternehmen untersucht.79

Herausforderung: Um‑ und Durchsetzung von Nachhaltigkeitsstandards

Eine höhere Anzahl von Standards bedeutet nicht zwingend, dass tatsächlich soziale und umweltbezogene Risiken entlang der Lieferketten von Metallen minimiert würden. Dies liegt vornehmlich an Schwierigkeiten bei der Um- und Durchsetzung dieser Standards: Erstens werden nicht in allen Produktionsländern Standards gesetzt oder umgesetzt. Zweitens fordern nicht alle Unternehmen einer Lieferkette von ihren Handelspartnern, dass diese sich an bestimmte Standards halten oder Zertifikate vorweisen können. Drittens können nicht alle Unternehmen ihre Zulieferer identifizieren, weil die Lieferkette intransparent ist. Insbesondere Letzteres trifft auch auf viele deutsche Abnehmer zu. Viertens stehen Akteure in der nachgelagerten Lieferkette vor der Herausforderung, konkret darauf einzuwirken, dass Nachhaltigkeitsstandards an vorherigen Stufen um- und durchgesetzt werden, und dies effektiv zu kontrollieren.

Schwierigkeiten an den einzelnen Stufen der Lieferkette (horizontale Dimension)

Bei der Durchsetzung von Nachhaltigkeitsstandards an den jeweiligen Produktionsstufen und damit auf der nationalen Ebene existieren Governancelücken. Aus der Perspektive von Akteuren der nächsten Stufe, zu denen deutsche Akteure oft gehören, sind diese Lücken schwer zu erkennen und zu verstehen. Grund dafür sind die komplexen politischen, sozialen und wirtschaftlichen Sachzusammenhänge, aus denen sie sich ergeben.

Solche Lücken entstehen vor allem in Regionen mit schwacher Staatlichkeit,80 wo das Risiko negativer Umwelt- und sozialrechtlicher Auswirkungen besonders hoch ist. Dies betrifft viele Gebiete, in denen mineralische Rohstoffe abgebaut werden; Transportwege oder die Weiterverarbeitung sind jedoch keineswegs davon ausgenommen (siehe S. 14ff).

Governancelücken behindern die Umsetzung von Nachhaltigkeitsstandards.

In den in dieser Studie untersuchten Bergbauregionen sind es oft die fehlende Überwachung und Durchsetzung gesetzlicher Vorgaben, die eine effektive Nachhaltigkeitsgovernance behindern – obwohl teilweise hohe Standards gesetzt sind. Innerhalb der nationalen Ministerien und, in verschärfter Form, auf der regionalen und kommunalen Ebene sind nicht vorhandene finanzielle und personelle Kapazitäten sowie geringes Know-How ein Problem. So mangelt es häufig an qualifiziertem Verwaltungspersonal: Aus- und Weiterbildungsmöglichkeiten sind begrenzt, gut ausgebildete Fachkräfte entscheiden sich oft für bessere Arbeitsbedingungen in der Privatwirtschaft. Hinzu kommen fehlende digitale Möglichkeiten und eine unzureichende Verwaltungsorganisation.81 Hierunter fällt auch der Umstand, dass nur selten Bußgelder verhängt werden bzw. eine strafrechtliche Verfolgung stattfindet, wenn Gesetze nicht eingehalten werden.

Diese ungenügende Umsetzungskapazität ist im Bereich von Umweltstandards an vielen Orten feststellbar. In Peru zum Beispiel ist es aufgrund fehlender Kontrollinstanzen eine Herausforderung für Verwaltungsbehörden zu überprüfen, ob in abgelegenen andinen Bergbauregionen Umweltstandards befolgt und Schadstoffe ordnungsgemäß entsorgt werden.82 Auch in Südafrika bleiben staatliche Inspektionen im Minenbetrieb zum Teil aus, ebenso wie die Überwachung privatwirtschaftlicher Rehabilitation stillgelegter Minen. Beides führt zu lokalen Problemen.83

Des Weiteren können Zuständigkeits- und Interessenkonflikte auftreten. In Südafrika etwa sind die Beziehungen zwischen den Bundesministerien, die an der Regulierung des Bergbausektors beteiligt sind, geprägt von einem Machtungleichgewicht und fehlender Kooperation.84 Auch Repräsentationsfragen sind bedeutsam für die Implementierung, wie wiederum das Beispiel Südafrika zeigt: Dort ist die Rolle traditioneller Autoritäten auf nationaler Ebene rechtlich festgeschrieben, wird jedoch in der Praxis verschieden ausgelegt und von Teilen der lokalen Bevölkerung angefochten. Konfliktlinien zwischen der nationalstaatlichen und der dezentralen Ebene findet man in vielen Bergbauregionen. In Peru werden etwa regional und lokal eigene Richtlinien für den Bergbau formuliert, die teilweise zentralstaatlichen Vorgaben widersprechen oder deren Durchsetzung behindern. Letztendlich beeinträchtigt auch Korruption – in staatlichen Institutionen, betroffenen Gemeinden und involvierten Unternehmen – die Möglichkeiten des Staates, Standards durchzusetzen.

Auf Unternehmensebene lassen sich gleichfalls umfassende Schwierigkeiten bei der Durchsetzung gesetzlicher und privater Nachhaltigkeitsstandards an den einzelnen Produktionsstufen beobachten. So werden etwa Leitlinien der oft transnational organisierten Bergbau- und Weiterverarbeitungsfirmen lokal nicht oder nur unzureichend umgesetzt. Gründe sind mangelnde Kommunikation, Nachverfolgung und Schulung im Bereich Nachhaltigkeit, aber auch konkrete divergierende Ziele zwischen den Ebenen in vertikal integrierten Firmen.85

Zudem treten Zuständigkeitskonflikte auch zwischen Unternehmenseinheiten sowie mit Zulieferern auf. Beispiele hierfür findet man in der Zusammenarbeit großer Bergbaufirmen mit ihren ausgelagerten (outsourced) Organisationseinheiten sowie ihren lokalen Zulieferern, die etwa Transport oder Energieversorgung bereitstellen: In Südafrika sind Arbeitsbedingungen von Angestellten in Drittfirmen oft deutlich schlechter als von solchen, die direkt bei Bergbaufirmen angestellt sind;86 in Peru übernehmen Bergbaukonzerne nur teilweise Verantwortung für ihre Dienstleistungsfirmen.87 Die Frage, wer zuständig ist oder war, kann langwierige rechtliche Auseinandersetzungen zur Folge haben. Einige Unternehmen mit niedrigen Anforderungen an Menschenrechte und Nachhaltigkeit nutzen diese Rechtsunsicherheit als Strategie, um bewusst Verantwortung zu umgehen.

Problematisch sind Zuständigkeitskonflikte, wenn Firmen anstelle von Staaten deren Aufgaben wahrnehmen.

Problematisch sind Zuständigkeitskonflikte überdies, wenn Firmen Aufgaben übernehmen, die in die Verantwortung von Staaten fallen, die diese aber nicht erfüllen (können), beispielsweise die Bereitstellung von Infrastruktur zur Daseinsvorsoge. Durchaus zu begrüßen ist, dass Unternehmen sich freiwillig für die regionale Entwicklung engagieren, unter anderem im Rahmen von Public Private Partnerships (PPPs), oder gesetzlich dazu verpflichtet sind. Indes birgt so ein Engagement wegen ungeklärter Zuständigkeiten und einer häufig hohen Erwartungshaltung Potenzial für Konflikte, insbesondere bei der Lokalbevölkerung. Diese kann freiwillige Selbstverpflichtungen nicht verbindlich einfordern. In Südafrika sind die gesetzlich vorgeschriebenen Social and Labour Plans, in denen Unternehmen Maßnahmen zur lokalen Entwicklung festlegen, zwar oft an lokalen Entwicklungsplänen ausgerichtet. Sie scheitern aber nicht selten in der Umsetzung – auch weil der Staat zu wenig in grundlegende Infrastruktur investiert.88

Schwierigkeiten bei transnationalen Lieferketten (vertikale Dimension)

Nachhaltigkeitsstandards entlang metallischer Lieferketten – also über mehrere Stufen hinweg – um- und durchzusetzen ist in Lieferketten, wie sie zurzeit gestaltet sind, schwierig. Entscheidend ist, dass Transparenz entlang transnationaler Lieferketten geschaffen wird (siehe Infokasten zu Transparenz, S. 27): Käufer müssen nachvollziehen können, unter welchen Bedingungen ein Rohstoff produziert, verarbeitet und transportiert wurde, um ihren Sorgfaltspflichten nachkommen zu können.

Deutsche und europäische Abnehmerfirmen können verschiedene Instrumente nutzen, um die Bedingungen transparenter zu machen, unter denen die von ihnen erworbenen Produkte hergestellt wurden. Viele haben beispielsweise firmeninterne Instrumente etabliert, um ihre unternehmerischen Sorgfaltspflichten zu erfüllen und direkt mit ihren Zulieferern in Austausch zu treten, und / oder sie nehmen als Unternehmen an externen Initiativen wie Branchendialogen teil. Schließlich können sie private Standards und Zertifikate von ihren Produzenten und Zulieferern einfordern oder diejenigen anerkennen, die diese bereits anwenden. Indem sie von diesen Möglichkeiten Gebrauch machen, können sie von ihren Geschäftspartnern gewisse Standards erwarten bzw. deren Einhaltung überwachen (siehe S. 19f).

Damit dies gelingt, ist einerseits wichtig, dass Abnehmerfirmen in Deutschland und der EU die Kommunikation und Zusammenarbeit mit Zulieferern, die im Abbau und an weiteren Verarbeitungsstufen von Metallen tätig sind, bewusst(er) und langfristig(er) gestalten – wo dies möglich und strategisch sinnvoll ist. Dabei handelt es sich um eine durchaus fordernde Aufgabe, die Unternehmenswillen und entsprechende Kapazitäten verlangt.

Andererseits müssen Unternehmen entlang der gesamten Lieferkette etliche Herausforderungen angehen, die die Umsetzung solcher Nachhaltigkeitsstandards betreffen: Die erste Schwierigkeit liegt in der Heterogenität der Standardlandschaft begründet. Abnehmerfirmen müssen sich für einen geeigneten Standard bzw. ein Zertifikat entscheiden, ausgehend von der Frage, was sie von ihren Zulieferern einfordern können. Sollten Abnehmer planen, ihre Bezugsquellen für bestimmte Metalle zu diversifizieren, wird es noch schwieriger, da der gewählte Standard in verschiedenen regionalen Kontexten anwendbar sein muss. Firmen in der vorgelagerten Lieferkette wiederum sind damit konfrontiert, dass internationale Käufer unterschiedliche private Standards und Zertifikate präferieren, die noch dazu nicht selten

|

»Nadelöhre« erschweren Transparenz / Nachverfolgbarkeit Deutsche und europäische Unternehmen sind meist ab der dritten Stufe (industrielle Weiterverarbeitung) Teil von Lieferketten metallischer Rohstoffe. Werden diese Lieferketten nicht transparent(er), können diese Unternehmen nur schwer nachvollziehen, wo die Erze herkommen, wie die Materialflüsse verlaufen sind, unter welchen Bedingungen an den früheren Stufen produziert wurde und ob Standards eingehalten wurden. Dies erschwert die Steuerung von Nachhaltigkeit in der vertikalen Dimension erheblich. Zwei charakteristische »Nadelöhre« in metallischen Lieferketten schränken die Nachverfolgbarkeit des Materials und die Identifikation von Zulieferfirmen ein. Das sind erstens Schmelzhütten und Raffinerien: Legen die hier beteiligten Unternehmen die Herkunft des Primärmaterials und die Produktionsbedingungen nicht offen, ist für nachgelagerte Akteure die Nachverfolgung zu den Minen nicht möglich (siehe S. 29ff). Das zweite Nadelöhr ist der internationale Rohstoffhandel. Er ist meist dezentral organisiert und durch hohe Intransparenz geprägt. Zwar bestehen zahlreiche langfristige Abnahmeverträge zwischen Bergbauunternehmen und Schmelzhütten / Raffinerien; zum Teil handelt es sich sogar um dieselben Firmen, die an beiden Stufen tätig sind. Außerdem gibt es, wenn auch nicht so häufig, direkte Abnahmeverträge zwischen verarbeitenden Firmen an der zweiten und dritten Stufe einer Lieferkette. Der Großteil der weltweit in raffinierter Form gehandelten Metalle hingegen wird über Handelshäuser und spezialisierte Metallbörsen vertrieben. Auch hier ist die Offenlegung über Zulieferer und die Herkunft der Materialien noch unzureichend etabliert (siehe S. 21f). Teilweise sind Informationen zu Raffinerien über die Händler verfügbar, vor allem wenn es sich um zertifizierte Raffinerien handelt. Häufig legen die Handelshäuser jedoch keine Informationen darüber vor, aus welchen Minen die Rohstoffe stammen. Da sich die Abbaubedingungen innerhalb eines Landes je nach Mine aber unterscheiden können, sind genaue Angaben zur Herkunft unabdingbar. |

über Anforderungen lokaler Gesetzgebungen hinausgehen.89

Allerdings lässt sich bereits beobachten, dass sich die Anzahl privater Standards reduziert bzw. sich bestimmte Standards durchsetzen.90 Zudem bestätigen Entwickler von Standards und Zertifikaten, dass in einigen Bereichen angestrebt wird, sie zu harmonisieren. Und Unternehmen an allen Stufen erklären, solche Harmonisierungen und gegenseitige Anerkennungsverfahren seien eine zentrale Aufgabe, um mehr Übersichtlichkeit und Transparenz zu schaffen.

Eine zweites Problem sind die Kosten. Unternehmen in der nachgelagerten Lieferkette müssen Umfang und Qualität der Informationen, die ihnen ihre Zulieferer direkt oder, im Falle beauftragter Audits, Drittfirmen zur Verfügung stellen, kontinuierlich selbst prüfen. Dies ist für große und gut ausgestattete Unternehmen in der Regel leistbar, für kleine und mittlere Unternehmen (KMUs) nicht immer.

Auch in der vorgelagerten Lieferkette ist der Mehraufwand an Geld und Kapazitäten ein wichtiger Faktor, müssen doch die Produzenten ihren Abnehmern Bericht erstatten, zum Teil hohe Gebühren für den Erhalt eines Zertifikats zahlen und Audits durchführen (lassen). Bei Industriemetallen wie Platin oder Kupfer gibt es noch keine Preisprämie für zertifiziertes Material. Für Produzenten von Rohstoffen und Vorprodukten ist es somit schwierig, die Kosten für die Zertifizierungen auf ihre Abnehmer umzulegen. Dies senkt gerade für KMUs im Bergbau den Anreiz, sich zertifizieren zu lassen.91 Viele wünschen sich hier mehr Bereitschaft von Abnehmerseite, einen Ausgleich zu erzielen.

Werden Audits nicht sorgfältig durchgeführt, besteht die Gefahr von Greenwashing.

Bei der dritten großen Schwierigkeit geht es um die Frage, ob bzw. wie die Produktionsstätten der in der vorgelagerten Lieferkette tätigen Unternehmen überprüft werden, unabhängig davon, ob solche Audits Bestandteil von Initiativen sind oder durch einzelne Abnehmerfirmen beauftragt werden. Wenn Letzteres, werden sie häufig von Drittfirmen durchgeführt, zum Beispiel freiberuflichen Gutachtern oder etablierten Beratungsfirmen. Die Gefahr dabei liegt darin, dass ihnen oft das Wissen über den lokalen Kontext fehlt, dass sie ihr Vorgehen gegenüber dem Auftraggeber nur unzureichend transparent machen oder oberflächlich arbeiten. Werden Audits nicht sorgfältig ausgeführt, können sie zum Greenwashing missbraucht werden – und das erhaltene Zertifikat hat keinen Mehrwert.92

Wie wichtig die Qualität bei Audits ist, zeigt das Beispiel China: Es wurde dokumentiert, dass chinesische Raffinerien, die sich an internationalen Zertifizierungssystemen beteiligen, ihre Berichts- und Offenlegungspflichten nur unzureichend erfüllen.93 Dadurch sind weder ihre Geschäftspraktiken transparent noch Informationen über die Herkunft ihrer Rohstoffe verfügbar. Das ist ein Problem, da es keine andere Möglichkeit gibt, die Firmen vor Ort zu überprüfen.

Rohstoffspezifische Lieferketten im Vergleich: Platin und Kupfer

Neben der generellen Herausforderung, Nachhaltigkeitsstandards in Lieferketten metallischer Rohstoffe um- und durchzusetzen, gibt es einige rohstoffspezifische Faktoren, die für die Nachhaltigkeitsgovernance zentral sind. Aus der je eigenen Struktur der Lieferketten verschiedener Rohstoffe ergeben sich unterschiedliche Beteiligung(smöglichkeit)en und Einflusssphären von Staaten und anderen Akteuren. Um Potenziale und Blockaden für Nachhaltigkeitsinitiativen identifizieren zu können, ist eine rohstoffspezifische Betrachtung nötig, was im Folgenden am Beispiel von Platin und Kupfer geschieht.

Strukturelle Unterschiede

Die Lieferkette von Platin aus dem südlichen Afrika in die EU ist tendenziell kürzer als diejenige von Kupfer und weist eine höhere geografische und Unternehmenskonzentration auf, vor allem an den ersten beiden Stufen. Materialflüsse und beteiligte Akteure können damit leichter identifiziert werden als bei der oftmals längeren und stärker diversifizierten Kupferlieferkette.

Im Jahr 2021 war Deutschland der weltweit drittgrößte Platinimporteur (siehe Tabelle 1, S. 30).94 Platin wird für die Produktion von Abgaskatalysatoren gebraucht und ist somit ein wichtiger Rohstoff für die deutsche Automobilindustrie. Darüber hinaus wird es industriell zum Beispiel in der Chemie, Elektronik und Medizin verwendet, außerdem in der Schmuckherstellung und zunehmend auch als Geldanlage.

Zurzeit wird die globale Nachfrage nach Platin als moderat gewertet.95 Die Umstellung von Verbrennungs- auf Elektrofahrzeuge wird sie mittelfristig deutlich reduzieren. Es bleibt abzuwarten, inwiefern sich der Bedarf an Platin für Zukunftstechnologien entwickeln wird, namentlich für die Wasserelektrolyse. Eine Studie im Auftrag der Deutschen Rohstoffagentur (DERA) prognostiziert, dass die zukünftige Nachfrage in einem Nachhaltigkeitsszenario unter dem heutigen Platinverbrauch liegen wird.96 Obwohl Deutschland einen Teil seines aktuellen Bedarfs aus dem eigenen Recyclingsektor deckt, wird weiterhin Primärmaterial importiert. Dabei stammt der überwiegende Teil vom weltweit größten Exporteur Südafrika und wird in bereits raffinierter Form eingeführt. Einzig das deutsche Unternehmen Heraeus Precious Metals bildet hier eine Ausnahme, da es mit eigenen Raffinerien an deutschen Standorten an der Weiterverarbeitung beteiligt ist.97

Ein Großteil der globalen Platinvorkommen befindet sich in Südafrika und Simbabwe. Im Jahr 2021 verzeichneten beide Länder zusammen 76,5 Prozent der weltweiten Minenproduktion.98 Dadurch ist die Primärproduktion von Platin (Stufe 1 der Lieferkette) dort konzentriert. In Simbabwe gefördertes Erz wird meist vor Ort in der Nähe der Minen aufbereitet (noch Stufe 1), zum Teil auch in Hütten zu Konzentrat verarbeitet. Die Veredelung (Stufe 2) findet jedoch hauptsächlich in Südafrika statt.

|

||||||||||||||||

Diese Konzentration betrifft ebenfalls Unternehmen: Lediglich drei transnationale Unternehmen, Sibanye-Stillwater, Anglo American Platinum und Impala Platinum, dominieren die ersten beiden Stufen der Lieferkette. Sie betreiben, teilweise durch Tochtergesellschaften, die Platinminen in Simbabwe. Zudem haben sie einen großen Marktanteil an der südafrikanischen Bergwerksproduktion und betreiben die dortigen Raffinerien, in denen Rohmaterial aus der ganzen Region verarbeitet wird. Mit kleineren Bergbaufirmen in Südafrika bestehen langfristige Abnahmeverträge (Offtake Agreements), weil der Raffineriebetrieb kostenintensiv und erst ab einer bestimmten Materialmenge profitabel ist. Selbst wenn bereits einige Raffinerien in Südafrika extern zertifiziert sind, etwa durch den Responsible-Sourcing-Standard des LPPM, stellen sie weiterhin ein »Nadelöhr« dar – samt dem damit einhergehenden Problem fehlender Transparenz (siehe Infokasten zu Transparenz, S. 27).

Laut der Datenbank UN Comtrade wird südafrikanisches Platin vornehmlich in die USA, nach Japan und Großbritannien verkauft.99 Hier zeigt sich die Dezentralität des Rohstoffhandels: Ein bedeutender Teil des Platinhandels wird über einen außerbörslichen Handelsplatz abgewickelt, den LPPM in London, oder über andere spezialisierte Zwischenhändler. Auf der anderen Seite bestehen in der stark konzentrierten Platinlieferkette häufig auch direkte Vertragsbeziehungen zwischen den Bergbaufirmen und den Unternehmen, die die Weiter- und Endverarbeitung durchführen, darunter auch deutsche. Der physische Handelsweg erfolgt in beiden Fällen meist direkt vom Produzenten zum Endabnehmer. Da Platin in geringen Mengen gewonnen und genutzt wird und noch dazu einen hohen Rohstoffwert besitzt, wird es meistens über den Luftweg in die jeweiligen Zielländer zur Lagerung bzw. Weiterverarbeitung transportiert.

Die chinesische Industrie ist zwar kein relevanter Akteur beim Abbau von Platin, jedoch ein bedeutender Abnehmer des Rohstoffs. Anders als in Europa und Nordamerika wird Platin in China insbesondere für die Herstellung von Schmuck verwendet.100

Auch wenn die weltweite Nachfrage nach Platin derzeit moderat ist, ist von einem großen potenziellen Preis- und Lieferrisiko auszugehen. Gründe sind die hohe Konzentration beim Abbau und in der Weiterverarbeitung sowie bestehende Risiken in den Abbauländern, beispielsweise Verzögerungen im Abbau durch Streiks oder Proteste. Die DERA stuft die Platinbeschaffung für die deutsche Industrie daher als kritisch ein.101

|

||||||||||||||||

Die Lieferkette von Kupfer aus dem Andenraum in die EU ist länger als diejenige von Platin. Die Kupferproduktion ist hinsichtlich des Abbaus stärker diversifiziert, wobei Chile und Peru einen Förderschwerpunkt bilden. Bei Schmelzhütten / Raffinerien und Abnehmern hingegen ist in der Kupferlieferkette eine hohe Konzentration festzustellen – mit einem Schwerpunkt in China.102

Deutschland hat eine bedeutende Kupferindustrie und ist hinter China, Japan und Südkorea der viertgrößte Kupferimporteur weltweit (siehe Tabelle 2, S. 31). In der Bundesrepublik haben relevante kupferverarbeitende Firmen wie Aurubis und Wieland ihren Sitz. Kupfer wird vielfältig eingesetzt und ist ein zentraler Werkstoff sowohl im Bau- und Maschinenbausektor als auch für die Elektronikbranche.103 Überdies ist es ein wichtiges Metall für die Energiewende und zahlreiche Zukunftstechnologien.104 Aus diesem Grund wird die Nachfrage massiv ansteigen: Die IRENA geht von einem globalen Bedarf von 50 bis 70 Megatonnen für 2050 aus, 2021 lag er noch bei 30.105 In Anbetracht der erwarteten Nachfragesteigerung ist nicht damit zu rechnen, dass der Bedarf mittelfristig durch Recycling gedeckt werden kann.106 Obwohl Deutschland bereits hohe Kapazitäten im Kupferrecycling hat, ist es weiterhin abhängig von Importen des Primärrohstoffs.