Russisch-chinesische Wirtschaftsbeziehungen

Moskaus Weg in die Abhängigkeit

SWP-Studie 2023/S 16, 06.12.2023, 40 Seitendoi:10.18449/2023S16

ForschungsgebieteDr. Janis Kluge ist Stellvertretender Leiter der SWP-Forschungsgruppe Osteuropa und Eurasien.

-

Mit dem großangelegten Angriffskrieg gegen die Ukraine seit Februar 2022 haben sich die Rahmenbedingungen der russisch-chinesischen Kooperation fundamental geändert. Die wirtschaftliche Zusammenarbeit mit China ist für Russland überlebenswichtig geworden.

-

Der russisch-chinesische Handel hat seit Beginn von Moskaus Invasion stark zugenommen. Dagegen sind die chinesischen Investitionen in Russland, die ohnehin schon gering waren, seither weiter geschrumpft.

-

Fossile Energieträger bleiben das Rückgrat der russisch-chinesischen Wirtschaftskooperation, wobei jedoch die Infrastruktur für eine schnellere Ausweitung der russischen Exporte fehlt.

-

Russlands Rüstungsexporte nach China sind seit einigen Jahren rückläufig. China exportiert seinerseits immer mehr Dual-Use-Güter nach Russland, die von der russischen Rüstungsindustrie dringend benötigt werden.

-

Die russisch-chinesische Kooperation in der IT-Industrie ist seit Beginn des Angriffskrieges gegen die Ukraine stark zurückgegangen, da die chinesischen Digitalkonzerne US-Sekundärsanktionen fürchten.

-

Russlands Handel mit China wird größtenteils in Yuan abgewickelt. Für den Handel mit anderen Staaten ist Russland allerdings weiterhin auf den US-Dollar angewiesen.

Inhaltsverzeichnis

1 Problemstellung und Schlussfolgerungen

2 Entwicklung der russisch-chinesischen Wirtschaftsbeziehungen

2.1 Chinas wirtschaftliche Gravitation wächst

2.2 In der Krise wird China zum Rettungsanker

3.1 Der Handel wächst dynamisch

3.2 Chinesische Investoren kaum interessiert

4.1 Energie bleibt Rückgrat der Kooperation

4.2 Russlands Vorsprung bei der Rüstung schwindet

4.3 IT-Kooperation ausgebremst

4.4 Yuan und Finanzkooperation werden wichtiger

5 Russlands Eliten und öffentliche Meinung

5.1 Peking setzt auf Putins Entourage

5.2 Scheinkooperation in den Regionen

Problemstellung und Schlussfolgerungen

Russlands postsowjetische Transformation von der Plan- zur Marktwirtschaft ging mit einer tiefen ökonomischen Verflechtung des Landes mit dem Westen einher. Bedingt durch Geographie, Infrastruktur und den Umstand, dass die russische Bevölkerung größtenteils im europäischen Landesteil lebt, entwickelte sich besonders mit der EU ein intensiver wirtschaftlicher Austausch. Der Westen war mit seinem technologischen Vorsprung, mit Kapitalreichtum und Rohstoffhunger die perfekte Ergänzung zur russischen Ökonomie.

China wurde erst durch seine starke Wirtschaftsentwicklung ab den frühen 2000er Jahren eine nennenswerte Alternative. Für Russland war die Volksrepublik zunächst vor allem ein Lieferant billiger Konsumgüter, doch gewann sie dank ihrer technologischen Aufholjagd immer mehr eine komplementäre Rolle für viele Sektoren der russischen Industrie. Zwar waren die Anfänge der russisch-chinesischen Wirtschaftskooperation eher zaghaft und von einer tiefsitzenden Skepsis in Moskau geprägt. Mit dem Bau einer großen Ölpipeline in den späten 2000er Jahren aber begann eine immer rascher werdende Expansion des russisch-chinesischen Handels. Chinas schier unersättliche Nachfrage nach Rohstoffen aus Russland und sein stetig wachsendes Exportangebot führten in den 2010er Jahren dazu, dass sich der bilaterale Güterhandel kontinuierlich steigerte.

Parallel kam es auch in der russischen Außenpolitik zu einer deutlichen Verschiebung. Moskaus Verhältnis zum Westen kühlte ab. Spätestens nachdem Russland 2014 die Krim annektiert und seinen verdeckten Krieg im Donbas begonnen hatte, dominierten Konflikte die Beziehungen. Nicht als direktes Ergebnis dieser Wandlung, aber doch von ihr angetrieben, vertiefte sich die Partnerschaft zwischen Peking und Moskau. Im Februar 2022, kurz vor Beginn der russischen Vollinvasion in der Ukraine, charakterisierte Chinas Präsident Xi Jinping das bilaterale Verhältnis als »Freundschaft ohne Grenzen«.

Die wirtschaftliche Realität in Russland blieb allerdings hinter dieser außenpolitischen Verlagerung zurück – den ab 2014 eingeführten Sanktionen zum Trotz. Es waren weiterhin westliches Kapital, westliche Technologie und der Rohstoffverkauf in die Europäische Union, auf die sich russische Unternehmen konzentrierten, auch wenn Putin und Xi auf zahlreichen Gipfeltreffen medienwirksam die Erfolge der chinesisch-russischen Wirtschaftskooperation beschworen. Chinas ökonomische Bedeutung für das Nachbarland wuchs zwar graduell, allerdings war Russland bis zu seinem Einmarsch in die Ukraine wirtschaftlich in fast jeder Hinsicht noch immer weitaus abhängiger vom Westen.

Der Beginn des Krieges 2022 markierte sowohl im russisch-westlichen als auch im russisch-chinesischen Verhältnis eine tiefe Zäsur. Die in der Folge vom Westen verhängten Sanktionen haben, wenngleich sie nicht alle Bereiche der ökonomischen Kooperation treffen, den Prozess eines dauerhaften »Decouplings« Russlands von der westlichen Wirtschaftswelt eingeläutet. Vor diesem Hintergrund ist die Kooperation mit China für große Teile der russischen Volkswirtschaft und wohl auch für das Moskauer Regime überlebenswichtig geworden. Dabei geht die Bedeutung der Volksrepublik über die durchaus beeindruckenden Kennziffern des seit 2022 boomenden Handels zwischen beiden Ländern hinaus.

Unter den großen Industrieländern ist China das einzig verbliebene, das weiterhin fast uneingeschränkt mit Russland handelt. Nicht nur das Volumen der chinesischen Exporte ist dabei wichtig. Eine ebenso große Rolle spielt deren Zusammensetzung, weil etwa bestimmte Technik für Russland sanktionsbedingt anderswo kaum zu beschaffen wäre. Zudem sind Chinas Währung und finanzielle Infrastruktur für Russland an einigen Stellen zum Ersatz für das westliche Finanzsystem geworden. Pekings Verhalten gegenüber Moskau ist überdies ein Vorbild für andere Drittstaaten, die sich in einer ähnlichen Lage zwischen Russland und dem Westen sehen.

Wie sich die russisch-chinesischen Wirtschaftsbeziehungen entwickeln, ist nicht nur für Russlands ökonomische Zukunft von größter Bedeutung, sondern auch für den Fortgang des Krieges in der Ukraine und die langfristige Sicherheitslage in Europa. Über die Kooperation mit China kann Moskau die Wirkung der westlichen Sanktionen zumindest kurzfristig abmildern. Auch wenn die Volksrepublik weiterhin keine schweren Waffen an Russland liefert, ermöglichen ihre umfangreichen Exporte von Dual-Use-Gütern, Materialien, Komponenten und Maschinen die Ausweitung der russischen Waffenproduktion. Sie bedrohen damit nicht nur unmittelbar die Ukraine, sondern bestimmen auch auf längere Sicht über das strategische Machtpotential Russlands in Europa. Im Juni 2023 hat die EU erstmals chinesische Unternehmen sanktioniert, die die russische Militärindustrie direkt unterstützt haben sollen. Hier zeigt sich, dass die russisch-chinesischen Wirtschaftsbeziehungen auch das Verhältnis zwischen China und dem Westen stark belasten können.

Doch kann sich Moskau in seiner wirtschaftlichen Teilisolation keine Geschenke aus Peking erhoffen. Chinas Haltung gegenüber seinem Partner ist immer wieder ambivalent, teils aus Sorge vor US-amerikanischen Sekundärsanktionen, teils wegen des Bemühens, die europäischen Staaten nicht vor den Kopf zu stoßen. So wurden seit Beginn des Krieges – im Gegensatz zu den Vorjahren – keine symbolträchtigen gemeinsamen Großprojekte der beiden Länder mehr verkündet. Chinas Unternehmen profitieren zwar an vielen Stellen von den Lücken, die westliche Konzerne in Russland hinterlassen haben, aber die chinesische Führung versucht bislang, den Eindruck einer aktiven Hilfestellung für den Nachbarn zu vermeiden.

Entwicklung der russisch-chinesischen Wirtschaftsbeziehungen

In der immer enger werdenden Partnerschaft zwischen Russland und China führten die Wirtschaftsbeziehungen lange Zeit ein Schattendasein. Zwar schmiedeten beide Seiten schon kurz nach Putins Amtsantritt als Präsident im Jahr 2000 weitreichende Pläne, die bilaterale Kooperation im Energie- und Rohstoffsektor zu intensivieren.1 Die meisten dieser Vorhaben verschwanden Mitte der 2000er Jahre allerdings wieder in der Schublade. Sowohl Russland als auch China richteten sich stattdessen wirtschaftlich vor allem nach Westen, um von dortigen Technologien, Kapitalmitteln und Märkten zu profitieren.

Erste Zweifel an der Westorientierung kamen in Moskau mit der globalen Finanzkrise 2008/2009 auf. Der wirtschaftliche Einbruch in den USA und Europa und die darauffolgende tiefe Rezession in Russland gaben der Elite des Landes zu denken. Die Moskauer Entscheider machten für die russische Notlage vor allem Fehler der amerikanischen Wirtschaftspolitik verantwortlich. Deshalb sahen sie auch erstmals ein gravierendes Problem darin, dass Russland ökonomisch einseitig vom Westen abhängig war. China hingegen war glimpflich durch die globale Rezession gekommen und setzte seinen Wirtschaftsboom nahezu unbeeindruckt fort, was der russischen Führung imponierte.

Allerdings begann sie in der Folge nicht unmittelbar damit, die eigene Wirtschaft nach Osten umzuorientieren. Stattdessen versuchte Russland unter Präsident Dmitri Medwedjew in den Jahren 2008 bis 2012 erst einmal, einen politischen »Neustart« der russisch-amerikanischen Beziehungen zu vollziehen. Außerdem initiierte Medwedjew als Megaprojekt seiner Präsidentschaft die »Modernisatsija«, eine wirtschaftsliberal angehauchte Modernisierungskampagne. Das Aushängeschild des Programms war das nahe Moskau geplante Innovationszentrum Skolkowo, bei dem der Westen als wichtigster Partner und das amerikanische Silicon Valley als Vorbild diente. Erst mit Putins Rückkehr in den Kreml 2012 verfolgte die Führung des Landes ernsthafter den wirtschaftlichen wie auch politischen Schwenk nach China.

Schon im Vorfeld seiner Kandidatur zur Präsidentschaftswahl jenes Jahres hatte Putin einen programmatischen Text über Russlands wirtschaftliche Zukunft veröffentlicht, in dem er vorschlug, »chinesischen Wind« in die Segel der eigenen Ökonomie zu lenken.2 Dabei standen nicht mehr nur Wachstum und Fortschritt im Zentrum der Ambitionen, vielmehr wurde Putins Wirtschaftspolitik immer stärker auch von einer antiwestlichen Grundeinstellung geprägt. Vor dem Hintergrund des Libyen-Einsatzes der Nato 2011 und westlicher Sympathien für die russische Protestbewegung nach der Dumawahl im selben Jahr wurde seine Rhetorik gegenüber dem Westen zu Beginn der Dekade zunehmend verbittert und feindselig.

Chinas wirtschaftliche Gravitation wächst

Die Neuausrichtung der russischen Wirtschaft bekam zusätzlichen Aufwind, als EU und USA im Jahr 2014 erste sektorale Sanktionen gegen das Land verhängten, um so auf die verdeckte Intervention Moskaus im ukrainischen Donbas und die Annexion der Krim zu reagieren.3 Unter der Losung einer »Wende nach Osten« sollte die sanktionsbedingte Not der russischen Wirtschaft zur Tugend werden – zumindest in der staatlichen Propaganda. Nach innen wie nach außen nutzte Putin den wachsenden Handel mit China, um die westlichen Maßnahmen als sinn- und wirkungslos darzustellen.

Das tatsächlich stattfindende Wachstum des russisch-chinesischen Handels in den 2010er Jahren war aber weniger den westlichen Sanktionen oder dem Aufblühen der bilateralen Partnerschaft unter den Präsidenten Putin und Xi geschuldet. Zentrale Triebfeder war vielmehr die wirtschaftliche Expansion der Volksrepublik.4 Der Kreml brachte im Nachgang der Ukraine-Krise von 2014 zwar einige russisch-chinesische Großprojekte in den Bereichen Rüstung und Energie auf die Zielgerade. Diese waren allerdings größtenteils bereits in den Jahren zuvor eingefädelt worden und keine unmittelbare Folge der veränderten außenpolitischen Großwetterlage.5

Der Krieg gegen die Ukraine hat die Rahmenbedingungen der russisch-chinesischen Kooperation fundamental verändert.

Auch nach 2014 blieb die russische Wirtschaftspolitik von Widersprüchen und Partikularinteressen geprägt, die einer echten Vertiefung der geschäftlichen Beziehungen zu China im Wege standen. Russlands industriepolitische Reaktion auf die westlichen Sanktionen von 2014 zielte vorrangig auf einen Stärkung der eigenen wirtschaftlichen Souveränität – und weniger darauf, die äußeren Abhängigkeiten weg von westlichen Partnern nach China zu verlagern. Höchste Priorität hatte die Importsubstitution, auch weil sich hier die Interessen einflussreicher wirtschaftlicher Lobbygruppen mit den außen- und sicherheitspolitischen Überlegungen des Kremls überschnitten.6 Nach wie vor begegnete Moskau dem immer mächtiger werdenden Nachbarn im Osten mit einer gewissen Vorsicht.

Betrachtet man beispielsweise die Handelspolitik, so kam es zwischen Russland und China in den 2010er Jahren zu keiner nennenswerten Annäherung. Moskau widersetzte sich den Bestrebungen Chinas, eine vertiefte wirtschaftliche Integration im Rahmen der Schanghaier Organisation für Zusammenarbeit voranzutreiben. Peking entwickelte daraufhin das chinesisch geführte Projekt der Neuen Seidenstraße,7 während Russland 2015 die von ihm dominierte Eurasische Wirtschaftsunion (EAWU) gründete. Beide Seiten verfolgten wirtschaftliche Integration also nur dort, wo es die eigene Souveränität und Kontrolle nicht berührte.

Moskau fürchtete die Konkurrenz chinesischer Güter für die eigene Industrie und wollte aus der Volksrepublik vor allem ausländische Direktinvestitionen (FDI) anlocken, während China gerade daran interessiert war, seine Exporte auszuweiten. Das setzte gemeinsamen Vorhaben enge Grenzen. Putin und Xi verkündeten zwar im Jahr 2015 die »Verknüpfung« (Soprjaschenije) der beiden Großprojekte Neue Seidenstraße und EAWU. Abgesehen davon, dass hierzu einige Arbeitsgruppen auf Expertenebene entstanden, die dann nur selten tagen sollten, blieb es aber größtenteils bei dieser vagen Absichtserklärung. Ein im Mai 2018 unterschriebenes Freihandelsabkommen zwischen der EAWU und China ist »nichtpräferentiell«, beinhaltet also nicht unmittelbar einen Abbau von Zöllen oder nichttarifären Handelshemmnissen.8 Zu den wenigen strukturellen Veränderungen, mit denen die wirtschaftlichen Beziehungen vertieft werden sollten, gehörte die Gründung einiger bilateraler Kommissionen auf Ministerebene. So wurde 2014 die Russisch-Chinesische Kommission für Investitionszusammenarbeit ins Leben gerufen.9 Hinzu kam unter anderem eine Kommission für die Entwicklung von Russlands strukturschwachem Fernen Osten, der Region Baikal und des Nordostens von China.10

Erfolgreich war die bilaterale Kooperation vor allem beim russischen Rohstoffexport und den angrenzenden Geschäftsfeldern. Im Windschatten des chinesischen Ressourcenhungers stieg Russlands Ausfuhr von Kohle, Flüssiggas, Metallen und Erzen, aber auch einigen landwirtschaftlichen Erzeugnissen von 2014 bis 2022 immer weiter an. In den Rohstoff- und Agrarsektor fielen auch die wenigen großen Investitionen, die China in Russland tätigte. Gleichzeitig blieb es dabei, dass die Volksrepublik für Russlands Wirtschaft in nahezu allen Bereichen sehr viel weniger bedeutend war als der Westen. Die ökonomische Realität unterschied sich also deutlich vom außenpolitischen Klima, das aus Moskauer Sicht geprägt war von immer mehr Freundschaft mit China und einer stetigen Zunahme antiwestlicher Feindseligkeit.

In der Krise wird China zum Rettungsanker

Mit Beginn des großangelegten Angriffskrieges gegen die Ukraine im Februar 2022 veränderten sich die Rahmenbedingungen der russisch-chinesischen Kooperation fundamental. Über Nacht hatte die politische Wirklichkeit die ökonomische eingeholt. Russland stürzte für kurze Zeit in wirtschaftliches Chaos, weil über Jahrzehnte gewachsene Lieferketten mit westlichen Partnern zusammenbrachen. Unternehmen suchten händeringend nach Komponenten, Materialien und Ersatzteilen, um ihre Produktion aufrechterhalten zu können. Fündig wurden sie dabei vor allem in China, dem einzigen großen Industrieland, das keine Sanktionen gegen Russland erlassen hatte.

Zwar kritisierte Peking die Strafmaßnahmen scharf, doch war zunächst unklar, ob chinesische Unternehmen bereit wären, Russland mit sanktionierten Gütern zu versorgen. Einige chinesische Großkonzerne wie Huawei schränkten ihre Exporte nach Russland stark ein, während chinesische Banken aus Angst vor möglichen Sekundärsanktionen auf Abstand gingen.11 Beim Handel währte die anfängliche Zurückhaltung nicht lange. In anderen Bereichen der Wirtschaftskooperation sind die Sanktionen aber ein massiver Störfaktor geblieben.

Handel und Investitionen

Der Handelsumsatz zwischen Russland und China erreichte im ersten Halbjahr 2023 einen neuen Rekord von 114,5 Milliarden US-Dollar.12 Auch wenn die Zunahme des russischen Handels mit China einem langjährigen Trend folgt, hinter dem vor allem das wirtschaftliche Wachstum der Volksrepublik steht, haben die westlichen Sanktionen gegen Russland noch einmal für einen starken Impuls gesorgt. Bei den chinesischen Investitionen in Russland (russische Investitionen in China gibt es kaum) ist der gegenteilige Trend erkennbar: Mit Beginn der Ukraine-Invasion ist der ohnehin sehr geringe Zustrom chinesischen Kapitals dorthin fast vollständig versiegt. Die Risiken eines langfristigen Engagements auf dem russischen Markt überwiegen gegenüber möglichen wirtschaftlichen Chancen.

Der Handel wächst dynamisch

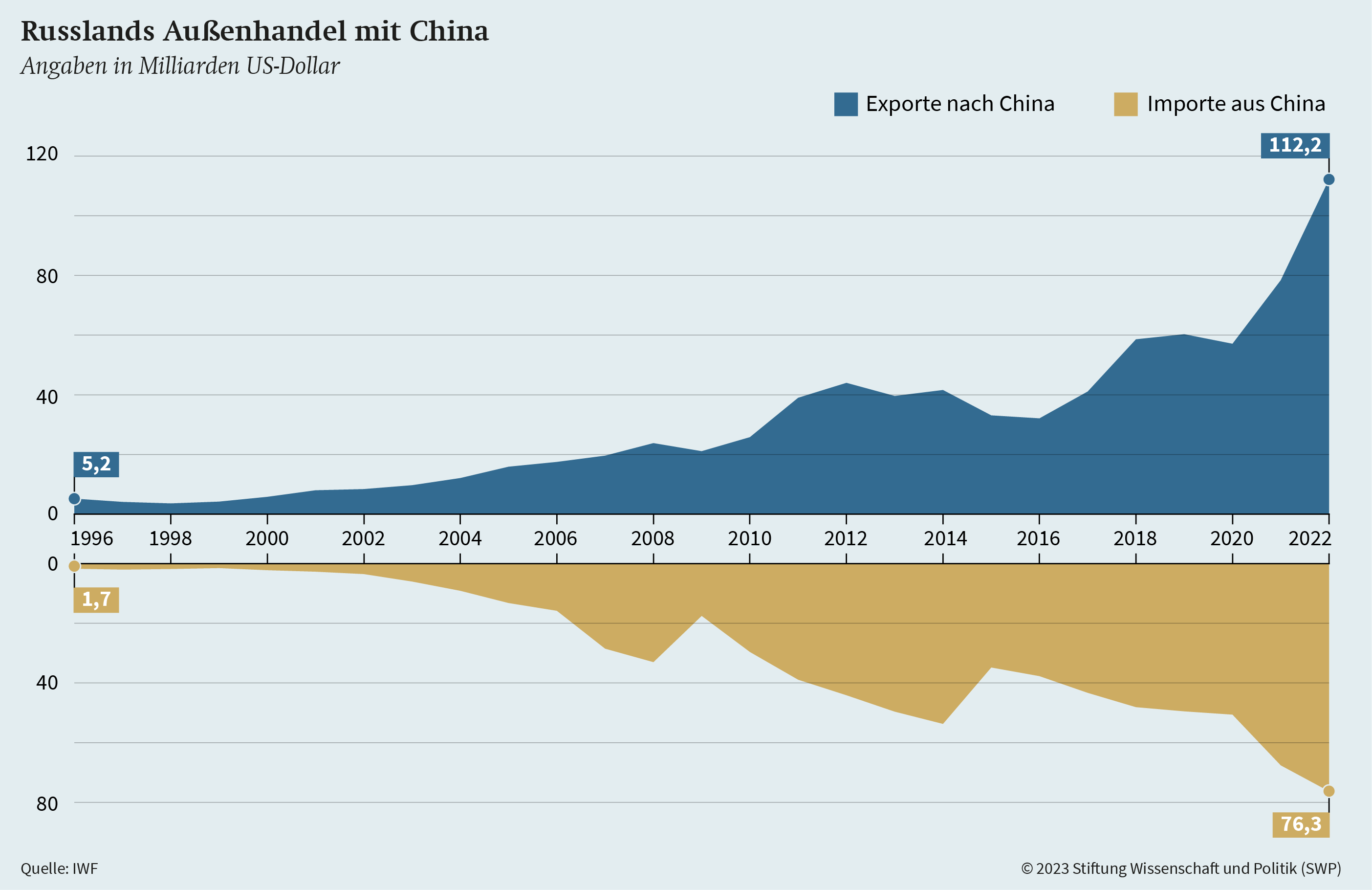

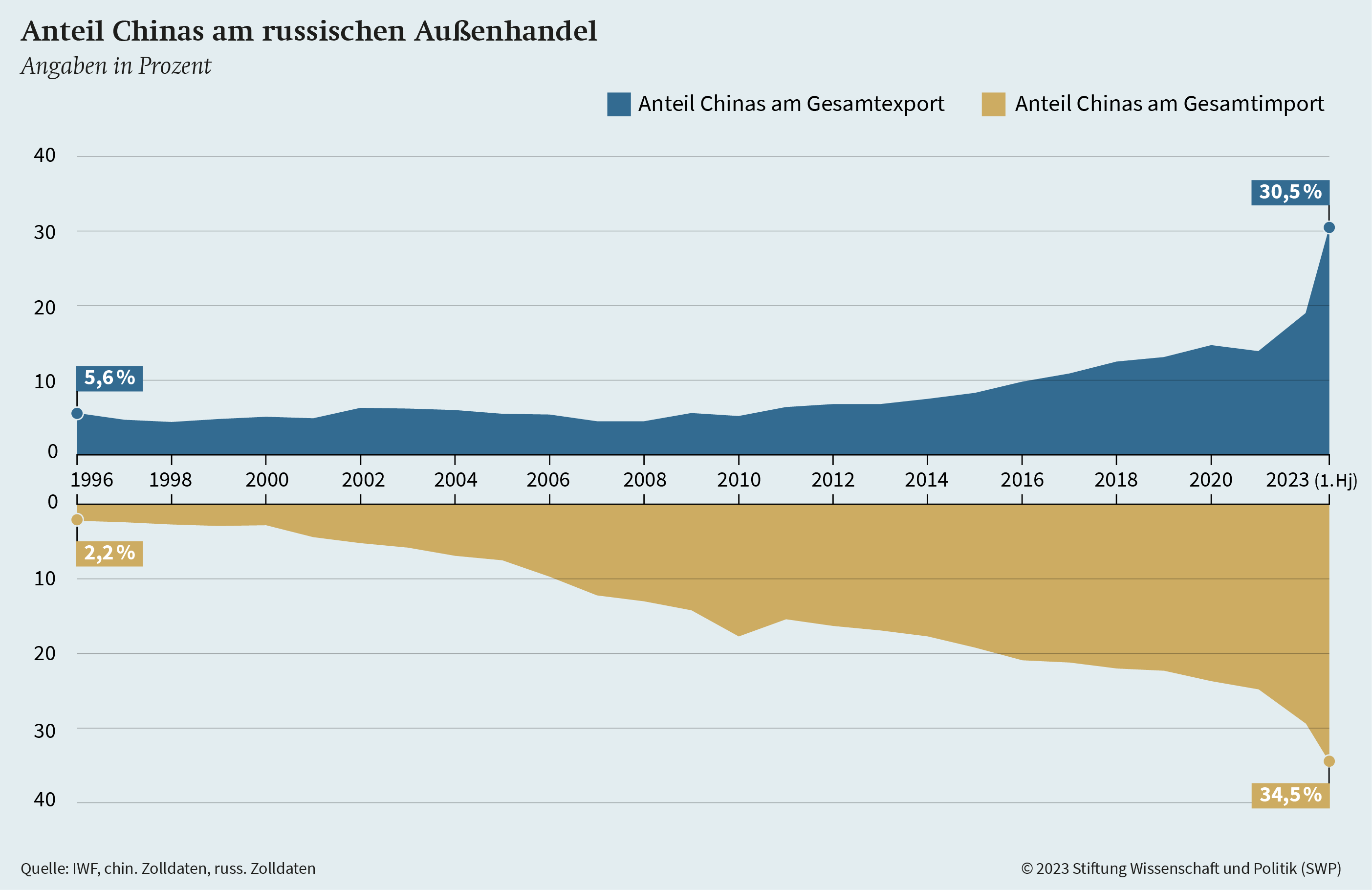

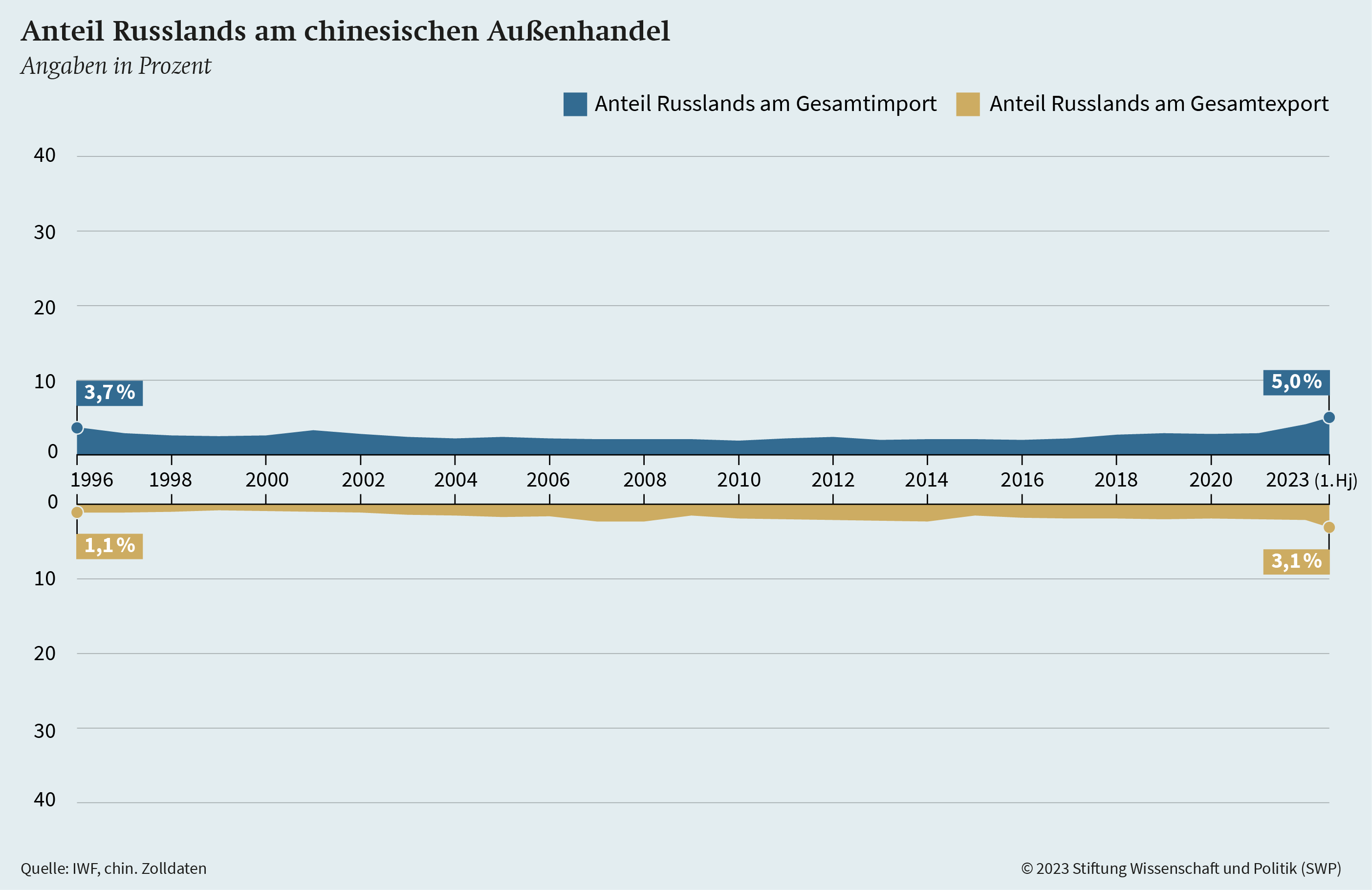

China gehört seit Mitte der 2000er Jahre zu den wichtigsten Handelspartnern Russlands (siehe Graphik 1). Im Jahr 2010 war der Handelsumsatz des Landes mit der Volksrepublik erstmals größer als der mit dem vorherigen Spitzenreiter Deutschland, auch wenn die Bedeutung Chinas bis 2022 hinter jener der EU insgesamt zurückblieb. Moskaus Ukraine-Invasion katapultierte den russisch-chinesischen Handel auf ein neues Niveau. Im ersten Halbjahr 2023 kamen 35 Prozent der russischen Importe aus China. Als Putin 2000 als Präsident die Macht im Kreml übernahm, lag der Anteil noch bei 3 Prozent. Ähnlich war die Entwicklung der russischen Exporte, von denen 2022 über 30 Prozent nach China gingen. Aus chinesischer Perspektive ist Russland hingegen ein relativ kleiner Partner geblieben, auch wenn dessen Anteil am chinesischen Handelsumsatz nach Kriegsbeginn von 2,5 Prozent auf 4 Prozent stieg.

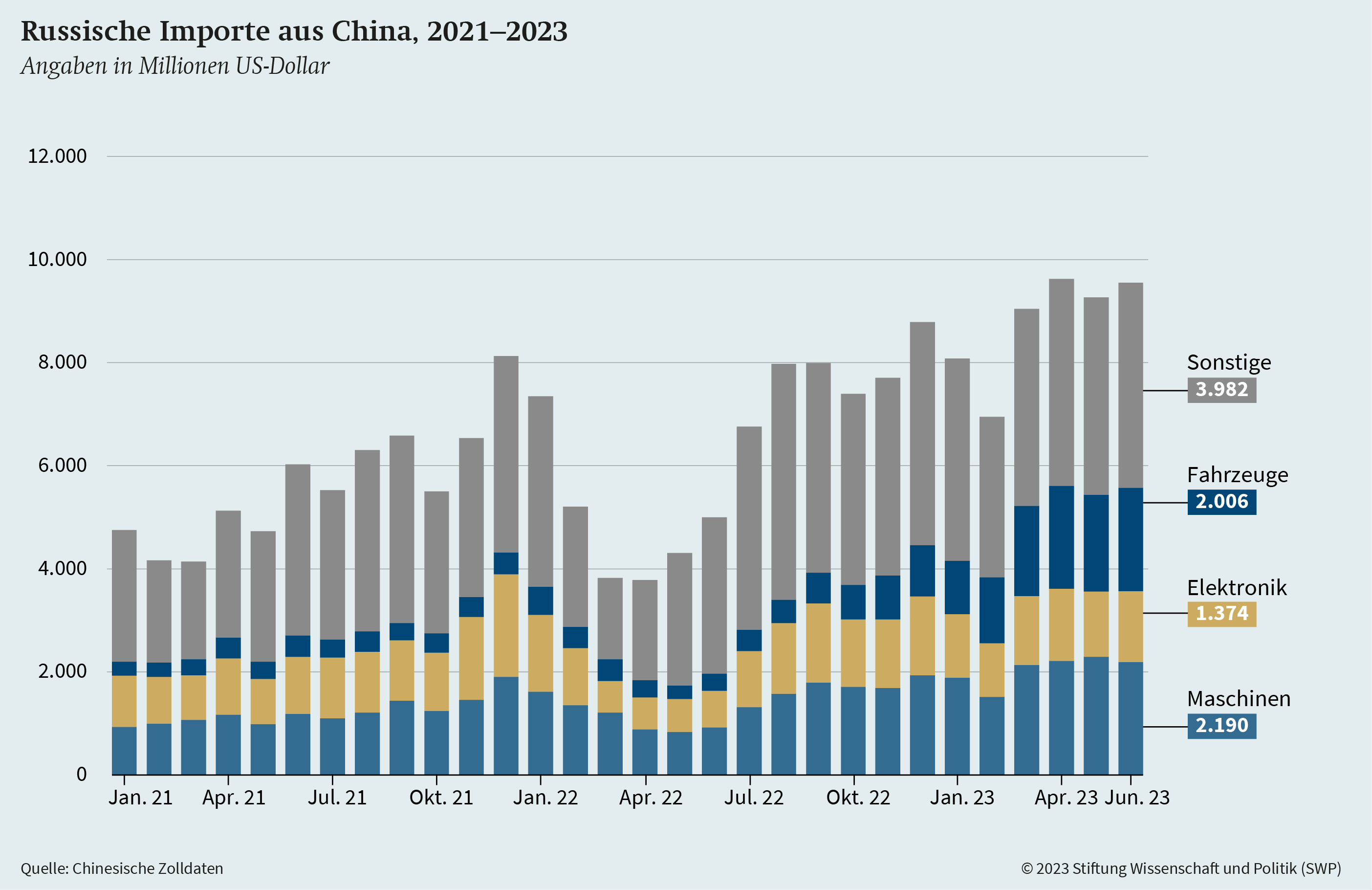

Mit der Intensivierung des Handels wuchs die Asymmetrie in den Wirtschaftsbeziehungen. Das zeigt sich auch in der Art der gehandelten Waren. Bis Mitte der 2000er Jahre importierte Russland vor allem billigere, arbeitsintensive Konsumgüter aus China (wie Schuhe, Kleidung und Lederwaren). Seitdem sind die Einfuhren aus China immer technologieintensiver und hochwertiger geworden, und der Anteil der Investitionsgüter hat deutlich zugenommen. Über die Hälfte des gesamten Imports aus China entfiel im ersten Halbjahr 2023 auf die Kategorien Maschinenbau13 (23 Prozent), Fahrzeugbau14 (19 Prozent) und Elektronik15 (15 Prozent).

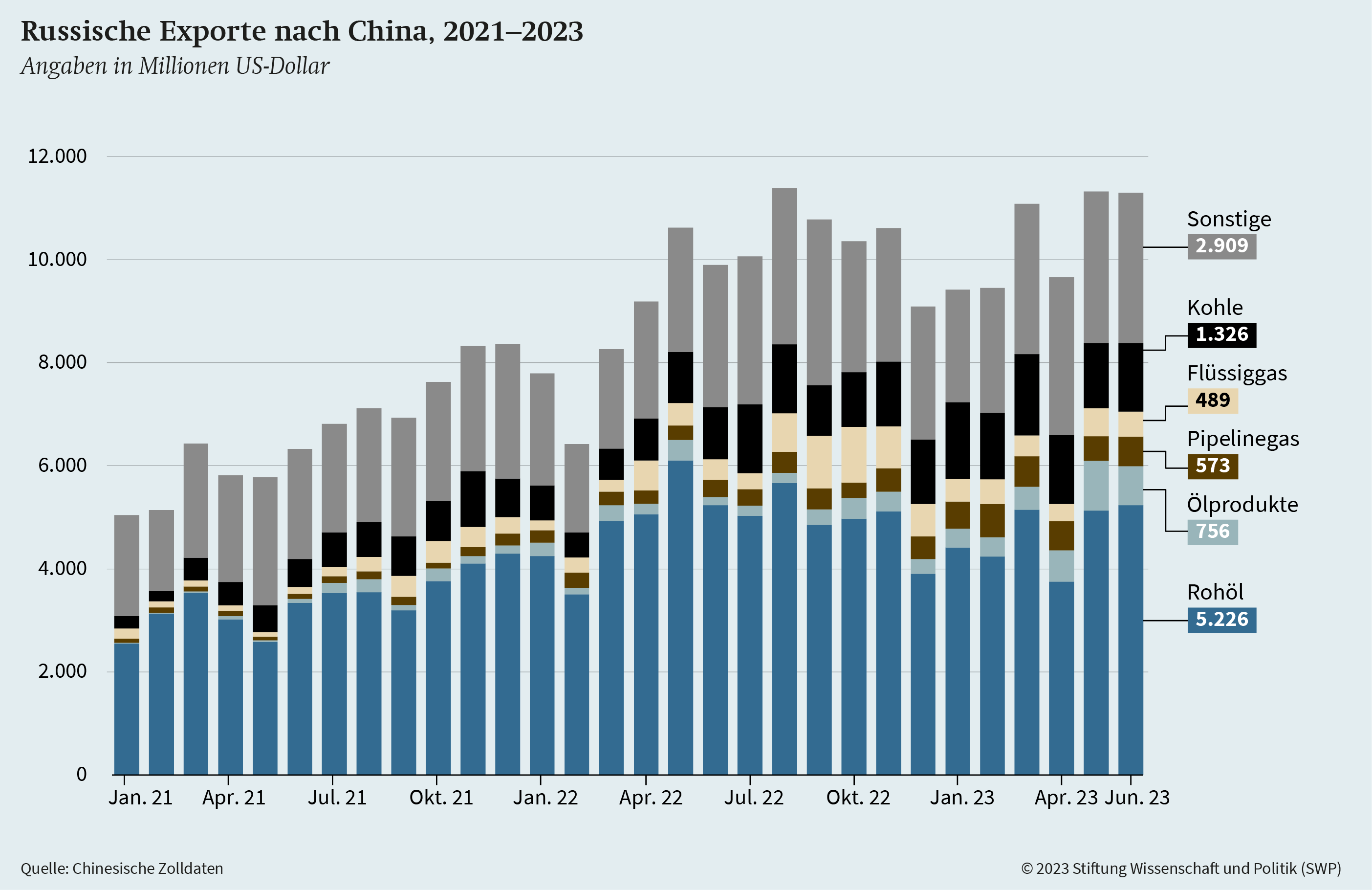

Auch die Zusammensetzung der russischen Exporte nach China hat sich im Laufe der Zeit deutlich gewandelt. Bis Mitte der 2000er Jahre wurden aus Russland kaum Energieträger ins Reich der Mitte geliefert. Es dominierten Industriegüter wie chemische Produkte, Maschinen und Stahlerzeugnisse. Heute hingegen verkauft Russland anteilig kaum noch technologieintensive Güter in die Volksrepublik (abgesehen von Rüstungsexporten, die nicht über die öffentliche Handelsstatistik einsehbar sind). Die wichtigsten Exporte des Landes nach China im ersten Halbjahr 2023 waren fossile Brennstoffe16 (74 Prozent), Metalle und Erze17 (10 Prozent) sowie Holz18 (4 Prozent).

Kleinere Erfolge jenseits des Rohstoffexports kann Russland auch in der Ausfuhr landwirtschaftlicher Erzeugnisse verzeichnen. Pflanzenöle und Ölsamen19 (insbesondere Sojabohnen) machten im ersten Halbjahr 2023 immerhin 3,5 Prozent der russischen Exporte nach China aus. Für die russische Fischereiindustrie20 (2,4 Prozent der russischen Gesamtexporte in die Volksrepublik) ist China an der Pazifikküste der wichtigste Abnehmer. Der Handel mit Dienstleistungen hingegen spielt bislang in den bilateralen Wirtschaftsbeziehungen eine untergeordnete Rolle. Eine Ausnahme ist der chinesische Tourismus in Russland, der vor der Corona-Krise rasant wuchs.21

Die ab Februar 2022 gegen Russland verhängten Sanktionen ließen den wechselseitigen Handel kurzzeitig einbrechen. Die Importe des Landes aus China fielen von 7,3 Milliarden US-Dollar im Januar 2022 auf 3,8 Milliarden US-Dollar im nachfolgenden März. Verantwortlich dafür waren vor allem Chaos und große Unsicherheit in den ersten Wochen der Sanktionen. An vielen Stellen waren Logistikketten und Zahlungsverkehr für einige Zeit unterbrochen. Allerdings erholte sich der Handel ab Mai 2022 sehr schnell, und schon im Dezember des Jahres erreichten Russlands Importe aus China mit 8,8 Milliarden US-Dollar ein neues Allzeithoch.

Im zweiten Quartal 2023 exportierte China Maschinenbau- und Elektronikgüter im Wert von monatlich rund 3,6 Milliarden US-Dollar nach Russland.22 Diese Warenkategorien sind besonders von Sanktionen betroffen. Russlands Importe aus der EU sind hier um über zwei Drittel zurückgegangen. Beim Maschinenbau zeigt der Trend chinesischer Exporte in das Land schon länger nach oben.

Ein Großteil russischer Unternehmen sucht aber Befragungen zufolge in der Volksrepublik auch nach Ersatz für ab Februar 2022 sanktionierte Güter.23 Chinesische Direktexporte von Elektronik nach Russland sind insgesamt jedoch eher zurückgegangen und haben das Niveau von Dezember 2021 bisher nicht wieder erreicht.

|

Schnellzugtrasse Moskau-Kasan: Das ewige Prestigeprojekt Die Liste der russisch-chinesischen Investitionsprojekte wird seit 2014 vom Neubau einer Schnellzugtrasse zwischen Moskau und der Stadt Kasan angeführt (Letztere liegt rund 700 Kilometer östlich der Hauptstadt). Bislang verfügt Russland über kein eigenes Schienennetz für Hochgeschwindigkeitszüge. Das Projekt sollte nach der Krim-Annexion das Symbol der neuen Partnerschaft zwischen Russland und China werden. Inzwischen wird es allerdings nicht mehr aktiv weiterverfolgt.24 Die Bahntrasse war als Segment der Verkehrsverbindung zwischen Moskau und Peking im Rahmen von Chinas Neuer Seidenstraße gedacht. Peking hatte sich bereiterklärt, für den ersten Abschnitt der Strecke 52 Milliarden Rubel (damals 700 Millionen Euro) und für den zweiten Abschnitt noch einmal eine Milliarde US-Dollar in das Eigenkapital der Trägergesellschaft einzubringen. Zudem wollte die Volksrepublik über die China Development Bank einen Kredit von 400 Milliarden Rubel (damals 5,7 Milliarden Euro) zur Verfügung stellen. 2016 gelang es Russland sogar, die chinesische Seite von ihrer anfänglich hartnäckig vorgebrachten Forderung nach staatlichen Garantien für die Kredite abzubringen.25 Allerdings erklärte die russische Staatsbahn im Jahr darauf, die chinesischen Darlehen seien zu teuer und ihr Umfang zu gering. Parallel wurde mit einem deutschen Konsortium – bestehend unter anderem aus Siemens, der Deutschen Bank und der Deutschen Bahn – über eine alternative Kooperation verhandelt.26 Im Rahmen einer Budgetkonsolidierung kürzte Russland 2017 die Haushaltsmittel für das Projekt in einem ersten Schritt um 30 Prozent.27 Zudem entspann sich ein Rechtsstreit zwischen der russischen Staatsbahn und den teilweise aus China stammenden Planungsbüros für die Trasse.28 2020 schließlich verschwanden die Pläne für das Projekt wegen zu hoher Kosten und unsicheren Passagieraufkommens in der Schublade. Statt der Route Richtung Osten sollte eine von Russland selbst finanzierte Schnellbahntrasse von Moskau zum nordwestlich gelegenen Sankt Petersburg entstehen, obwohl mit dem Sapsan (der auf dem allgemeinen Schienennetz verkehrt) bereits eine relativ schnelle Verbindung zwischen den beiden Städten besteht.29 |

Dafür ist der Export chinesischer Fahrzeuge nach Russland enorm gewachsen. Im zweiten Quartal 2023 machte er pro Monat rund 2 Milliarden US-Dollar aus, was etwa einer Verfünffachung des monatlichen Volumens im Vorkriegsjahr 2021 entspricht. Der monatliche Import chinesischer PKWs wuchs von 100 Millionen US-Dollar vor dem Krieg auf zuletzt knapp eine Milliarde US-Dollar. Ähnlich entwickelte sich der Handel mit Nutzfahrzeugen. Allein im Juni 2023 wurden LKW-Zugmaschinen30 für rund 437 Millionen US-Dollar von China nach Russland geliefert.

Hauptgrund für den Anstieg der PKW-Importe ist der Einbruch der russischen Automobilproduktion, die größtenteils in der Hand westlicher Konzerne wie Renault, Volkswagen oder Hyundai lag. LKWs wurden bislang entweder in Russland produziert oder aus den sanktionierenden Staaten importiert. Chinesische Fahrzeuge führten hier vor Kriegsbeginn ein Nischendasein. Inzwischen jedoch bestimmt China den Großteil des russischen Markts für Neuwagen. Im Juni 2023 hielten chinesische LKWs die ersten fünf Plätze der Verkaufscharts.31 Die Top Ten der verkauften PKWs wird zwar noch vom russischen Lada Granta angeführt, insgesamt aber ebenfalls von chinesischen Modellen dominiert.32

Außer Fahrzeugen erhält Russland aus China neuerdings viele Materialien und Komponenten, deren Wert zwar in der Summe der Handelsdaten nicht auffällt, die aber trotzdem entscheidend für Wirtschaft und Kriegswirtschaft des Landes sind. So ist Russland bei der Rüstungsproduktion weiterhin auf die Halbleiter westlicher Hersteller angewiesen. Im Frühjahr 2022 stieg der Halbleiterexport von China nach Russland dramatisch an. Russische Zolldaten zeigen, dass ein Großteil der chinesischen Ausfuhr nicht »Made in China« ist, sondern für westliche Konzerne wie Intel, Texas Instruments oder Infineon in Drittstaaten wie Malaysia oder Taiwan produziert und von chinesischen Zwischenhändlern weitergereicht wird. Während einige große chinesische IT-Konzerne Russland aus Angst vor Sekundärsanktionen nicht mehr direkt mit eigener Technik beliefern, ist die Volksrepublik der größte Umschlagplatz für den russischen Import westlicher Dual-Use-Güter geworden.33

Auch die russischen Exporte nach China sanken mit Beginn der Sanktionen kurzzeitig, allerdings fiel der Rückgang unter anderem wegen steigender Rohstoffpreise deutlich geringer aus. Russlands Ausfuhr nach China erreichte bereits im April 2022 einen neuen Rekordwert von 9,2 Milliarden US-Dollar. Allerdings erhöhte China seinen Ölimport aus Russland in dem Jahr mengenmäßig deutlich weniger als etwa Indien, das die meisten der früher nach Europa verkauften Lieferungen abnahm.

Chinesische Investoren kaum interessiert

Die immer engere außenpolitische Partnerschaft zwischen Moskau und Peking hat das Interesse chinesischer Investoren an Russland kaum beflügelt. Dort spielen Investitionen aus der Volksrepublik bislang nur eine untergeordnete Rolle. Nach Beginn der Ukraine-Invasion haben sich chinesische Unternehmen eher noch mehr zurückgehalten.

Folgt man den letzten verfügbaren Statistiken der russischen Zentralbank, so trug China Ende 2021 mit 3,3 Milliarden US-Dollar weniger als ein Prozent zum Gesamtbestand ausländischer Direktinvestitionen in Russland bei (610 Milliarden US-Dollar).34 Tatsächlich ist der Anteil aber etwas größer. Ein Teil des Kapitals taucht in der bilateralen Statistik nicht auf, weil es auf dem Umweg über Holdings in Jurisdiktionen wie Zypern, den Kaimaninseln oder den Bahamas nach Russland gelangt.35

Die aktuellsten Daten des chinesischen Handelsministeriums, das solche Investitionen »über Bande« teils mitberücksichtigt, weisen einen Bestand von 10,6 Milliarden US-Dollar im Jahr 2021 aus. Auch diese Zahl führt allerdings zur Schlussfolgerung, dass chinesische Investitionen für Russlands Wirtschaft bislang keine große Rolle spielen. Aus Sicht der Volksrepublik ist der Standort erst recht nicht relevant: Unter den gesamten chinesischen Direktinvestitionen im Ausland entfielen auf Russland 2021 gerade einmal 0,4 Prozent.36

Eine Annäherung an den tatsächlichen Umfang der chinesischen FDI in Russland ist mit Datenbanken möglich, die auf Medienberichten und Pressemitteilungen von Unternehmen basieren. Dazu gehört der China Global Investment Tracker (CGIT) des American Enterprise Institute (AEI).37 Für 2012–2021 gibt CGIT chinesische Investitionsprojekte in Russland im Umfang von durchschnittlich 4,5 Milliarden US-Dollar pro Jahr an, was etwa 2,6 Prozent der gesamten chinesischen Auslandsprojekte in diesem Zeitraum entspricht. Allerdings leidet auch CGIT unter methodischen Problemen, da nicht alle gelisteten Investitionsprojekte tatsächlich im angegebenen Umfang realisiert werden.

Die Verteilung der Sektoren, in die chinesische Unternehmen in Russland investieren, ähnelt stark der Struktur der russischen Güterexporte nach China. Zwischen 2012 und 2021 entfielen laut CGIT insgesamt 55,2 Prozent (25 Milliarden US-Dollar) der chinesischen FDI auf die russische Energieindustrie. Dazu zählen insbesondere große Einzelinvestitionen in die Öl- und Gasförderung, aber auch in Stromnetze und Kraftwerke. Weitere 7,7 Prozent (3,5 Milliarden US-Dollar) flossen in Bergbau und Metallindustrie. Seit einigen Jahren rückt zudem die russische Chemieindustrie in den Fokus chinesischer Investoren (11 Prozent oder 5 Milliarden US-Dollar, davon 4,5 Milliarden in den Jahren 2019–2021).

Die Russisch-Chinesische Kommission für Investitionszusammenarbeit stellt jährlich eine Liste besonders wichtiger Projekte zusammen (siehe die Aufstellung im Anhang, S. 36ff), von denen die meisten allerdings auch nach vielen Jahren nicht über den Status der Ankündigung hinauskommen. Neue Projekte wurden überwiegend in den Jahren 2014–2019 in die Liste aufgenommen. Sie ist unvollständig und enthält Vorhaben sehr unterschiedlichen Charakters und Umfangs. Es fehlt etwa das große Investment Chinas in Flüssiggas-Projekte des russischen Unternehmens Novatek. Ähnlich wie in der Aufstellung des CGIT sanken hier die Investitionen mit Beginn der Corona-Pandemie aber deutlich. Ab 2022 wiederum sind sowohl in der CGIT-Liste (Stand Juni 2023) als auch in der Kommissionsübersicht (Stand November 2022) keine neuen Investitionen vermerkt. Stattdessen ist im letzten Sitzungsprotokoll der Kommission von »präzedenzlosen Herausforderungen« für die Zusammenarbeit die Rede.38

In Chinas geringen Investitionen spiegelt sich vor allem die fehlende Anziehungskraft des russischen Marktes wider, der auch wegen westlicher Sanktionen auf lange Sicht kaum Wachstumschancen verspricht. In Russland für andere Märkte zu produzieren ist angesichts knapper Arbeitskräfte und einer unterentwickelten Infrastruktur wenig attraktiv. Gerade im Fernen Osten des Landes, wo sich Moskau einen Entwicklungsschub durch chinesisches Kapital erhoffte und wo ein großer Teil der gemeinsamen Investitionsprojekte geplant ist, fällt die lückenhafte Infrastruktur ins Gewicht.39 Hinzu kommen hohe bürokratische Hürden. Die Navigation durch ein Dickicht von Marktbarrieren, mit denen sich zum Teil auch russische Lobbygruppen vor chinesischer Konkurrenz schützen wollen, wird durch die geringe Erfahrung chinesischer Unternehmen in dem Nachbarland weiter erschwert.

Auch die westlichen Sanktionen stehen einem stärkeren Engagement chinesischer Investoren im Weg. Mit den 2022 verhängten Maßnahmen ist der Standort Russland für viele chinesische Unternehmen geradezu toxisch geworden, sofern sie ihre Beziehungen nach Westen nicht gefährden wollen. Russland hat auf die Sanktionen unter anderem mit der Verschleierung potentiell heikler Geschäftsbeziehungen reagiert. Mit den Strafmaßnahmen belegte Firmen und Eigentümer sollen so vor westlichen Sanktionswächtern geschützt werden. Damit laufen aber gerade unerfahrene Investoren aus dem Ausland Gefahr, sich unwissentlich mit sanktionierten Geschäftspartnern einzulassen und schließlich selbst ins Fadenkreuz westlicher Maßnahmen zu geraten. Da Russland ein aus chinesischer Sicht relativ kleiner Markt ist, sind große Unternehmen und Banken aus der Volksrepublik häufig nicht bereit, solche Risiken für das Geschäft in dem Land einzugehen.40

Dabei wünscht sich Russland angesichts seiner sanktionsbedingten Wirtschaftskrise ausdrücklich ein stärkeres Engagement chinesischer Unternehmen. Präsident Putin sagte im März 2023, Moskau sei bereit, chinesische Firmen dabei zu unterstützen, die Produktion westlicher Unternehmen zu ersetzen, die Russland verlassen haben.41 Chinesische Unternehmen sind etwa im Gespräch, was die Übernahme westlicher Fabriken für Haushaltsgeräte angeht.42 Bislang gibt es allerdings kaum konkrete Ergebnisse. Ähnlich sieht es bei der russischen Automobilindustrie aus, die besonders unter dem Rückzug westlicher Hersteller leidet. Hier wird zwar ebenfalls über Investitionen aus der Volksrepublik nachgedacht. Die chinesische Seite scheut aber eine langfristige Festlegung und ist eher am Export eigener Autos oder bestenfalls an einer Partnerschaft interessiert, bei der die Endmontage chinesischer Fahrzeuge in Russland stattfinden würde.43

Strategische Zusammenarbeit

Es gibt eine wachsende Zahl an Wirtschaftssektoren, auf denen Russland und China kooperieren, und manche davon haben besondere strategische Bedeutung. Traditionell sind die Energiebeziehungen für Moskau zentral. Große Investitionen in die Export-Infrastruktur setzen voraus, dass Lieferbeziehungen und damit auch außenpolitische Partnerschaften über mehrere Jahrzehnte stabil sind. Auch die Zusammenarbeit bei der Rüstung, in der Digitalwirtschaft sowie bei Währung und Finanzsystemen spielt für Russland eine besondere Rolle, weil hier langfristig tiefe Abhängigkeiten entstehen können. In einigen der strategischen Wirtschaftsbereiche haben Krieg und Sanktionen für Auftrieb gesorgt, in anderen für massive Probleme.

Energie bleibt Rückgrat der Kooperation

Die Energieindustrie ist seit Mitte der 2000er Jahre die wichtigste Säule der russisch-chinesischen Wirtschaftskooperation. Ölexporte dominieren seit Ende der Dekade die russische Ausfuhr nach China. Voraussetzung dafür war der Bau der insgesamt fast 5000 Kilometer langen Eastern Siberia-Pacific Ocean Oil Pipeline (ESPO), die im Jahr 2012 vollendet wurde und derzeit – nach einigen Erweiterungen – rund 80 Millionen Tonnen Rohöl pro Jahr nach Osten transportieren kann, was 1,6 Millionen Barrel am Tag entspricht. Ein Teil der Lieferungen, nämlich bis zu 35 Millionen Tonnen pro Jahr, gelangt dabei direkt per Pipeline nach China. Der Rest wird im russischen Fernen Osten verarbeitet oder über die pazifischen Häfen verschifft.44

Der Bau der ESPO wurde 2009 vereinbart und mit einem Kredit in Höhe von 25 Milliarden US-Dollar von der China National Petroleum Corporation (CNPC) finanziert. Der russische Staatskonzern Rosneft verpflichtete sich im Gegenzug, 20 Jahre lang 15 Millionen Tonnen Rohöl jährlich zu liefern.45 2013 wurden eine Verdoppelung der Lieferungen über die ESPO und zusätzliche Lieferungen durch Kasachstan vereinbart.46 Der russische Ölexport nach China hat sich mengenmäßig zwischen 2010 und 2022 von 12,8 Millionen Tonnen (6 Prozent der gesamten russischen Ölausfuhr) auf 86,2 Millionen Tonnen (36 Prozent) mehr als versechsfacht.47

Bei der Exploration und Erschließung von Ölfeldern – die technologisch schwieriger wird, weil es dabei um immer tiefere und entlegenere Vorräte geht – kann die russische Ölindustrie bislang nicht auf chinesische Hilfe setzen. Unternehmen von dort bieten keine Alternativen zu den hochspezialisierten westlichen Dienstleistern, die sich wegen des Technologieembargos gegen den russischen Energiesektor größtenteils zurückgezogen haben. Größere Ölvorräte auf dem arktischen Schelf bleiben damit für Russland erst einmal unerreichbar, was die Ölproduktion angesichts der Erschöpfung älterer Felder zunehmend limitiert.48

Im Gegensatz zu Erdöl spielte Erdgas lange Zeit kaum eine Rolle für die russischen Exporte nach China. Das änderte sich schrittweise ab Dezember 2019, als der längste Streckenabschnitt der Pipeline Power of Siberia (PoS) vom russischen Energiekonzern Gazprom in Betrieb genommen wurde. PoS verbindet China direkt mit russischen Gasfeldern im Osten Sibiriens. Über den Bau der Pipeline war bereits seit Mitte der 2000er Jahre verhandelt worden. Endgültig vereinbart wurde er im Jahr 2014 – unter dem Eindruck der ersten westlichen Wirtschaftssanktionen gegen den russischen Energiesektor. Gazprom bezifferte damals den Gesamtwert des vereinbarten Gasexports auf rund 400 Milliarden US-Dollar, was umgelegt auf die 30 Jahre Vertragslaufzeit 13,3 Milliarden US-Dollar jährlich entspricht. Geplant ist, dass die Pipeline nach einer mehrjährigen Anlaufphase rund 38 Milliarden Kubikmeter Erdgas pro Jahr nach China transportiert.49 Dieses Volumen soll Mitte der 2020er Jahre erreicht werden. Gazprom hofft darüber hinaus, den Umfang bis 2032 auf 44 Milliarden Kubikmeter zu steigern, sofern die chinesische Seite dem zustimmt. Im Jahr 2022 lag die durch PoS gelieferte Menge allerdings noch bei 15,5 Milliarden Kubikmeter.50

Für Russlands Ölindustrie ist China bislang keine Alternative zu den hochspezialisierten Dienstleistern aus dem Westen.

Gazprom würde die Gasbeziehungen zu China gerne mit weiteren Pipelines durch das Altaigebirge bzw. die Mongolei ausbauen und langfristig insgesamt bis zu 130 Milliarden Kubikmeter jährlich in die Volksrepublik exportieren.51 Eine Rolle spielt dabei auch, dass der Konzern im Jahr 2022 die Gasversorgung nach Europa größtenteils kappte. 2019 hatte Gazprom noch 199 Milliarden Kubikmeter an europäische Abnehmer geliefert. Doch jetzt verfügt Russland über große brachliegende Kapazitäten auf der Jamal-Halbinsel, die es ohne weitere Infrastruktur nicht nach China umleiten kann.52 Konkret verhandelt die russische Führung mit China und der Mongolei über eine mögliche neue Pipeline, die eine Kapazität von 50 Milliarden Kubikmeter hätte. Mit ihr könnten die ehemals an Europa gekoppelten Gasquellen auch dem Export nach China dienen. Allerdings gibt es Zweifel, ob die zukünftige chinesische Importnachfrage bei Gas ein solches Mammutprojekt überhaupt rechtfertigt. Das dürfte auch ein Grund dafür sein, dass es noch keine finale Zusage von chinesischer Seite für das Vorhaben gibt. Gleichzeitig ist Peking wohl darauf bedacht, nicht allzu offensichtlich vom russischen Lieferstopp gegenüber der EU zu profitieren. Sollte die neue Pipeline gebaut werden, könnte sie wohl erst in den 2030er Jahren ans Netz gehen und auch nur einen kleinen Teil der ehemals für Europa bestimmten Produktionskapazitäten auslasten.53

China spielt als Abnehmer von russischem Flüssig-Erdgas (LNG) ebenfalls eine bedeutende Rolle. Russland hatte vor dem Ukraine-Krieg die Absicht, seine LNG-Ausfuhren deutlich zu steigern und ein führender Exporteur auf dem Weltmarkt zu werden. Ende 2020 prognostizierte der damalige Energieminister Aleksandr Nowak, dass die Produktion von russischem Flüssiggas bis 2025 auf jährlich 68 Millionen Tonnen (entspricht 94 Milliarden Kubikmetern) steigen werde.54 Ob das trotz der Sanktionen gelingt, ist allerdings mehr als fraglich, weil Russland bei der Verflüssigung bislang auf westliche Technik – unter anderem von der deutschen Firma Linde – angewiesen war. Im Jahr 2022 erreichte die Produktion 32 Millionen Tonnen (etwa 44 Milliarden Kubikmeter). Der Großteil davon entfällt auf LNG-Projekte des Unternehmens Novatek in der Arktis, an denen China als Kapitalgeber beteiligt ist. Insgesamt wurden 2022 rund 6,5 Millionen Tonnen LNG nach China geliefert.55 Das entspricht rund einem Fünftel des russischen Gesamtexports von Flüssiggas.

Der russische Export von Stein- und Braunkohle nach China stieg in den Jahren 2017 bis 2021 von 1,9 Milliarden US-Dollar (25,6 Millionen Tonnen) auf 4,6 Milliarden US-Dollar (53,6 Millionen Tonnen). Er trug damit besonders stark zum Wachstum des bilateralen Handels in diesem Zeitraum bei. Russland würde diese Exporte gerne weiter steigern,56 auch weil entsprechende Ausfuhren in die EU im August 2022 sanktionsbedingt endeten. Die Lieferungen nach China wuchsen in jenem Jahr noch einmal um 11,2 Prozent auf 59,5 Millionen Tonnen, während der gesamte Kohleexport Russlands wegen logistischer Schwierigkeiten um 7,5 Prozent auf 210,9 Millionen Tonnen schrumpfte.57 Die Kohleförderung hat vor allem für das in Sibirien gelegene Kusnezker Becken eine große wirtschaftliche und sozio-ökonomische Bedeutung. Das entscheidende Nadelöhr für den russischen Export ist die Bahnverbindung nach Osten, doch deren Kapazitäten sind begrenzt. Da Kohle pro Güterzug vergleichsweise wenig Geld einbringt, ist es wirtschaftlich häufig nicht sinnvoll, die Züge für den Kohleexport auszulasten, wenn auch das wertvollere Erdöl per Zug nach China transportiert werden kann.58

Im Bereich der Kernenergie schließlich verbindet Russland und China ebenfalls eine mehrere Jahrzehnte zurückreichende Kooperation. Das größte Atomkraftwerk der Volksrepublik, das in Tianwan steht, wurde mit Unterstützung der russischen Staatskorporation Rosatom in den 1990er Jahren errichtet. Im Mai 2021 vereinbarten die beiden Länder den Bau von vier weiteren Reaktoren für die Kraftwerke Tianwan und Xudapu. Beim Bau des »Schnellen Brüters« CFR‑600 wird China ebenfalls von Rosatom unterstützt, das auch die Brennelemente liefern soll. Im Vergleich zum Export von Öl, Kohle und Gas spielt die Kooperation in der Kernenergie finanziell aber eine geringere Rolle. Außerdem ist China inzwischen nicht mehr auf die Unterstützung Russlands angewiesen; es hat sich vielmehr zu einem Konkurrenten auf dem Weltmarkt für Kernkraftwerke entwickelt.59

Russlands Vorsprung bei der Rüstung schwindet

Die militärische Kooperation zwischen Russland und China hat sich Mitte der 2010er Jahre spürbar intensiviert. Gemeinsame Manöver auf See,60 Militärübungen an Land61 sowie eine Zusammenarbeit bei Raketenfrühwarnsystemen62 zeigen, dass die beiden Seiten immer weniger Berührungsängste haben. Gleichzeitig erlebten russische Rüstungsexporte nach China eine Renaissance. In den frühen 2000er Jahren war Peking schon einmal Großabnehmer russischer Waffen. So beziffert das Stockholm International Peace Research Institute (SIPRI) den chinesischen Rüstungsimport aus Russland im Jahr 2005 auf über 3 Milliarden TIV.63 Danach ging der Handel zurück; seinen Tiefpunkt in der Ära Putin erreichte er 2012 mit 598 Millionen TIV. Bei vielen Waffensystemen hatte China seine Importabhängigkeit durch Lizenzfertigung und die Entwicklung eigener Modelle verringert, die häufig auf russischen Vorbildern basierten. Auch aus Angst vor Technologiediebstahl zögerte Moskau in der Folge, seine aktuellste Waffentechnik an China zu liefern.64

Das änderte sich kurz nach Beginn der Ukraine-Krise 2014. Russland erklärte sich bereit, sein zu diesem Zeitpunkt modernstes Luftabwehrsystem S-400 sowie 24 Kampfflugzeuge vom Typ Su-35 für insgesamt 5 Milliarden US-Dollar nach China zu verkaufen. Hinzu kamen Helikopter (Mi-171), U-Boot-Technik und eine große Zahl an Triebwerken für Flugzeuge, die China auch in eigenen Modellen einsetzt.65 Über diese Geschäfte war zwar schon vor 2014 verhandelt worden, doch politischer Auslöser für den Vertragsschluss war letztlich die Verschlechterung der russisch-westlichen Beziehungen, die Chinas Bedeutung steigen ließ.66 Bis 2018 wuchs daraufhin der jährliche russische Rüstungsexport nach China auf 1,8 Milliarden TIV.

Hinter Moskaus Bereitschaft, selbst modernste Waffen wie das S-400 oder die Su‑35 nach China zu verkaufen, standen auch militärstrategische Überlegungen. Die gelieferten Systeme sind vor allem dazu geeignet, China im Pazifik gegen Alliierte der USA wie Taiwan und Japan zu stärken. Für eine potentielle Konfrontation mit Russland selbst wären sie weniger bedeutsam. Außerdem würde das Kopieren der weiterentwickelten russischen Technologien, etwa hochkomplexer Radarsysteme des S-400, so viel Zeit in Anspruch nehmen, dass Russland bis dahin bereits überlegene Nachfolger (wie das S-500 oder die Su-57) hätte und seinen Vorsprung wahren könnte.67

Gleichzeitig vermutet Moskau, dass China ähnliche Technologien in den kommenden Jahren auch ohne russische Vorlage aus eigener Kraft entwickeln könnte. Russlands noch bestehende Überlegenheit auf diesem Feld könnte demnach bis Ende der 2020er Jahre von China wettgemacht werden.68 Damit bliebe nur ein kurzes Zeitfenster, um politisch und wirtschaftlich vom eigenen Vorsprung gegenüber Peking zu profitieren.69

Die Zukunft der russischen Rüstungsexporte nach China ist deshalb unsicher. Nach 2018 sind die Lieferungen wieder deutlich geschrumpft, wie die Daten von SIPRI zeigen.70 Die Kooperation mit der russischen Rüstungsindustrie ist auch aufgrund westlicher Sanktionen für die chinesische Seite komplizierter geworden. Gleichzeitig benötigt Russland selbst große Mengen an Rüstungsgütern für seinen Krieg gegen die Ukraine.

Wegen hoher Materialverluste in der Ukraine hofft Russland inzwischen darauf, seinerseits Waffen aus China importieren zu können. Berichten zufolge hat Moskau ein Interesse an Raketen, Drohnen, gepanzerten Fahrzeugen und spezialisierten Halbleitern bekundet.71 Der chinesische Export von Komponenten und Materialien, die potentiell militärisch nutzbar sind, hat nach Beginn der russischen Invasion deutlich zugenommen.72 Derweil versicherte die Volksrepublik wiederholt, Russland keine Waffen geben zu wollen. Nach amerikanischen Angaben hat es bislang keine Rüstungslieferungen im großen Stil gegeben, allerdings ziehe Peking durchaus in Betracht, den Nachbarn mit Waffen zu unterstützen.73 Außerdem legen Recherchen nahe, dass chinesische Unternehmen große Mengen an Dual-Use-Gütern nach Russland verkaufen – wohlwissend, dass diese für den Krieg gegen die Ukraine vorgesehen sind.74

IT-Kooperation ausgebremst

Die russische IT-Industrie war in den 2010er Jahren eine von wenigen Erfolgsbranchen des Landes. Unternehmen wie Yandex, das sich ähnlich wie Google von einer Suchmaschine zu einem vielseitigen Digitalkonzern wandelte, konnten in einigen Bereichen technisch an der Weltspitze mitspielen. Russische Onlinehändler wie Ozon oder Wildberries wuchsen mit rasantem Tempo. In den großen Städten verfügt Russland über gut ausgebautes, günstiges Internet und ebensolche Mobilfunknetze.

Dieser Erfolg war größtenteils in Kooperation mit dem Westen entstanden. Denn auch von dort stammten Kapitalgeber, digitale Infrastruktur, Technologien und Vorbilder, welche die Entwicklung in Russland vorantrieben. Die bis 2022 sehr lebendige Start-up-Szene des Landes orientierte sich ebenfalls nach Westen, wo Netzwerke und Finanzierungsmöglichkeiten besser waren. So ging das boomende E‑Commerce-Unternehmen Ozon im November 2020 an die US-Börse Nasdaq, um sich mit frischem Kapital zu versorgen.75 Auch beim Ausbau von Netzwerken und Server-Infrastruktur setzten russische Firmen vorrangig auf westliche Zulieferer und Dienstleister.

2021 importierte Russland IT-Dienstleistungen76 für insgesamt 6,7 Milliarden US-Dollar, wovon nur 111 Millionen auf China (inkl. Hongkong und Macau) entfielen, 3,6 Milliarden hingegen auf die EU-27 und 698 Millionen auf die Vereinigten Staaten. Insgesamt stammten 80 Prozent der 2021 von Russland eingeführten IT‑Dienstleistungen aus der Staatengruppe EU, USA, Großbritannien und Schweiz, ganze 2 Prozent wiederum aus China.

Beim russischen Export von IT-Dienstleistungen war das Bild ähnlich. Zum Gesamtvolumen von 7,2 Milliarden US-Dollar trugen Ausfuhren in die EU‑27 mit 2,3 Milliarden bei, jene in die USA mit 2,3 Milliarden und die nach China (inkl. Hongkong und Macau) nur mit 247 Millionen.77 In die westliche Staatengruppe EU, USA, Großbritannien und Schweiz gingen damit 76 Prozent der russischen Exporte von IT-Dienstleistungen, während 3 Prozent auf China entfielen.

Allerdings haben chinesische Digitalkonzerne, allen voran Huawei und Alibaba, ab 2018 begonnen, ihre Russland-Präsenz in Wirtschaft und Forschung auszuweiten. Dabei ging es den Unternehmen nicht nur um Zugang zum russischen Markt. Ebenso großes Interesse bestand an dortigen Fachkräften. Innerhalb weniger Jahre knüpfte Huawei ein enges Netzwerk mit Forschungsinstituten und Universitäten, die in Russland führend auf dem Feld von IT und Kommunikationstechnik sind. Durch Einrichtung eigener Forschungszentren in Universitätsstädten wie Nischni Nowgorod und Nowosibirsk,78 über Fördergelder für russische Institute oder auch mit Wettbewerben für Studierende baute das chinesische Unternehmen seine Kontakte in Russland kontinuierlich aus.79

Die Zahl der russischen Mitarbeiter in den Forschungs- und Entwicklungszentren von Huawei stieg zwischen 2019 und 2020 von 550 auf rund 900. Die Einstellung von 1.000 weiteren russischen Spezialisten war bis 2024 geplant.80 Außerdem kaufte Huawei im Juni 2019 die Gesichtserkennungs-Software des russischen Start-ups Vocord für 50 Millionen US-Dollar und übernahm einen großen Teil des Teams. Auch andere chinesische Unternehmen haben Russlands KI-Expertise entdeckt, wie etwa Dahua Technology, das mit dem russischen NtechLab bei der Gesichtserkennung kooperiert.81

Mit dem Ukraine-Krieg haben sich die Perspektiven der chinesisch-russischen IT-Kooperation stark eingetrübt.

In Russlands schnell wachsendem E-Commerce-Sektor ist der chinesische Konzern Alibaba mit seiner Tochterfirma AliExpress ein führender Wettbewerber. Das Land ist für Alibabas E-Commerce-Sparte der größte Markt außerhalb Chinas. Darauf wollte das Unternehmen mit russischen Partnern aufbauen; geplant wurde, in Russland einen Online-Händler für die gesamte Region zu entwickeln. Im Dezember 2018 unterzeichneten die Alibaba Group, der Russische Fonds für Direktinvestitionen (Russian Direct Investment Fund, RDIF), das Mobilfunkunternehmen Megafon und die Mail.ru-Gruppe ein Joint Venture, in dem die russische Seite die Mehrheit der Stimmrechte kontrolliert.82

Megafon und Mail.ru gehören zum Imperium des russischen Unternehmers Alischer Usmanow, der über enge Kontakte in den Kreml verfügt und häufig politisch heikle Investitionen betreut, seit seiner Sanktionierung im Jahr 2022 aber zurückgezogen in Usbekistan lebt. Auch bei Angeboten für digitale Bezahlung wollte Usmanow mit Alibaba bzw. der Tochterfirma Ant Group zusammenarbeiten.83

Die staatliche russische Sberbank setzte auf chinesische IT-Partner. Für ihre Cloud-Angebote wurde eine strategische Partnerschaft mit Huawei in die Wege geleitet. Unter der Leitung von German Gref sollte die Bank zu einem IT-Konzern umgewandelt werden, bis die westlichen Sanktionen diesen Träumen ein jähes Ende bereiteten.84

Schließlich spielen chinesische Konzerne auch bei der IT-Infrastruktur in Russland eine Rolle. In den dortigen Mobilfunknetzen hat sich Huawei zuletzt eine starke Marktstellung im Bereich der Netzwerktechnik erarbeitet, auch wenn die russischen Mobilfunkunternehmer vor allem in den Metropolen noch immer auf die Zusammenarbeit mit Ericsson und Nokia setzten. Aus russischer Sicht genoss Huawei dabei keine politische Präferenz gegenüber westlichen Anbietern. Als vertrauenswürdig galt bei den nationalen Behörden nur solche Ausrüstung, die unter russischer Kontrolle entwickelt und gefertigt wurde. Deshalb war beabsichtigt, bis 2024 eine lokal produzierte 5G-Alternative auf die Beine zu stellen, die federführend vom staatlichen Rüstungs- und Technologiekonglomerat Rostec entwickelt werden sollte.85 Dabei wurde allerdings über eine exklusive Partnerschaft des mit dieser Aufgabe überforderten russischen Staatskonzerns mit Huawei spekuliert.86

Mit dem Einmarsch in die Ukraine und den westlichen Sanktionen haben sich die Perspektiven der chinesisch-russischen Kooperation in der IT-Industrie allerdings stark eingetrübt. Unmittelbar nach der Invasion stoppte Huawei (genau wie Ericsson und Nokia) die Belieferung Russlands mit Mobilfunk- und Rechentechnik, was den Netzausbau im Land zum Erliegen brachte.87 Das Unternehmen zog sich im Verlauf des Jahres 2022 teilweise aus Russland zurück, schloss einen Teil seiner dortigen Niederlassungen und Läden und bot vielen Mitarbeitern an, in Nachbarstaaten wie Kasachstan versetzt zu werden.88

Huawei verpflichtete die Programmierer und Anbieter von Apps für das eigene Betriebssystem HarmonyOS in Russland dazu, US-Sanktionen strikt zu beachten, und löschte die Apps von sanktionierten russischen Banken umgehend aus der hauseigenen AppGallery. Außerdem sperrte es die staatliche russische Kreditkarte MIR in seinem mobilen Zahlungssystem HuaweiPay.89 Auch die Kooperation zwischen Huawei und Sberbank überlebte die Sanktionen nicht. Die russische Bank war gezwungen, ihr ehemals zukunftsträchtiges Cloud-Geschäft im Mai 2022 zu veräußern.90 Doch kehrte Huawei dem Land nicht vollständig den Rücken. Die Anstellung russischer Fachkräfte wurde fortgesetzt, und auch die Arbeit der Entwicklungszentren in Russland geht weiter. Mitte 2022 übernahm Huawei in Nischni Nowgorod rund 250 Mitarbeiter des amerikanischen Chipherstellers Intel, der sich aus Russland zurückzog.91

Die vielversprechende russische Kooperation mit Alibaba wiederum scheiterte nach der Ukraine-Invasion an den westlichen Sanktionen. Sowohl Usmanow als auch der RDIF wurden im März 2022 sanktioniert, was die Kooperation mit ihnen für das international agierende Alibaba zu einem Compliance-Problem machte. Erschwerend kam hinzu, dass Alibaba auch in der Ukraine aktiv ist. Kurz nach Kriegsbeginn teilte das Unternehmen seinen russischen Partnern mit, es werde nicht weiter in das Joint Venture investieren. Daraufhin stellten auch der RDIF und die Usmanow-Holding ihre Tätigkeit im Projekt ein.92 Schließlich wurde im August 2022 bekannt, dass der Anteilseigner VK seine Beteiligung am Joint Venture mit Alibaba in Höhe von 10 Milliarden Rubel vollständig abgeschrieben hatte.93

Yuan und Finanzkooperation werden wichtiger

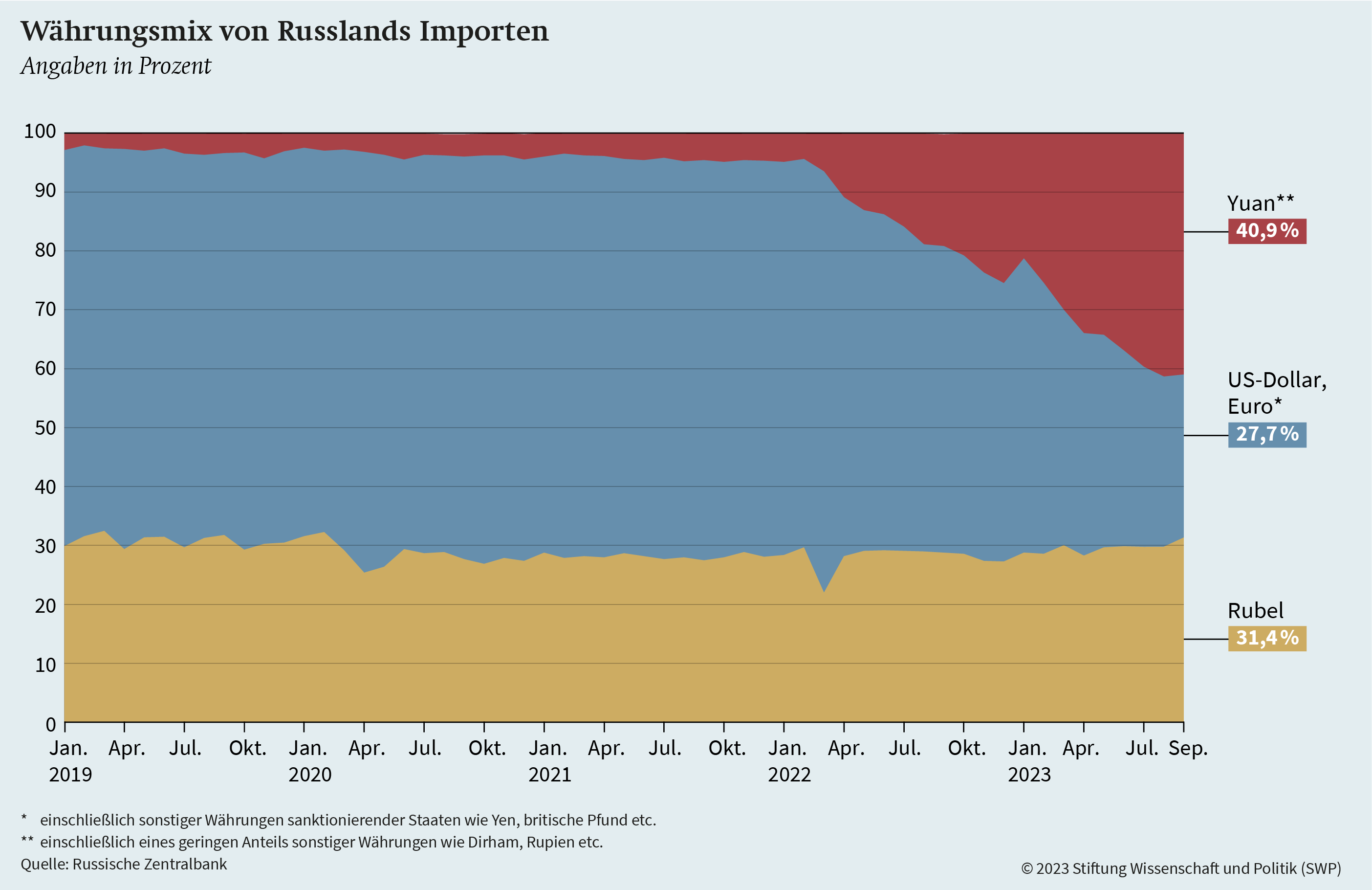

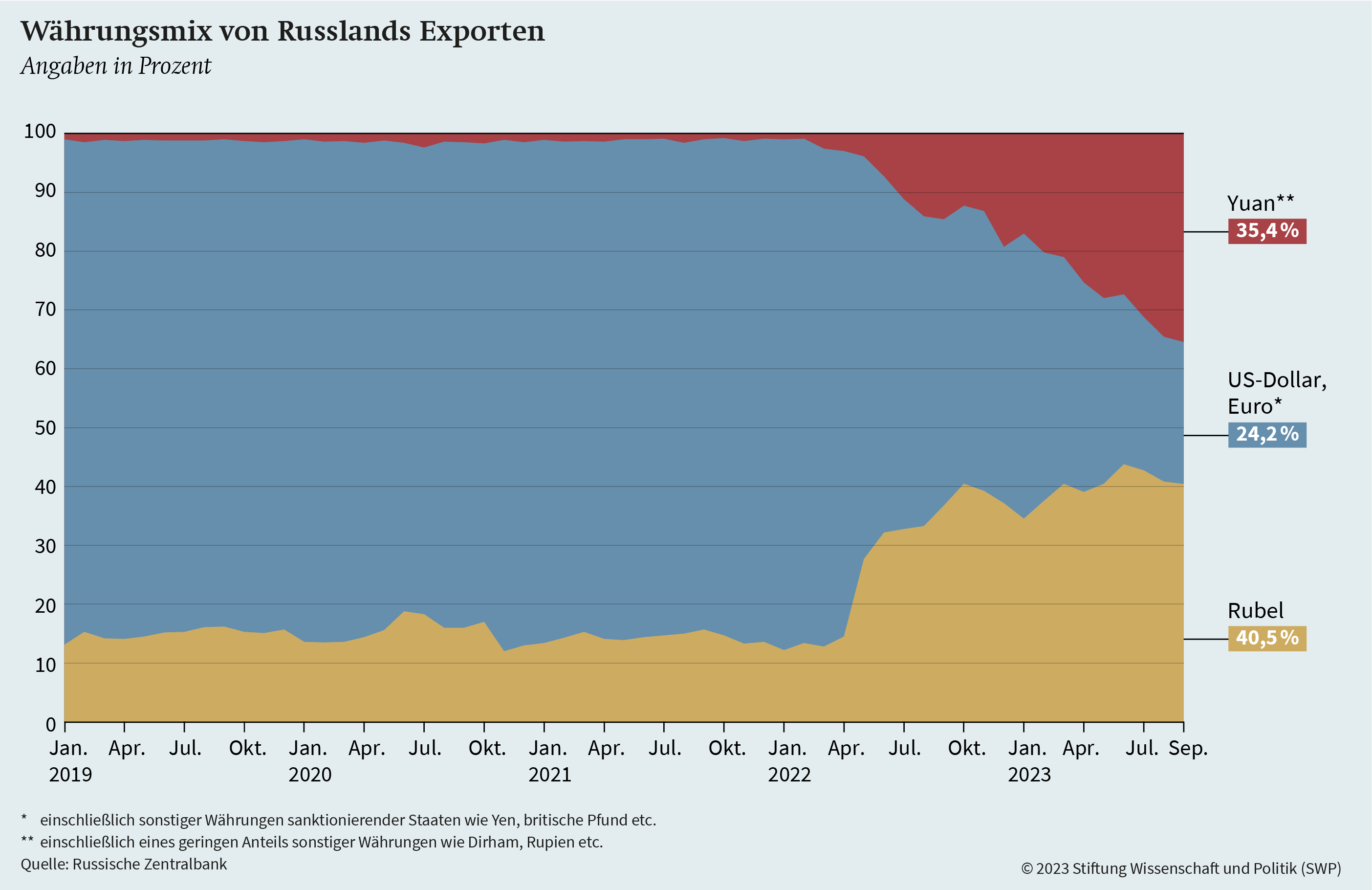

Schon die Finanzsanktionen gegen Russland von 2014 machten der politischen Führung in Moskau deutlich, wie verwundbar die eigene Wirtschaft war, weil sie sich tief in westliche Kapitalmärkte integriert hatte und westliche Währungen nutzte. Peking teilt die russische Ablehnung der US-Dominanz im globalen Finanzsystem. Mit dem Ziel der »Dedollarisierung« eröffnete sich daher ein neues Kooperationsfeld für die russisch-chinesische Partnerschaft. Erste Schritte wurden bereits 2014 unternommen. Die russische und die chinesische Zentralbank vereinbarten damals ein Swap-Kontingent in Höhe von 150 Milliarden Yuan, über das sich beide Seiten mit Liquidität in der jeweils anderen Währung versorgen können. 2015 folgte die Gründung des Russisch-Chinesischen Finanzrats durch die russische Sberbank und die chinesische Harbin Bank. Ein Abkommen, das darauf zielt, die Landeswährungen im bilateralen Handel stärker zu nutzen, wurde im Juni 2019 unterzeichnet.94 Immer wieder wurde die Dedollarisierung bei russisch-chinesischen Treffen als Ziel bekräftigt, etwa beim China-Besuch von Außenminister Sergei Lawrow im März 2021 oder in einem Telefonat der Präsidenten Xi und Putin im Juni des Jahres.95

Dennoch blieb die Dedollarisierung zwischen 2014 und 2022 im Grunde ein leeres Versprechen. Moskau setzte bei seinen Bemühungen, unabhängiger vom US-Dollar zu werden, eher auf eine Diversifikation mit nichtamerikanischen Alternativen wie Euro und Yen, die im Gegensatz zum Yuan frei handelbar, aber ihrerseits tief mit dem US-Finanzsystem verbunden sind. In der »Ära Trump« fürchtete Moskau vor allem unilaterale US-Sanktionen, während konzertierte westliche Sanktionen, wie sie nach dem Einmarsch in die Ukraine 2022 folgen sollten, als unwahrscheinlich galten. So verringerte die russische Zentralbank nach einem neuen amerikanischen Sanktionspaket im April 2018 den Anteil des US-Dollars in ihren Reserven, allerdings primär zugunsten von Yen und Euro. Nur ein kleiner Teil der Reserven (14 Prozent) wurde in Yuan umgeschichtet.96

Im russischen Außenhandel, auch dem mit China selbst, spielte die chinesische Währung bis 2022 ebenfalls eine geringe Rolle. Mit den massiven westlichen Finanzsanktionen ab Februar des Jahres änderte sich die Verteilung allerdings deutlich. Die Strafmaßnahmen machten die Nutzung von Dollar, Euro und Yen für den russischen Staat, aber auch für Unternehmen und Privatleute teuer, kompliziert und teilweise unmöglich. Sowohl zur Wertaufbewahrung als auch zu Transaktionen (Überweisungen) in westlichen Währungen waren die meisten russischen Großbanken einschließlich der Zentralbank nicht mehr imstande. In der Folge gewann der Yuan erheblich an Bedeutung, auch wenn er nicht vollständig zu einer Alternative zu westlichen Währungen geworden ist.

Im Mai 2023 lag der Anteil der Yuan-Zahlungen bei den russischen Exporten schon bei 25 Prozent und bei den russischen Importen bei 31 Prozent. Ein Großteil davon dürfte auf den Handel mit China entfallen, der von den russischen Exporten im selben Monat 31 Prozent ausmachte und von den russischen Importen 35 Prozent. Im Handel mit anderen Staaten dominiert hingegen weiter der US-Dollar. Die stärkere Nutzung der chinesischen Währung ließ zugleich den Yuan-Handel an der Moskauer Börse zunehmen. Der Anteil des Yuan an deren Geschäften stieg von Februar 2022 bis Mai 2023 explosionsartig von 0,32 Prozent auf fast 40 Prozent.97

Westliche Sanktionen schufen bei der Finanzkooperation zwischen Russland und China allerdings auch Probleme. Die Angst vor Sekundärstrafen der USA sorgte dafür, dass chinesische Banken zu den gelisteten russischen Geldhäusern auf Abstand gingen. Die chinesische Vorsicht bekamen einige russische Banken zu spüren, die nach dem Rückzug von MasterCard und Visa aus Russland auf die chinesischen UnionPay-Karten wechseln wollten. UnionPay verweigerte den sanktionierten russischen Banken die Kooperation, wodurch ihnen nur die Herausgabe der russischen Kreditkarte MIR blieb (die ihrerseits von chinesischen Unternehmen und Zahlungsdienstleistern wie Alipay oder HuaweiPay nicht akzeptiert wird). Auch der Einstieg russischer Banken beim chinesischen Zahlungsabwicklungssystem CIPS, das eine SWIFT-ähnliche Funktionalität für den Austausch von Finanznachrichten bietet, verläuft bestenfalls schleppend. Die chinesische Seite möchte nicht, dass aus CIPS ein zwielichtiges Projekt zur Sanktionsumgehung wird.98

Für Russland ist der Yuan sanktionsbedingt die einzige einigermaßen praktikable Reservewährung.

Der Yuan hat indes auch für russische Privathaushalte an Bedeutung gewonnen. Im Laufe des Jahres 2022 begannen viele russische Banken, ihren Kunden Yuan-Sparkonten anzubieten. Letztere sind für russische Privatleute attraktiv, weil sie gegen Inflation bzw. eine mögliche Abwertung des Rubels schützen können, während das Risiko westlicher Sanktionen und häufig auch die Gebühren für die Einlage geringer sind. Im Februar 2023 hatten schon fast 50 Geldhäuser in Russland diese Konten im Angebot. Die Yuan-Einlagen der privaten Kundschaft beliefen sich zu diesem Zeitpunkt auf umgerechnet rund 6 Milliarden US-Dollar, was zwar nur einem kleinen Teil der gesamten Deviseneinlagen von insgesamt 53 Milliarden US-Dollar entspricht, aber ein deutliches Wachstum zeigt.99

Auch im Kreditgeschäft der russischen Banken ist die Bedeutung des Yuan gestiegen.100 Einige große russische Exporteure emittierten selbst Anleihen in Yuan, die an der russischen Börse gehandelt werden. Die Verschuldung in dieser Währung ermöglicht es den russischen Unternehmen, sich gegen zukünftige Wechselkursschwankungen abzusichern, da die Anleihen später aus den ebenfalls in Yuan anfallenden Exporterlösen zurückgezahlt werden. Die erste Anleihe dieser Art überhaupt wurde im August 2022 vom russischen Aluminiumkonzern Rusal begeben. Kurz darauf folgten weitere Rohstoffexporteure wie Rosneft, Polyus, Metalloinvest und Norilsk Nickel.101

Für die Zentralbank und das Finanzministerium Russlands ist der Yuan aufgrund der westlichen Sanktionen die einzige einigermaßen praktikable Reservewährung. Moskau änderte notgedrungen den Verteilungsschlüssel für neu anfallende Devisenreserven. Zukünftig sollen die Reserven primär aus Yuan und Gold bestehen. Andere nichtwestliche Währungen kommen nicht infrage, da sie entweder zu sehr schwanken oder nicht liquide genug sind. Sanktionsbedingt ist das Finanzministerium auch bei der russischen Fiskalregel, die den Aufbau von Devisenreserven in Phasen hoher Ölpreise vorschreibt, auf den Yuan angewiesen. Bis zu 80 Prozent des liquiden Teils des russischen Wohlfahrtsfonds sollen zukünftig aus der chinesischen Währung bestehen.102

Der chinesische Kapitalmarkt selbst hat hingegen für Russland weiterhin keine Bedeutung. Zwar hatte schon 2017 ein russisches Unternehmen erstmals eine Anleihe in China begeben. Vorreiter war auch hier der Aluminiumhersteller Rusal.103 Wegen der chinesischen Kapitalkontrollen ist es für russische Unternehmen aber nicht sinnvoll, sich in der Volksrepublik selbst zu verschulden. Chinesische Anleger sind damit nicht an die Stelle westlicher Investoren in Russland getreten. Das gilt auch für die russische Staatsfinanzierung. Vor Kriegsbeginn wurde rund ein Drittel der russischen Staatsanleihen von ausländischen, d. h. größtenteils westlichen Investoren gehalten. Anleihen in China sind für das russische Finanzministerium gegenwärtig aber keine Alternative, obwohl darüber bereits seit einigen Jahren diskutiert wird.104 China müsste dafür seine Kapitalkontrollen lockern, wozu es derzeit nicht bereit ist.

Durch die zunehmende Nutzung des Yuan setzt sich Russland zusätzlichen wirtschaftlichen und politischen Risiken aus. Der Wechselkurs der Währung wird von der Führung in Peking kontrolliert. Sie könnte den Yuan künstlich abwerten, um die chinesischen Exporte wettbewerbsfähig zu halten.105 Die Reserven und Guthaben auf russischer Seite würden damit ebenfalls an Wert verlieren. Auch ist die Yuan-Liquidität in Russland noch nicht mit den Märkten für westliche Devisen vor Beginn des Krieges vergleichbar. Das setzt den Möglichkeiten eines An- und Verkaufs von Yuan weiterhin enge Grenzen.

Außerdem entspricht die neue Mischung der russischen Devisenreserven nicht der Währungsverteilung bei den Importen des Landes. Der Anteil der von Russlands Zentralbank als »toxisch« bezeichneten westlichen Währungen am russischen Import ist zwar von 65 Prozent auf 46 Prozent geschrumpft.106 Damit wird aber noch immer knapp die Hälfte der russischen Importe in US-Dollar und Euro abgerechnet. Im Fall einer Währungskrise ließe sich mit den Yuan-Reserven also nur ein Teil der russischen Importe bezahlen. Zudem bräuchte es dafür die Genehmigung aus China. Peking gewinnt dadurch einen starken Hebel, den es in Zukunft auch für politische Konzessionen des Kremls einsetzen könnte. In dem unwahrscheinlichen Szenario, dass sich die chinesisch-russischen Beziehungen verschlechtern, könnte Moskau die Abhängigkeit teuer zu stehen kommen.107 Eine geeignetere Alternative hat Russland angesichts der westlichen Sanktionen allerdings nicht.

Russlands Eliten und öffentliche Meinung

Die größten Profiteure der wirtschaftlichen Kooperation mit China sind Eliten aus dem unmittelbaren persönlichen Umfeld von Wladimir Putin, die in Russland weite Teile der Energie- und Rüstungswirtschaft kontrollieren. Häufig spielen sie für die russische China-Politik eine wichtigere Rolle als formal zuständige Behörden wie das Außen- oder das Wirtschaftsministerium. Das hohe Maß an Personalisierung und die fehlende China-Kompetenz zentraler Entscheidungsträger bergen Risiken für das Verhältnis zu Peking. Auch innerrussische Interessenkonflikte machen es für Moskau schwieriger, den wirtschaftlichen Austausch mit der Volksrepublik konsequent im nationalen Interesse zu gestalten. Für die unteren Ebenen der Verwaltung gibt es zwar informelle Anreize, die Beziehungen nach China auszubauen. Allerdings sorgen diese Akteure häufig dafür, dass Initiativen übertrieben werden. So vereinbaren Behörden mit russischen und chinesischen Unternehmen etwa eine Vielzahl folgen- und substanzloser »Memoranda of Understanding« (MoU), die als Signal gegenüber der politischen Führung dienen sollen.

Peking setzt auf Putins Entourage

Für die operative Umsetzung seiner Wirtschaftspolitik in strategischen Branchen wie Energie und Rüstung vertraut Putin auf einen kleinen Kreis loyaler Eliten, die größtenteils schon seit über 30 Jahren zu seinem persönlichen Netzwerk gehören.108 Da die bedeutendsten Fortschritte in den ökonomischen Beziehungen zu China während der letzten Jahre auf den Feldern Energie und Rüstung erzielt wurden, überrascht es nicht, dass dieselben Eliten auch im Verhältnis zur Volksrepublik eine dominante Rolle einnehmen.

Von chinesischem Kapital besonders profitieren konnten dabei die Milliardäre und Geschäftspartner Gennadi Timtschenko und Leonid Michelson. Auf die von ihnen kontrollierten Unternehmen Novatek und SIBUR entfällt – mit insgesamt 8,7 Milliarden US-Dollar – ein Drittel der im CGIT gelisteten Direktinvestitionen, die zwischen 2011 und 2023 von der Volksrepublik nach Russland flossen. Hinzu kommen umfangreiche chinesische Bankkredite für das Unternehmer-Duo. So profitierte Novateks Flüssiggas-Terminal »Yamal LNG« von chinesischen Krediten in Höhe von 12,1 Milliarden US-Dollar und zwei Eigenkapitel-Beteiligungen von 20 Prozent (die staatliche China National Petroleum Corporation, CNPC, investierte eine Milliarde US-Dollar) bzw. 9,9 Prozent (der staatliche Silk Road Fund investierte 1,2 Milliarden US-Dollar).109 Auch am zweiten Großprojekt von Novatek, »Arctic LNG 2«, sind mit CNPC und der China National Offshore Oil Corporation zwei chinesische Staatskonzerne mit jeweils 10 Prozent beteiligt (jeweils rund 2 Milliarden US-Dollar). Zusätzlich ist ein Kredit der China Development Bank in Höhe von 5 Milliarden US-Dollar vorgesehen.110 An SIBUR, dem größten russischen Petrochemie-Unternehmen, beteiligten sich der chinesische Erdgas- und Mineralölkonzern Sinopec (mit 1,3 Milliarden US-Dollar) und erneut der Silk Road Fund (1,2 Milliarden US-Dollar) mit je 10 Prozent des Eigenkapitals.

Ein weiterer wichtiger Empfänger chinesischer Direktinvestitionen und Kredite ist der von Igor Setschin geleitete Staatskonzern Rosneft. Das Unternehmen finanzierte schon 2006 die Übernahme des von Michail Chodorkowski enteigneten Jukos-Vermögens mit chinesischen Krediten. Es folgte die Finanzierung der ESPO-Pipeline einschließlich Rosneft-Lieferverpflichtungen. Zuletzt investierten chinesische Kapitalgeber auch in Beteiligungen an zwei von Rosneft-Tochtergesellschaften entwickelten Ölfeldern (insgesamt 2,6 Milliarden US-Dollar). Ebenfalls erfolgreich war Oleg Deripaska, in dessen Unternehmen im Zeitraum 2011–2023 aus China 3,8 Milliarden US-Dollar flossen. An der Rüstungskooperation mit dem Land verdient auf russischer Seite vor allem die Staatskorporation Rostec, die von Sergei Tschemesow kontrolliert wird, der bereits in den 1980er Jahren ein Vertrauter Putins beim KGB in Dresden war.111

Peking lässt damit die mächtigsten russischen Eliten aus Putins Umfeld direkt von der Bindung an China profitieren.112 Das senkt für die Volksrepublik die politischen Risiken der Kooperation, solange Putins Entourage den Lauf der Dinge in Russland bestimmt. Die bilateralen Großprojekte werden von beiden Seiten auf höchster politischer Ebene unterstützt. Gerade für China ist es wichtig, in der intransparenten russischen Wirtschaftswelt mit seinen Beteiligungen nicht auf die falschen Akteure zu setzen. Der Draht zum Präsidenten ist bei den genannten Eliten kurz, und bürokratische Hürden fallen nicht ins Gewicht. Gleichzeitig legt sich China damit auf die herrschende Elite fest; es hat ein wirtschaftliches Interesse am Überleben des russischen Regimes, was durchaus im Sinne Putins sein dürfte.

Riskant für Russland ist hingegen, dass die eigenen Wirtschaftseliten in Sachen China größtenteils noch »Analphabeten« sind.113 So scheiterte etwa 2017 die Übernahme eines großen Rosneft-Aktienpakets im Wert von 9,1 Milliarden US-Dollar durch die chinesische Energie-Holding CEFC, ein aufstrebendes Privatunternehmen. Das weit gediehene Geschäft platzte zur großen Überraschung der russischen Seite, als der Gründer von CEFC in China festgenommen wurde und von der Bildfläche verschwand.114 Als der chinesische Staat daraufhin CEFC konfiszierte, wurde die Übernahme des Rosneft-Pakets abgeblasen, obwohl von der russischen Staatsbank VTB bereits eine Zusage für die Finanzierung eines großen Teils der Akquisition vorlag.

Die Dominanz der Wirtschaftseliten, die letztlich nur von Putin persönlich koordiniert und dirigiert werden können, schwächt die formalen außenpolitischen und außenwirtschaftlichen Institutionen in Russland. Die für ökonomische Beziehungen zu China zuständigen Behörden – darunter das Außenministerium, das Wirtschaftsministerium, das Ministerium für die Entwicklung des Fernen Ostens und die Verwaltungen der russischen Grenzregionen – haben wesentlich weniger Einfluss auf die Wirtschaftskooperation als die Konzernlenker aus Putins Umfeld.115 Als Ergebnis werden deren Partikularinteressen nicht systematisch in übergeordnete Strategien rückgebunden. Bei den Großprojekten bleiben undurchsichtige Hinterzimmer-Gespräche auf höchster Ebene entscheidend.

Das ist auch deshalb problematisch, weil die von den Eliten verfolgten Einzelinteressen zuweilen einem strategischeren Ansatz des Landes widersprechen. Ein Beispiel dafür ist der Energieexport. Um eine allzu große Abhängigkeit von China zu verhindern, wäre es für Russland sinnvoll, die betreffenden Ausfuhren nach Asien unter verschiedenen Abnehmerländern zu diversifizieren. Zunächst hat die einseitige Anbindung an China, auf die sich Rosneft unter der Leitung von Igor Setschin einließ, diese Diversifizierung erschwert.116 Setschin legte sich 2013 auf die Volksrepublik fest, weil er Kapital benötigte, um die Ausweitung des von ihm kontrollierten Firmenimperiums in Russland zu finanzieren; er verfolgte also eigene Partikularinteressen.117 Deshalb gelingt es China, russische Energieunternehmen gegeneinander auszuspielen. So war die enge Kooperation mit Novatek auch ein Ergebnis der vorangegangenen Verhandlungen mit Gazprom, die jahrelang keinen Erfolg gebracht hatten.118 Novatek und Rosneft nutzen ihr China-Engagement geschickt, um den ehemaligen Erdgas-Exportmonopolisten Gazprom unter Druck zu setzen.119

Scheinkooperation in den Regionen

Auf den unteren Verwaltungsebenen sind es vor allem politische Anreize informeller Art, mit denen der Ausbau der Beziehungen mit chinesischen Partnern gefördert wird. Die vielen medienwirksamen Treffen Putins mit Xi dienen als Motivation. Für Russlands Gouverneure und Beamten, aber auch für Unternehmer signalisiert die Präsidentendiplomatie, dass sie sich mit chinesisch-russischen Kooperationsprojekten bei der Führung in Moskau profilieren können.120 Aus Sicht russischer Unternehmer oder Regionalpolitiker ist es auch deshalb erstrebenswert, etwa an einer der vielen von Putin und Xi organisierten Unterschriftszeremonien teilzunehmen, weil sie auf diesem Wege direkten Zugang zu ihrem Präsidenten erhalten. Ambitionierte MoUs mit chinesischen Partnern sind die Eintrittskarte für solche Veranstaltungen und werden entsprechend häufig produziert.

Das Ergebnis ist eine Inflation bilateraler Vorhaben, die meist nicht über den Status von Ankündigungen hinauskommen. Das betrifft auch Staatskonzerne auf beiden Seiten, die zuweilen aus politischen Gründen von ihren Führungen in die Pflicht genommen werden, Vereinbarungen miteinander zu schließen. Wenn für die Unternehmen kein genuin wirtschaftliches Interesse hinter der Kooperation steht, verschwinden die imposanten Pläne nach den Staatsbesuchen bald wieder in der Schublade.121 Besonders weit wird dieses Spiel zuweilen von russischen Unternehmern und Politikern im Fernen Osten getrieben, wo der Kreml besonders große Hoffnungen an chinesische Investitionen knüpft. So wurden immer wieder neue Großinvestitionen aus der Volksrepublik vermeldet, bei denen sich später herausstellte, dass die dortigen Partner nichts von ihnen wussten. Teilweise sind es diese »potemkinschen« Erfolge der chinesisch-russischen Kooperation, die zu eigentlich unbegründeten Ängsten und Ressentiments in der russischen Bevölkerung des Fernen Ostens führen.122

Außerdem sind die politischen Anreize für die unteren Ebenen auch von Widersprüchen geprägt, da die Annäherung an China nicht die einzige Priorität ist, die Moskau der russischen Peripherie vermittelt. Chinesische Investitionen anzulocken ist für den Fernen Osten häufig schwierig. Die Ausgangslage für Russlands relativ arme Grenzregionen ist deshalb zwiespältig. Zum einen fehlen ihnen die wirtschaftspolitischen Gestaltungsfreiheiten bei Besteuerung, Regulierung und Subventionen, um sich nach außen als Investitionsstandort zu profilieren. Zum anderen sind ihre Etats von umfangreichen Transfers aus Moskau abhängig. Es ist deshalb oft lohnender, die politische Energie in das Verhältnis zum föderalen Zentrum zu investieren, um zusätzliche »geopolitische« Budgethilfen herauszuschlagen. Die Regionen werben dafür auch mit Bedrohungsszenarien und stilisieren sich zum Vorposten an der Grenze zum übermächtigen China.

Die komplexe Interessenlage der Regionen schlägt sich in den Entwicklungsstrategien ihrer Regierungen nieder. Dort wird China als wirtschaftliche Chance und zugleich als Gefahr charakterisiert. Dabei gelten der Zugang zu günstigen Arbeitskräften und zu chinesischen Investitionen als Vorteil der eigenen Nähe zur Volksrepublik, während unkontrollierte Migration als Risiko präsentiert wird. Einige russische Regionen betonen gar, dass die nahegelegenen chinesischen Gebiete es ihnen erschwerten, ausländische Investoren (aus anderen Staaten) nach Russland zu locken, weil China der attraktivere Standort sei. Hinter diesen Signalen aus den Regionen nach Moskau steht die Hoffnung auf Fördermittel aus dem föderalen Etat.123

Sinophobie kein Hindernis

Auch wenn die Nähe zu China in Russland durchaus kontrovers diskutiert und von vielen Experten weiterhin skeptisch betrachtet wird, ist Xenophobie bzw. Sinophobie in den meisten Fällen kein Hindernis für eine Vertiefung der Wirtschaftsbeziehungen. Die Sorge, dass Chinesen massenhaft in den dünn besiedelten Fernen Osten des Landes migrieren oder Peking gar historische Gebietsansprüche geltend macht, wird heute zumindest unter Moskauer Entscheidern nicht mehr geteilt. Auch Umfragen in der russischen Bevölkerung deuten darauf hin, dass China allgemein positiv wahrgenommen wird – ein Ergebnis, das sicherlich auch durch die insgesamt chinafreundliche Berichterstattung in der staatlichen Propaganda begünstigt wird.124 Rund zwei Drittel der russischen Bevölkerung geben außerdem an, China entwickle sich in ihren Augen erfolgreicher als Russland.125 Bemerkenswert ist indes, dass diese positive Attitüde primär dem Staat China auf internationaler Bühne gilt. Dagegen ist die Bereitschaft gering, sich gegenüber chinesischen Menschen zu öffnen, was vermuten lässt, dass hier weiter Ressentiments bestehen.126

In Einzelfällen kam es zu gesellschaftlichem Unmut über chinesische Wirtschaftsprojekte; allerdings entstand er meistens in Kombination mit anders begründeten Ängsten oder wurde von russischen Lokalpolitikern instrumentalisiert. Insgesamt sind sinophobe Proteste in Russland eher selten und nicht vergleichbar mit dem Ausmaß entsprechender Vorkommnisse in Zentralasien, etwa in Kasachstan.127

Landesweit bekannt wurde der Plan eines chinesischen Investors, Trinkwasser am Baikalsee abzufüllen und nach China zu exportieren. Aktivisten vor Ort befürchteten, das Projekt könnte ein Vogelschutzgebiet beeinträchtigen. Diese Sorge wurde allerdings von lokalen Politikern auch geschickt ausgenutzt, um Wählerstimmen zu gewinnen. Über prominente Kritiker und Beiträge in den sozialen Medien erreichte der Fall auch die Moskauer Öffentlichkeit. Eine Online-Petition gegen die Anlage wurde 2017 von mehr als einer Million Unterstützern unterschrieben. Nachdem der damalige Premier Medwedjew sich besorgt über das Vorhaben geäußert hatte, wurde die Baugenehmigung für den chinesischen Unternehmer schließlich von einem Moskauer Gericht ausgesetzt.128

Dabei ist es kein Zufall, wenn das in Russland politisch heikle Thema Umweltschutz mit den Aktivitäten chinesischer Unternehmen verknüpft wird. Insbesondere im Fernen Osten, aber auch in Moskauer Oppositionskreisen werden immer wieder Befürchtungen laut, chinesische Unternehmer könnten sich mit korrupten russischen Eliten verbünden, um die Naturschätze des Landes auszubeuten. Solche Vorbehalte gibt es etwa auch gegenüber der sibirischen Holzwirtschaft, die vor allem für den Export nach China produziert. Zudem wurde chinesischen Investoren in der Landwirtschaft unterstellt, durch falsche Düngung den russischen Boden unbrauchbar zu machen.129 Zuweilen sind diese Sorgen über Korruption und ökologische Gefahren berechtigt. Ein xenophober Unterton macht solche Umweltproteste aber anschlussfähig für ein größeres Publikum in Russland. Dies liegt natürlich auch daran, dass Politiker und staatliche Medien verständnisvoller auf Beschwerden über angeblich rücksichtslose Ausländer reagieren als auf Kritik an Moskaus eigener Umweltpolitik.

Ausblick

Der russische Angriffskrieg gegen die Ukraine und die Wirtschaftssanktionen des Westens haben ein tiefgreifendes »Decoupling« Russlands vom Westen eingeläutet. Das Land steht damit am Beginn einer erneuten Transformationsphase, deren Folgen erst langfristig erkennbar sein werden. Zwar sind im zweiten Kriegsjahr keine wesentlichen neuen Sanktionen gegen Russland verhängt worden, allerdings vertieft sich die Kluft zum Westen mit jedem Jahr weiter, weil viele der Maßnahmen ihre Wirkung erst im Laufe der Zeit entfalten. Auch in längerfristigen Szenarien ist es unwahrscheinlich, dass die russisch-westlichen Wirtschaftsbeziehungen eine Renaissance erleben werden. Die Chancen für eine weitere Vertiefung der russisch-chinesischen Kooperation stehen deshalb gut. Auch die graduelle Umorientierung der russischen Wirtschaft hin zu China beansprucht viel Zeit. Es muss hier erst gegenseitige Erfahrung gesammelt und teils auch neue Infrastruktur gebaut werden. Am deutlichsten ist die Wende nach Osten bisher auf dem russischen Automobilmarkt zu sehen, der größtenteils in chinesischer Hand ist. In anderen Bereichen könnte sich die Umstellung bis Ende des Jahrzehnts hinziehen.

Die langfristigen Perspektiven der russischen Ökonomie hängen deshalb stark davon ab, was für ein Partner China wirtschaftlich für Russland sein kann und will. Bislang hat vor allem der Handel zwischen den beiden Staaten zugenommen, ohne dass chinesische Firmen sich langfristig stärker auf den Standort Russland eingelassen hätten. Für China ist Russland als Absatzmarkt und Rohstoffquelle interessanter denn als Produktionsstandort oder als Bindeglied in eigenen Wertschöpfungsketten. Im Umkehrschluss bedeutet dies für Russland, dass es zum Rohstofflieferanten und Käufer chinesischer Fertigwaren degradiert werden könnte, also deutlich weniger an der Wertschöpfung teilhaben und damit auch Wohlstand und industrielles Potential einbüßen würde. Eine solche Kooperation mit China würde Russland einem Petrostaat ähnlicher werden lassen, während die heimische Industrieproduktion zu erodieren drohte.