Der Euro angesichts der Dollar-Dominanz

Zwischen strategischer Autonomie und struktureller Schwäche

SWP-Studie 2023/S 11, 05.10.2023, 33 Seitendoi:10.18449/2023S11

ForschungsgebieteDr. Paweł Tokarski ist Wissenschaftler in der Forschungsgruppe EU / Europa

-

Die Frage der internationalen Rolle des Euros, der nach dem Dollar die zweitwichtigste Währung im internationalen Finanzsystem ist, sollte bei den Bemühungen um eine Stärkung der strategischen Autonomie der EU einen höheren Stellenwert haben.

-

Das Haupthindernis für eine weitere Internationalisierung des Euros sind das Fehlen eines Souveräns, der hinter ihm steht, sowie die Heterogenität und die strukturellen Probleme der Mitgliedstaaten.

-

Der internationale Status des Euros kann aktiv verbessert werden, indem seine Rolle bei der grünen Transformation und bei der weiteren Vertiefung und Integration des Finanzmarkts in Europa gestärkt wird – und durch eine Förderung des Projekts »Digitaler Euro«.

-

Die gegenwärtigen Tendenzen einer wachsenden geopolitischen Rivalität, der Digitalisierung und des Aufstiegs von Plattformunternehmen in der Weltwirtschaft werden sich auf die Entwicklung des internationalen Finanzsystems hin zu einer stärkeren Regionalisierung auswirken.

Inhaltsverzeichnis

1 Problemstellung und Empfehlungen

2 Der Euro im globalen Finanzsystem

2.1 Begünstigende Faktoren für die Internationalisierung einer Währung

2.2 Der derzeitige Status des Euros im internationalen Währungssystem

2.2.1 Der Euro als Devisenreservewährung

2.2.2 Der Euro auf den internationalen Schuldenmärkten

2.2.3 Der Euro in der Handelsfakturierung, auf dem Devisenmarkt und im SWIFT‑Zahlungsverkehr

2.2.4 Andere Gradmesser der Internationalisierung

3 Vorteile und Kosten der Internationalisierung des Euros

4 Hürden auf dem Weg zur Internationalisierung der Euro-Währung

4.1 Die Heterogenität des Euroraums

4.2 Strukturelle Probleme der Euro Mitgliedstaaten und mangelnde Konvergenz

4.3 Der unvollständige Charakter der Währungsunion

4.4 Politische Vielfalt und fehlende Staatlichkeit

5.3 Der Euro als Währung des grünen Wandels

6 Ausblick: Der Euro und die Entwicklung des internationalen Währungssystems der Zukunft

6.1 Die künftige Rolle des Dollars im internationalen Währungssystem

6.2 Schrittweise Regionalisierung

6.3 Digitalisierung und Entwicklung von Plattformunternehmen

Problemstellung und Empfehlungen

In der Debatte über eine Stärkung der strategischen Autonomie der EU darf die Frage, wie der Euro international mehr Gewicht bekommen kann, nicht ausgeklammert werden. Obwohl der Euroraum oft isoliert von der Union als Ganzes betrachtet wird, ist der Euro gemäß den Verträgen die Währung der gesamten Europäischen Union und eng mit der Existenz des EU-Binnenmarkts verbunden. Zudem ist die währungspolitische Integration einer der wenigen Bereiche, in denen es der EU bereits gelungen ist, ein hohes Maß an strategischer Autonomie zu erreichen.

Die Diskussion über die Aufwertung der Rolle des Euros auf globaler Bühne ist umso notwendiger, als das internationale Finanzsystem derzeit dynamischen Veränderungen unterworfen ist, die nicht nur auf die wachsende geopolitische Rivalität zwischen den USA und China zurückzuführen sind; der Wandel wird unter anderem auch durch den Digitalisierungsprozess beschleunigt, der in Zukunft enorme Auswirkungen auf die Funktionsweise des internationalen Finanzsystems haben wird.

Ziel dieser Studie ist es, die Chancen und Zwänge aufzuzeigen, die mit einer zunehmenden Internationalisierung des Euros verbunden sind. Diese Analyse erfolgt anhand von vier Forschungsfragen: Erstens, welches sind die wichtigsten Faktoren, die die internationale Verwendung einer Währung begünstigen, und wo steht der Euro diesbezüglich derzeit im Vergleich zum Dollar und anderen Währungen im internationalen Finanzsystem? Zweitens, welche Vor- und Nachteile bringt die Internationalisierung einer Währung mit sich? Drittens, was sind die Haupthindernisse für eine weitere Internationalisierung des Euros? Viertens, wie kann die internationale Verwendung der Gemeinschaftswährung in Anbetracht dieser Hindernisse stimuliert werden?

Im Rahmen dieser Analyse kommt die Studie zu den folgenden Befunden:

-

Für die wirtschaftliche und politische Dimension der europäischen Integration wäre eine Erhöhung der internationalen Relevanz des Euros von Vorteil. Eine solche Aufwertung sollte aktiv gefördert werden – auch wenn sie mit Risiken verbunden ist, zum Beispiel in Form von Verlusten, die der EZB durch ihr Engagement für die Stabilisierung der Umgebung des Währungsraums entstehen können.

-

Das Haupthindernis für ein größeres Gewicht des Euros im internationalen Finanzsystem ist die wirtschaftliche Heterogenität der Länder des Euroraums und das Fehlen eines Souveräns hinter der gemeinsamen Währung. Diese Heterogenität hemmt die wirtschaftliche Integration, zum Beispiel im Bereich der Finanzmärkte, die für die internationale Verwendung der Währung entscheidend sind. Sie geht auch mit divergierenden wirtschaftlichen und politischen Interessen einher, die die Stabilisierung der Gemeinschaftswährung erschweren, Reformen der Wirtschafts- und Währungsunion (WWU) zäh machen und die politische Integration behindern.

-

Die Stärkung des internationalen Standings des Euros ist ein langfristiger Prozess, dessen Erfolg von der Stabilität der gemeinsamen Währung, aber auch von der finanzpolitischen Stabilität und der Nachhaltigkeit der Wirtschaftspolitik aller Mitgliedstaaten abhängt.

-

Ebenso wichtig ist die Bereitschaft, die Integration im Binnenmarkt weiter zu vertiefen, denn zwischen diesem und dem Euro gibt es eine Symbiose: Die europäischen Finanzmärkte müssen stärker harmonisiert werden und über eine eigene, von Unternehmen außerhalb der EU unabhängige Finanzinfrastruktur verfügen. Das Projekt zur Einführung des digitalen Euros kann hierzu einen wichtigen Beitrag leisten. Die Vertiefung der Finanzmärkte wäre eine Etappe auf dem Weg zur Finanzierung einer grünen Transformation, die im Erfolgsfall die internationale Relevanz des Euros erhöhen wird.

-

Trotz der Probleme, mit denen die USA im Inneren aufgrund der fiskalpolitischen Rahmenbedingungen und einer zunehmenden politischen Polarisierung zu kämpfen haben, ist in naher Zukunft kaum zu erwarten, dass der Dollar seine dominierende Stellung im internationalen Währungssystem verlieren wird. Dieses wird sich allerdings in Zukunft eher regionalisieren, wodurch sich auch die globale Vorherrschaft des US-Dollars allmählich abschwächen dürfte.

-

Die Forschung zur Entwicklung des internationalen Währungssystems sollte sich nicht nur auf staatliche Akteure konzentrieren. Angesichts der zunehmenden Bedeutung von Plattformunternehmen in der Weltwirtschaft ist es notwendig, die Folgen der Projekte zur Schaffung digitaler Währungen, an denen dort gearbeitet wird, zu analysieren.

Der Euro im globalen Finanzsystem

Die Verbindung zwischen der Rolle von Währungen im globalen Finanzsystem und der Macht staatlicher Akteure in der Welt ist seit vielen Jahren eines der wichtigsten Forschungsthemen in der politischen Ökonomie. Die Untersuchungen in diesem Bereich haben sich im Wesentlichen auf die Faktoren konzentriert, die den Statusgewinn und Statusverlust internationaler Währungen im Kontext geopolitischer Rivalität oder Hegemonie beeinflussen.1 Die Schlüsselbegriffe in diesem Zusammenhang waren monetäre Macht (Monetary Power), die Teil der wirtschaftlichen Macht ist, bzw. monetäre Staatsmacht (Monetary Statecraft). Letztere wurde definiert als Fähigkeit, Währungsbeziehungen, insbesondere Wechselkurse, zu manipulieren mit dem Ziel, auf die Politik eines anderen Staates einzuwirken.2

Bei der währungspolitischen Integration innerhalb der europäischen Union und der Schaffung der Euro-Währung fehlte der Faktor der Staatlichkeit und geopolitisches Kalkül war nicht das Hauptmotiv. Dieses bestand vielmehr darin, die Stabilität eines zunehmend integrierten Binnenmarkts zu gewährleisten und Verhandlungen über Wechselkurse künftig zu vermeiden, die Deutschland eine politisch stärkere Position verschafften. Die potentiell erhöhte Wettbewerbsfähigkeit einer europäischen Währung gegenüber dem Dollar wurde eher als positiver Nebeneffekt betrachtet.3 Nach der Einführung des Euros haben dessen beachtliche Stellung im internationalen Währungssystem und die negativen Aspekte der Dominanz des US-Dollars jedoch zu einer Diskussion darüber geführt, ob die internationale Verwendung des Euros aktiv gefördert werden sollte und wie dies erreicht werden könnte.4

Die gemeinsame Währung spielt weltweit eine wichtige Rolle, und die internationalen Finanzbeziehungen haben im Zuge geopolitischer und technologischer Entwicklungen eine neue Dynamik erhalten. In den aktuellen Debatten über die strategische Autonomie der EU fehlt jedoch bislang der Aspekt, dass ein gesteigerter Rückgriff auf den Euro innerhalb des globalen Finanzsystems zu diesen Autonomiebestrebungen beitragen könnte.

Begünstigende Faktoren für die Internationalisierung einer Währung

Ausgangspunkt für die Analyse des internationalen Standings von Währungen ist die Identifizierung der Faktoren, die ausschlaggebend sind dafür, ob eine Währung in größerem Umfang verwendet wird, und die Bestimmung der Vorteile und Risiken, die damit verbunden sind. Die wichtigsten dieser Faktoren sind in Tabelle 1 zusammengefasst.

Einige dieser Determinanten sind miteinander verknüpft. Dies gilt zum Beispiel für die Stärke und Größe einer Wirtschaft, die in der Regel mit dem Status der darin verwendeten Währung als Reservewährung und mit der Liquidität und Tiefe der dort operierenden Finanzmärkte korreliert. Ein hoch entwickelter Finanzmarkt am Emittentenstandort wird weithin als ausschlaggebend für die internationale Verwendung einer Währung angesehen.5 Nicht immer sind alle diese Faktoren gleichzeitig erfüllt, wie das Beispiel der Schweiz zeigt, deren Währung großes Vertrauen genießt, obwohl sie auf einer relativ kleinen Volkswirtschaft beruht.6

Der US-Dollar erfüllt weitaus mehr Voraussetzungen für eine internationale Währung als der Euro, der insbesondere hinsichtlich der Tiefe und Liquidität der Finanzmärkte und der militärischen Stärke der Staaten, die diese Währung nutzen, eine Reihe von Schwächen aufweist. Die Vielfalt der Wirtschaftssysteme der Mitgliedstaaten des Euro-Währungsgebiets, ihrer politischen und rechtlichen Verfasstheiten und die Unterschiede in ihrer Leistungsfähigkeit sind ebenfalls von großer Bedeutung, wie an späterer Stelle in dieser Studie analysiert wird (siehe Kapitel »Hürden auf dem Weg zur Internationalisierung der Euro-Währung«). Die potentiellen strukturellen Probleme eines Wirtschaftsraums wirken sich auch auf seine künftige Zahlungsfähigkeit aus.

Die Determinanten der internationalen Rolle einer Währung sind quantitativer und qualitativer Natur. Ein Vergleich der Markttiefe der wichtigsten Volkswirtschaften der Welt fällt eindeutig zugunsten der USA aus. Einige dieser Faktoren lassen sich jedoch nur schwer objektiv bewerten oder in eine Rangfolge bringen. Am schwierigsten zu klassifizieren sind subjektive Variablen wie das Vertrauen in eine Währung, das Staaten beispielsweise dazu veranlasst, ihre Geldeinheit an die eines anderen zu koppeln oder die Fremdwährung gar zu übernehmen. Ähnlich unkalkulierbar ist der Faktor der Marktgewohnheit, das heißt der Grad der Gewöhnung von Institutionen und Marktteilnehmern an die Verwendung bestimmter Währungen oder den Kauf bestimmter Vermögenswerte, die an sie gebunden sind.

Militärische Macht ist ein Faktor im globalen Finanzsystem. Der Mangel daran schließt jedoch eine Internationalisierung des Euros nicht aus.

In der Literatur zur monetären Staatsmacht wird auch auf die Bedeutung des militärischen Faktors für die Verbreitung einer Währung Bezug genommen.7 Die Stärke einer Währung und die Tiefe der Finanzmärkte ermöglichen die Mobilisierung von Kapital, um politische Ziele mit militärischen Mitteln zu erreichen.8 Militärische Stärke und Bündnisbeziehungen beeinflussen wiederum die Wahl der Vermögensallokation. Betrachtet man die Bestände ausländischer Staaten an US-Vermögenswerten, so befinden sich fast drei Viertel davon in den Händen von Staaten, die in irgendeiner Weise militärisch mit den USA zusammenarbeiten, und davon wiederum etwa 50 bis 60 Prozent in den Händen von Ländern, die den USA geopolitisch nahestehen (geopolitically aligned).9 Mit zunehmender geopolitischer Polarisierung könnte die Bedeutung dieses Faktors zunehmen. Obwohl Europa über eine beachtliche militärische Stärke verfügt, ist es in hohem Maße auf das militärische und technologische Potential der USA angewiesen. Der Mangel an militärischer Macht schließt jedoch eine Internationalisierung der gemeinsamen Währung nicht aus. Die Beispiele China und Schweiz zeigen, dass militärische Stärke nicht die wichtigste Variable für das Vertrauen in eine Währung ist.10

Der derzeitige Status des Euros im internationalen Währungssystem

Es gibt mehrere Kriterien, anhand deren man die internationale Bedeutung einer Währung im Finanzsystem untersuchen kann: Die Verwendung als Reservewährung für Zentralbanken, als Akkumulationsmittel und als Transaktionswährung sind die Hauptfaktoren, die die globale Rolle bestimmen. Nach diesen Kriterien nimmt die Euro-Währung im internationalen Währungssystem nach dem US-Dollar einen stabilen zweiten Platz ein.

Der Euro als Devisenreservewährung

Der wichtigste Indikator für die internationale Nutzung der Währungen ist in der Regel ihre Verwendung als Reservewährung durch die Zentralbanken. In diesem Bereich bestätigt sich die weltweite Dominanz des Dollars seit vielen Jahren, allerdings mit abschwächender Tendenz. Nach den Daten von Ende 2022 liegt der Anteil des US-Dollars (USD) an allen Devisenreserven bei rund 59 Prozent.11 Laut Angaben des Internationalen Währungsfonds (IWF) ist dies der niedrigste Stand seit 1999, als der Euro eingeführt wurde. Damals beliefen sich die Quote des Dollars auf 71 Prozent, die des Euros auf 17,9 Prozent (siehe Tabelle 2).12 Nach der Etablierung der Gemeinschaftswährung stieg deren Anteil an den weltweiten Devisenreserven allmählich an, doch wurde dieser Trend mit dem Beginn der Krise in der Eurozone unterbrochen. Mit einem Anteil von 20,47 Prozent (4. Quartal 2022) ist der Euro derzeit die zweitwichtigste Währung vor dem japanischen Yen (JPY), dem britischen Pfund (GBP) und dem chinesischen Renminbi (RMB).13

Veränderungen in der Zusammensetzung der Devisenreserven sind auf verschiedene Faktoren zurückzuführen. Einer der wichtigsten sind Wechselkursschwankungen. So führt eine Abschwächung des Wechselkurses einer Währung gegenüber anderen auch zu einer Verringerung ihres Anteils an den Zentralbankreserven.14 Andererseits passen die Nationalbanken aber auch ihre Reservewährungsportfolios an die Wechselkursentwicklung an.15

|

||||||||||||||||||||||||||||||||||||||||

Die vielfach prognostizierte Abkehr vom Dollar bei den Reserven als Folge der Sanktionen gegen Russland ist nicht eingetreten. Die verfügbaren IWF-Daten von Ende 2022 zeigen, dass sich die Position des Dollars in den Devisenreserven seit der Verhängung der Sanktionen gegen Moskau nicht verändert hat.16 Der langsame Abwärtstrend des Dollars als Reservewährung ist seit vielen Jahren zu beobachten und wird im Allgemeinen mit dem wachsenden Anteil regionaler Zahlungsmittel in den Depots der Zentralbanken erklärt.17

Der Euro auf den internationalen Schuldenmärkten

Ein weiterer Indikator für die internationale Rolle einer Währung ist ihre Verwendung bei der Emission von Schuldtiteln. Der Anteil des Euros an allen Anleiheemissionen, die weltweit auf Fremdwährung lauten (also ohne inländische Emissionen), spiegelt die Unbeständigkeit des Vertrauens in diese Währung wider: Ende 2008 lag der Anteil der Emission von Schuldtiteln in Euro bei rund 32 Prozent, danach ging er aufgrund der Krise in der Eurozone signifikant zurück, um dann in den letzten Jahren zwischen 2020 (21,8 %) und 2022 (24,7 %) wieder deutlich zu steigen.18 Auch in dieser Hinsicht bleibt der US-Dollar die bei weitem dominierende Währung. Dessen Anteil an den gesamten auf Fremdwährung lautenden Anleiheemissionen belief sich nach Angaben der Europäischen Zentralbank (EZB) im Jahr 2022 auf mehr als 57 Prozent.19 Auch beim Bestand der internationalen Verschuldung liegt der Dollar mit 65 Prozent gegenüber dem Euro mit 22 Prozent im Jahr 2022 weit vorn.20

|

||||||||||||||||||||||||

Ein wichtiges Merkmal, das den europäischen Schuldenmarkt von dem der USA unterscheidet, ist seine Fragmentierung. Dies gilt nicht nur für die Ungleichheiten in den Rechtssystemen, sondern auch für die Kreditwürdigkeit. Neben dem ESM (Europäischer Stabilitätsmechanismus) verfügen nur Deutschland, die Niederlande und Luxemburg über ein sogenanntes Triple-A-Rating und damit über die höchste Kreditwürdigkeit in der Eurozone.21 Dies schränkt die Möglichkeit zur Emission von Vermögenswerten mit dem höchsten Rating ein. Trotz der in den letzten Jahren erheblich gestiegenen Ausgabe gemeinsamer Schuldtitel spielen die EU als Ganzes und der Euroraum auf dem globalen Anleihenmarkt immer noch eine viel geringere Rolle als der Dollar. Ein wichtiges Unterscheidungsmerkmal für die EU als Emittent von Schuldtiteln im Vergleich zu anderen Märkten ist das Ziel, mindestens 30 Prozent der Anleihen (bis zu 250 Milliarden Euro) als »Green Bonds« auszugeben.22

Der Euro in der Handelsfakturierung, auf dem Devisenmarkt und im SWIFT‑Zahlungsverkehr

Die Bedeutung einer Währung bemisst sich darüber hinaus daran, in welchem Umfang sie im internationalen Handel verwendet wird. Die verfügbaren Daten bestätigen auch hier die Dominanz des Dollars bei der Fakturierung von Handelsgeschäften, die größer ist, als es die Position der USA im Welthandel vermuten ließe. Auch der Euro spielt bei der Abrechnung von internationalen Transaktionen eine wichtige Rolle. Er steht nach dem US-Dollar an zweiter Stelle.23 Bei der Fakturierung von Einfuhren in die EU dominiert der Dollar gegenüber dem Euro. Nach den letzten verfügbaren Eurostat-Daten wurden im Jahr 2022 49,6 Prozent der Einfuhren in die EU in Dollar berechnet, gegenüber 41,5 Prozent in Euro.24 Auch unter den Mitgliedstaaten gibt es erhebliche Unterschiede: die Niederlande, Finnland, Zypern, Griechenland, Bulgarien und Polen fakturieren mehr als 60 Prozent ihrer gesamten Nicht-EU-Einfuhren in Dollar, Slowenien hingegen weniger als 22 Prozent.25 Einige Länder haben offensichtlich unterschiedliche geografische, historische oder wirtschaftliche Bindungen, die sie dazu veranlassen, ihre Transaktionen in Euro abzuwickeln, während andere es vorziehen, in Dollar oder anderen Währungen abzurechnen.

Auch der Devisenmarkt wird vom Dollar beherrscht. Nach den jüngsten Daten wurde bei mehr als 90 Prozent der weltweiten Devisentransaktionen die US-Währung verwendet, deren Dominanz bei allen Deviseninstrumenten unübersehbar ist.26 Der Anteil des Euros lag nach Angaben der Bank für Internationalen Zahlungsausgleich (BIZ) im Jahr 2022 bei nur 31 Prozent, verglichen mit 39 Prozent im Jahr 2010, also vor der Euro-Krise.27

Auch bei SWIFT-Zahlungen ist die Dominanz des Dollars zu beobachten: In über 40 Prozent der Fälle wird auf die US-Währung zurückgegriffen.

Ein weiterer wichtiger Indikator dafür, wie verbreitet eine Währung auf dem internationalen Finanzmarkt ist, ist ihr Anteil an SWIFT-Transaktionen. SWIFT ist eine Kommunikationsinfrastruktur, die es Banken ermöglicht, Nachrichten über Finanztransaktionen zu senden und zu empfangen. Das Beispiel der Zahlungen über das SWIFT-System zeigt, wie häufig Währungen für internationale Interbankenzahlungen verwendet werden. Hier ist erneut die Vorrangstellung des Dollars zu beobachten, auf den Ende April 2023 in 42,7 Prozent der Fälle zurückgegriffen wurde. Im ersten Jahrzehnt seines Bestehens gelang es dem Euro, den Dollar zu überholen, aber infolge der Krise in der Eurozone ist die Verwendung der Währung deutlich zurückgegangen (Tabelle 3). Ende Juli hatte der Euro mit 24,4 Prozent Anteil an den SWIFT-Zahlungen eine deutlich geringere Quote als im Vorjahr. Der Grund dafür könnte die Umstellung der Währungen für die Öl- und Gas-Käufe der europäischen Länder vom Euro auf den Dollar sein. Der Großteil der Euro-Transaktionen wird in der EU durchgeführt.28

Die verfügbaren Daten deuten nicht darauf hin, dass nach der Verhängung von Sanktionen gegen Russland eine Abkehr vom Dollar bei SWIFT-Transaktionen zu registrieren wäre. Vielmehr ist ein gegenläufiger Trend zu beobachten. Von Ende April 2022 bis Ende Juli 2023 ist ein Anstieg der Zahlungsabwicklungen in Dollar um fast fünf Prozentpunkte zu verzeichnen (siehe Tabelle 3). Der umgekehrte Trend ist beim Euro zu beobachten, denn die SWIFT-Daten zeigen, dass beide Währungen im System konkurrieren.29 Andere Währungen (nicht in der Tabelle berücksichtigt) hatten Ende Juli 2023 einen deutlich geringeren Anteil an SWIFT-Transaktionen, so zum Beispiel das Pfund mit 7,63 Prozent, der Yen mit 3,51 Prozent und der RMB mit 3,06 Prozent.30

Andere Gradmesser der Internationalisierung

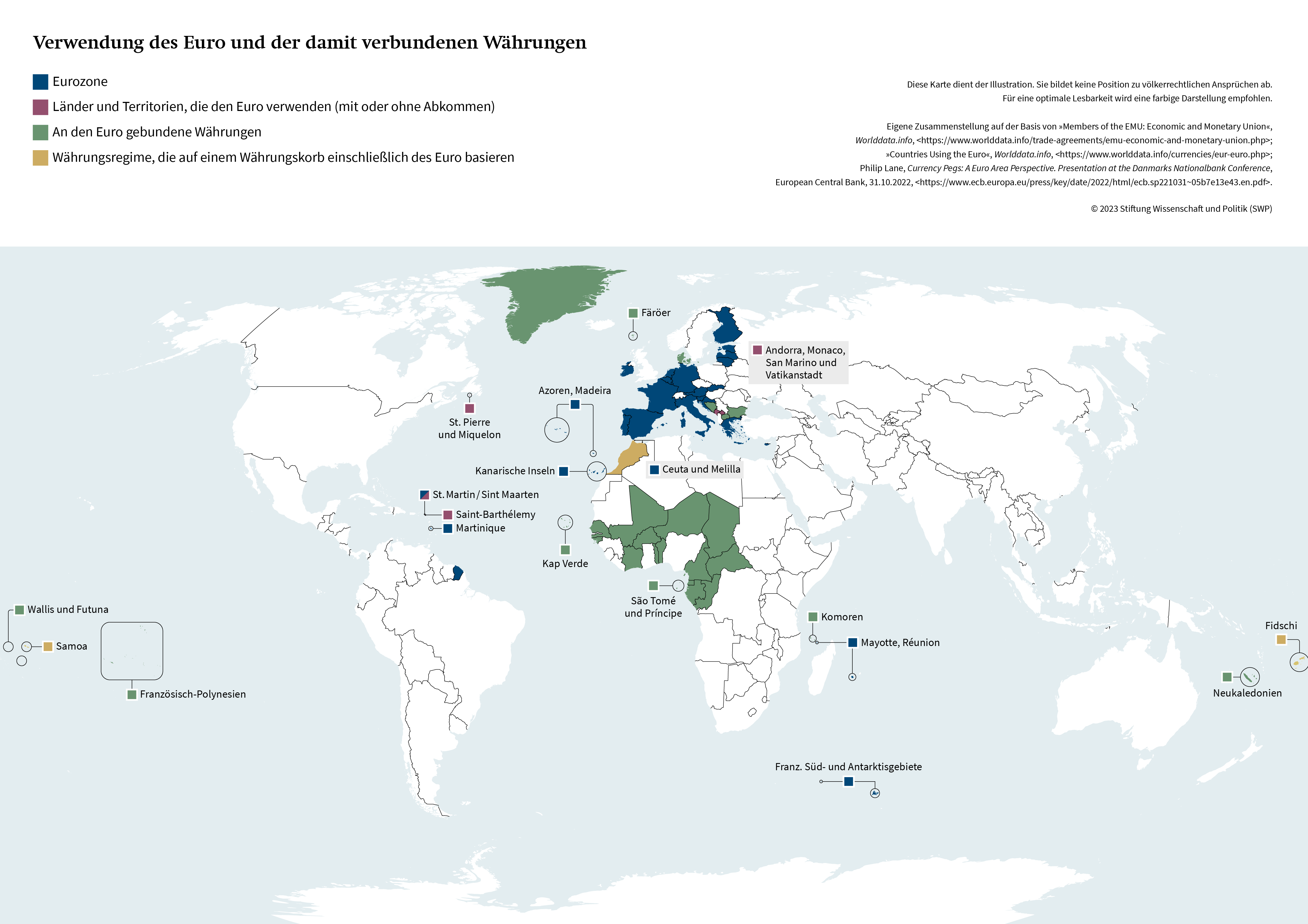

Neben den oben genannten Indikatoren, die bei der Analyse der internationalen Reichweite einer Währung am häufigsten herangezogen werden, gibt es noch weitere. Einer davon ist die Menge des Bargelds, das außerhalb eines Währungsgebiets in Umlauf ist. Die Europäische Zentralbank schätzt, dass zwischen 30 und 50 Prozent der Euro-Banknoten außerhalb des Euroraums zirkulieren, was Ende Dezember 2020 mindestens 167 Milliarden Euro entsprach.31 In der Praxis könnte diese Zahl noch viel höher liegen, da sie nur auf den Daten zu den Transaktionen der größten globalen Banken beruht. Der Euro und die damit verbundenen lokalen Währungen werden in Staaten verwendet, die nicht der EU angehören oder sogar geografisch weit von Europa entfernt sind (siehe Karte 1). Zu nennen wären hier kleine Nicht-EU-Länder wie San Marino, Vatikanstadt oder Andorra, die den Euro auf Grundlage eines Sonderabkommens einsetzen. Darüber hinaus haben sich der Kosovo, Montenegro und Albanien einseitig für die »Euroisierung« entschieden, das heißt für das Geltenlassen des Euros als Zahlungsmittel ohne Zustimmung der EZB. Die 14 afrikanischen Länder der CFA-Franc-Zone nutzen den Zentralafrikanischen Franc (BEAC-Franc) oder den Westafrikanischen Franc (BCEAO-Franc). Beide Währungen haben einen festen Wechselkurs gegenüber dem Euro, wenngleich das Festhalten an diesem System umstritten ist.32 Die Koppelung an den Euro in diesen Regionen hat jedoch wenig Einfluss auf seine internationale Rolle. Beim Gradmesser der Verwendung außerhalb des Emittentengebiets ist der Vorsprung des Dollars nach wie vor überwältigend. Über eine Billion Dollar sind außerhalb der USA im Umlauf.33

Zusammenfassend zeigt die Analyse der wichtigsten makroökonomischen Indikatoren, dass der Euro weiterhin die zweitwichtigste Währung im internationalen Finanzsystem ist, während der US-Dollar unverändert deutlich dominiert. Obwohl der Anteil des Euros in vielen Marktsegmenten, zum Beispiel im Zahlungsverkehr über SWIFT, beträchtlich ist, bleibt er in vielerlei Hinsicht eine Währung mit regionaler Valenz.

Vorteile und Kosten der Internationalisierung des Euros

Die Stärkung der Rolle der eigenen Währung im internationalen Währungssystem gilt als das wichtigste Element der monetären Staatsmacht.34 Die Internationalisierung der Währung bringt bestimmte wirtschaftliche und politische Vorteile, aber auch Kosten mit sich.

Vorteile

Zu den wirtschaftlichen Vorteilen gehören die Möglichkeit, der eigenen Wirtschaft billigere Kredite zu gewähren, die Gewinne aus der Geldschöpfung (Seigniorage), die Ankurbelung des nationalen Handels und die geringere Anfälligkeit für nachteilige Regulierungsmaßnahmen anderer Länder. Die Aufwertung und Diffusion der eigenen Währung auf internationaler Ebene steigern nicht nur das Prestige des Emittenten als Akteur in der Weltwirtschaft, sondern erhöhen auch seine geldpolitische Unabhängigkeit und erweitern seine Chancen, andere zu beeinflussen.

Der Besitz einer Währung mit internationalem Status vergrößert das Potential der Einflussnahme auf andere.

Der wichtigste Vorteil einer verstärkten Internationalisierung des eigenen Zahlungsmittels ist die Möglichkeit, Schuldtitel im Vergleich zu anderen Ländern zu niedrigeren Zinssätzen auszugeben. Dieses »exorbitante Privileg« ermöglicht es zum Beispiel der US‑Regierung, Haushaltsdefizite leichter und zu geringeren Kosten zu finanzieren.35 Dies vergrößert den Spielraum der Fiskalpolitik und erlaubt es Washington, eine aktivere internationale Politik, zum Beispiel im Bereich der Finanz-, Entwicklungs- oder Militärhilfe, zu verfolgen. In diesem Sinne erhöht der Besitz einer Währung mit internationalem Status die Autonomie des eigenen Handelns und vergrößert gleichzeitig das Potential der Einflussnahme auf andere.36

Ein Vorteil der Währungsausgabe ist die sogenannte »Seigniorage«. Dabei handelt es sich um den Ertrag aus der Differenz zwischen den Kosten für die Ausgabe und das Inverkehrbringen einer Währungseinheit und ihrem Nominalwert. Ein Anstieg der internationalen Nachfrage nach einer Währung führt folglich zu höheren Seigniorage-Gewinnen. Im Euroraum kommen diese Profite den einzelnen Zentralbanken des Eurosystems zugute. Sie werden an die Haushalte der Mitgliedstaaten weitergeleitet.37 Die Weiterverbreitung elektronischer Zahlungen und digitaler Währungen wird den Zentralbanken viele der Kosten ersparen, die mit dem Druck, dem Transport, dem Schutz und der Lagerung von physischem Geld verbunden sind. Die Seigniorage-Gewinne sind jedoch relativ gering und haben keine großen Auswirkungen auf die Haushaltslage der Mitgliedstaaten.

Ein weiterer Vorteil der Internationalisierung der eigenen Geldeinheit ist die Ausweitung des Handels in dieser Währung.38 So profitieren die USA in hohem Maße davon, dass viele Rohstoffe, wie Öl und Gas, hauptsächlich in US-Dollar verkauft werden, denn dies bedeutet, dass das Land das Wechselkursrisiko eliminieren kann. Die Verringerung der historischen Dominanz des US-Dollars auf dem Energiemarkt zugunsten des Euros würde den europäischen Ländern ähnliche positive Effekte bringen. Dies ist allerdings ein sehr schwieriger Prozess, der ein hohes Maß an Koordination, Infrastrukturentwicklung und Konsens unter den Marktteilnehmern voraussetzt.

Eine forcierte Verbreitung der eigenen Währung auf globaler Ebene ist nicht nur ein Instrument, mit dem andere internationale politische Akteure beeinflusst werden können, sondern sie eröffnet auch die Möglichkeit, eine eigene autonome Wirtschafts- und Währungspolitik im Sinne der monetary statecraft zu betreiben.39 Jüngstes Beispiel für Europa sind die im Vergleich zur US-Notenbank Fed relativ späten Zinserhöhungen der EZB im Jahr 2022, wodurch der europäischen Wirtschaft über einen längeren Zeitraum günstigere Kreditkonditionen erhalten blieben. Das internationale Standing einer Währung ist ein wichtiger Faktor für die Währungssouveränität. Das System der internationalen Währungen basiert auf einer Hierarchie. Der Rang, den eine Währung dort einnimmt, bestimmt die Schuldentragfähigkeit des Emittenten.40

Mit der Internationalisierung einer Währung ist für den Emittenten auch ein Ansehensgewinn verbunden und damit auch ein Mehr an Soft Power.

Ein vermehrter Rückgriff auf den Euro im weltweiten Maßstab könnte auch zu einer Vertiefung der europäischen Finanzmärkte beitragen. Dies wiederum würde nicht nur die Kosten der Kapitalbeschaffung senken, sondern auch die Abhängigkeit von internationalen Finanzinstitutionen und Gerichtsbarkeiten von Staaten außerhalb des Währungsraums verringern.41 Eine solche verminderte Abhängigkeit von Rechtsordnungen in Drittländern kann ebenfalls als geopolitischer Vorteil betrachtet werden. Um in vollem Umfang von der Autonomie in diesem Bereich profitieren zu können, müsste die EU eigene Zahlungssysteme entwickeln. Derzeit wird der europäische Zahlungsverkehrsmarkt von US-Unternehmen (Visa und Mastercard) dominiert.

Nicht zuletzt ist mit der Internationalisierung einer Währung auch eine Hebung des Ansehens des Emittenten verbunden und damit auch ein Mehr an Soft Power, die eingesetzt werden kann, um auf andere Staaten und Institutionen einzuwirken.42 Einer der spürbarsten Effekte ist die Steigerung des Einflusses der eigenen Finanzinstitutionen auf die internationalen Wirtschaftsbeziehungen, insbesondere in Form finanzieller Sanktionen. Aber auch der Ruf der eigenen Finanzinstitutionen, vor allem der Zentralbank, ist von großer Bedeutung. Die Schlüsselrolle der EZB und der Zentralbanken der Eurozone im Network for Greening the Financial System (NGFS) ist ein gutes Beispiel dafür, dass europäische Finanzinstitute auf globalem Parkett erfolgreich Renommee aufgebaut haben.43 Die EZB ist bei den Meetings vieler anderer internationaler Gremien wie der G7, der G20, des IWF, der BIZ und des Finanzstabilitätsrats (FSB) vertreten.

Kosten und Risiken

Als Kosten der Internationalisierung der eigenen Währung werden in der Literatur am häufigsten die Pflicht zur Stabilisierung von Teilen des globalen Finanzsystems, das Risiko der Währungsaufwertung und external constraint genannt.44

Die zunehmende Verbreitung einer Währung im weltweiten Zahlungsverkehr bedeutet für den Emittenten vor allem, dass er mehr Verantwortung für das Umfeld des eigenen Währungsraums übernehmen muss. Volatilität kann nicht nur durch externe Schocks ausgelöst werden, sondern auch ein Nebeneffekt von geldpolitischen Entscheidungen sein. Die Serie von Zinserhöhungen, zu denen sich die Fed in den Jahren 2022 und 2023 entschloss, ist ein Beispiel dafür, dass solche Entscheidungen die finanzielle Stabilität von Ländern erheblich beeinträchtigen können, die sich hoch in der US-Währung verschuldet haben. Daher muss sich das Eurosystem bei externen Schocks häufig an den Stabilisierungsbemühungen von EU-Ländern außerhalb des Euroraums und von Nicht-EU-Staaten beteiligen. Die Instrumente, die im Zuge solcher Maßnahmen am häufigsten verwendet werden, sind Währungsswaps und Rückkaufslinien.

Die Pflicht, in Stresszeiten im Einflussbereich des Währungsgebiets für die Abwehr von Schäden zu sorgen, wird in der Literatur auch als exorbitant duty (exorbitante Belastung) bezeichnet.45 Ein typisches Beispiel für die Intervention einer Zentralbank als internationaler Kreditgeber der letzten Instanz ist die Bereitstellung von Dollar-Liquidität durch die Fed während der weltweiten Finanzkrise 2007–2009.46 Auch die EZB muss eine solche Aufgabe erfüllen, wenn auch in einem entsprechend kleineren Umfang. Neben den Devisenswap-Vereinbarungen mit Zentralbanken weltweit hat die EZB entsprechende Agreements auch mit mehreren Nationalbanken von Staaten abgeschlossen, die innerhalb der EU, aber außerhalb des Euroraums liegen, nämlich Dänemark, Schweden, Polen, Ungarn und Rumänien.47

Ein weiterer ungünstiger Effekt einer internationalen Statuserhöhung des Euros könnte das Risiko einer übermäßigen Aufwertung sein, verursacht durch einen Anstieg der Auslandsnachfrage nach der Gemeinschaftswährung. Dies hätte negative Auswirkungen auf die Wettbewerbsfähigkeit exportorientierter Volkswirtschaften, insbesondere Deutschlands. In den ersten zehn Jahren des Bestehens des Euros und der Zunahme seiner internationalen Bedeutung war ein solcher Trend jedoch nicht zu beobachten. Außerdem hätte sich die Aufwertung der Währung positiv auf die Kaufkraft von Unternehmen und Haushalten ausgewirkt. Mit der Verbreitung einer Währung im internationalen Umlauf ist auch das Risiko einer Einschränkung der eigenen Währungsautonomie verbunden, von Benjamin Cohen als »external constraint« bezeichnet. Diese Gefahr besteht in erster Linie in Form von Spekulationsangriffen auf die betreffende Währung. Solche Belastungen könnten die Durchführung der Geldpolitik behindern oder diese sogar für externe Akteure angreifbar machen.48 Die Wirksamkeit derartiger Störversuche und Anfechtungen von außen ist jedoch im Falle eines großen Währungsraums fraglich.

Die hier erörterten potentiellen Vorteile und Kosten der Währungsinternationalisierung sind kaum genau zu quantifizieren. In der Literatur, die sich mit der Stärkung der internationalen Rolle des Euros beschäftigt, fehlt eine konkrete Kosten-Nutzen-Bilanz. Diese Bilanz kann nicht nur für einzelne Mitgliedstaaten, sondern auch für einzelne Branchen und Marktteilnehmer unterschiedlich ausfallen.49 Es scheint jedoch, dass eine weitere Internationalisierung der Währung für das wirtschaftlich hochentwickelte Gebiet des Euroraums insgesamt von Vorteil ist. Insbesondere die Möglichkeit einer günstigeren Kapitalbeschaffung wäre ein wichtiger Faktor für die Stabilisierung der öffentlichen Finanzen. Dieser Umstand könnte aber auch bei der Finanzierung der kostspieligen ökologischen Transformation helfen.

Hürden auf dem Weg zur Internationalisierung der Euro-Währung

Bei der Analyse der Währungsintegration in Europa wird häufig übersehen, dass der Euro im Vergleich zu den anderen großen Währungen des internationalen Finanzsystems ein sehr junges Zahlungsmittel ist. Der Euro existiert seit 1999, in Form von Münzen und Banknoten ist er sogar erst seit Anfang 2002, also seit etwas mehr als 20 Jahren, verfügbar, wohingegen der US-Dollar offiziell bereits im Jahr 1792 eingeführt wurde. Hinzu kommt, dass das Projekt Euro bisher nicht in einem ausreichenden Maße mit einer Vertiefung der wirtschaftlichen Integration in Europa oder einem gewissen Grad an echter Konvergenz einhergeht. Die weitere Internationalisierung der gemeinsamen Währung stößt auf verschiedene Hindernisse, die sich gleichzeitig negativ auf die Stabilität des Euroraums auswirken. Dazu gehören die wirtschaftliche und politische Heterogenität und die strukturellen Probleme der Mitgliedstaaten, der unvollständige Charakter der Währungsunion sowie die fehlende Staatlichkeit des Währungsemittenten. All diese Faktoren bedingen wiederum, dass die Eurozonen-Länder unterschiedliche Einstellungen zur Vertiefung der monetären Integration haben, vor allem in Bezug auf die fiskalische Dimension oder die Rolle, die die gemeinsame Währung im internationalen Finanzsystem spielen sollte.

Die Heterogenität des Euroraums

Eine der größten Herausforderungen des Euroraums ist seine Heterogenität, die vor allem auf die Vielfalt der Wirtschaftssysteme der Mitgliedstaaten zurückzuführen ist, in der manche sogar einen Ausdruck unterschiedlicher Kapitalismusmodelle sehen. Diese Heterogenität äußert sich auch in einer ungleichen Widerstandsfähigkeit gegenüber externen Schocks und gilt als eine der Hauptursachen für die Krise im Euroraum.50

Die europäischen Volkswirtschaften weisen sehr unterschiedliche Strukturen, Größen, Stärken und Schwächen auf. Sie scheinen derzeit eher zu divergieren als zu konvergieren. Aus der Perspektive der Typologie der wichtigsten Wirtschaftssysteme lassen sich im Euro-Währungsgebiet mindestens drei Gruppen unterscheiden: Die CMEs (Coordinated Marked Economies), die MMEs (Mediterranean Market Economies) und die LMEs (Liberal Market Economies) (siehe Tabelle 4 mit Merkmalen und Beispielen). Diese Kategorisierung deckt natürlich nicht alle Länder des Euroraums ab, aber sie verdeutlicht das Ausmaß der Heterogenität des Europäischen Währungsgebiets. Im Falle der Volkswirtschaften einiger Länder, zum Beispiel Frankreichs, wird eine solche Klassifizierung dadurch erschwert, dass diese Merkmale von mehr als einem System erfüllen. Die CMEs, MMEs und die LMEs legen unterschiedlichen Wert auf die Unabhängigkeit der Institutionen und die Rolle des Staates in der Wirtschaft. Im CME wird der Staat als »Ermöglicher« definiert, da seine Rolle nicht darin besteht, zwischen den Wirtschaftsakteuren zu vermitteln, sondern deren Aktivitäten zu erleichtern. In der MME hingegen wird der Staat als »Einflussnehmer« betrachtet, der direkt in die Interaktionen und Produktionskapazitäten der Wirtschaftsakteure eingreift, wenn er dies für angemessen hält.51

|

||||||||||||

Wie verschieden die Rolle ist, die die Staaten in der Wirtschaft einnehmen, zeigt sich bei der Höhe der öffentlichen Ausgaben im Verhältnis zum Bruttoinlandsprodukt (BIP). Diese beliefen sich in Frankreich auf 59 Prozent im Jahr 2021, was der höchste Wert aller OECD-Länder war.52 In den Niederlanden lag die Quote im selben Jahr bei 45,8 Prozent, während sie in Irland nur 24,4 Prozent betrug.53 Diese enormen Disparitäten bei der Beteiligung des Staates an der Wirtschaft schlagen sich auch auf anderen Feldern nieder, bei der Besteuerung oder der Funktionsweise der Rentensysteme. Erhebliche Divergenzen gibt es auch bei der Offenheit der Volkswirtschaften, die sich am Anteil der Exporte am erwirtschafteten BIP ablesen lässt. Die EU-Mitgliedstaaten weisen in vielen weiteren Bereichen beträchtliche strukturelle Unterschiede auf, zum Beispiel bei den Arbeitsmarktinstitutionen, der Bildung oder den Sozialversicherungssystemen.

In einigen Mitgliedstaaten gibt es zudem im Inneren erhebliche regionale Ungleichheiten. Ein Extremfall ist Italien, wo es sehr große Disparitäten zwischen den nördlichen und südlichen Regionen in Bezug auf die Arbeitslosigkeit oder das Pro-Kopf-BIP gibt. Im Jahr 2021 betrug Letzteres in der südlichen Region Calabria nur 56 Prozent des EU-27-Durchschnitts, während es in der Lombardei laut Eurostat bei 128 Prozent lag.54

Die ökonomische Heterogenität unter den Mitgliedstaaten macht es sehr schwierig, eine echte Konvergenz im Euroraum zu erreichen.

Die Heterogenität der Volkswirtschaften der Eurozone ist nicht nur in der Vielfalt der Wirtschaftssysteme begründet, sondern auch in deren unterschiedlicher Größe. Die drei größten Volkswirtschaften im Euroraum sind Deutschland, Frankreich und Italien. Auf sie zusammen entfallen fast 65 Prozent des BIP des Währungsgebiets, dem immerhin 17 weitere Staaten angehören. Diese Disparität in der absoluten Wirtschaftsleistung wirkt sich in Form unterschiedlicher Konjunkturzyklen und auf andere Gradmesser wie die Inflationsrate aus. Dies führt zu Streitigkeiten zwischen kleinen und großen Mitgliedstaaten, die sich mit dem wichtigsten wirtschaftspolitischen Konflikt zwischen dem Norden und dem Süden des Euroraums überschneiden. Die ökonomische Heterogenität unter den Mitgliedstaaten macht es sehr schwierig, eine echte Konvergenz im Euroraum zu erreichen. Bemühungen um eine Stabilisierung des Währungsgebiets beschränken sich im Wesentlichen auf den Versuch, die Wirkungen der beschriebenen Divergenz zu begrenzen.55

Strukturelle Probleme der Euro Mitgliedstaaten und mangelnde Konvergenz

Mehr als zehn Jahre nach Beginn der Krise im Euroraum haben viele Mitgliedstaaten immer noch mit einer Reihe von Strukturproblemen zu kämpfen, die die Wettbewerbsfähigkeit, die Nachhaltigkeit der öffentlichen Finanzen, den Bankensektor oder den Arbeitsmarkt betreffen.

Die zentrale Herausforderung vieler Länder der Eurozone ist die hohe Staatsverschuldung, die ein Haupttreiber für die Euro-Krise zwischen 2009 und 2015 war und zu einem starken Verlust an Vertrauen in die gemeinsame Währung geführt hat. In der ersten Hälfte des Jahres 2023 vergab die Ratingagentur Standard&Poor’s nur an drei der zwanzig Länder des Euroraums, nämlich an Deutschland, die Niederlande und Luxemburg, die beste Kreditrisikobewertung (AAA). Schwierigkeiten bei der Sicherung haushaltspolitischer Handlungsspielräume (Stichwort »Fiskalische Nachhaltigkeit«), makroökonomische Ungleichgewichte, negative demografische Aussichten, krisenhafte Situationen auf dem Arbeitsmarkt und hohe Kosten der Energiewende kennzeichnen in unterschiedlicher Ausprägung viele Länder der Eurozone. Etliche dieser Probleme betreffen auch Deutschland.

Als die Wirtschafts- und Währungsunion in Europa geschaffen wurde, ging man davon aus, dass die Konvergenz zwischen den Mitgliedstaaten allmählich zunehmen würde. Diese Konvergenz wurde hauptsächlich in nominaler Hinsicht verstanden, was sich in den verbrieften Haushaltsregeln und den Kriterien für den Beitritt zum Euroraum widerspiegelt (siehe Artikel 140 Absatz 1 AEUV). Das Ziel ist jedoch nicht erreicht worden. Unterschiede in den Arbeitsmarktregelungen, insbesondere bei der Lohnfindung, führten zu auseinanderklaffenden Arbeitskosten, die sich wiederum auf die realen effektiven Wechselkurse auswirkten. Dadurch wurde das Wettbewerbsgefälle noch ausgeprägter. Die verfügbaren Untersuchungen zu diesem Thema deuten darauf hin, dass in der EU-12, zu der die ursprünglichen Mitgliedstaaten des Euroraums gehören, kaum Fortschritte bei der Konvergenz erzielt wurden.56

Die Fähigkeit, die eigenen Währungsinteressen zu verteidigen, beginnt mit dem Aufbau einer inneren wirtschaftlichen und politischen Stabilität.

Die Vergangenheit hat gezeigt, dass sich die Konvergenz trotz der Maßnahmen, mit denen die Institutionen der wirtschaftspolitischen Steuerung im Euroraum gestärkt wurden, zum Beispiel durch die Schaffung des sogenannten Verfahrens bei makroökonomischem Ungleichgewicht (MIP), und trotz der Weiterentwicklung des fiskalischen Rahmens nicht nachhaltig erhöht hat. Das Fortbestehen so vieler Unterschiede in den Strukturen, die für den effizienten Einsatz von Finanztransfers und damit für das Tempo des Aufschwungs von entscheidender Bedeutung sind, erhöht im Gegenteil das Risiko eines weiteren Auseinanderdriftens im Euroraum.57 Die Europäische Kommission wies in ihrer Mitteilung von 2018 auch darauf hin, dass die Stärkung der internationalen Rolle des Euros in hohem Maße von den Mitgliedstaaten und ihrer Finanzpolitik sowie von einer angemessenen Überwachung des Finanzsektors abhänge.58 Die Fähigkeit, nach außen hin Einfluss zu nehmen und die eigenen Währungsinteressen zu verteidigen, beginnt mit dem Aufbau einer internen wirtschaftlichen und politischen Stabilität.59 Die Eurozone, in der viele Mitgliedstaaten ernsthafte strukturelle Probleme haben, erfüllt diese Anforderung nicht. Für die Aufwertung der internationalen Bedeutung des Euros ist es daher weitaus wichtiger, tief verwurzelte Systemdefizite zu beseitigen als die Währungsunion auszuweiten. Denn Letzteres könnte die Divergenz eher verstärken.60

Der unvollständige Charakter der Währungsunion

Es besteht ein breiter Konsens darüber, dass die Wirtschafts- und Währungsunion (WWU) in Europa unvollständig ist.61 Die 20 EU-Länder, die bisher der dritten Stufe der WWU beigetreten sind, besitzen eine gemeinsame Währung, für deren Management die EZB zuständig ist. Die Wirtschafts- und Fiskalpolitk wird hingegen nur koordiniert. Abweichende politische Interessen und strukturelle Probleme einiger Länder beeinträchtigen die Bemühungen um eine fiskalische Integration, selbst auf einer so grundlegenden Ebene wie der Festlegung gemeinsamer fiskalpolitischer Regeln. Unter den Mitgliedstaaten herrscht ein Mangel an Vertrauen. Dieser rührt von der Furcht vor unkontrollierbaren Risiken her, die sich aus dem ungleich höheren Potential der öffentlichen Finanzen in einigen der größeren Länder des Euroraums ergeben.

Der Euroraum verfügt auch nicht über einen eigenen Stabilitätshaushalt (Stichwort »Fiskalkapazität«). Die Einschränkungen bei der Option, gemeinsame Schuldtitel der EU und der Eurozone auszugeben, bedeuten, dass wenig Spielraum für die Emission »sicherer Anlagen« (safe assets) besteht, die üblicherweise als wesentlicher Faktor für die Stärkung der internationalen Rolle einer Währung genannt wird. Stattdessen ist der Schuldenmarkt im Euroraum zersplittert, und es kommt zu einer Verdrängung ausländischer Investoren durch inländische Akteure, wie im Fall Italiens. Ein wichtiger Impuls für die Zusammenlegung von Schulden war die Covid-19-Pandemie, die die Mitgliedstaaten dazu zwang, einen besonderen Hilfspakt auf der Grundlage des EU-Haushalts zu schaffen. Das Schlüsselelement ist die Fazilität zur Konjunkturbelebung und Krisenbewältigung (Recovery and Resilience Facility, RRF), ein spezielles Kredit- und Zuschussinstrument mit einem Volumen von bis zu 723,8 Milliarden Euro (zu Preisen von 2022). Dieser Mechanismus wurde jedoch als vorübergehende und einmalige Maßnahme beschlossen.

Der 2012 ins Leben gerufene Europäische Stabilitätsmechanismus (ESM), der über eine Darlehenskapazität von bis zu 500 Milliarden Euro verfügt, spielt bei der Stabilisierung des Euroraums derzeit eine untergeordnete Rolle, da die potentiellen Empfänger dieser Hilfe nicht bereit sind, die damit verbundenen Konditionen zu akzeptieren. Aus diesen Gründen stützen sich die Konsolidierungsbemühungen der Eurozone hauptsächlich auf Interventionen des Eurosystems (EZB und Zentralbanken). Die Maßnahmen der EZB sind nach wie vor von entscheidender Bedeutung für die Stabilisierung des Schuldenmarkts im Euroraum. Die Unvollständigkeit der Währungsunion gilt auch für den Bankensektor. Trotz der Schaffung einer gemeinsamen Bankenaufsicht gibt es immer noch kein Einlagensicherungssystem. Bestrebungen, die auf eine stärkere globale Verwendung des Euros gerichtet sind, werden auch durch den unvollständigen Charakter des EU-Binnenmarkts, insbesondere im Bereich der Kapitalmärkte, beeinträchtigt.62

Politische Vielfalt und fehlende Staatlichkeit

Eines der Hauptmerkmale der Eurozone, das sie von anderen Währungsgebieten unterscheidet, ist die politische Vielfalt in ihrem Inneren. Der Euroraum umfasst derzeit 20 Länder unterschiedlicher Größe. Das Fehlen eines einzigen Souveräns, der hinter der gemeinsamen Währung steht, wird als einer der Hauptgründe dafür angesehen, dass es nicht gelungen ist, eine ernsthafte Alternative zum Dollar zu schaffen.63 Eine große Herausforderung für den Zusammenhalt des Euroraums ist zum Beispiel das Nebeneinander verschiedener politischer Zyklen in seinem Inneren. In den Mitgliedstaaten folgen Wahlen und Wahlkämpfe (auf nationaler oder regionaler Ebene) unterschiedlichen Kalendern, so dass oft wenig Zeit bleibt, um supranationale Kompromisse in Fragen der weiteren Ausrichtung der Währungsintegration in Europa zu erzielen.

Ein weiteres Problem ist, dass einige EU-Staaten Mitglieder der Eurozone sind, andere nicht. Dieser Umstand erschwert das Funktionieren der EU-Institutionen in wirtschaftspolitischen Angelegenheiten und stellt eine große Herausforderung für die weitere fiskalische Integration dar. Um den Ländern des Euroraums finanzielle Unterstützung gewähren zu können, musste der Europäische Stabilitätsmechanismus beispielsweise außerhalb des EU-Rechtssystems installiert werden. Obwohl die Zahl der Teilnehmer an der Währungsunion stetig zunimmt, deckt sie sich noch immer nicht mit der der EU-Mitglieder. Es ist möglich, dass in Zukunft neben Dänemark und Bulgarien weitere Länder beschließen werden, ihren Wechselkurs im Rahmen des WKM-II (Wechselkursmechanismus II) an den Euro zu binden. Eine abermalige Erweiterung des Euroraums um Ungarn, die Tschechische Republik, Dänemark und Schweden ist aus heutiger Sicht jedoch eher unwahrscheinlich. Auch der Beitritt Polens, Bulgariens oder Rumäniens ist mit einem Fragezeichen versehen. Aus diesem Grund wird das Format der Eurozone noch für sehr lange Zeit nicht dem der EU entsprechen, was nicht nur die weitere wirtschaftliche Integration erschwert, sondern auch verhindert, dass eine effektive supranationale politische Vertretung der Gemeinschaftswährung auf den Plan tritt. Die bisherigen Versuche, eine solche Repräsentation zu schaffen, sind gescheitert.

Das eklatanteste Beispiel für das Fehlen einer institutionellen Vertretung des Euros ist der Internationale Währungsfonds.

Ein Ausdruck dieses institutionellen Defizits ist das Fehlen einer einheitlichen Außenvertretung der Eurozone in internationalen Wirtschafts- und Finanzorganisationen. Ideen für eine gemeinsame Repräsentation des Euros-Währungsgebiets standen bereits mehrfach auf der Agenda der europäischen Politik, wurden jedoch nicht verwirklicht.64 Bereits 1998 schlug die Europäische Kommission eine gemeinsame Mission des Rates, der Kommission und der EZB bei verschiedenen internationalen Gremien wie der G7, der OECD oder dem IWF vor.65 Die Unabdingbarkeit einer einheitlichen Repräsentation des Euro-Währungsgebiets ist bei vielen Gelegenheiten thematisiert worden.66 Das eklatanteste Beispiel für das Fehlen einer solchen Vertretung ist der Internationale Währungsfonds. Die Mitgliedschaft in dieser Organisation ist auf Staaten beschränkt. Neben den USA, China, Japan, Saudi-Arabien und dem Vereinigten Königreich haben auch Frankreich und Deutschland einen ständigen Sitz im Exekutivrat. Die übrigen Euro-Staaten sind Teil verschiedener Stimmrechtsgruppen, die in diesem Gremium von einem Vorsitzenden repräsentiert werden. Am 21. Oktober 2015 legte die Europäische Kommission einen Vorschlag vor, der bis 2025 die schrittweise Etablierung einer einheitlichen Vertretung des Euroraums im IWF vorsah.67 Es ist indes nicht gelungen, das Misstrauen zwischen den Mitgliedstaaten und zwischen den EU-Institutionen bezüglich der Rolle, die die Gemeinschaftswährung im internationalen Währungssystem spielen soll, zu überwinden. Die jahrelangen Diskussionen über dieses Thema haben bisher keine Ergebnisse in Form institutioneller Veränderungen erbracht.

Für Frankreich war die Währungsintegration in Europa ein Schritt, um sich der Vormachtstellung des Dollars entgegenzustellen.

Besonders relevant sind hier die Interessendivergenzen zwischen Frankreich und Deutschland. Frankreich hat eine lange Tradition im Widerstand gegen die Dominanz des Dollars. Für Paris war die Währungsintegration in Europa ein Schritt, um sich dieser Vormachtstellung entgegenzustellen.68 In Deutschland herrschte traditionell die Meinung vor, dass eine umfassendere Internationalisierung der Währung das Ergebnis von Marktentscheidungen sein sollte, die auf dem Vertrauen in die stabilen ökonomischen Fundamentaldaten des Euroraums beruhen, und nicht ein spezifisches Ziel, das es zu erreichen gilt.69 In Deutschland wurde außerdem befürchtet, dass eine Stärkung der internationalen Rolle des Euros auch zu seiner Aufwertung führen würde, was dem deutschen exportorientierten Wirtschaftsmodell abträglich wäre.70

Derzeit gibt es kaum Anzeichen dafür, dass die oben genannten Herausforderungen angemessen angegangen werden. Das lässt erwarten, dass der Euroraum ein Gebiet mit einem relativ hohen Maß an wirtschaftlicher Divergenz, fiskalischer Dezentralisierung und einem relativ geringen Grad an politischer Integration bleiben wird.

Kapitalmarktunion, Digitalisierung und Greening als Wege zur Stärkung der internationalen Rolle des Euros

Trotz der sehr schwerwiegenden Unzulänglichkeiten und Beeinträchtigungen, die die Entwicklung des Euroraums bremsen, gibt es gewisse Prozesse, durch die sich die internationale Rolle des Euros potenzieren lässt: durch eine Vertiefung des Finanzmarkts in der EU (Projekt Kapitalmarktunion, KMU), durch Digitalisierung und durch »Greening«. In all diesen Bereichen bauen sich aber auch spezifische Hindernisse auf, die sowohl auf Gemeinschaftsebene als auch auf der Ebene der einzelnen Mitgliedstaaten überwunden werden müssen.

Kapitalmarktunion

Die Liquidität und der Integrationsgrad der Finanzmärkte sind wichtige Voraussetzungen für die Stärkung des internationalen Impacts einer Währung. Mit dem Projekt »Kapitalmarktunion« strebt die EU an, ausgewählte Bereiche des Kapitalmarkts in Europa zu vereinheitlichen. Das Vorhaben betrifft damit formell alle 27 EU-Länder. Es ist jedoch von größter Bedeutung für die Stabilität des Euroraums, für die Einführung eines digitalen Euros und für die Transformation zu einer kohlenstoffarmen Wirtschaft. Die Finanzmärkte in der EU und im Euroraum sind – anders als in den USA – nach wie vor in hohem Maße fragmentiert. Die Unfähigkeit, privates Kapital in größerem Umfang zu mobilisieren, ist eine strategische Schwäche Europas im Vergleich zu den USA, wo beispielsweise der private Sektor viel mehr zur Finanzierung des grünen Wandels beiträgt.

Der freie Kapitalverkehr ist einer der Eckpfeiler des Binnenmarkts. In der Vergangenheit gab es zahlreiche Initiativen, die darauf angelegt waren, die Kapitalmärkte in Europa stärker zu integrieren. Im Jahr 1988 wurden die Kapitalverkehrskontrollen abgeschafft. Mit dem Aktionsplan für Finanzdienstleistungen (Financial Services Action Plan, FSAP) wurden 1999 Leitlinien festgelegt, anhand deren in den folgenden Jahren die weitere Harmonisierung der Finanzmärkte vorangebracht werden sollte.71 Die wichtigsten Impulse, die in der letzten Dekade in diesem Prozess gesetzt wurden, waren Teil der Bemühungen, nach der Eurokrise den Aufschwung anzukurbeln.

Dies gilt eben auch für das Projekt der Kapitalmarktunion, das 2015 von der Europäischen Kommission ins Leben gerufen wurde.72 Es zielt darauf ab, die Kapitalmärkte der Mitgliedstaaten der Europäischen Union (EU) zu vertiefen und zu vereinheitlichen, um die Finanzierungsmöglichkeiten für Unternehmen zu verbessern und auch Privatpersonen größere Spielräume für Investitionen zu verschaffen.73 Außerdem soll der Beitrag des Privatsektors zur Abfederung wirtschaftlicher Schocks, insbesondere im Euroraum, erhöht werden. Im September 2020 veröffentlichte die Europäische Kommission einen neuen Aktionsplan für die Finanzmarktunion. Damit wollte sie dem Projekt der Kapitalmarktunion einen neuen Anstoß geben. Die Kommission erhoffte sich davon erklärtermaßen eine Beschleunigung der wirtschaftlichen Erholung nach der Covid-19-Pandemie. In dem Dokument werden 16 legislative und nicht-legislative Maßnahmen – wie etwa ein EU-weiter Zugang zu Marktdaten – vorgeschlagen, um die nationalen Kapitalmärkte weiter zu integrieren. Zu diesen Maßnahmen gehören die Einrichtung einer einzigen Anlaufstelle für Unternehmensdaten, Regelungen zur Erhöhung des Investitionsschutzes und zur Überwachung der Angemessenheit von Renten, die Harmonisierung der nationalen Insolvenzverfahren oder die Herstellung einer größeren Konvergenz der Arbeitsweise der nationalen Aufsichtsbehörden.74 Im November 2021 legte die Kommission vier Legislativvorschläge vor, die sich bis Mitte 2023 in verschiedenen Stadien der Gesetzgebungsarbeit befanden.

Durch den Brexit hat sich die Größe des EU-Finanzmarkts im Vergleich zu anderen Finanzzentren in der Welt verringert.

Die Integration der Kapitalmärkte in der EU ist ein sehr komplexer Prozess, der immer noch auf elementare Hindernisse stößt. Die nach wie vor größte Barriere für grenzüberschreitende Kapitalströme ist die Vielfalt der Rechtssysteme zur Regulierung der Finanzmärkte in den einzelnen EU-Ländern.75 Als Hürden erweisen sich unter anderem weiterhin unterschiedliche nationale Insolvenzregelungen oder das Problem der Doppelbesteuerung. Die fehlende Standardisierung der Rechnungslegungs- und Berichterstattungsvorschriften schränkt die Markttransparenz stark ein. Sprachbarrieren erschweren den Zugang zu Informationen. Viele der Aktivitäten der Kapitalmarktunion erfordern das Zusammenwirken mit den Mitgliedstaaten oder deren Unterstützung.76

Ein Faktor, der die Integration der europäischen Kapitalmärkte außerdem behindert hat, war der Austritt des Vereinigten Königreichs aus der Europäischen Union. Obwohl viele Finanzinstitute ihre Büros und Mitarbeiter aus London nach Kontinentaleuropa verlegt haben, hat die EU mit dem Brexit ihr wichtigstes Finanzzentrum verloren. Dadurch hat sich die Größe des EU-Finanzmarkts im Vergleich zu anderen Finanzzentren in der Welt verringert. Das Vereinigte Königreich verfügt über langjährige Erfahrungen mit der Funktionsweise internationaler Finanzmärkte und über viele Experten auf diesem Gebiet. Der Wegfall dieses Wissens erschwert die Ausarbeitung und Umsetzung gemeinsamer EU-Rechtsvorschriften. Darüber hinaus hat Großbritannien nach dem Brexit seine Wettbewerbsfähigkeit im Finanzdienstleistungssektor gestärkt, unter anderem durch die Senkung der Regulierungsstandards. Der Austritt des bisher größten Finanzplatzes aus dem Binnenmarkt hat die Rivalität zwischen den europäischen Finanzmärkten verschärft, was sich negativ auf die Integrationsbemühungen in diesem Bereich auswirkt.

Auch die Komplexität des Gesetzgebungsverfahrens innerhalb der EU ist für die Realisierung der Kapitalmarktunion (KMU) eine Herausforderung. Nachdem die EU ihre großen »Flaggschiff«-Projekte im Bereich der Finanzdienstleistungen angekündigt hat, besteht die schwierige Aufgabe nun darin, die Agenda in angemessene Rechtsvorschriften umzusetzen. Dies findet jedoch nicht genügend öffentliche Aufmerksamkeit. Stattdessen sind die Bemühungen weitgehend ungeschützt der Lobbyarbeit von repräsentativen Marktteilnehmern ausgesetzt, die sich gegen Änderungen wehren.77 Seit der Verabschiedung des KMU-Aktionsplans 2015 wurden einige Fortschritte bei der Integration der Finanzmärkte erzielt. So überwacht die Europäische Kommission das Geschehen dort anhand ausgewählter Indikatoren wie der Marktfinanzierungsquote, der Breite des börsennotierten Aktienmarkts oder der länderspezifischen Unterschiede in ausgewählten Marktsegmenten.78 Der Bericht des Europäischen Rechnungshofs für das Jahr 2020 bewertete den Stand der Umsetzung des KMU-Projekts jedoch sehr kritisch und warf der Kommission vor, dass es ihr an einer klaren Strategie und an Prioritäten fehle.79

Die Fragmentierung der EU-Kapitalmärkte wird noch viele Jahre anhalten. Die Maßnahmen, die in der EU ergriffen werden, um die Finanzmärkte stärker zu integrieren, kommen nur langsam voran. Das Problem besteht jedoch nicht nur auf EU-, sondern auch auf nationaler Ebene. Obwohl die Kommission der KMU seit der ersten Ankündigung hohe Priorität zumisst, ist das Potential für die Entwicklung des Kapitalmarkts in Europa bis Mitte 2023 leider immer noch weitgehend ungenutzt geblieben.

Der digitale Euro

Die Digitalisierung hat erhebliche Auswirkungen auf internationale Währungen und verändert die Art und Weise, wie sie verwendet, ausgetauscht und verwaltet werden. Sie hat zu einem explosionsartigen Wachstum elektronischer Zahlungsmittel und grenzüberschreitender Geldtransfers geführt und stellt gleichzeitig in Bezug auf Regulierung und Stabilität eine Herausforderung für die Finanzmarktinstitutionen dar.

Der Prozess der Digitalisierung innerhalb des Euroraums wurde erheblich beschleunigt, als mehrere internationale Social-Media-Unternehmen und Verkaufsplattformen Pläne zur Schaffung eigener Parawährungen ankündigten.80 Dies weckte Befürchtungen, dass entsprechende Projekte nicht nur die traditionellen Währungen, sondern auch den Status der Zentralbanken bedrohen könnten. Denn das Aufkommen alternativer Geld- und Zahlungssysteme hätte negative Auswirkungen auf die stringente Umsetzbarkeit der Geldpolitik. Den Zentralbanken kommt eine besondere Aufgabe bei der Aufrechterhaltung der Stabilität des Finanzsystems zu, die durch die Verbreitung digitaler Währungen und alternativer Bezahlsysteme in Frage gestellt wird. Solche Systeme, die sich durch hohe Liquidität auszeichnen, sind anfällig für plötzliche Änderungen der Kundenpräferenzen, was zu rapiden Kapitalabflüssen führen kann. Diese Risiken müssen weiter untersucht werden, um geeignete regulatorische Gegenmaßnahmen treffen zu können.

Die EZB scheint eine der Notenbanken zu sein, die auf dem Weg zur digitalen Währung am weitesten fortgeschritten ist.

Aufgrund dieser Gefahr für die Effizienz ihrer Tätigkeit und weil sie über den notwendigen technischen und fachlichen Hintergrund verfügen, haben die Zentralbanken Pionierarbeit bei der Erforschung digitaler Währungen geleistet. Ziel ist es, die Vorteile von Kryptowährungen auszuschöpfen und diesen gleichzeitig eine größere Stabilität zu verleihen. Die erste Notenbank, die Experimente mit einer digitalen Währung startete, war die Zentralbank von Ecuador. Im Jahr 2014 führte sie eine neue digitale Währung namens »Dinero Electrónico« ein.81 Einer der Hauptgründe für dieses Projekt war, die Nutzung des elektronischen Zahlungssystems für alltägliche Aktivitäten zu fördern: Einkäufe und Überweisungen zwischen Privatpersonen. Andere Staatsbanken, die mit digitalen Währungen zu experimentieren begannen, waren die Bank of Canada, die People’s Bank of China, die Bank of England und die Schwedische Nationalbank. Derzeit prüfen schätzungsweise mehr als 90 Zentralbanken in aller Welt die Einführung von Digitalwährungen.82

Im Juli 2021 beschloss der EZB-Rat eine zweijährige Untersuchungsphase für das Projekt »Digitaler Euro«.83 In dieser Zeitspanne solle sich die EZB darauf konzentrieren, den Bedarf einer digitalen Einheitswährung zu sondieren und zu prüfen, welche Eigenschaften diese haben muss, damit sie als risikofrei, als zugänglich und als »eine effiziente Form von digitalem Zentralbankgeld« gelten kann.84 Die EZB scheint eine der Notenbanken zu sein, die auf dem Weg zur digitalen Währung am weitesten fortgeschritten ist. Dies könnte sich sehr positiv auf ihr Ansehen weltweit auswirken, birgt aber auch ein Schadensrisiko, wenn das Projekt scheitert.

Der digitale Euro könnte viele Vorteile bringen, zum Beispiel niedrigere Transaktionskosten und schnellere, billigere und sicherere Zahlungen. Das Projekt »Digitaler Euro« ist möglicherweise relevant für die weitere Internationalisierung der gemeinsamen Währung. Es könnte den Zugriff auf den Euro außerhalb des Währungsgebiets erleichtern, wo es keinen Zugang zu Bankdienstleistungen, die auf Euro lauten, oder zu einer physischen Form der Währung gibt und wo die herkömmlichen Zahlungseinheiten schwach und nicht vertrauenswürdig sind. Daher wäre es wichtig, dass auch diejenigen potentiellen Nutzer, die nicht in den Ländern der Eurozone oder im EU-Binnenmarkt tätig sind, Zugang zum digitalen Euro erhalten.

Ein Kritikpunkt an den Plänen zur Einführung eines digitalen Euro ist, dass dessen Vorteile im Vergleich zu modernen Zahlungssystemen nicht erheblich sind. Darüber hinaus wird befürchtet, dass der digitale Euro eine Bedrohung für traditionelle Bankeinlagen darstellen könnte, was angesichts der Unvollendetheit der Bankenunion zu einer Kapitalflucht aus diesen Anlageformen führen könnte.85 Und schließlich gibt es Stimmen, die unterstellen, mit dem Vorhaben wollten technokratische Institutionen ihre Kontrolle über die Bürger ausbauen. Tatsächlich ist die EU der am weitesten entwickelte Wirtschaftsraum in Bezug auf den Schutz personenbezogener Daten. Daher wäre die Entwicklung einer europäischen Version einer digitalen Währung zweifellos ein Vorteil für jene Länder, in denen personenbezogene Daten nur unzureichend vor den Interessen großer Unternehmensplattformen geschützt sind (USA) oder in denen die Digitalisierung sogar als Instrument zur Verstärkung der staatlichen Kontrolle über die Bürger betrachtet wird (China).

Die Forschung über digitale Währungen ermöglicht auch die Verbesserung bestehender Bezahlsysteme. In diesem Bereich ist der Binnenmarkt aufgrund der hohen Anzahl der in Europa vorhandenen Kartenzahlungssysteme und der Abhängigkeit von US-amerikanischen Unternehmen durch eine große Vielfalt gekennzeichnet. In einigen EU-Ländern, zum Beispiel in Irland, den Niederlanden, Schweden, Finnland und Polen, bedienen die Kreditkartenanbieter Visa und Mastercard fast 100 Prozent des Marktes.86 Die Einführung des digitalen Euro könnte die Entwicklung eines einheitlichen europäischen Zahlungssystems fördern, was die Autonomie des EU-Binnenmarkts in diesem Bereich stärken würde.87

Wissenschaftliche Studien zur Digitalisierung von Währungen liefern auch Erkenntnisse über die Auswirkungen neuer elektronischer Zahlungssysteme auf die traditionelle Rolle des Geldes in der Wirtschaft. Eine davon ist das bereits erwähnte Risiko für die Finanzstabilität und das Wohlergehen der Bürger, da die derzeit auf dem Markt befindlichen digitalen Kryptowährungen durch ein hohes Maß an Spekulation gekennzeichnet sind. Die EU hat daher Anstrengungen unternommen, um die Verwendung digitaler Währungen im Binnenmarkt zu regulieren: Im Mai 2023 wurde eine Verordnung über Märkte für Krypto-Assets (MICA) verabschiedet.88 Die Fähigkeit der EU, ihr eigenes regulatorisches Umfeld für digitale Vermögenswerte zu gestalten und dessen wirksame Durchsetzung zu gewährleisten, wird die Stabilität des Europäischen Finanzsystems und damit die Autonomie und Unabhängigkeit der EU von anderen Rechtsordnungen stärken. Die Europäische Union hat auch bei der Regulierung dieses Marktes eine Vorreiterrolle übernommen. Sie ist weltweit der erste große Rechtsraum, der digitale Vermögenswerte und Transaktionen mit diesen einem gesetzlichen Rahmen unterwirft.

Die Digitalisierung des Geldsystems ist ein vielschichtiger Vorgang, der sich nicht nur auf Experimente mit Währungen oder Zahlungssystemen beschränkt. Der Prozess muss auch inklusiv sein, das heißt größtmögliche Teile der Gesellschaft müssen an den potentiellen Vorteilen beteiligt werden. Dazu gehört auch, dass die Bürger über die Funktionsweise des Finanzsystems, die Gefahren von Spekulationen mit digitalen Vermögenswerten und die Sicherheit von Online-Zahlungen aufgeklärt werden.

Der Euro als Währung des grünen Wandels

Die zunehmenden Risiken des Klimawandels und der Übergang zu kohlenstoffarmen Volkswirtschaften gehören derzeit zu den wichtigsten Herausforderungen für die europäischen Institutionen und die Mitgliedstaaten. Dabei geht es um die Veränderung von Wirtschaftswachstumsmodellen, das Funktionieren marktwirtschaftlicher Institutionen (z. B. Bankenaufsichtsbehörden) sowie um die Finanzierung der enormen Kosten der Transformation. Diese Kosten stellen eine große Belastung für die europäischen Volkswirtschaften dar, vor allem für die Länder, die bereits mit einer übermäßigen Verschuldung zu kämpfen haben.

Andererseits kann ein richtig programmierter Wandel hin zu einer kohlenstoffarmen Ökonomie aber auch eine Chance sein, neue Potentiale für das Wirtschaftswachstum zu schöpfen oder zu erschließen. Die gemeinsame Währung und die Institutionen der Eurozone können in diesem Prozess eine wichtige Rolle spielen.

42 Prozent des globalen Marktes für grüne Anleihen lauten auf Euro.

Die Institutionen der Eurozone haben das Klimarisikomanagement und den grünen Wandel zu ihren Prioritäten erklärt. Besonders deutlich wird dies am Beispiel der Europäischen Zentralbank. Sie war die erste Bank der Welt, die Klimafragen in ihre Strategieüberprüfung einbezogen und konkrete Maßnahmen zur Ökologisierung ihrer geldpolitischen Instrumente ergriffen hat. Gemeinsam mit anderen Banken des Eurosystems ist sie in internationalen Foren aktiv, unter anderem im Network for Greening the Financial System, um Klimarisiken zu mindern.89 Solche Aktivitäten und eine exponierte Position in diesem Bereich können sich positiv auf das Ansehen der EZB im internationalen Finanzsystem auswirken.

So war die Europäische Investitionsbank der erste globale Emittent auf dem Markt für grüne Anleihen. Die frühe Förderung dieses schnell wachsenden Marktes hat dazu geführt, dass etwa die Hälfte aller globalen Emittenten in Europa ansässig ist und 42 Prozent des globalen Marktes für grüne Anleihen im Jahr 2022 auf Euro lauten.90

Die internationale Rolle des Euros bei der Ökologisierung ist eng mit dem Prozess der Finanzmarktintegration im Rahmen der Kapitalmarktunion verknüpft, der – wie oben beschrieben – jedoch nur sehr langsam voranschreitet. Eine Ausweitung des grünen Segments des Europäischen Kapitalmarkts würde nicht nur die Übergangsrisiken verringern, sondern könnte in Zukunft auch die Integration des gesamten Marktes beschleunigen. Auf dem Weg dorthin gibt es jedoch noch viele Herausforderungen. Zum Beispiel muss ein Rahmen geschaffen werden für die Offenlegung der Klimakonformität der Geschäftsmodelle von Unternehmen, und es müssen EU-Standards für grüne Anleihen festgelegt werden. Auch die Harmonisierung der Marktregulierung und Marktaufsicht steht noch aus.

Die EU arbeitet derzeit an einer Klassifizierung grüner Aktivitäten, einer sogenannten Taxonomie, die neben anderem die Grundlage für den von der Europäischen Kommission im Juli 2021 vorgeschlagenen Standard für grüne Anleihen bilden wird. Fehlt es an einer solchen anerkannten und harmonisierten Klassifizierung grüner Vermögenswerte steigt das Risiko des Greenwashings, das heißt des Angebots pseudo-grüner Vermögenswerte. Dies könnte sich negativ auf die Glaubwürdigkeit des gesamten Marktes und letztlich auf das Image der Euro-Währung auswirken.

Die Ökologisierung der Geldpolitik, die Emission grüner Anleihen und die neue »grüne Regulierung« des Finanzmarkts können als der Beginn der Schaffung eines nachhaltigen Governance-Projekts angesehen werden.91 Die Ankündigung des Präsidenten der Eurogruppe,92 dass der Euro im Jahr 2021 die Währung des grünen Übergangs werden soll, ist nicht nur eine rhetorische Übung; die Verfolgung dieses Ziels kann tatsächlich dazu beitragen, die Rolle des Euros im internationalen Finanzsystem zu stärken.

Ausblick: Der Euro und die Entwicklung des internationalen Währungssystems der Zukunft

Die künftige Rolle des Dollars im internationalen Währungssystem

Das Ende der Hegemonie des US-Dollars ist seit langem Gegenstand von Debatten. Nach den Sanktionen, die im Anschluss an den Angriff auf die Ukraine gegen Russland verhängt wurden, hat diese Diskussion noch einmal neue Impulse bekommen.93

Einige Autoren haben die Hypothese aufgestellt, dass die Ausweitung der Strafmaßnahmen auf die Dollar-Reserven Russlands weltweit die Bereitschaft zur Haltung von Reserven in dieser Währung verringern werde, da manche Staaten, insbesondere nicht-demokratische, Sorgen vor einer zu großen Abhängigkeit von der US-Währung entwickeln könnten.94 Andererseits wird das Interesse am Dollar als sichere Anlage, wie im ersten Kapitel erwähnt, auch von geopolitischen Erwägungen bestimmt.95 Je unsicherer die Weltlage, desto größer die Neigung, sichere Reserven anzulegen. Folglich dürften Staaten, die enge Beziehungen zu den USA unterhalten, kaum daran interessiert sein, dass sich am Status des Dollars als Weltwährung etwas ändert.

Dies gilt auch für einen großen Teil der europäischen Länder, die in zunehmendem Maße von der militärischen Macht der USA abhängig sind. Andererseits sollten die EU-Mitglieder auf das Szenario eines politischen Wandels in den USA im Jahr 2024 vorbereitet sein, der zu größeren Divergenzen auf beiden Seiten des Atlantiks führen und es angeraten erscheinen lassen könnte, in den Währungsbeziehungen zu den USA sowie in Bezug auf die Zahlungsinfrastruktur auf eine größere Autonomie hinzuarbeiten. Diejenigen, die für den Fortbestand des Dollars als weltweit dominierende Währung eintreten, stützen sich im Allgemeinen auf das Argument, dass die klassischen Determinanten der Dominanz einer Währung, wie Rechtsstaatlichkeit, liquide und tiefe Finanzmärkte, die Konvertierbarkeit der Währung, die Wirtschaftskraft und die militärische Stärke des Emittenten, unverändert bleiben.96 Selbst die offensichtlichen Schwächen des politisch-ökonomischen Systems der USA wie Polarisierung, Dysfunktionalität im Bereich der Fiskalpolitik oder Probleme bei der Bankenaufsicht reichen nicht aus, das Vertrauen in den Dollar zu erschüttern.

Die Rivalität zwischen den USA und China könnte zu einer Verringerung der Vormachtstellung des Dollars und zur Entstehung einer bipolaren Weltordnung führen. Was die Internationalisierung des Renminbi (RMB) betrifft, so hat China in den letzten zehn Jahren viel in diese Richtung unternommen, zum Beispiel durch die Fakturierung von Handelsgeschäften in RMB, den Abschluss zahlreicher Swap-Vereinbarungen, die Etablierung eines konvertiblen Offshore-RMB-Marktes in Hongkong und den Aufbau einer souveränen Zahlungsinfrastruktur (CIPS, Cross Border Interbank Payment System). Doch trotz des geopolitisch ambitionierten Infrastruktur-Investitionsprogramms (Belt and Road Initiative) und der Tatsache, dass der IWF den RMB 2016 offiziell zur Reservewährung erklärt und in das System der Sonderziehungsrechte (SZR) aufgenommen hat, haben sich die chinesischen Bemühungen bisher nicht in einer deutlichen Stärkung der internationalen Rolle des RMB niedergeschlagen.97 Die Haltung anderer Länder kommt hier zum Tragen, vor allem die Indiens, das die Abwicklung von Handelsabkommen in RMB wegen der politischen Rivalität mit China als nachteilig ansieht.98

Das größte Hindernis für eine weitere Internationalisierung des RMB aber könnte sein, dass die Kommunistische Partei Chinas auf mehr Zentralisierung, auf einen Ausbau der Kontrolle über die Wirtschaft und auf eine Verschärfung der ideologischen und wirtschaftlichen Rivalität mit den USA abzielt. In ökonomischer Hinsicht äußert sich dieser Kurs unter anderem in der Intensivierung der Überwachung ausländischer Firmenniederlassungen in China und der Einschränkung des Zugangs zu zuverlässigen Unternehmensinformationen.99 Die mangelnde Achtung des Privateigentums und unzureichende Rechtsstaatlichkeit verhindern im Wesentlichen, dass der RMB mehr als ein regionales Zahlungsmittel wird. Vor diesem Hintergrund werden westliche Länder, die sich weiterhin durch ein hohes Maß an Rechtskultur, Zugang zu korrekten Informationen und Achtung der Menschenrechte auszeichnen, einen Wettbewerbsvorteil im Markt der Reservewährungen behalten. Andererseits dürfte der RMB schlicht aufgrund der Bedeutung Chinas im Handel, wegen der von Peking aktiv betriebenen Internationalisierung der chinesischen Währung und dank bilateraler Währungsswaps in den kommenden Jahren als Reserve- oder Transaktionswährung an Bedeutung gewinnen. Der RMB könnte sich also auf internationaler Ebene weiter verbreiten, aber nicht so weit, dass er den Status der US-Währung oder des Euros bedroht.100

In anderen Teilen der Welt ist eine Währungsintegrationsdynamik, die in einen ernsthaften Wettbewerb mit den westlichen Währungen münden könnte, kaum abzusehen. Anfang 2023 gab es in Brasilien und Argentinien Pläne, eine neue gemeinsame Währung zu schaffen. Der Hauptimpuls für die Überlegungen zu einer Währungsintegration in der Region sind die negativen Auswirkungen der Dollarisierung für diese Volkswirtschaften. Aber ohne einen starken finanzpolitischen Rahmen und politische Stabilität wird es schwierig sein, auf diesem Weg voranzukommen.101

Bei den wichtigsten Indikatoren für die Internationalisierung von Währungen, wie dem Handel oder den Devisenreserven, lag der Dollar im Jahr 2023 immer noch weit vor den anderen Währungen. Und es gab keine Anzeichen dafür, dass sich dies entscheidend ändern würde.102 Was die Eurozone betrifft, so wird der maßgebliche Faktor, der über die zukünftige globale Rolle ihrer Währung bestimmt, der sein, ob ihre größten Mitgliedstaaten in der Lage sein werden, ihre strukturellen Schwächen zu beheben. Die Daten der letzten zwei Jahrzehnte zeigen, dass eine wachsende Beliebtheit der US-Währung in vielen Marktsektoren zu einem Rückgang der Verwendung des Euros führt und umgekehrt. Die Entwicklung einer alternativen Zahlungsinfrastruktur ist ebenfalls ein wichtiger Aspekt, der Auswirkungen auf das Währungssystem haben wird.

Schrittweise Regionalisierung

Die beschriebenen Tendenzen hin zur Herausbildung von Währungsräumen sind ein Symptom der Fragmentierung bzw. Regionalisierung des globalen Finanzsystems. Dies bedeutet, dass regionale Finanzarchitekturen geschaffen werden, die die lokalen Bemühungen um eine vertiefte wirtschaftliche Integration oder um die Gewährleistung makroökonomischer und finanzieller Stabilität begleiten. Diese Entwicklung manifestiert sich in vielen Bereichen: beim Aufbau von Zahlungsinfrastrukturen, bei der Etablierung regionaler Finanzaufsichten und Finanzinstitute und last but not least in Gestalt der zunehmenden Bedeutung von Regionalwährungen. Der wichtigste Trend, der die Weltwirtschaft in Zukunft prägen wird, ist der sinkende Anteil der EU und der USA am globalen BIP und der wachsende Anteil Asiens.103 Da die Größe eines Währungsgebiets mit der internationalen Bedeutung der Währung korreliert, wird es auch für die Eurozone eine Herausforderung sein, die Rolle des Euros im globalen Finanzsystem zu erhalten.104 Aus diesem Grund müssen die Mitgliedstaaten und die EU-Institutionen die internationale Attraktivität der Gemeinschaftswährung tatkräftig steigern, indem sie das Projekt Kapitalmarktunion voranbringen und die grüne und digitale Transformation kontinuierlich unterstützen.

Ein anderer Faktor, der die Regionalisierung des internationalen Finanzsystems potentiell vorantreibt, sind die geopolitischen Spannungen und die gegen Russland verhängten Sanktionen, insbesondere jene, die den Bankensektor betreffen. Das Einfrieren der Devisenreserven und die Sperrung des Zugangs russischer Banken zum Interbankenkommunikationssystem SWIFT hat die Arbeit an der Entwicklung von Ersatzstrukturen beschleunigt, die von den Strafmaßnahmen der USA und Europas unabhängig sind. Seit 2014, als die Forderung nach dem Ausschluss russischer Banken von SWIFT laut wurde, befasst sich Russland mit dem Aufbau seines eigenen SPFS (System of Transfer of Financial Messages). Bislang ist die praktische Bedeutung dieses Systems außerhalb Russlands indes gering. China und Indien haben ebenfalls begonnen, alternative Interbankenkommunikationssysteme zu entwickeln (China mit CIPS und Indien mit dem Structuring Financial Messaging System, SFMS).105 Der Aufbau solcher Systeme ist jedoch ein sehr langwieriger Prozess, wie das Beispiel von SWIFT zeigt, das 1973 startete und inzwischen mehr als 200 Länder umfasst. Trotz der Installation konkurrierender Blockchain-Systeme wird SWIFT dank seiner Reichweite den Interbankenverkehr noch lange Zeit dominieren. Darüber hinaus könnte SWIFT in Zukunft die Lösung für das Problem der Fragmentierung der Blockchain-Plattformen sein und diesen als Knotenpunkt dienen.106

Eine wichtige Frage ist, ob die fortschreitende Regionalisierung des internationalen Währungssystems zu mehr Stabilität oder zu einer Destabilisierung führen wird. Theoretisch wirkt sich die Dominanz einer einzigen Währung konsolidierend auf das globale Währungssystem aus, da der Wettbewerb zwischen zwei oder mehreren Währungsblöcken zu einer politischen Manipulation des Wechselkurses und damit zu einer Störung und Schwächung des Systems führen kann. Andererseits birgt die Vormachtstellung einer einzigen Währung auch das Risiko negativer Kettenreaktionen. Ein Beispiel aus jüngster Zeit sind die einseitigen Zinserhöhungen der Fed in den Jahren 2022 und 2023, die die Entwicklungsländer vor große Probleme bei der Rückzahlung ihrer Schulden stellten.

Digitalisierung und Entwicklung von Plattformunternehmen

Die künftige Entwicklung der internationalen monetären Governance wird in hohem Maße von der Digitalisierung beeinflusst werden. Diese wird – in Verbindung mit der zunehmenden Bedeutung der Plattformunternehmen in der Wirtschaft – auf eine allmähliche Regionalisierung des Währungssystems hinwirken.