Der russische Krieg gegen die Ukraine markiert nicht nur für Europas Sicherheitspolitik einen Wendepunkt, sondern auch für seine Wirtschaft. Dies gilt insbesondere für die Eurozone, deren ungelöste Probleme in einen neuen Kontext gestellt werden. Erstens wurden die Ansätze soliden Wachstums, die sich nach der Pandemie gezeigt hatten, durch eine Phase des wirtschaftlichen Abschwungs und eine Rekordinflation abgelöst. Zweitens dürften sich die Normalisierung der Geldpolitik und die Energiekrise zunehmend negativ auf die Fiskalpolitik auswirken. Und drittens muss zu der langen Liste an Herausforderungen, vor denen der Euroraum steht, auch in wirtschaftlicher Hinsicht die Sicherheit hinzugefügt werden. Notwendig ist vor allem, die ökonomische Abhängigkeit von Drittländern zu überwachen und zu verringern, denn sie kann zu Versorgungsschocks führen, die die Stabilität der Währungszone bedrohen.

Zu Beginn des Jahres 2022 waren die Prognosen für den Euroraum recht optimistisch. Nach dem Covid-Schock – der größten Wirtschaftskrise seit dem Zweiten Weltkrieg – deuteten viele Indikatoren auf eine ökonomische Erholung hin. Engpässe in den Versorgungsketten begannen zu verschwinden; Konsum und Investitionen nahmen deutlich zu. Auch dank der hohen Impfquote und der fiskalischen Unterstützungsmaßnahmen der Mitgliedstaaten, die durch Aussetzung der Fiskalregeln auf EU-Ebene ermöglicht wurden, erwartete die Eurozone eine rasche wirtschaftliche Genesung.

Der Einmarsch Russlands in die Ukraine am 24. Februar unterbrach jedoch den Zyklus des Wiederaufschwungs. Der Krieg brachte weitere Herausforderungen für die unvollständige Architektur des Euroraums, vor allem eine hochschnellende Inflation und das Risiko von Stagflation. Außerdem ist die Währungszone mit dem Problem der fiskalischen Dominanz konfrontiert – ein Zustand, in dem die Geldpolitik der Zentralbank, die Hauptkäufer und -halter von Staatsanleihen ist, dem Ziel der Finanzstabilität eines Landes untergeordnet wird. Die sich verschärfende Energiekrise wird zudem ein sehr schwieriges Umfeld für eine effektive sowie gerechte Geld- und Finanzpolitik schaffen.

Inflation und geldpolitische Wende

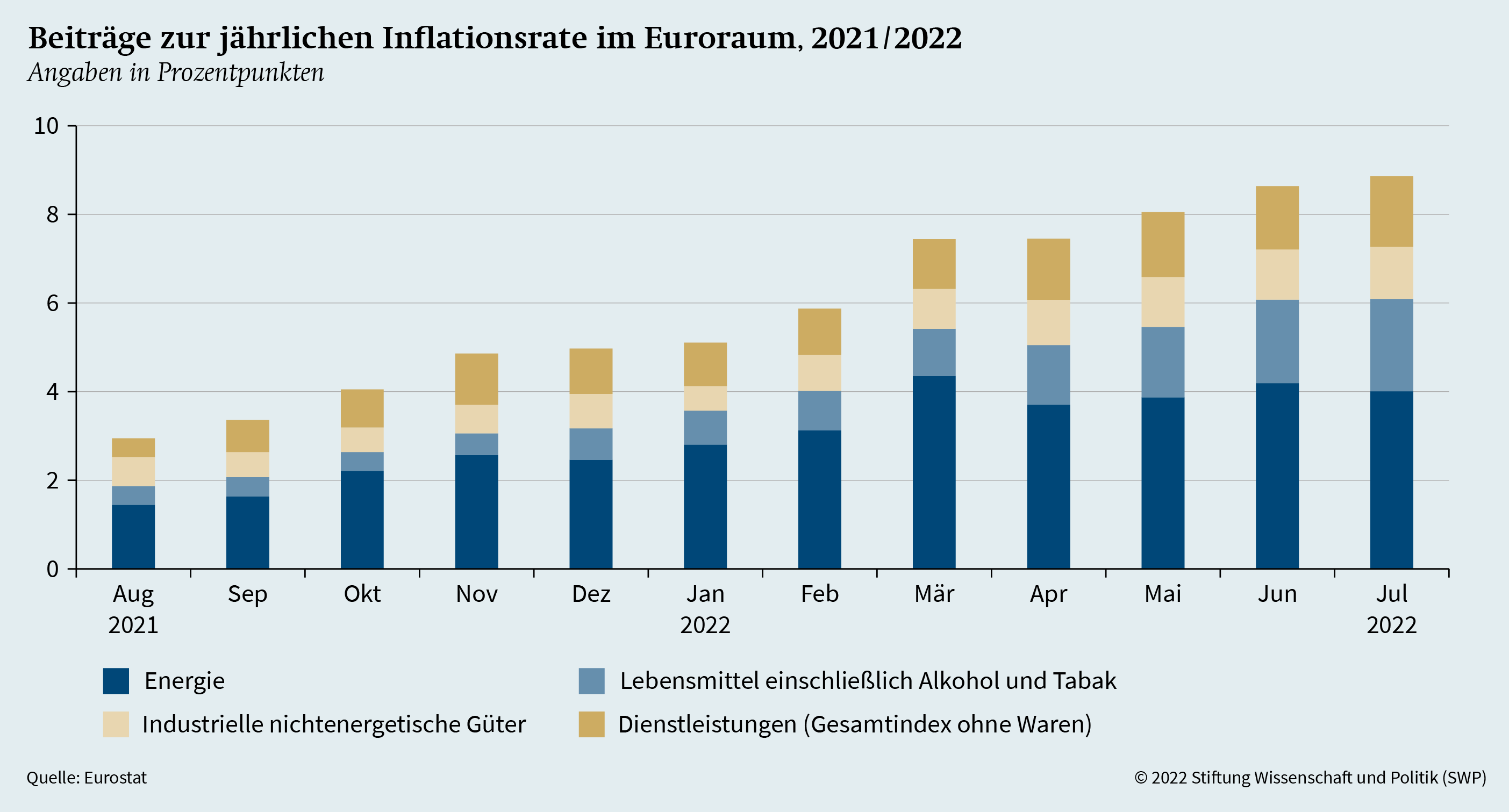

Die wichtigsten Kanäle, über die sich der Ukraine-Krieg negativ auf die europäischen Volkswirtschaften auswirkt, sind Inflation und Unsicherheit der Gasversorgung. Im August 2022 erreichte die Teuerung in der Eurozone einen Rekordwert von 9,1 Prozent. Allerdings ist das Inflationsniveau unter den einzelnen Ländern sehr uneinheitlich. Am höchsten liegt es in den baltischen Staaten, die auch wirtschaftlich stärker von der russischen Aggression betroffen sind. Die wichtigsten Treiber der Inflation sind die steigenden Preise für Energieträger und Lebensmittel (siehe Graphik 1). Auf diese Faktoren hat die Geldpolitik jedoch nur einen sehr begrenzten Einfluss. Schon seit einiger Zeit versucht Russland, den europäischen Gasmarkt durch eine Reduktion der Lieferungen zu destabilisieren. Dieses Vorgehen verstärkt den Inflationsdruck, während das Wirtschaftswachstum gebremst wird. Der Krieg in der Ukraine birgt zudem Risiken für die Lebensmittelversorgung. Auch wenn die Eurozone davon nicht direkt bedroht ist, könnte Nahrungsmittelknappheit in ärmeren Ländern zu politischen Unruhen führen und somit größere Fluchtbewegungen in Richtung der europäischen Grenzen auslösen. Des Weiteren werden sich extreme Wetterereignisse – wie die anhaltende Dürre in Europa – auf das Preisniveau auswirken.

Obwohl sich diese externen Inflationstreiber durch Geldpolitik nicht beeinflussen lassen, steht die Europäische Zentralbank (EZB) unter Druck, die Zinssätze schneller anzuheben. Ihre Hauptaufgabe besteht ja gerade darin, für Preisstabilität zu sorgen. In ihren Prognosen der letzten Monate hat die EZB die Höhe und Dauer der Teuerung teils deutlich unterschätzt. Die Notenbanker müssen nun die Märkte davon überzeugen, dass sie entschlossen sind, dem Preisanstieg mit angemessenen Maßnahmen entgegenzuwirken.

Druck kommt auch von der US-Notenbank (Fed), die mit ihrem aktuellen Kurs die Inflation konsequent zu bekämpfen sucht – selbst auf Kosten des Wirtschaftswachstums. Mitte Juni 2022 hat sie den höchsten Zinsanstieg seit 1994 bekanntgegeben. Die im Vergleich zur EZB aggressive Geldpolitik der Fed, die wachsenden Risiken im Euroraum und die Rolle der US-Währung als »sicherer Hafen« haben dazu beigetragen, dass der Dollar gegenüber dem Euro auf den höchsten Stand seit 2002 gestiegen ist. Importe von Energieprodukten in die Eurozone, welche häufig in Dollar denominiert sind, werden folglich teurer, was die Inflationstendenz weiter verstärken könnte. Außerdem machen höhere Zinssätze auf der anderen Seite des Atlantiks US-Staatsanleihen für Investoren attraktiver. Dies bedeutet, dass die Zinsen auch auf dem europäischen Anleihemarkt steigen müssen, um große Kapitalabflüsse zu verhindern.

Die hohe Teuerungsrate hat weitere Negativaspekte. So heizt sie Konflikte zwischen Arbeitnehmern und Arbeitgebern über Lohnsteigerungen an. Vor allem in Schlüsselsektoren der Wirtschaft wie Energie oder Verkehr drohen bestehende Versorgungsprobleme verschärft zu werden, sollte es zu Streiks kommen. Die Inflation, die Probleme bei den Rohstoffquellen und die hohen Energiepreise dürften dazu beitragen, dass sich das Wirtschaftswachstum weiter verlangsamt. In Kombination mit der Zinswende der EZB fällt dies in eine Phase, in der die Wirtschaft der Eurozone noch immer mit den Auswirkungen von Eurokrise und Corona-Pandemie zu kämpfen hat. Dies gilt für die Wettbewerbsfähigkeit, die Lage auf den Arbeitsmärkten und die Stabilität des Bankensektors (siehe SWP-Aktuell 70/2017). Die größte Herausforderung ist dabei die Staatsverschuldung.

Zwischen fiskalischer Dominanz und Rückkehr der Eurokrise

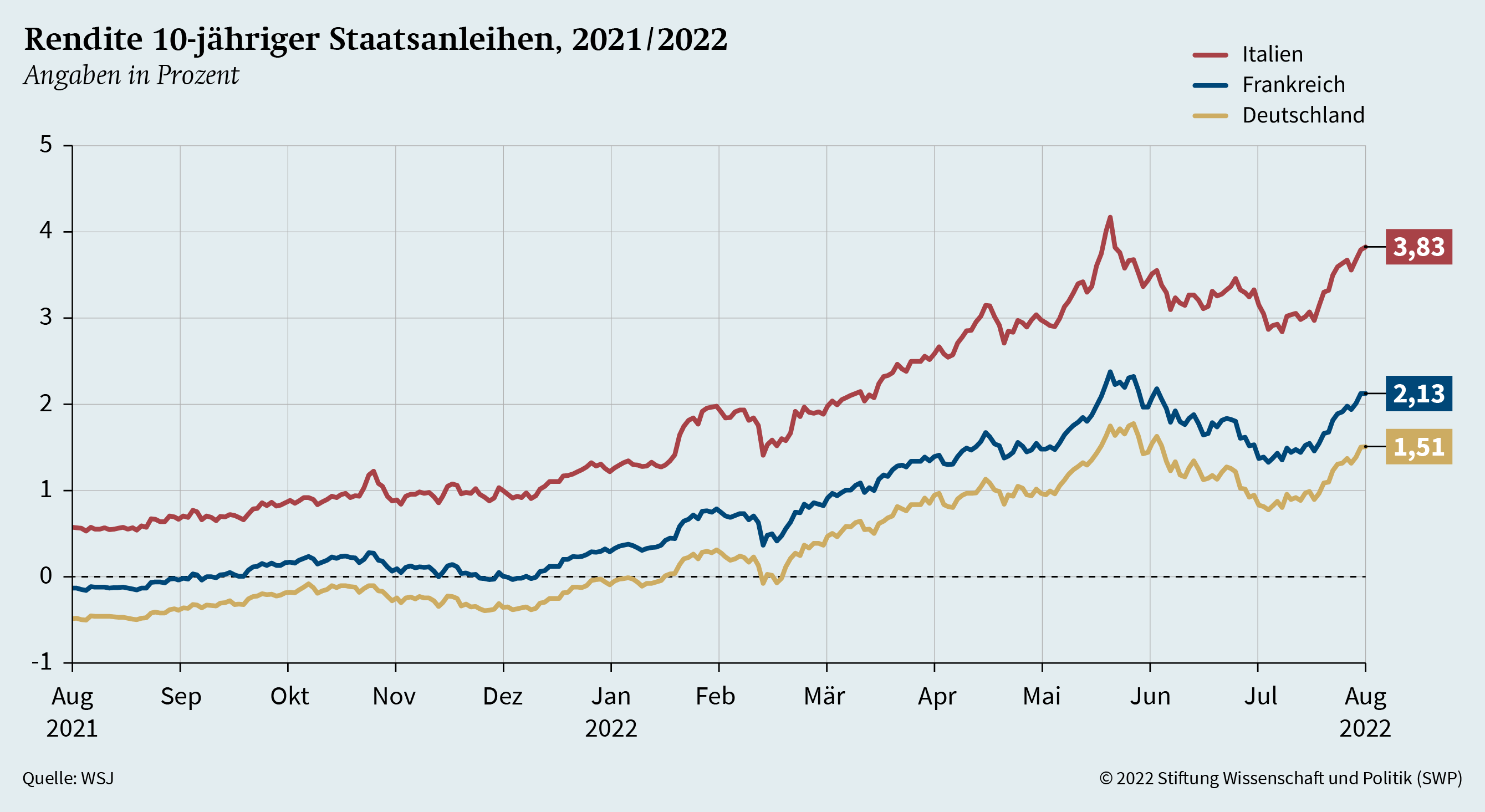

Inflationsbedingte Leitzinserhöhungen führen zu einem Anstieg der Zinssätze für Staatsschulden, der innerhalb der Eurozone unterschiedlich deutlich ausfällt. Betroffen sind insbesondere die Finanzierungskosten der italienischen Staatsverschuldung, die wesentlich höher sind als jene Deutschlands oder Frankreichs (siehe Graphik 2). Allerdings bleibt zu beachten, dass die durchschnittliche Laufzeit der italienischen Anleihen etwa sieben Jahre beträgt. Selbst wenn die Zinsen stark ansteigen, ist das Land daher nicht unmittelbar von Zahlungsunfähigkeit bedroht. Im Falle Italiens ist indes die politische Situation ein relevanter Risikofaktor, vor allem mit Blick auf die dortigen Parlamentswahlen, die am 25. September stattfinden. Sollte eine rechtspopulistische Koalition aus den Parteien Fratelli d’Italia, Lega und Forza Italia die Macht übernehmen, könnte sich dies negativ auf Schuldenfinanzierungskosten und Strukturreformen auswirken. Zwar hat die EZB deutlich gemacht, sie werde es nicht dulden, dass die Zinsen für Staatsanleihen der Eurozone in übermäßiger Weise nach oben gehen. Aber aus geldpolitischer Sicht ist es schwierig, gleichzeitig die Inflation zu bekämpfen und einen Anstieg der Zinsen für Staatsschulden zu verhindern. An der Situation in Italien wird sich erweisen, wie wirksam das neue Anti-Fragmentierungs-Instrument (Transmission Protection Instrument) der EZB ist, das am 21. Juli 2022 angekündigt wurde. Damit sollen gezielt Staatsanleihen einzelner Euro-Länder gekauft werden, um zu verhindern, dass deren Risikoprämien, sogenannte Spreads, überproportional ansteigen.

Ob es beim Bemühen, den europäischen Schuldenmarkt oder die allgemeine Wirtschaftslage zu stabilisieren, Alternativen zur Geldpolitik gibt, wird grundsätzlich nicht diskutiert (siehe SWP-Aktuell 24/2021). Der Vorschlag, das Konjunkturpotential durch ein Sonderinstrument des Europäischen Stabilitätsmechanismus (ESM) in Höhe von 250 Milliarden Euro zu erhöhen oder diesen Fonds in größerem Umfang zur Stabilisierung des Schuldenmarktes einzusetzen, stieß auf wenig Resonanz (siehe Kurz gesagt, 16.5.2022). Im Gegenteil, die Wahl eines neuen geschäftsführenden Direktors des ESM, bei der Kandidaten mit geringem politischen Gewicht vorgeschlagen wurden, ist eher ein Hinweis auf die abnehmende Bedeutung dieser Institution in der Architektur der Eurozone. Weil Alternativen ausgeschlossen werden, verlagert sich die Last, den Währungsraum zu stabilisieren, auf das Eurosystem, das aus der EZB und den Zentralbanken der Euro-Mitgliedstaaten besteht. Dies erhöht das Risiko von fiskalischer Dominanz.

Infolgedessen besteht die Gefahr eines »moral hazard« – Staaten sind demnach womöglich versucht, ihre Defizite zu erhöhen, weil sie sich auf die Unterstützung der Zentralbank verlassen. Darüber hinaus könnte die EZB die Fragmentierung des Eurosystems selbst beeinflussen, da hauptsächlich einzelne Zentralbanken die Anleihen ihrer eigenen Länder kaufen. Ein Engagement der EZB zur Stabilisierung des Schuldenmarktes ist unausweichlich, weil es in letzter Zeit kaum Fortschritte dabei gab, die Sicherheitsnetze des Euroraums insgesamt zu stärken. So wird beispielsweise seit etwa zehn Jahren erfolglos über die Schaffung eines zentralen Einlagensicherungssystems in der Bankenunion diskutiert. Die Eurozone befindet sich in einem Teufelskreis. Je mehr sich die wirtschaftlichen Aussichten verschlechtern, desto geringer ist die Bereitschaft, Risiken zu teilen. Dies wiederum wirkt sich negativ auf die Stabilität des Währungsraums aus und zwingt zu geldpolitischen Interventionen, wobei Staatsanleihekäufe die Abhängigkeit der EZB und der Banken des Eurosystems von der Finanzpolitik der Mitgliedstaaten erhöhen.

Sicherheit als neuer Stabilitätsfaktor

Seit mehr als einem Jahrzehnt wird erörtert, was die notwendigen Schritte zur Stabilisierung des Euroraums sind. Dabei ging es bislang vor allem um die Rolle der Geld- und der Fiskalpolitik oder um Strukturreformen in den Mitgliedstaaten. Nun hat diese Debatte eine wesentliche neue Dimension erhalten: die Sicherheit. Der russische Angriff auf die Ukraine hat gezeigt, dass die wirtschaftspolitischen Ziele in Europa neu ausgerichtet werden müssen – weg von der bloßen Maximierung des Wachstums, hin zur Sicherheit der Lieferketten, vor allem im Energiebereich. Dass auf diesem Feld eine Abhängigkeit von Russland besteht, hat Umfang, Tempo und Wirkung der Sanktionen abgeschwächt, mit denen Europa auf die Invasion reagierte.

Russland wurde somit in die Lage versetzt, den Krieg fortzusetzen, während die europäischen Länder die wirtschaftlichen und sozialen Kosten zunehmend zu spüren bekommen. Die übermäßige Dependenz vom Import russischer Energieerzeugnisse hat rasche und kostspielige Diversifizierungsmaßnahmen erforderlich gemacht. Moskau wiederum war es möglich, die Gaspreise durch eine Verknappung des Angebots künstlich nach oben zu treiben, was die Inflation in Europa weiter befeuert. All dies wird sich negativ auf den Wohlstand der Bürger auswirken, was durch eine gut kalibrierte Sozialpolitik zwar abgefedert, aber nicht gänzlich vermieden werden kann. In dieser Zeit sollte die Bundesregierung gegenüber der Bevölkerung regelmäßig und klar kommunizieren, worin die Ursachen der Inflation liegen und wie man sie bekämpfen kann.

Unter diesem Aspekt ist es wichtig, dass Deutschland als größte Ökonomie der Eurozone den Wert erkennt, im Einklang mit seinen europäischen Partnern zu handeln. Bislang dominiert in der Berliner Politik das Dogma eines ausgeglichenen Budgets. Doch mit seinem geplanten Kurs, bereits im nächsten Jahr zur Haushaltsdisziplin zurückzukehren, unterscheidet sich Deutschland von der zweit- und der drittgrößten Volkswirtschaft des Euroraums. Paris kündigte im Juli wegen der Inflation ein weiteres Hilfspaket für die Verbraucher an. Laut Prognose der Economist Intelligence Unit ist in Frankreich eine Rückkehr zu einem Defizitniveau von 3 Prozent des Bruttoinlandsprodukts vor 2026 unwahrscheinlich. Auch in Italien, das mitten im Wahlkampf steckt, sind Haushaltskürzungen nur schwer vorstellbar. Viele Länder der Eurozone haben wie Deutschland beschlossen, ihre Verteidigungsausgaben deutlich zu erhöhen. Angesichts der Bedrohung der EU-Ostflanke ist es zum Beispiel eine Überlegung wert, einen Teil der Militärausgaben vorübergehend von den Regeln des Stabilitäts- und Wachstumspakts auszunehmen.

Ausblick

Der Krieg in der Ukraine schafft einen neuen Kontext für die ungelösten Probleme des Euroraums. Die eigentliche Herausforderung ist dabei nicht nur die Anzahl der unterschiedlichen Krisen, die in und um Europa stattfinden, sondern mehr noch ihre sich gegenseitig verstärkende Wirkung. Die Notwendigkeit, die möglicherweise anhaltende Inflation zu bekämpfen, und beunruhigende Signale auf dem Schuldenmarkt werden sich negativ auf die Stabilität des Währungsraums auswirken. Wie in früheren Krisenphasen wird die Geldpolitik die Hauptlast tragen, wenn es darum geht, der Fragmentierung der Eurozone entgegenzuwirken. Vieles hängt davon ab, wie glaubwürdig die EZB den Märkten vermitteln kann, dass sie einen weiteren Anstieg der Schuldenfinanzierungskosten nicht tolerieren wird. Die EZB ist übermäßig in die Stabilisierung des Schuldenmarktes involviert, insbesondere was Italien betrifft. Dies dürfte mehr und mehr zu politischen wie rechtlichen Kontroversen führen. Es ist daher notwendig, alternative Optionen zu erörtern, unter anderem eine breitere Beteiligung des ESM.

Angesichts des gegenwärtigen Wirtschaftsabschwungs rückt auch die Widerstandsfähigkeit der Eurozonen-Architektur in den Fokus. Ein zentraler Baustein für ihre Resilienz wäre, bestehende Integrationsprojekte wie die Bankenunion zu vollenden. Deutschland muss sich hier stärker engagieren und – zum Wohl der Eurozone als Ganzes – seinen Widerstand gegen das Einlagensicherungssystem aufgeben. Ebenso kommt der Bundesrepublik eine wichtige Rolle zu, wenn es darum geht, konstruktive Kompromisse bei der Reform der EU-Haushaltsregeln zu finden. Es sollte erreicht werden, dass Raum für dringend notwendige staatliche Investitionen entsteht, ohne die Nachhaltigkeit der öffentlichen Finanzen übermäßig zu gefährden. Die Anfang August von der Ampel-Koalition verkündeten Eckpunkte zur Diskussion über Fiskalregeln, darunter die Kopplung der Entschuldungsrate an das Wirtschaftswachstum, bieten die Chance auf eine Einigung im Jahr 2023. Allerdings wird die Zukunft der EU-Fiskalregeln nicht von Berlin oder Brüssel abhängen, sondern davon, wie sehr populistische Slogans die Debatte darüber in Frankreich und Italien dominieren. Von Bedeutung sein wird auch, inwieweit die Regierungen auf Inflation und Energiekrise mit fiskalischen Maßnahmen reagieren.

Insgesamt bedarf es dringend einer neuen politischen Ausrichtung für die Eurozone. Nötig ist dabei vor allem der Wille, ihre strukturellen Schwächen zu beseitigen. Aufgrund der politischen Lage in Frankreich und Italien wird dies jedoch schwer zu erreichen sein. Nur wenn heute die Weichen richtig gestellt werden, kann die Währungsunion die Herausforderungen der Zukunft bewältigen, ohne erneut zu Notlösungen greifen zu müssen. Zu den Aufgaben gehört auch, die Wirtschaftsmodelle der Mitgliedstaaten so umzugestalten, dass deren Wettbewerbsfähigkeit gestärkt wird und strukturelle Veränderungen, hervorgerufen durch Digitalisierung, demographische Probleme und Klimawandel, zu bewältigen sind. Das Beispiel russischer Energielieferungen zeigt, dass eine übermäßige Handelsabhängigkeit von den Volkswirtschaften nichtdemokratischer Staaten abgebaut werden muss, um Versorgungsschocks zu vermeiden. Neben dem Energiesektor gilt es auch andere Schlüsselbereiche (seltene Metalle, Technologien, Arzneimittel) auf bestehende Abhängigkeiten von Drittstaaten wie China zu überprüfen.

Jonas Kaiser war Praktikant in der Forschungsgruppe EU / Europa.

Dr. Paweł Tokarski ist Wissenschaftler in der Forschungsgruppe EU / Europa.

© Stiftung Wissenschaft und Politik, 2022

Alle Rechte vorbehalten

Das Aktuell gibt die Auffassung der Autoren wieder.

SWP-Aktuells werden intern einem Begutachtungsverfahren, einem Faktencheck und einem Lektorat unterzogen. Weitere Informationen zur Qualitätssicherung der SWP finden Sie auf der SWP-Website unter https://www. swp-berlin.org/ueber-uns/ qualitaetssicherung/

SWP

Stiftung Wissenschaft und Politik

Deutsches Institut für Internationale Politik und Sicherheit

Ludwigkirchplatz 3–4

10719 Berlin

Telefon +49 30 880 07-0

Fax +49 30 880 07-100

www.swp-berlin.org

swp@swp-berlin.org

ISSN (Print) 1611-6364

ISSN (Online) 2747-5018

DOI: 10.18449/2022A56