EZB, Klimawandel und Finanzstabilität

Wohin steuert das geldpolitische Engagement?

SWP-Studie 2021/S 20, 23.11.2021, 32 Seitendoi:10.18449/2021S20

Forschungsgebiete-

Der Klimawandel birgt zahlreiche Risiken für die Stabilität des Finanzsystems und für die Übertragung der Geldpolitik.

-

Für die Europäische Zentralbank existieren ausreichende wirtschaftliche und rechtliche Gründe, um Klimarisiken und den Übergang zur Klimaneutralität stärker in die Geldpolitik zu integrieren.

-

Die geldpolitischen Instrumente von Zentralbanken wurden nicht zur Bekämpfung des Klimawandels konzipiert, können aber so kalibriert werden, dass sie eine Umstellung der Wirtschaft auf Klimaneutralität fördern.

-

Das mächtigste geldpolitische Instrument, die Ankäufe von Vermögenswerten, breiter einzusetzen, kann problematisch sein, da es schwierig ist, ein spezifisches Klimaziel in einen begrenzten geldpolitischen Rahmen einzupassen.

-

Das klimapolitische Engagement könnte die Unabhängigkeit der EZB beeinträchtigen. Gleichzeitig kann es sich auch positiv auf ihre Position im globalen Finanzsystem und auf die internationale Rolle des Euro auswirken, unter anderem durch die Aktivitäten der EZB und der nationalen Zentralbanken des Eurosystems im Network for Greening the Financial System.

-

Geldpolitisches Engagement kann in der Klimapolitik allenfalls unterstützend wirken; wichtig sind hier vor allem das Handeln der Staaten, die Bewusstseinsbildung in der Bevölkerung sowie neue Konsum- und Produktionsstandards.

Inhaltsverzeichnis

1 Problemstellung und Empfehlungen

2 Der Klimawandel als Risiko für die Finanzstabilität

2.3 Anerkennung der Notwendigkeit, sich zu engagieren

3 Globale Zentralbanken gegen Klimarisiken: Ein Überblick

3.1 Internationale Zusammenarbeit der Zentralbanken

3.2 Engagement einzelner Zentralbanken

4 Finanzstabilität und Klimawandel(folgen) als Teil des EZB-Mandats

4.1 Das Mandat der EZB im Bereich Finanzstabilität

4.2 Das Mandat der EZB und der Klimawandel

5 EZB-Maßnahmen gegen Klimarisiken und für eine emissionsarme Wirtschaft

5.1.1 Ankäufe von Vermögenswerten

5.1.2 Sicherheitenpolitik und Refinanzierungsgeschäfte

5.1.3 Die Frage der Marktneutralität

5.2.2 Interinstitutionelle Zusammenarbeit

5.3 Forschung, Datenbankentwicklung und Stresstests

6 Ausblick: Möglichkeiten und Grenzen für das EZB-Engagement in der Klimapolitik

6.1 Das Klima-Engagement der EZB: Preisstabilität in Gefahr?

6.2 Das Klima-Engagement und die institutionelle Unabhängigkeit der EZB

6.3 Auf dem Weg zum grünen QE? Grenzen des EZB-Engagements

6.4 Das Klima-Engagement als Chance für die EZB und den Euro

Problemstellung und Empfehlungen

Der Klimawandel wirkt sich zunehmend auf die Wirtschaft aus und erzeugt zahlreiche Risiken, die die Finanzstabilität bedrohen können. Extreme Wetterereignisse können Vermögenswerte direkt beeinflussen. Infolge des Klimawandels werden sich Geschäftsmodelle, die auf fossilen Brennstoffen basieren, als nicht nachhaltig erweisen, weil sich Verbraucherpräferenzen ändern und Kosten oder Haftungsrisiken für Umweltschäden steigen.

Erst in den letzten Jahren sind die Auswirkungen des Klimawandels in das Interesse der Zentralbanken geraten; dies gilt auch für die Europäische Zentralbank (EZB). Zum einen liegt das daran, dass der Zeithorizont der Geldpolitik viel kürzer ist als derjenige des Klimawandels. Zum anderen haben sich die EZB und die übrigen Zentralbanken nach der globalen Finanzkrise und der Eurokrise auf die Stabilisierung des Finanzsystems konzentriert. Als die Eurozone am Rande des Zusammenbruchs stand, war es schwierig, eine längerfristige Perspektive einzunehmen, die allerdings notwendig ist, um den Auswirkungen des Klimawandels zu begegnen.

Ein Wendepunkt in der Debatte über die Rolle der Zentralbanken bei der Bekämpfung des Klimawandels war die Rede von Mark Carney, dem damaligen Präsidenten der Bank of England (BoE), 2015 in London. Er wies auf die spezifischen Risiken des Klimawandels für die Geldpolitik hin und forderte die Zentralbanken auf, sich verbindlich zu verpflichten, die mit dem Klimawandel verbundenen Risiken zu bekämpfen. Im Jahr 2017 haben Zentralbanken und Aufsichtsbehörden eine entsprechende Kooperationsplattform eingerichtet, das Network for Greening the Financial System (NGFS). Durch die Ernennung von Christine Lagarde 2019 zur EZB-Präsidentin wurde das geldpolitische Engagement gegen den Klimawandel endgültig in den Fokus der Aufmerksamkeit gerückt. Wie die EZB mit Klimarisiken umgehen sollte, ist ein wesentliches Thema in ihrer im Juli 2021 veröffentlichten neuen geldpolitischen Strategie.

Die Instrumente der EZB oder jeder anderen Zentralbank wurden nicht dafür konzipiert, klimawandelbedingten Risiken entgegenzuwirken. Die EZB und andere Zentralbanken verfügen bislang weder über die Expertise noch die Daten oder Instrumente, um Klimarisiken zu analysieren. In den letzten Jahren hat ein Aufholprozess begonnen, im Rahmen dessen sich die Zentralbanken intensiv darauf vorbereiten, die Auswirkungen des Klimawandels stärker in die Geldpolitik zu integrieren und Klimaziele aktiv zu unterstützen. Jedoch wird das nun größere Engagement der EZB in klimapolitischen Fragen von zahlreichen Unsicherheiten begleitet – hinsichtlich der Vereinbarkeit dieser Maßnahmen mit ihrem Mandat, der Wirksamkeit ihrer geldpolitischen Instrumente, ihrer Unabhängigkeit.

In diesem Zusammenhang wird die Hauptlinie der vorliegenden Studie durch die folgenden Forschungsfragen vorgegeben: Zunächst ist es wichtig zu bestimmen, welche Risiken der Klimawandel für die Finanzstabilität mit sich bringt. Zweitens: Wie lässt sich das Engagement der EZB und des Eurosystems in diesem Bereich einordnen, verglichen mit dem anderer Zentralbanken? Drittens ist zu prüfen, ob es unter das Mandat des Eurosystems fällt, die durch den Klimawandel bedingten Risiken für die Finanzstabilität zu bewältigen. Viertens gilt es zu untersuchen, welche geldpolitischen Instrumente dabei wirksam und nützlich sein könnten. Und schließlich fünftens: Welche positiven und negativen Auswirkungen könnte das geldpolitische Engagement der EZB zur Bewältigung von Risiken des Klimawandels haben, und zwar auf die EZB selbst, die Ausführung ihres Mandats, ihre Unabhängigkeit und die internationale Rolle des Euro?

Die Studie kommt zu diesen Schlussfolgerungen:

-

Es gibt ausreichende wirtschaftliche und rechtliche Gründe für das Engagement der EZB, wenn es darum geht, Risiken des Klimawandels zu mindern und die Transformation der Wirtschaft hin zu Klimaneutralität zu fördern. Dies bedeutet keine Neuausrichtung der Geldpolitik, sondern ist eine Ergänzung der Ziele der EZB, weil sich die Bedingungen, unter denen die Weltwirtschaft funktioniert, verändern.

-

Dieses Engagement darf jedoch nicht dazu führen, dass die Unabhängigkeit der EZB eingeschränkt wird und die Institution eine weitere Politisierung erfährt. Die Auslegung ihres Mandats darf nicht zum Gegenstand politischer Auseinandersetzungen werden, und die EZB sollte über genügend Autonomie verfügen, um ihr Mandat auf der Grundlage einer qualitativ hochwertigen Analyse der Klimarisiken für den Finanzsektor zu definieren.

-

Die EZB sollte ihre Bilanz klimafreundlicher gestalten, das Prinzip der Marktneutralität breiter auslegen und Forschung, Datenbanken sowie verbale und institutionelle Unterstützung für eine klimaneutrale Transformation entwickeln. Das stärkste Instrument der Geldpolitik zur Förderung des Klimaschutzes, nämlich die Ankäufe von Vermögenswerten (QE), einzubeziehen, wird dadurch erschwert, dass es nicht möglich ist, das genaue Ziel oder die Dauer so einer Intervention zu bestimmen. Solche unbegrenzten Interventionen können potenziell dem Ziel der Preisstabilität zuwiderlaufen.

-

Auf der anderen Seite ist die Wirksamkeit geldpolitischer Maßnahmen in Bezug auf den Klimawandel begrenzt. Die EZB muss daher deutlich machen, dass der Erfolg von Klimaschutzmaßnahmen in erster Linie vom politischen Engagement der größten Wirtschaften abhängt, insbesondere was die Bepreisung von Kohlendioxid (CO2) angeht. Die Maßnahmen der Zentralbanken sind zwar notwendig, können aber nur unterstützend wirken.

-

Ferner ist zu bedenken, dass die Effektivität der Zentralbanken eine gute europäische und internationale regulatorische Kooperation voraussetzt, vor allem indem Asset-Klassifizierungen geschaffen und zuverlässige Marktinformationen zu Klimarisiken veröffentlicht werden.

-

Darüber hinaus ist wichtig, dass die EZB und die einzelnen Zentralbanken des Eurosystems, darunter auch die Deutsche Bundesbank, weiterhin in hohem Maße an der internationalen Zusammenarbeit beteiligt sind, zumal im Rahmen des NGFS. Die EZB und die anderen Zentralbanken können die Widerstandsfähigkeit des Finanzsystems gegenüber den Risiken des Klimawandels erhöhen, indem sie die Marktteilnehmer auf Letztere aufmerksam machen und ihnen mehr Informationen darüber zur Verfügung stellen.

-

Die nationalen Zentralbanken des Eurosystems sind keine Institutionen, die den Mitgliedstaaten in bestimmten Bereichen aus einer unangenehmen Lage heraushelfen sollten. Dies gilt auch für den Kampf gegen den Klimawandel. Diesbezüglich sind die Europäische Union (EU) und die Mitgliedstaaten bereits konkrete Verpflichtungen eingegangen, die sie einhalten müssen. Wenn die gesetzten Ziele nicht erreicht werden, dann wird selbst das größte Engagement der Zentralbanken die Situation nicht wesentlich ändern.

-

Aktivitäten der EZB und einzelner Zentralbanken des Eurosystems in der internationalen Zusammenarbeit können auch dazu beitragen, der EZB im internationalen Finanzsystem mehr Gewicht zu verleihen. Dies wiederum kann helfen, andere Ziele zu erfüllen, etwa die internationale Rolle des Euro aufzuwerten.

Der Klimawandel als Risiko für die Finanzstabilität

Die Forschung zum Klimawandel zeigt alarmierende Anzeichen einer steigenden globalen Erwärmung auf.1 Hält dieser Prozess an, werden Häufigkeit und Intensität extremer Wetterereignisse zunehmen. Damit einhergehende Herausforderungen wie der eingeschränkte Zugang zu Wasser, der Anstieg des Meeresspiegels und das Aussterben von Meeresökosystemen werden sich ebenfalls verschärfen. All dies wirkt sich zunehmend negativ auf die Realwirtschaft aus. Die physischen Verluste und die Notwendigkeit der Umgestaltung werden ganze Wirtschaftszweige verändern,2 was wiederum einen enormen Einfluss auf die Stabilität des Finanzsektors haben wird. In diesem Zusammenhang wird Finanzstabilität als ein Zustand verstanden, in dem das Finanzsystem in der Lage ist, finanzielle Schocks und Ungleichgewichte auszuhalten und gleichzeitig die Fähigkeit zu einer effizienten Kapitalallokation zu bewahren.3

Typologie der Risiken

Der Klimawandel bringt verschiedene Risiken für den Finanzsektor mit sich, die sich in vier Gruppen einteilen lassen: physische, Transformations‑, Kompensations‑ und operationelle Risiken.

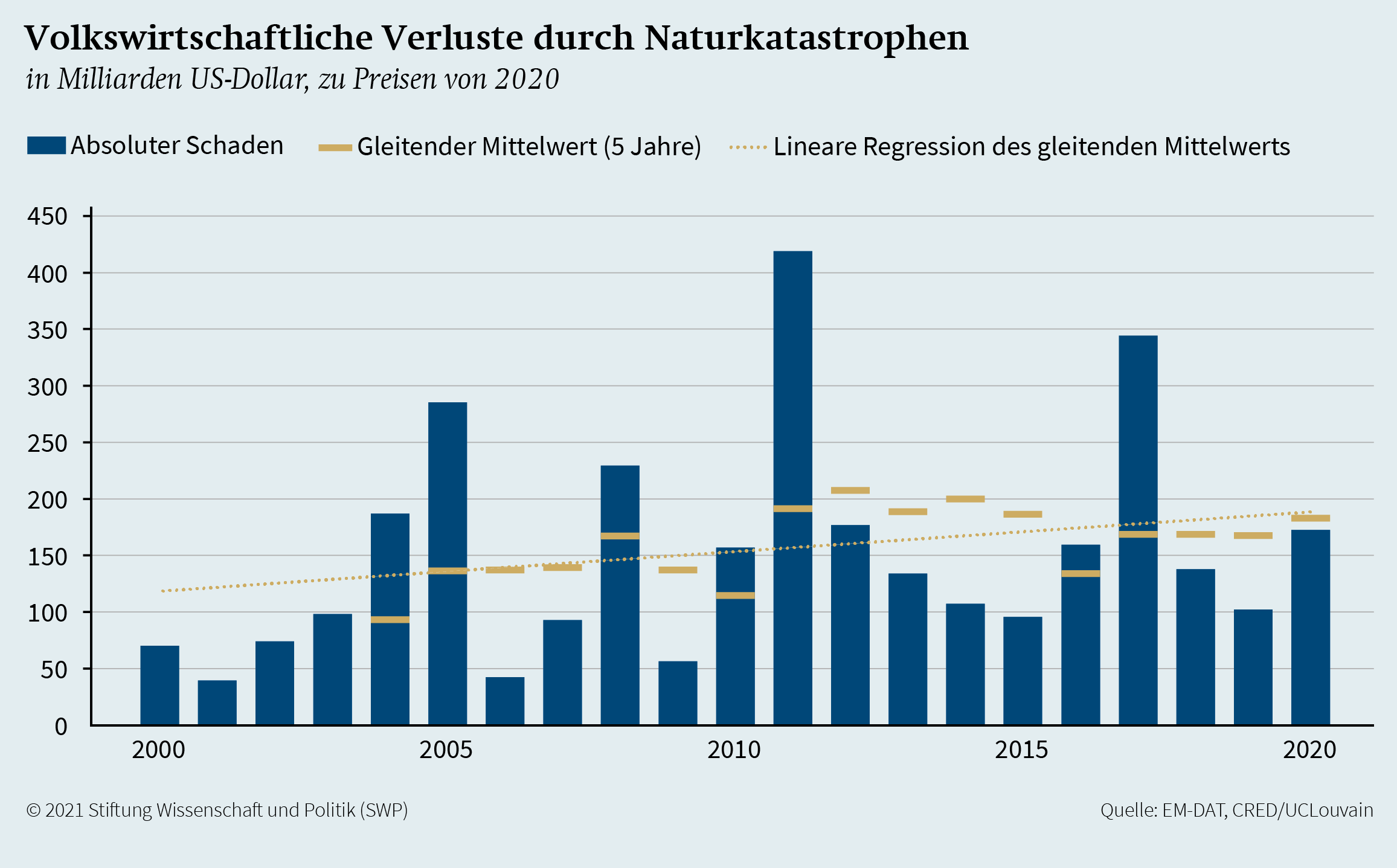

Physische Risiken beziehen sich auf die direkten Auswirkungen des Klimawandels, hauptsächlich extremer Wetterereignisse, auf eine bestimmte Art von Vermögenswerten. So können Wirbelstürme, Überschwemmungen, Starkregen oder Schneefall zu spezifischen Schäden an Immobilien (Gebäuden, Produktionsanlagen) oder an physischer Infrastruktur führen. Diese Art von Schäden wirkt sich unmittelbar auf die Wirtschaft aus und verursacht finanzielle Verluste, die die Eigentümer dieser Vermögenswerte oder die Versicherer direkt betreffen. Treten extreme Wetterereignisse regelmäßig auf, erhöhen solche Schäden die Kosten für Investoren. Schließlich können diese Risiken eine Wertminderung bestimmter Gruppen von Vermögenswerten herbeiführen, etwa von Immobilien an Standorten, die besonders von derartigen Wetterereignissen getroffen werden. Das wiederum kann massive soziale Auswirkungen zur Folge haben, beispielsweise wenn die Investitionen aus Pensionsfonds stammen. Geografische Abweichungen bei klimatischen Ereignissen können in einer Reallokation von Kapital aus Regionen mit höherem Risiko resultieren. Die Kosten extremer Wetterereignisse sind bereits heute gravierend: Im Jahr 2020 verursachten Naturkatastrophen weltweit Schäden in Höhe von mehr als 170 Milliarden US-Dollar, was einen wachsenden Trend widerspiegelt (siehe Grafik 1, Seite 8).

Die zweite Gruppe von Risiken, die neben den physischen zu den beiden bedeutendsten gezählt wird, sind die Transformationsrisiken. Sie betreffen den Prozess der Umstellung von Geschäftsmodellen mit hohem CO2-Ausstoß auf Klimaneutralität. In der Regel ist so eine Umstellung mit erheblichen Kosten verbunden, die sich auf den Wert des jeweiligen Unternehmens auswirken. Schätzungen zufolge bestehen rund 30 Prozent der Bankportfolios aus Unternehmen mit hohen CO2-Emissionen (im Verhältnis zu ihren

|

|

|

Quelle: Emergency Events Database (EM-DAT), Brüssel: Centre for Research on the Epidemiology of Disasters (CRED) / |

Einnahmen), wodurch der Finanzsektor unmittelbar den Risiken des Übergangs ausgesetzt ist.4

Die Kosten für eine klimaneutrale Ausrichtung der Wirtschaft werden beträchtlich sein: Sie könnten bei bis zu 3,5 Billionen Dollar pro Jahr liegen.5 Diese Summe könnte als Folge der politischen Entscheidung, bei der Transition der Wirtschaft hin zur Klimaneutralität aufs Tempo zu drücken, anfallen, weil dadurch möglicherweise der Wert bestimmter Vermögenswerte drastisch sinkt. Verzögert sich der Übergang zu einer CO2-armen Wirtschaft, könnten schnelle, unstrukturierte Veränderungen notwendig werden, die die Kosten noch mehr steigen ließen. Außerdem kann das vorherrschende »grüne« Narrativ zu Spekulationsblasen bei einigen Vermögenswerten führen, deren Risiken wegen fehlender regulatorischer Grundlagen nicht genau definiert sind.6

Physische und Transformationsrisiken werden in der Literatur am häufigsten genannt und haben potenziell die größten Auswirkungen auf die Stabilität des Finanzsektors.7 Daher stehen sie auch im Fokus der Zentralbanken. Zudem sind sie miteinander verknüpft: Die Reduzierung von Transformationsrisiken, zum Beispiel durch intensive Bemühungen hinsichtlich des Übergangs zu einer CO2-armen Wirtschaft, kann dazu beitragen, physische Risiken in der Zukunft zu verringern.8

Die dritte Gruppe von Klimawandelrisiken für den Finanzsektor sind Kompensationsrisiken (liability risks). Aufgrund der durch den Klimawandel verursachten Schäden können Dritte Entschädigungsansprüche gegenüber Unternehmen geltend machen, deren Geschäftsmodelle sich nachweislich negativ auf das Klima ausgewirkt haben. Dies kann den Betrieb eines Unternehmens erheblich teurer machen, zum Beispiel durch höhere Kosten für Versicherung oder bei der Kapitalbeschaffung. Die mit dem Klimawandel verbundenen Kosten werden sich besonders für Unternehmen der Versicherungsbranche bemerkbar machen. Die Europäische Aufsichtsbehörde für das Versicherungswesen und die betriebliche Altersversorgung (EIOPA) hält es daher in ihrer Stellungnahme vom April 2021 für unerlässlich, klimabedingte Risiken bei der Berechnung der Risikoexponierung der Versicherer zu berücksichtigen.9

Für den Bankensektor unterscheidet man weitere Arten von Risiken. Eines davon ist das Kreditrisiko, das entsteht, wenn sich die finanzielle Lage eines Schuldners bedingt durch den Klimawandel potenziell verschlechtert. Ein anderes ist das Marktrisiko, das sich auf mögliche Änderungen in der Bewertung der Vermögenswerte bezieht, die eine Bank hält.10 In diesem Zusammenhang wird der Begriff »Klima-Minsky-Moment« verwendet, um die Möglichkeit eines plötzlichen, drastischen Rückgangs bei der Bewertung bestimmter Vermögenswerte zu beschreiben.11 Operationelle Risiken sind die vierte Gruppe von Risiken, die direkt mit den Auswirkungen des Klimawandels zusammenhängen. Sie treten auf, wenn durch extreme Wetterphänomene wie Überschwemmungen die Funktionsfähigkeit der finanziellen Infrastruktur gefährdet ist, beispielsweise die Nutzung von IT-Servern.

Betrachtet man die Motivation von Zentralbanken, ihre Aktivitäten »grün« zu gestalten, oftmals um nachhaltige Investitionen zu fördern, so weist dies auf eine weitere Art von Risiko hin, das Zentralbanken unmittelbar betrifft: Die verfügbare Forschung in diesem Bereich zeigt, dass die Angst vor Reputationsschäden, indem Klimarisiken unterschätzt werden, für Zentralbanken wichtiger ist, als sich vor Klimarisiken zu schützen.12 Dieses Reputationsverlustrisiko ergibt sich auch aus der Tatsache, dass der Klimawandel die Transmission der Geldpolitik direkt beeinflussen und die Instrumente der Zentralbanken weniger wirksam machen kann. Er kann sich auf eine Vielzahl von makroökonomischen Variablen auswirken, zum Beispiel auf Produktion, Konsum, Investitionen, Produktivität, Löhne und Handel.13 Dies könnte sich im allgemeinen Inflationsniveau widerspiegeln. Zudem kann der Klimawandel stagflationäre Effekte haben, etwa indem er gleichzeitig Preisdruck erzeugt und die wirtschaftliche Aktivität reduziert. Zum jetzigen Zeitpunkt scheint der Einfluss der klimatischen Veränderungen auf die Geldpolitik (noch) relativ gering zu sein. Der wichtigste Transmissionskanal des Klimarisikos für die Zentralbanken ist die Stabilität der Finanzmärkte.

Um ein vollständiges Bild von den Auswirkungen des Klimawandels auf die Finanzstabilität zu erhalten, muss bedacht werden, dass er nicht nur Risiken für den Finanzsektor birgt, sondern seine Bekämpfung auch Gewinne generieren kann. Diese Chancen liegen in den Finanzierungsmöglichkeiten für Umweltziele wie die Energiewende, eine CO2-effiziente Produktion oder die Elektromobilität.14 Allerdings sind diese Chancen, die potenziell Gewinne aus neuen Investitionen einbringen, für den Finanzsektor weit weniger bedeutend und weniger sicher als die möglichen Verluste durch die negativen Folgen der Klimaveränderungen.

Marktversagen

Ein wesentlicher Grund für das Engagement von Staaten und Zentralbanken, so zu handeln, dass der Klimawandel gestoppt und seine Risiken reduziert werden, ist das Versagen des Marktes (market failure). Das Problem des Marktversagens in der Umweltpolitik ist in der wirtschaftspolitischen Theorie wohlbekannt.15 Erklärt wird es mit der Existenz sogenannter externer Effekte: Die wirtschaftlichen Aktivitäten einiger Akteure wirken sich negativ auf das Wohlergehen anderer aus, indem sie zum Beispiel Umweltschäden verursachen. Diese Schäden sind jedoch nicht in den Herstellungskosten enthalten.

Wie bereits erwähnt, ist der Zugang zu Informationen die Grundlage dafür, dass Märkte effizient funktionieren. Ein großes Problem sind Informationsdefizite über die Funktionsweise des Marktes, insbesondere beim Thema Auswirkungen des Klimawandels auf die Marktteilnehmer. Die Lücken resultieren in diesem Fall daraus, dass Informationen über den CO2-Fußabdruck des Produktionsprozesses und den Lebenszyklus eines Produkts unzureichend und nach uneinheitlichen Kriterien offengelegt werden, da es auf diesem Gebiet keine systematische Regulierung von Informationsstandards gibt.16 Das Ausmaß und die geografische Reichweite des Marktversagens im Bereich Klimawandel haben der Unfähigkeit normaler Marktmechanismen, mit den Folgen des Klimawandels umzugehen, die Bezeichnung eingebracht: »das größte Versagen der Märkte, das die Welt je gesehen hat«.17

Anerkennung der Notwendigkeit, sich zu engagieren

Die Bedrohung der Finanzstabilität durch den Klimawandel und die Notwendigkeit, dass die Zentralbanken sich in dieser Frage engagieren, wurden lange Zeit heruntergespielt oder als marginal betrachtet. Erst in jüngster Zeit sind die Risiken des Klimawandels Teil der Mainstream-Debatte über Maßnahmen der Zentralbanken geworden. Grund für diese verspätete Entwicklung war vor allem der relativ kurze Zeithorizont der Geldpolitik, der bei etwa drei Jahren lag. Darüber hinaus war die Geldpolitik in erster Linie darauf ausgerichtet, Ursachen und Folgen der seit 2008 andauernden globalen Finanzkrise und der Krise im Euroraum zu bekämpfen. Erst die relative Beruhigung der Lage im Euroraum nach dem Mitte 2014 erfolgten Start des Programms der quantitativen Lockerung (QE) der Europäischen Zentralbank (EZB) und nach dem Ende der letzten Phase der Krise in Griechenland im Jahr 2015 schuf einen günstigen Raum, um über die langfristigen klimabedingten Risiken für das Finanzsystem zu diskutieren sowie über die Auswirkungen einer expansiven Geldpolitik auf grüne Aktivitäten.18

Eine Rede 2015 fungierte als Weckruf für die Zentralbanken, sich mit den Risiken des Klimawandels für den Finanzsektor zu befassen.

Den Wendepunkt in dieser Diskussion brachte 2015 eine Rede des damaligen Gouverneurs der Bank of England, Mark Carney, in der er die spezifischen Risiken des Klimawandels für die Geldpolitik darstellt.19 Er forderte die Zentralbanken auf, sich stärker an der Bewältigung dieser Risiken zu beteiligen. Carneys Rede hat die Debatte im Finanzsektor geprägt und wird als Schlüsselmoment angesehen, was die Einstellung des Finanzsektors zu den Gefahren des Klimawandels anbelangt. In der Folge standen finanzielle Risiken des Klimawandels auf der Tagesordnung mehrerer von der Bank für Internationalen Zahlungsausgleich (BIS) organisierter Treffen von Zentralbankgouverneuren, beginnend 2016, als die Zentralbankgouverneure mit Nicholas Stern sprachen, einem der wichtigsten Klimaökonomen.20 Im Jahr 2016 gab der Europäische Ausschuss für Systemrisiken (ESRB) einen sehr einflussreichen Bericht heraus, der zu dem Schluss kam: Wenn zu spät akzeptiert werde, dass die Emissionsreduzierung notwendig ist, könnte eine viel drastischere Reduktion von Emissionen erforderlich werden, was die Kosten für den Übergang und auch das systemische Risiko für den Finanzsektor erhöhen würde.21 Im Januar 2020 legte die BIS einen viel beachteten Bericht über Klimarisiken für den Finanzsektor vor.22 Diese werden der Leserschaft mithilfe der Metapher vom »Grünen Schwan« vor Augen geführt; sie steht für eine neue Art eines systemischen, durch den Klimawandel verursachten Risikos.23

Grundsätzlich herrscht inzwischen ein breiter Konsens unter den Ökonomen, dass der Klimawandel die Finanzstabilität bedroht und umfangreiche Interventionen der Finanzmarktinstitutionen unerlässlich sind, einschließlich der Zentralbanken. Diese Notwendigkeit wird in mehreren Volkswirtschaften anerkannt, aber es gibt Unterschiede darin, wie und wie schnell die einzelnen Zentralbanken eingreifen.

Globale Zentralbanken gegen Klimarisiken: Ein Überblick

Zentralbanken wurden nicht für die Aufgabe konzipiert, den Klimawandel zu bekämpfen, und nicht alle geldpolitischen Instrumente können eine klimaneutrale Ausrichtung der Wirtschaft unterstützen. Es ist zum Beispiel schwer zu erkennen, wie die Mindestreserveanforderungen dies leisten könnten. Bis vor kurzem verfolgten die meisten Zentralbanken den Grundsatz, so wenig wie möglich in die Struktur der Vermögensmärkte einzugreifen (Marktneutralität). Infolgedessen führte die expansive Geldpolitik dazu, dass solche Unternehmen leichter eine Finanzierung erhielten, deren Geschäftsmodell auf hohen CO2-Emissionen basierte und die auf dem Vermögensmarkt überrepräsentiert waren.

Die Debatte über die Rolle der Zentralbanken bei der grünen Transformation24 hat eine Neubewertung der geldpolitischen Instrumente hinsichtlich ihrer Klimawirkung mit sich gebracht. Die geldpolitischen Instrumente können die grüne Transformation befördern, indem die Zentralbanken ihre Bilanzen klimafreundlicher gestalten, die Auswirkungen des Klimawandels auf die Finanzstabilität eingehend untersuchen (Stresstests, Forschung) oder sich für ein besseres Management von Klimarisiken einsetzen (verbale Interventionen). Die Effektivität der Zentralbanken hängt auch von der internationalen regulatorischen Zusammenarbeit in diesem Bereich ab; entscheidend ist, dass eine Klassifizierung der Vermögenswerte erstellt und zuverlässige Marktinformationen in Bezug auf Klimarisiken veröffentlicht werden.25

Internationale Zusammenarbeit der Zentralbanken

Die zunehmenden Auswirkungen des Klimawandels auf geldpolitische Aktivitäten und auf das Handeln der Bankenaufsicht sowie seine globale Natur haben die Notwendigkeit unterstrichen, die internationale Kooperation auf diesem Gebiet zu beschleunigen und zu institutionalisieren. Das wichtigste internationale Forum auf der Ebene der Zentralbanken, das sich mit der Einbindung des Finanzsektors in das Management von Klimarisiken beschäftigt, ist das Network for Greening the Financial System (NGFS). Gegründet wurde es auf dem Pariser »One Planet Summit« im Dezember 2017 von acht Zentralbanken und Aufsichtsbehörden auf Initiative der Banque de France. Im Jahr 2021 hatte das Netzwerk 83 Mitglieder: Zentralbanken und Aufsichtsbehörden.

Die EZB spielt eine Schlüsselrolle in der Arbeit des NGFS. Frank Elderson, Mitglied des EZB-Direktoriums, ist der Vorsitzende des Netzwerks. Außerdem leiten die EZB und die größte Zentralbank des Eurosystems, die Deutsche Bundesbank, zwei seiner fünf Arbeitsgruppen (siehe Tabelle 1, Seite 13), und die Banque de France führt sein Sekretariat. Diese starke Position des Eurosystems innerhalb des NGFS wurde auch durch den späten Eintritt der US-amerikanischen Federal Reserve (Fed) in dieses Forum ermöglicht, der erst im Dezember 2020 erfolgt ist.26 Zuvor hatte sich die Fed aus politischen Gründen dem NGFS nicht angeschlossen, was dessen Effektivität beeinträchtigte. Der Beitritt der größten Zentralbank der Welt zum NGFS macht es zu einer der bedeutendsten Plattformen für die Zusammenarbeit zwischen Zentralbanken.

|

Quelle: Network for Greening the Financial System, <https://www.ngfs.net> (Zugriff am 4.11.2021). |

Überdies ist er ein weiteres Zeichen dafür, dass das Thema Klimarisiken auf der geldpolitischen Agenda an Relevanz gewinnt.

Die Hauptaufgabe des NGFS ist es, Meinungen und good practices zu klimabedingten Risiken für den Finanzsektor sowie Möglichkeiten ihrer Bewältigung zu diskutieren. Das Netzwerk erstellt Publikationen, die sich an Finanzinstitutionen richten und die Problematik neuer, durch den Klimawandel verursachter Risikobereiche aufzeigen.27 Eine seiner einflussreichsten Veröffentlichungen ist ein Leitfaden für das nachhaltige Portfoliomanagement von Zentralbanken, der als Benchmark für andere Zentralbanken gilt.28 Er hat den Oberbegriff »Sustainable and Responsible Investment« (SRI) eingeführt, der mehrere Ziele, Strategien und Anlagepraktiken für Zentralbanken umfasst.29 Dieser Begriff wurde zum Referenzpunkt für den gesamten Sektor. Das NGFS informiert regelmäßig in Berichten darüber, welche Fortschritte die einzelnen Mitglieder bei der Umsetzung von SRI erzielen; diese Veröffentlichungen belegen, dass eine zunehmende Anzahl von Zentralbanken derartige Maßnahmen ergreift oder plant.

Der NGFS-Bericht 2019 enthält sechs unverbindliche Empfehlungen, die dem Finanzsektor helfen sollen, die Ziele des Pariser Abkommens zu erreichen.30 Vier dieser Empfehlungen stehen in direktem Zusammenhang mit den Aufgaben der Zentralbanken: die Integration von Klimarisiken in die Überwachung der Finanzstabilität und in das Management ihres Investitionsportfolios; das Schließen von Datenlücken; die Schaffung eines Problembewusstseins und von intellektueller wie technischer Kapazität; Wissensaustausch zum Klimarisikomanagement. Die anderen beiden Empfehlungen beziehen sich nicht direkt auf das Mandat der Zentralbanken: Es geht darum, einen Rahmen für die Offenlegung von Informationen zu entwickeln, sowie um die Taxonomie grüner Aktivitäten. Dies sind indes Schlüsselfragen für die Effektivität der Aktivitäten von Zentralbanken im Bereich Green Finance. Die Zentralbanken sind also in hohem Maße abhängig vom Engagement anderer Institutionen wie nationaler Regierungen, internationaler Institutionen oder demjenigen von Finanzsystemregulierern.

Innerhalb der G20 findet ein wichtiger Prozess statt, um die Zusammenarbeit des Finanzsektors beim Thema Klimawandel zu koordinieren. Im Rahmen dieses Prozesses werden auch die Aktivitäten der Zentralbanken dargestellt. Die Notwendigkeit, die klimapolitische Kooperation zu fördern, haben die Finanzminister und die Präsidenten der Zentralbanken der größten Volkswirtschaften der Welt anerkannt. Im Jahr 2015 beauftragten sie den Finanzstabilitätsrat (FSB), Empfehlungen zu erarbeiten, wie sich der Finanzsektor auf klimabedingte Finanzrisiken vorbereiten kann. Das Ergebnis war die Gründung der Task Force on Climate-Related Financial Disclosures (TCFD) im Dezember 2015 durch den FSB.31 Das Hauptziel der TCFD ist es, dafür zu sorgen, dass ein System geschaffen wird, das die Offenlegung von Risiken des Klimawandels für Finanzmarktteilnehmer regelt.32 Diese Transparenz ist wesentlich, um Investitionsentscheidungen zu treffen, die die Auswirkungen des Klimawandels auf die Preisbildung von Vermögenswerten berücksichtigen, und daher ebenso für Zentralbanken von maßgeblicher Bedeutung.33

Darüber hinaus finden relevante Konsultationsprozesse zu den Auswirkungen des Klimawandels auf den Finanzsektor auch bei Treffen von Zentralbankern statt, unter anderem beim Internationalen Währungsfonds (IWF) und bei der Bank für Internationalen Zahlungsausgleich (BIS).

Engagement einzelner Zentralbanken

Das Interesse der Zentralbanken an den Auswirkungen des Klimawandels auf die Finanzstabilität ist in den letzten drei bis vier Jahren stark gestiegen. Es spiegelt sich jedoch in sehr unterschiedlicher Weise in ihren Aktivitäten wider. Zu beobachten ist, dass die Zentralbanken, eher konservative Institutionen, sehr vorsichtig handeln, wenn es darum geht, geldpolitische Instrumente anders als bisher üblich einzusetzen. Diese Vorsicht rührt auch von den oben erwähnten unvollendeten globalen und regionalen Regulierungsprozessen für klimafreundliche Finanzierungen her. Gleichzeitig kommunizieren Zentralbanken recht intensiv mit den Märkten, um diese auf mögliche Änderungen der Anwendung geldpolitischer Instrumente vorzubereiten.

Zentralbanken bilden keine homogene Gruppe: Sie sind Institutionen, die sich in ihren Zielen und deren Umsetzung voneinander unterscheiden.34 In Tabelle 2 (Seite 15) werden die Aktivitäten ausgewählter Zentralbanken im Bereich Klimarisiken verglichen. In ihren Berichten zur Finanzstabilität haben sie die Risiken des Klimawandels relativ spät thematisiert, nämlich erst in den Jahren 2019–2020. Das frühe Engagement der Bank of England (BoE) für die Bekämpfung des Klimawandels bildet hier eine Ausnahme. Neben der schon angesprochenen Rede Mark Carneys im Jahr 2015 hat die BoE bereits 2016 detaillierte Analysen zu den Auswirkungen des Klimawandels auf die Zentralbanken vorgelegt.35 Im Finanzstabilitätsbericht ist eine umfassendere Analyse der Klimarisiken erst 2019 erschienen.36 Die Führungsrolle der BoE beim Thema Klimawandel wurde im März 2021 bekräftigt, mit dem klaren Mandat, seine Konsequenzen in ihre Geldpolitik zu integrieren.37

Innerhalb des Eurosystems engagieren sich die Banque de France und die Nederlandsche Bank am stärksten gegen Klimarisiken.

Auch innerhalb des Eurosystems unterscheiden sich die einzelnen Zentralbanken in ihrer Herangehensweise an den Klimawandel bzw. seine Folgen. Die französische und die niederländische Zentralbank engagieren sich bisher am stärksten.38 Bemerkenswert ist die Rolle der Banque de France, die bei der klimaneutralen Ausrichtung ihres Portfolios, das heißt der schrittweisen Abkehr vom Erwerb von Wertpapieren klimaschädlicher Unternehmen, mehr erreicht hat als

|

a Drei Mitglieder des Eurosystems, die Deutsche Bundesbank, die Nederlandsche Bank und die Banque de France, waren unter Quellen: |

die anderen Zentralbanken des Eurosystems. Zu den Maßnahmen der Banque de France gehören grüne Stresstests, die Veröffentlichung einer Charta für nachhaltiges Investment, ihre Schlüsselposition im NGFS sowie ihre Rolle als informeller Vorreiter des grünen Wandels innerhalb des Eurosystems.39 Erst im Juni 2021 hat sich der Präsident der Deutschen Bundesbank deutlich für die Unterstützung der Klimaziele durch das Eurosystem ausgesprochen.40 Nur drei Zentralbanken im Eurosystem haben bislang Stresstests für Bankaktiva gegen Risiken des Klimawandels durchgeführt. Keine dieser Zentralbanken hat konkrete Schritte zum stärkeren greening ihrer Bilanzsummen unternommen.

Einen Versuch, die Aktivitäten der Zentralbanken der G20-Staaten im Bereich Klimarisiken zu vergleichen, stellt der 2021 erschienene Bericht von Positive Money dar, einer nicht profitorientierten Interessenvertretung.41 Ein besonderer Fall ist die People’s Bank of China (PBoC). Sie wird von Positive Money in dem Bericht als grünste Bank der G20 ausgezeichnet, weil sie mit anderen Aufsichtsinstitutionen in China zusammenarbeitet und aktiv geldpolitische Instrumente zur Förderung grüner Ziele einsetzt.42 Die ersten klimabezogenen Maßnahmen der PBoC gehen auf das Jahr 1995 zurück, als sie Umweltrisiken in ihre Kreditentscheidungen einbezog.43 Chinas Zentralbank war auch die erste, die Richtlinien im Bereich Green Finance veröffentlichte.44 Die neuen Prioritäten der PBoC für die Jahre 2021–2025 nennen ebenfalls das Ziel, eine »grüne und kohlenstoffarme Entwicklung der Wirtschaft zu fördern, die das Erreichen des Kohlenstoffpeaks vor 2030 und der Kohlenstoffneutralität vor 2060 aktiv unterstützt«.45 Einerseits wird die PBoC oft als eine der engagiertesten Zentralbanken der Welt angesehen, was klimafreundliche Ziele betrifft. Andererseits widerspricht ihre erklärte klimaneutrale Ausrichtung dem chinesischen Modell des Wirtschaftswachstums, das weitgehend auf CO2-intensiven Investitionen beruht und wenig Anzeichen dafür erkennen lässt, die Emissionen wirklich reduzieren zu wollen.46

Die US-Notenbank hingegen hat erst 2020, nach dem Wahlsieg Joe Bidens und nachdem die Demokraten die Mehrheit im Kongress errungen hatten, damit begonnen, das Klimarisikomanagement in Ausübung ihres Mandats umzusetzen.47 Dieses Engagement manifestiert sich vor allem in dem Eintritt der USA in das NGFS Ende 2020, in der Einrichtung eines speziellen Teams innerhalb der Fed, das die Folgen des Klimawandels untersuchen soll (Financial Stability Climate Committee), und in dem informellen Druck der Fed auf die größten US-Banken, Informationen über die Anfälligkeit ihrer Vermögenswerte für Risiken des Klimawandels bereitzustellen.48 Auch bei der Bewertung der Klimarisiken im Bankensektor liegt die Fed hinter der EZB und der Bank of England zurück; Mitte 2021 waren grüne Stresstests in Europa bereits im Gange, in den USA waren sie noch nicht gründlich geplant.

Finanzstabilität und Klimawandel(folgen) als Teil des EZB-Mandats

Das Mandat der EZB im Bereich Finanzstabilität

Das vorrangige Ziel der EZB, das häufig Gegenstand öffentlicher Diskussionen ist, lautet: die Preisstabilität gewährleisten.49 Es wird nicht in den Verträgen, sondern vom EZB-Rat festgelegt, zuletzt im Juli 2021 dahingehend, dass mittelfristig eine Inflationsrate von 2 Prozent angestrebt wird.50 Nur wenn das Ziel der Preisstabilität erfüllt ist, kann die EZB »die allgemeine Wirtschaftspolitik in der Union« unterstützen, wie in Artikel 127 Absatz 1 des Vertrags über die Arbeitsweise der Europäischen Union (AEUV) genannt, und die in Artikel 3 des Vertrags über die Europäische Union (EUV) aufgezählten Ziele der EU, nämlich die Förderung des Friedens, ihrer Werte und des Wohlstands ihrer Bürgerinnen und Bürger, verwirklichen helfen. Die allgemeine Wirtschaftspolitik der EU ist in Artikel 3 Absatz 3 EUV definiert als »nachhaltige Entwicklung Europas auf der Grundlage eines ausgewogenen Wirtschaftswachstums und von Preisstabilität, eine in hohem Maße wettbewerbsfähige soziale Marktwirtschaft, die auf Vollbeschäftigung und sozialen Fortschritt abzielt« sowie »soziale[r] und territoriale[r] Zusammenhalt«.51 Das allgemeine Mandat der EZB ist also recht umfangreich, seine Umsetzung obliegt jedoch dem EZB-Rat.

Die Interpretation des Mandats der EZB hat sich in den letzten Jahren allmählich weiterentwickelt. Noch zu Beginn der Krise im Euroraum herrschte ein traditionelles Verständnis von Geldpolitik vor und ein enges Verständnis des Mandats der EZB, das vor allem die Preisstabilität in den Blick nahm. Die globale Finanzkrise und die Krise im Euroraum haben diese Sichtweise völlig verändert. Sie machten deutlich, dass die Gewährleistung von Finanzstabilität eine notwendige Voraussetzung für das Erreichen von Preisstabilität ist. Infolge der Finanzkrisen wurde die Finanzstabilität zu einer der Hauptaufgaben der EZB. Es wurde sogar argumentiert, die Finanzstabilität sei zum »übergreifenden wirtschaftlichen Ziel« der EU geworden.52 In vielen Phasen der Krise im Euroraum beruhte die Integrität des Währungsraums tatsächlich allein darauf, dass das Eurosystem am Schuldenmarkt intervenierte oder Liquidität für den Bankensektor bereitstellte.

Während der Krise der Eurozone wurden die Rolle der EZB und die Folgen ihrer Entscheidungen zunehmend politisiert. Um die akute Phase dieser Krise einzudämmen, musste die EZB politische Verhandlungen führen und Entscheidungen treffen, die an die Grenzen ihrer rechtlichen und institutionellen Möglichkeiten stießen.53 Im Jahr 2010 kaufte sie im Rahmen des Programms für die Wertpapiermärkte (SMP) erstmals am Sekundärmarkt Anleihen aus Ländern der Eurozone; 2012 erklärte Mario Draghi, damals EZB-Präsident, dass er »alles tun würde, was nötig ist«, um die Eurozone zusammenzuhalten. Ferner ist die EZB über die traditionellen, technokratischen Aufgaben einer Zentralbank hinausgegangen, indem sie Mitgliedern des Euroraums, die sich in einer finanziellen Notlage befinden, bestimmte wirtschaftspolitische Entscheidungen aufgezwungen hat.

Ein Beleg dafür, dass die EZB seit Beginn der Eurokrise die Finanzstabilität in den Mittelpunkt ihrer Tätigkeit stellt, war auch die Ausweitung ihres Aufgabenbereichs auf die Bankenaufsicht. Im Verlauf der Krise im Euroraum hat sich die EZB einen wichtigen Platz in der Architektur der Finanzaufsicht gesichert: Sie leistete analytische, administrative und logistische Unterstützung für den Europäischen Ausschuss für Systemrisiken (ESRB). Außerdem kooperierte sie mit der Europäischen Bankenaufsichtsbehörde (EBA) bei den EU-weiten Stresstests für den Bankensektor. Die Krise erforderte es jedoch, eine neue Finanzaufsichtsarchitektur in der EU zu entwickeln. Im November 2014 übernahm die EZB im Rahmen der Bankenunion neue Kompetenzen in der Aufsicht über die größten Kreditinstitute des Euroraums, das heißt im Einheitlichen Aufsichtsmechanismus (SSM). Diese Aufgabe teilt sich die EZB mit den Aufsichtsinstitutionen der Mitgliedstaaten. Damit wurde im zweiten Jahrzehnt des Bestehens der gemeinsamen Währung die Kompetenz der EZB deutlich erweitert.

Zudem trat die EZB in der Krise im Euroraum wiederholt als politischer Akteur auf, indem sie einzelnen Regierungen von Euroländern unter Androhung eines Interventionsstopps bestimmte Maßnahmen auferlegte. Die Frage, wo die Grenzen der Kompetenzen von Zentralbank und Staat liegen, ist auch entscheidend, wenn es darum geht, die mögliche Beteiligung der EZB an Maßnahmen gegen die Folgen der Klimakrise zu analysieren.

Das Mandat der EZB und der Klimawandel

Als in den frühen 1990er Jahren die Grundlagen des EZB-Mandats festgeschrieben wurden, wurde das Thema Klimawandel noch nicht als relevant für die Geldpolitik erachtet und wird daher weder in den Verträgen noch in der Satzung des Eurosystems explizit erwähnt. Einerseits ist es schwierig, die Kompetenz der EZB in diesem Bereich aus dem Ziel abzuleiten, Preisstabilität zu gewährleisten, da es derzeit viele andere Faktoren gibt, die einen größeren Einfluss auf das Preisniveau haben. Andererseits ist das Mandat der EZB relativ flexibel gefasst; die Verträge geben einen gewissen Rahmen vor, innerhalb dessen die EZB ihre Entscheidungen treffen muss.54

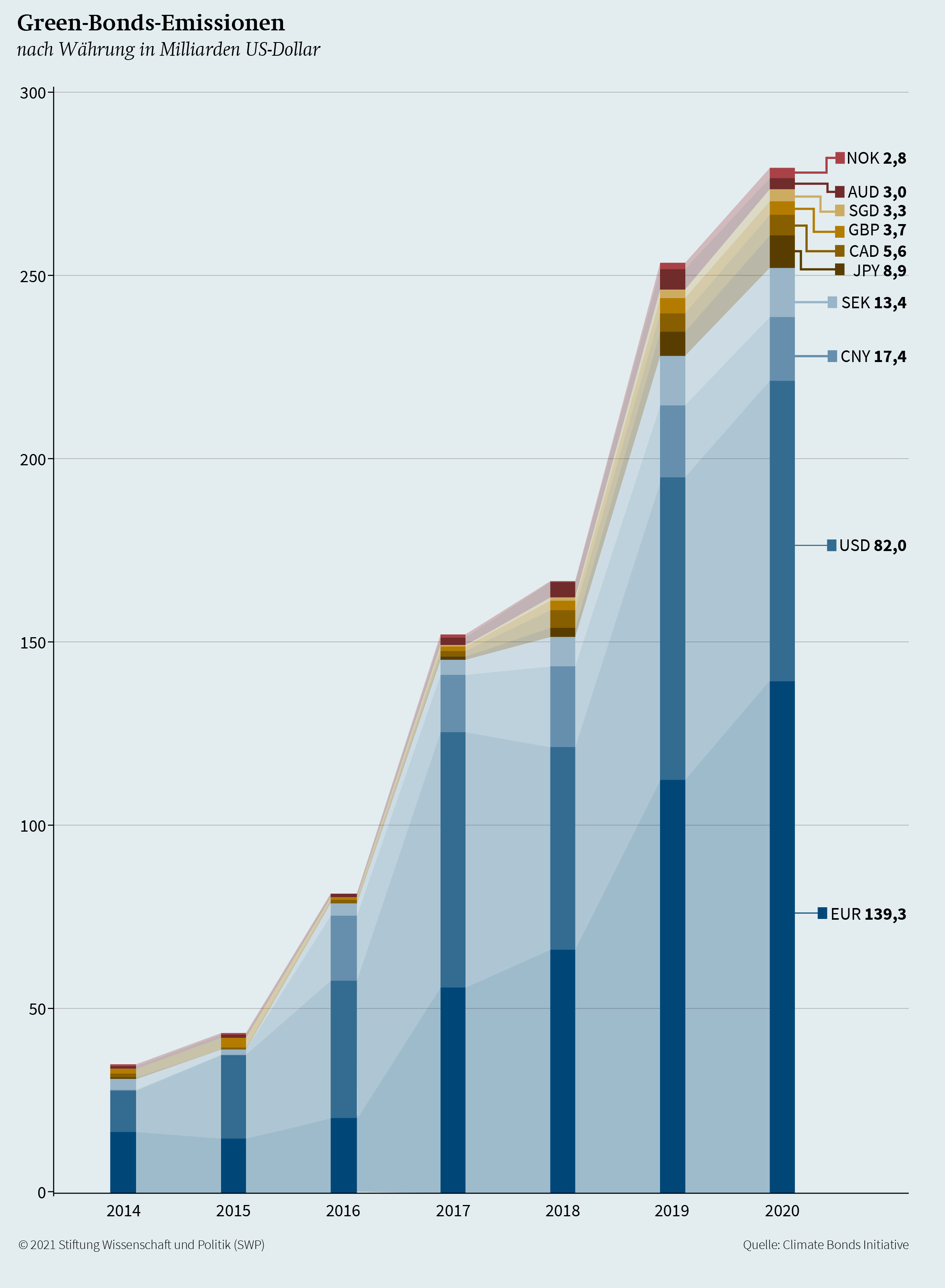

Die rechtliche Grundlage dafür, die Folgen des Klimawandels in der Geldpolitik zu berücksichtigen, lässt sich aber aus dem allgemeinen Mandat der EZB herleiten. In der Regel basiert diese erweiternde Auslegung auf dem sogenannten »sekundären« Mandat der EZB, das die Unterstützung der allgemeinen Wirtschaftspolitik der EU umfasst.55 Wie oben dargelegt, ist die »nachhaltige Entwicklung«, wie sie in Artikel 3 Absatz 3 EUV definiert ist, ein wesentliches Ziel der EU-Wirtschaftspolitik. Bevor die Zentralbanken das Problem des Klimawandels erkannt haben, waren die EU-Institutionen Vorreiter auf diesem Gebiet. Die Europäische Investitionsbank (EIB) zum Beispiel war 2007 der erste Emittent grüner Anleihen. Dies hat erheblich zur Entwicklung des Marktes in Europa beigetragen, was zu einem europäischen Marktanteil von etwa 50 Prozent bei grünen Anleihen auf dem globalen Markt geführt hat.56

Der Klimawandel steht mittlerweile ganz oben auf der Agenda der EU. Ihr Ziel ist es, bis 2050 Klimaneutralität zu erreichen. Dies ist das zentrale Element des European Green Deal und steht im Einklang mit der Verpflichtung der EU zu globalen Klimaschutzmaßnahmen im Rahmen des Pariser Abkommens. Dieses Ziel erfährt eine breite öffentliche Unterstützung in der EU.57 Die Europäische Kommission plant, als Teil des Wiederaufbaufonds 225 Milliarden grüne Anleihen auszugeben, um die grüne Transformation zu finanzieren.58 Angesichts der großen Bedeutung der Klimapolitik unter den aktuellen wirtschaftspolitischen Zielen der EU bietet Artikel 3 EUV also eine solide Grundlage dafür, Klimaüberlegungen in die Geldpolitik der EZB zu integrieren.

Die Geldpolitik fällt in den Anwendungsbereich von Artikel 11 AEUV, der auf das EU-Ziel einer nachhaltigen Entwicklung verweist.

Darüber hinaus weisen einige Wissenschaftler auf Artikel 11 AEUV als die wichtigste Rechtsgrundlage hin, die es der EZB nicht nur erlaube, sondern sie sogar dazu zwinge, den Klimawandel bei der Ausübung ihres Mandats zu berücksichtigen.59 Der Artikel besagt: »Die Erfordernisse des Umweltschutzes müssen bei der Festlegung und Durchführung der Unionspolitiken und ‑maßnahmen insbesondere zur Förderung einer nachhaltigen Entwicklung einbezogen werden.« Die Geldpolitik fällt genau in den Anwendungsbereich dieses Artikels, da sie in den Verträgen als Politik der gesamten EU definiert ist.60 Der Verweis in Artikel 11 AEUV auf das EU-Ziel der nachhaltigen Entwicklung wird als spezifische Verpflichtung für die EU-Institutionen ausgelegt, dafür zu sorgen, dass die verschiedenen Politiken und Tätigkeiten auf ein hohes Schutzniveau und die Verbesserung der Umweltqualität hinwirken. Artikel 11 AEUV bezieht daher den Umweltschutz nicht nur in das Mandat der EZB und des Eurosystems ein, sondern verlangt auch, dass er bei der Gestaltung und Durchführung der Geldpolitik mitbedacht wird.61 Ebenfalls im Zusammenhang mit diesem Artikel steht das Haftungsrisiko, das entstehen kann, wenn die EZB bei ihren Maßnahmen die Belange des Klimawandels nicht ausreichend beachtet.62

Eine zentrale Frage ist, wie die EZB-Führung die Bedrohung der Finanzstabilität durch den Klimawandel bislang wahrgenommen hat bzw. wahrnimmt. Wie bereits erwähnt, bestand das Kernziel der EZB lange Zeit darin, die Integrität der Eurozone zu erhalten und die Wirtschaftspolitik durch eine expansive Geldpolitik zu unterstützen. Am Ende seines Mandats, während dessen sich Mario Draghi vor allem mit der Krise in der Eurozone befassen musste, erkannte er die Herausforderungen des Klimawandels für die Finanzstabilität – und damit auch die Notwendigkeit, dass sich die EZB gemäß Artikel 127 AEUV und Artikel 3 EUV mit seinen Risiken auseinandersetzen sollte. Er betrachtete die EZB selbst auch als Vertragspartei des Pariser Abkommens.63 Draghi bestätigte, dass aus Sicht der Zentralbank »die zunehmende Häufigkeit und Schwere von Naturkatastrophen erhebliche Risiken für die Finanzstabilität darstellen könnten«.64 Er sah jedoch nur eine begrenzte Rolle für die EZB beim Thema Klimapolitik, und diese hauptsächlich darin, die internationale Zusammenarbeit bei der makroprudenziellen (systemrelevanten) Aufsicht zu fördern.65 So gab Mario Draghi im Juli 2018 zu, dass die EZB die Auswirkungen des Programms zum Ankauf von Wertpapieren des Unternehmenssektors (CSPP) auf den Klimawandel nicht berücksichtigt oder analysiert hatte.66

Auch in den Finanzstabilitätsberichten, die die EZB zweimal im Jahr veröffentlicht, fehlten die Risiken des Klimawandels lange Zeit. Erst der Bericht vom Mai 2019 deutet auf mögliche negative Auswirkungen des Klimawandels auf die Stabilität des Euroraums hin.67 Nichtregierungsorganisationen und Mitglieder des Europäischen Parlaments (EP) haben dieses geringe Engagement der EZB wiederholt kritisiert.68

Eine Änderung trat erst mit der Übernahme des Präsidentenamtes durch Christine Lagarde ein.69 Seither sind Fragen des Klimawandels zu einem der Hauptthemen in der Diskussion um die neue geldpolitische Strategie geworden. Die Ergebnisse der Überprüfung der EZB-Strategie wurden im Juli 2021 bekannt gemacht.70 Der Maßnahmenplan zur Berücksichtigung von Klimaschutzaspekten in der geldpolitischen Strategie der EZB, inklusive eines detaillierten Fahrplans, ist zweifellos ein Erfolg für Christine Lagarde.71 Er kündigt an, die analytischen Fähigkeiten auszubauen, das Thema Klimawandel in geldpolitische Operationen zu integrieren sowie eine Offenlegung und Berichterstattung zur ökologischen Nachhaltigkeit zu etablieren. Auch wenn die EZB kein so klares Mandat wie die Bank of England hat, was die Unterstützung von Klimazielen angeht, verfügt sie doch nun über ein Grundgerüst für eine klimafreundliche Geldpolitik. Der Maßnahmenplan mag als begrenzt und vage angesehen werden, aber es ist anzunehmen, dass Auswirkungen des Klimawandels auf Aktivitäten der EZB (und umgekehrt) noch stärker in den Vordergrund rücken werden – zum Beispiel bei der nächsten Überprüfung der geldpolitischen Strategie, die 2025 stattfinden soll.

EZB-Maßnahmen gegen Klimarisiken und für eine emissionsarme Wirtschaft

Die Instrumente der EZB, die die grünen Ziele am effektivsten unterstützen könnten, sind Ankäufe von Vermögenswerten (asset purchases) und Sicherheitenpolitik (collateral policy). Sie könnten konkret zu einer größeren Dekarbonisierung der EZB-Bilanz beitragen. Des Weiteren könnte die Kommunikation der EZB mit den Marktteilnehmern eine zentrale Rolle spielen für ein greening des Finanzsektors, nämlich dann, wenn die EZB offen und regelmäßig über die Risiken des Klimawandels für den Finanzsektor informiert. Auch die Forschung zur Klimapolitik ist ein wichtiges Instrument, unter anderem die Einführung neuer makroökonomischer Modelle für die Risikoanalyse, die Auffüllung von Datenbanken sowie entsprechende Stresstests. Schließlich darf keinesfalls versäumt werden, die Veränderungsdynamik zu beobachten, wenn diese Instrumente im Zusammenhang mit dem neuen Maßnahmenplan der EZB zur Einbeziehung von Klimaschutzaspekten in die Geldpolitik eingesetzt werden.72

Greening der EZB-Bilanz

Ankäufe von Vermögenswerten

Der Kauf von Vermögenswerten wie Staats- und Unternehmensanleihen ist aufgrund seiner Auswirkungen auf den Markt zweifellos das stärkste geldpolitische Instrument. Die EZB und das Eurosystem haben sowohl öffentliche als auch private Vermögenswerte erworben. Letztere sind für die Unterstützung von Klimazielen wichtiger. Sowohl im Rahmen des Programms zum Ankauf von Wertpapieren des Unternehmenssektors (CSPP) als auch des Programms zum Ankauf von Wertpapieren des öffentlichen Sektors (PSPP) kaufte die EZB sogenannte grüne Anleihen, die definiert worden sind als »Schuldverschreibungen, deren Erlöse zur Finanzierung von Investitionsprojekten mit ökologischem Nutzen verwendet werden«.73 Gegenwärtig ist der Anteil grüner Anleihen am CSPP jedoch gering – er beläuft sich auf etwa 6 Prozent des Wertes der Bestände an grünen Anleihen.74 Obwohl die Emission dieser Vermögenswerte in den letzten Jahren stark zugenommen hat, machen sie immer noch einen sehr kleinen Teil der im Euro-Währungsgebiet ausgegebenen Vermögenswerte aus. Verfügbare Untersuchungen über die Struktur der CSPP-Käufe zeigen, dass vor wenigen Jahren 62 Prozent der CSPP-Anleihen an CO2-intensive Sektoren gebunden waren.75

Darüber hinaus ergibt sich der Kauf grüner Vermögenswerte nicht aus dem bewussten Ziel, einen Beitrag zum Klimaschutz zu leisten, sondern aus einem spezifischen Ansatz für den Erwerb von Vermögenswerten, der auf dem sogenannten Prinzip der Marktneutralität beruht. Das bedeutet, die EZB darf bei ihren Ankäufen keine Gruppe von Emittenten diskriminieren; durch diesen Grundsatz soll eine Verzerrung bestimmter Marktsegmente vermieden werden. Unter diesem Gesichtspunkt kann die Verpflichtung der EZB, die klimafreundliche Wirtschaft durch den Kauf von Vermögenswerten zu unterstützen, als nicht effektiv genug bewertet werden. Grund dafür ist das geringe Volumen solcher Ankäufe, die keine messbare Wirkung im Kampf gegen den Klimawandel entfalten können. Andererseits zeigen die Erfahrungen mit dem CSPP, dass Massenkäufe von Unternehmensaktiva indirekt auch den Markt für grüne Unternehmensanleihen beeinflusst haben und deren Spreads stetig gesunken sind, was Investitionen in klimafreundliche Projekte begünstigt hat.

Beurteilt man den Ankauf von Vermögenswerten als Instrument des greening der EZB, ist zu berücksichtigen, dass diese Operationen stets zeitlich begrenzt sind. Die EZB muss zu einem bestimmten Zeitpunkt durch Forward Guidance den Zeithorizont für derartige Operationen angeben. Dies steht im Gegensatz zu grünen Investitionen, die im Allgemeinen langfristiger Natur sind und über den geldpolitischen Zeithorizont hinausreichen. Im Falle des Pandemie-Notfallankaufprogramms (PEPP) gab die EZB an, dass es mindestens bis März 2022 laufen und die Reinvestitionen aus fällig werdenden Vermögenswerten bis Ende 2023 fortgesetzt würden.76

Im Rahmen ihres Maßnahmenplans vom Juli 2021 will die EZB ihre CSPP-Ankaufsregeln bis Ende 2022 anpassen, um die EU-Gesetzgebung zur Umsetzung des Pariser Abkommens durch die Unternehmen einzuhalten. Die EZB plant außerdem, bis 2023 Informationen über die Klimaauswirkungen der CSPP-Ankäufe offenzulegen.77

Sicherheitenpolitik und Refinanzierungsgeschäfte

Gemäß seinen in der Satzung definierten Aufgaben stellt das Eurosystem dem Finanzsystem gegen Sicherheiten Liquidität zur Verfügung. Dazu gehören geeignete Wertpapiere oder Bargeld. Das Eurosystem hat einen gewissen Ermessensspielraum bei der Entscheidung, welche Sicherheiten es als notenbankfähige Sicherheiten akzeptiert; die EZB nimmt zum Beispiel nachhaltigkeitsorientierte Anleihen an.78 Analysen der aktuellen Sicherheitenpolitik jedoch zeigen, dass 59 Prozent der akzeptierten Sicherheiten von Unternehmen in kohlenstoffintensiven Sektoren ausgegeben werden.79 Das Problem liegt darin, dass die Rentabilität solcher Anleihen ungewiss ist, weil sich die Investitionspräferenzen allmählich hin zu nachhaltigen Technologien verschieben. Auf der anderen Seite gehen Investitionen in klimaneutrale Technologien oft mit einem hohen Risiko einher und erfordern höhere Kapitalpuffer.80

Die EZB könnte die Klimaschutzziele durch eine geeignete Sicherheitenpolitik stärker unterstützen. Erstens könnte sie den Umfang der Sicherheiten, die einen geringeren CO2-Fußabdruck aufweisen, deutlich erweitern. Das gelänge über einen angemessenen Sicherheitsabschlag, den die EZB je nach Risikoniveau einer bestimmten Sicherheit verhängt. Eine zweite Möglichkeit bestünde darin, den Abschlag gegenüber jenen Sicherheiten zu erhöhen, die mit einem größeren CO2-Fußabdruck verbunden sind. Infolgedessen würde es teurer, für entsprechende wirtschaftliche Aktivitäten Kapital zu beschaffen, was Investitionen in klimaneutrale Projekte erleichtern würde. Allerdings hieße ein solcher Ansatz, dass vom Prinzip der risikobasierten Bewertung von Sicherheiten abgewichen würde. Eine dritte Lösung wäre, einen Mindestanteil »grüner Sicherheiten« in den zugrunde liegenden Vermögenswerten festzulegen. Dies könnte die Attraktivität steigern und die Kapitalkosten für grüne Investitionen senken.81 In der Roadmap der EZB vom Juli 2021 wurde indes nicht konkret angekündigt, die Regeln für Sicherheiten zu ändern, sondern lediglich, dass die EZB für Sicherheiten relevante Risiken des Klimawandels bei Kreditgeschäften des Eurosystems »berücksichtigen« wird.82

Auch die gezielten längerfristigen Refinanzierungsgeschäfte (TLTROs) der EZB könnten möglicherweise neu ausgerichtet werden, um die kohlenstoffarme Wirtschaft zu unterstützen, nämlich indem Vorzugsbedingungen für Geschäftsbanken geschaffen werden, die klimaneutrale Investitionen tätigen. Das Fehlen eines kohärenten Definitions- und Überprüfungssystems für grüne Investitionen und die derzeit niedrigen Kapitalkosten werfen jedoch die Frage auf, wie wirksam dieses Instrument tatsächlich ist.

Die Frage der Marktneutralität

Ein wichtiges Kriterium beim Ankauf von Vermögenswerten sowie bei der Sicherheitenpolitik ist die Marktneutralität. Der Einsatz der wirksamsten geldpolitischen Maßnahme, der massiven Ankäufe von Vermögenswerten, stellt einen erheblichen Eingriff in die Funktionsweise des Marktes dar. Das Prinzip der Marktneutralität bedeutet, Käufe von Vermögenswerten so zu tätigen, dass sie die allgemeine Struktur des Marktes widerspiegeln. Bisher wurde es in der Praxis auch so angewendet, das heißt ohne spezifische Präferenzen, die die Preise bestimmter Vermögenswerte beeinflussen könnten.83

Die Anwendung des Prinzips der Marktneutralität führt zur Replikation des Marktversagens bei der Bewältigung der Klimakrise.

Doch fördern Käufe von Vermögenswerten, die die Struktur des Marktes widerspiegeln, weder die Dekarbonisierung der EZB-Bilanzen noch eine grüne Transformation, da ein großer Teil der auf dem Markt verfügbaren Vermögenswerte im Besitz von Unternehmen ist, deren Geschäftsmodelle auf hohen CO2-Emissionen beruhen. Infolgedessen wurden Vermögenswerte dieser Unternehmen gekauft, was dem erklärten Ziel, Klimarisiken zu berücksichtigen, widerspricht. So führt die Anwendung des Prinzips der Marktneutralität zur Replikation des Marktversagens bei der Bewältigung der Klimakrise.

Das Prinzip der Marktneutralität selbst ist in jüngster Zeit grundsätzlich in die Kritik geraten. Einige Autoren argumentieren, es sei eine falsche Annahme, dass Eingriffe in den Vermögensmarkt neutral sein können, da diese immer Preisverzerrungen hervorriefen. Daher sollte man sich vom Konzept der Marktneutralität und der Unabhängigkeit der Zentralbank lösen und dazu übergehen, die Ziele der EZB und die Frage, ob bzw. wie sie erreicht werden, stärker demokratisch zu kontrollieren.84 Ungeachtet dieser Kritik sind die Regeln der EZB für Marktinterventionen in den vergangenen Jahren immer flexibler geworden. In letzter Zeit hat die EZB die bisherigen Regeln, etwa zum Ankauf von Vermögenswerten, recht flexibel gehandhabt, einschließlich Emittenten-Limits. Dies und Äußerungen einiger Mitglieder der EZB-Führungsspitze könnten darauf hindeuten, dass sich der Ansatz der Marktneutralität in naher Zukunft ändern wird.85 Dabei scheint es unwahrscheinlich, dass das Prinzip an sich komplett aufgegeben wird; stattdessen könnte dieses Konzept sich weiterentwickeln und andere Faktoren miteinschließen wie die Notwendigkeit, Marktineffizienzen zu beseitigen, sowie die Notwendigkeit eines besseren Managements von Klimarisiken.86

Wie die Anlagestrategie der EZB in Zukunft aussehen könnte, zeigt das Beispiel der zweitgrößten Zentralbank des Eurosystems, der Banque de France, eine der am stärksten in Klimafragen engagierten Zentralbanken (vgl. Seite 14ff). Die Banque de France hat sich in ihrer Charta für verantwortungsbewusstes Investment von 2018 dazu verpflichtet, bei der Verwaltung ihrer Vermögenswerte Klimaziele zu beachten.87 Sie stützt ihre Strategie für verantwortungsbewusstes Investieren auf drei Säulen: die Ausrichtung der Aktien- und Anleihekäufe an Frankreichs Klimaverpflichtungen; die Integration von Umwelt-, Sozial- und Governance-Kriterien (ESG) in die Vermögensverwaltung; die Nutzung von Stimmrechten von und die Zusammenarbeit mit Emittenten.88 Diese Strategie setzt sie effektiv um. Seit 2018 hat die französische Zentralbank schrittweise Unternehmen von ihren Investitionen ausgeschlossen, deren Umsätze zu mehr als 20 Prozent auf Bergbau oder kohlebasierte Energieerzeugung zurückgehen, und plant, dies bis Ende 2024 mit allen Firmen zu tun, die mit fossiler Energie in Verbindung stehen. Außerdem verlangt sie von den Unternehmen, die Umweltauswirkungen ihrer Aktivitäten offenzulegen. Das zeigt, dass die Zentralbank eines der wichtigsten Mitglieder des Eurosystems ihre operativen Strategien erfolgreich diversifiziert hat, um zu einem spezifischen Klimaschutzziel beizutragen.

Im Maßnahmenplan der EZB vom Juli 2021 finden sich jedoch, abgesehen von der Ankündigung, Marktineffizienzen zu analysieren, keine konkreten Schritte zur Neudefinition des Konzepts der Marktneutralität. Das weist auf einen fehlenden Konsens im EZB-Rat hin.89

Eintreten für das Klima

Verbale Interventionen

Verbale Interventionen sind ein zentrales Instrument der EZB. Sie umfassen Reden, Pressekonferenzen und Interviews mit der Präsidentin der EZB ebenso wie mit anderen Mitgliedern des Direktoriums. Durch die direkte Kommunikation mit den Märkten kann die EZB über geldpolitische Entwicklungen berichten. Am berühmtesten ist die Rede Mario Draghis in London im Juli 2012, deren Hauptelement die Ankündigung war, dass die EZB auf dem Sekundärmarkt für die Anleihen der Länder der südlichen Eurozone unbegrenzt intervenieren würde.90 Diese verbale Intervention stellte einen Wendepunkt in der Krise der Eurozone dar. Was die Risiken des Klimawandels für den Finanzsektor anbelangt, erfüllte diese Funktion die bereits erwähnte Rede Mark Carneys, des damaligen Gouverneurs der Bank of England, einer der maßgeblichen Finanzinstitutionen der Welt, im September 2015. Sie hatte eine bahnbrechende Wirkung darauf, wie Vertreter des Finanzsektors das Thema Klimawandel betrachten.

Nach der Krise in der Eurozone hat die wirtschaftliche und politische Bedeutung der EZB erheblich zugenommen. Pressekonferenzen ihrer Präsidentin ziehen oft mehr Aufmerksamkeit der Medien auf sich als Sitzungen des Europäischen Rates. In öffentlichen Reden kann die EZB-Präsidentin nicht nur den Weg für die Geldpolitik weisen, sondern auch die wirtschaftspolitischen Prioritäten für einzelne Regierungen, Marktteilnehmer und die EU als Ganzes aufzeigen. Christine Lagarde behandelt den Klimawandel in ihren Reden als eine der Schlüsselfragen und größten Herausforderungen für die Geldpolitik. Die EZB kann durch ihre verbalen Interventionen sowie bei ihren informellen Kontakten mit den Staats- und Regierungschefs auf konkrete Maßnahmen drängen. Eine solche könnte beispielsweise sein, dass die nationalen Regierungen der EU-Länder einen klaren politischen und rechtlichen Rahmen für grüne Investitionen verabschieden, die im Allgemeinen langfristig und riskant sind.91 Ein derartiges Regelwerk würde dazu beitragen, die mit klimafreundlichen Investitionen verbundenen Unsicherheiten und Risiken für die Zukunft zu verringern.

Verbale Interventionen sind bei weitem das kostengünstigste geldpolitische Instrument und somit höchst effizient. Einerseits werden in einer Zeit, in der die Rolle der Zentralbanken bei der Stabilisierung der Finanzsysteme und der Stimulierung der Realwirtschaft wächst, die von diesen Institutionen ausgehenden Botschaften sehr sorgfältig analysiert. Andererseits ist es schwierig, die tatsächliche Wirksamkeit verbaler Interventionen der Zentralbanken auf Marktteilnehmer oder Regulatoren zu untersuchen, denn deren Handlungen können auch andere Faktoren zugrunde liegen, etwa ein steigendes gesellschaftliches Bewusstsein für die Probleme im Zusammenhang mit dem Klimawandel.

Interinstitutionelle Zusammenarbeit

Bei der Analyse der Möglichkeiten, wie sich die EZB am greening beteiligen kann, wird häufig übersehen, dass die EZB eine der wichtigsten Institutionen im Entscheidungssystem der EU ist. Das heißt, die EZB kann interinstitutionelle Interaktionen nutzen, um das Bewusstsein für die Auswirkungen des Klimawandels zu schärfen und Klimaneutralität zu fördern. Darüber hinaus ist die internationale Zusammenarbeit ein bedeutendes Betätigungsfeld der Bank.

In der EU verfügt die EZB über ein breites Netz offizieller und inoffizieller Beziehungen zu den anderen EU-Organen und ‑Einrichtungen auf politischer und fachlicher Ebene. Die Vertragsbestimmungen ermöglichen der EZB, mit wichtigen Entscheidungsgremien der EU und der Eurozone direkt zu interagieren. Die EZB-Präsidentin nimmt an Gipfeltreffen des Europäischen Rates und an Euro-Gipfeltreffen der Staats- und Regierungschefs teil, wenn Fragen zur Wirtschafts- und Währungsunion (WWU) erörtert werden.92 Außerdem hat die EZB intensive arbeitspolitische und fachliche Kontakte zur Europäischen Kommission aufgebaut, die wiederum das legislative Initiativrecht hat und eine entscheidende Rolle bei der Überwachung und Bewertung in der wirtschaftspolitischen Koordinierung spielt. Schließlich hat die EZB Beobachterstatus bei der Internationalen Plattform für ein nachhaltiges Finanzwesen (IPSF), dem internationalen Beratungsgremium der Europäischen Kommission im Bereich der grünen Taxonomie.

Die EZB hat auch das Recht, sich am Gesetzgebungsverfahren zu beteiligen. In Bezug auf die EU-Ebene sieht Artikel 127 Absatz 4 AEUV vor, dass die EZB »zu allen Vorschlägen für Rechtsakte der Union [in ihren] Zuständigkeitsbereichen« angehört wird.93 Dies eröffnet verschiedene Möglichkeiten der Auslegung. Ferner hat die EZB das Recht, Stellungnahmen zu Gesetzesvorschlägen auf nationaler Ebene abzugeben, die in den Zuständigkeitsbereich der Bank fallen.

International wirken die EZB und andere Zentralbanken des Eurosystems aktiv mit im NGFS (vgl. Seite 12f) sowie in anderen Kooperationsplattformen unter der Schirmherrschaft der BIS oder des IWF.

Forschung, Datenbankentwicklung und Stresstests

Neben den Ankäufen von Vermögenswerten oder verbalen Interventionen ist die Einbeziehung von Klimarisiken in ihre Finanzmodelle der bedeutendste Aspekt des Engagements der EZB gegen den Klimawandel. Die mit ihm einhergehenden Risiken genauer einschätzen zu können ist für die EZB essenziell, da dies eine bessere Bewertung der Sicherheiten ermöglicht, die Banken ihr im Austausch für Liquidität bereitstellen. Es besteht ein breiter Konsens darüber, dass die EZB die Klimawandelrisiken besser in ihre eigenen Modelle integrieren muss.94

Die zunehmende Bedeutung des Klimawandels für die Wirtschaft sowie das Engagement der EZB in diesem Bereich haben im Januar 2021 zur Gründung des Kompetenzzentrums Klimawandel geführt. Es koordiniert innerhalb der EZB die Tätigkeiten zur Bekämpfung desselben und berichtet an die EZB-Präsidentin, die die Themen Klimawandel und nachhaltige Finanzen überblickt. Die EZB beobachtet ganz unterschiedliche Auswirkungen des Klimawandels auf den Finanzsektor – dies spiegelt sich in der breiten thematischen Ausrichtung des neuen Forschungsteams wider, die Finanzstabilität und Regulierung, Aufsichtspolitik, makroökonomische Analyse, Finanzmarktrisiken und unternehmerische Nachhaltigkeit umfasst.95

Datenlücken sind ein großes Problem bei der Untersuchung finanzieller Risiken im Zusammenhang mit dem Klimawandel.

Datenlücken sind eines der Hauptprobleme bei der Untersuchung finanzieller Risiken im Zusammenhang mit dem Klimawandel. Die von der EBA im Mai 2021 durchgeführte Pilotstudie mit 29 Banken, die 50 Prozent der Aktiva des Sektors in der EU repräsentieren, hat die dringende Notwendigkeit unterstrichen, die Datenbanken zu Klimarisiken zu vervollständigen und auf europäischer Ebene zu harmonisieren.96 Die Ergebnisse zeigen, dass eine stärkere Offenlegung von Treibhausgasemissionen und Transformationsstrategien erforderlich ist, damit Banken und Aufsichtsbehörden das Klimarisiko präziser einschätzen können.97

Um die klimabedingten Risiken besser erfassen zu können, führt die EZB derzeit einen Stresstest durch. Er zielt darauf ab, die Widerstandsfähigkeit des Bankensystems gegenüber den Veränderungen zu bewerten, die mit dem Übergang zu einer CO2-armen Wirtschaft auf es zukommen. Zudem möchte die EZB den Marktteilnehmern Informationen über die Risiken des Klimawandels zur Verfügung stellen. Zu diesem Zweck wird die Exposition der Banken des Euroraums gegenüber künftigen Klimarisiken analysiert, indem die Widerstandsfähigkeit ihrer Geschäftspartner unter verschiedenen Klimaszenarien untersucht wird, wobei ein recht langer Zeithorizont (bis zu 30 Jahren) angesetzt wird.98

Die Forschung zum Klimawandel auszubauen ist ein Schlüsselelement des EZB-Maßnahmenplans vom Juli 2021. Dabei geht es um die Entwicklung von Modellen in diesem Bereich, die Schaffung neuer statistischer Indikatoren zum CO2-Fußabdruck oder zur Exposition gegenüber Klimarisiken. Für 2022 plant die EZB einen Stresstest der Bilanzsumme des Eurosystems zu Klimarisiken. Überdies wird die EZB die Einbeziehung solcher Risiken in Kreditratings unterstützen.99

Ausblick: Möglichkeiten und Grenzen für das EZB-Engagement in der Klimapolitik

Die Maßnahmen der EZB zum Umgang mit den am Anfang der Studie genannten Klimarisiken für den Finanzsektor sind nicht unumstritten. Vor allem bestehen Bedenken, ob durch das klimapolitische Engagement der EZB der Vorrang des Preisstabilitätsmandats ins Wanken geraten könnte; ob ihre Unabhängigkeit gewahrt werden kann; wie mit der Freiheit, das »sekundäre« Mandat dieser Institution zu definieren, umgegangen werden soll; und schließlich, wie wirksam ihre Maßnahmen tatsächlich sein können. Andererseits kann sich das Engagement für den grünen Wandel nicht nur als vorteilhaft für die Position der EZB im globalen Finanzsystem erweisen, sondern auch die internationale Rolle und die Stabilität der gemeinsamen Währung stärken.

Das Klima-Engagement der EZB: Preisstabilität in Gefahr?

Es gibt Befürchtungen, dass die zunehmende Belastung der EZB durch neue Aufgaben, einschließlich der Bekämpfung des Klimawandels, ihr primäres Mandat der Geldpolitik untergraben könnte.100 Das Problem ist die relativ hohe Einbindung der Geldpolitik zur Stabilisierung des Schuldenmarktes oder zur Unterstützung der wirtschaftlichen Aktivität. Dies zeigt sich in der Bilanzsumme der EZB im Verhältnis zum Bruttoinlandsprodukt (BIP) des Euroraums, die einen starken Aufwärtstrend aufweist, was jedoch typisch ist für die größten Zentralbanken der Welt.101

Seit der Krise der Eurozone haben sich die Aufgaben der EZB beträchtlich erweitert. Durch ihre Interventionen am Schuldenmarkt ist sie de facto zur Hüterin der Finanzstabilität der Länder des Euroraums geworden102 – auch wenn es in diesem Fall schwierig ist, zwischen der Finanzstabilität einzelner Mitgliedstaaten und der Stabilität des Euroraums als Ganzes zu unterscheiden.

Im Zusammenhang mit der klar definierten Aufgabe der EZB, Preisstabilität zu gewährleisten, ist es naheliegend, dass die Folgen des Klimawandels in ihren Maßnahmen und denen des Eurosystems Berücksichtigung finden. Dabei handelt es sich nicht um eine Neuausrichtung der Geldpolitik, sondern um eine Ergänzung der Ziele der EZB, da sich die Bedingungen verändern, unter denen die Weltwirtschaft funktioniert. In diesem Kontext wurden die Klimafrage, digitale Währungen oder die Gefahr von Cyberangriffen als Faktoren erwähnt, die bedacht werden müssen, wenn die Zentralbanken ihre Aufgaben effizient erfüllen sollen.103 Darüber hinaus könnte der Klimawandel die Transmission der Geldpolitik direkt negativ beeinflussen, was auch das vorrangige Ziel der EZB, Preisstabilität sicherzustellen, behindern könnte.

Ein weiteres Problem betrifft die Ziele der klimapolitischen Interventionen der EZB. Während das Inflationsziel oder die Yield Curve Control relativ einfach zu definieren sind, stellt sich die Frage, wie sich die Ziele klimabezogener Eingriffe der Geldpolitik quantifizieren lassen. Größere Maßnahmen der EZB zur Minderung von Klimarisiken sollten klar formulierte Ziele haben, die in die Sprache der Geldpolitik übersetzt werden. Fehlen sie, kann das dazu führen, dass weniger effektiv gehandelt wird und die Zentralbank in der Folge sogar einen Vertrauensverlust erleidet.

Schwierig ist auch, den Zeithorizont von EZB-Interventionen zur Unterstützung grüner Ziele zu bestimmen. Das mächtigste Instrument der Geldpolitik ist der Kauf von Vermögenswerten auf dem Sekundärmarkt. Wegen seiner Wirkung werden Forderungen laut, die EZB sollte ein dauerhaftes Programm der quantitativen Lockerung (QE) mit Fokus auf die grüne Transformation starten.104 Dafür einen konkreten Zeithorizont anzugeben wäre indes kompliziert. Eine langfristige, massive Unterstützung der Klimapolitik, insbesondere mittels einer expansiven Geldpolitik, kann sogar mit dem ursprünglichen Mandat der EZB zur Preisstabilität in Konflikt geraten. Angesichts des aktuellen Inflationsdrucks, der zumindest bis 2022 anhalten dürfte, wäre es problematisch, ein weiteres »grünes« Ankaufprogramm für Vermögenswerte aufzulegen. Die Zentralbanken müssen zunächst verstehen lernen, wie sich Klimawandel und Klimaschutzmaßnahmen auf die Preisstabilität und die Geldpolitik auswirken, und ihr analytisches Instrumentarium entsprechend erweitern.105

Das Klima-Engagement und die institutionelle Unabhängigkeit der EZB

Ein weiterer Einwand gegen ein klimapolitisches Engagement der EZB lautet, es könnte ihre Unabhängigkeit einschränken, die Artikel 130 AEUV garantiert. Manche argumentieren, es sei nicht Aufgabe der Zentralbanken, Marktversagen zu korrigieren oder aktiv zu werden, weil politische Entscheidungen zu einer angemessenen Bepreisung von Umweltschäden ausbleiben, sondern sie sollten sich auf das Mandat der Preisstabilität konzentrieren.106 Marktversagen ist fast überall zu finden, zum Beispiel beim Thema soziale Ungleichheiten oder Problemen auf dem Wohnungsmarkt. Unter dem Gesichtspunkt des Marktversagens stellt sich die Frage, warum die EZB es nur auf einem Gebiet, dem Klimawandel und seinen Folgen, angehen sollte und auf welcher Grundlage.107

Einerseits wird die Entscheidung, dass Marktversagen im Bereich des Klimawandels für die EZB wichtiger ist als beispielsweise das Versagen bezüglich der wachsenden sozialen Ungleichheit, immer eine politische sein. Der Schutz der Umwelt ist eines der vielen Nebenziele der EZB. Die Erweiterung der sekundären Aufgaben der EZB gemäß Artikel 127 AEUV wirft die Frage auf, wer politisch darüber entscheiden soll, wie die wirtschaftspolitischen Ziele der EU hierarchisiert werden sollen. Darüber zu befinden bürdet diesen Institutionen nicht nur mehr Verantwortung auf, sondern delegiert gleichzeitig bestimmte wirtschaftspolitische Kompetenzen – die dann außerhalb des Rahmens demokratischer Rechenschaftspflicht und Kontrolle angesiedelt wären. Warum sollte die EZB nicht jene Wirtschaftszweige fördern, die am ehesten ein Beschäftigungswachstum generieren, unabhängig von ihrem ökologischen Fußabdruck?108 Andererseits ist das Ausmaß der Risiken, die der Klimawandel für die Stabilität des Finanzsystems mit sich bringt, enorm. Bei diesem Problem geht es nicht nur um die Bewältigung der beschriebenen Risiken wie der physischen Transformation oder der angemessenen Übertragung der Geldpolitik. Der Klimawandel ist bereits heute ein Problem, das alle anderen in Bezug auf Ausmaß und potenzielle Kosten übertrifft und sogar die menschliche Zivilisation, wie wir sie kennen, bedrohen könnte. Daher ist das Engagement der EZB, wenn sie das Handeln der Staaten und Regierungen in dieser Hinsicht unterstützt, gerechtfertigt.

Derzeit ist der einzige Kanal der politischen Kontrolle über die Geldpolitik der EZB der sogenannte monetäre Dialog mit dem Europäischen Parlament. Einige Ökonomen schlagen vor, die demokratische Kontrolle der Institution festzuschreiben, indem ein formelles Verfahren entwickelt wird, an dem sowohl der Rat als auch das EP beteiligt wären. So könnten die Prioritäten der EZB bei der Unterstützung der allgemeinen Wirtschaftspolitik der EU festgelegt werden.109 Dies würde jedoch die Unabhängigkeit der EZB beschneiden und Fragen im Hinblick auf Artikel 130 AEUV nach sich ziehen – beruht die Glaubwürdigkeit der Zentralbanken doch gerade darauf, dass sie tatsächlich unabhängig agieren können und ihr Handeln vom aktuellen politischen Zyklus abgekoppelt ist.110 Deswegen sollte die EZB in der Lage sein, ihren Kurs eigenständig zu bestimmen, und zwar auf der Grundlage qualitativ hochwertiger Analysen der eingangs genannten Klimarisiken, institutioneller Unabhängigkeit und der Fähigkeit, im EZB-Rat einen Konsens zu erzielen.

Auf dem Weg zum grünen QE? Grenzen des EZB-Engagements

Wie auf den Seiten 21ff ausgeführt, kann die EZB ihre Instrumente wie die Regeln für den Ankauf von Vermögenswerten und die Sicherheitenpolitik angemessen kalibrieren, um einen Übergang zur Klimaneutralität zu fördern. Zu diesem Zweck scheint es auch wichtig, von der strikten Interpretation der Marktneutralität abzurücken. Allerdings sind die wirksamsten geldpolitischen Instrumente wie der Ankauf von Vermögenswerten zeitlich begrenzt, und die EZB muss zu einem bestimmten Zeitpunkt durch Forward Guidance einen Zeithorizont für den Abschluss derartiger Operationen angeben. Problematisch ist ferner das Fehlen eines konkreten Ziels, eines klimapolitischen Maßstabs, der mit der Geldpolitik verknüpft ist und einen Bezugspunkt für das Engagement der EZB darstellen würde.

Zu klären ist außerdem, welche Rolle die EZB auf europäischer und globaler Ebene im Kampf gegen den Klimawandel und die mit ihm verbundenen Risiken übernehmen kann und soll. Die EZB kann weder den politischen Willen der Regierungen, anderer europäischer und nationaler Institutionen oder das Engagement der Gesellschaften ersetzen noch vorhandene Lücken ausfüllen. Ein Beispiel hierfür ist die Tatsache, dass zurzeit viele Aspekte von Green Finance ausgearbeitet werden, auch solche, die nicht direkt unter das Mandat von Zentralbanken fallen, etwa die Offenlegung von Informationen oder die Taxonomie.

Die Europäische Zentralbank mit der Aufgabe zu betrauen, den Wirtschaftswandel hin zu Klimaneutralität zu fördern, kann nur dann den gewünschten Effekt haben, wenn die Geldpolitik nicht »the only game in town« ist und die anderen Akteure effektive, kollektive Maßnahmen ergreifen. Selbst wenn die EZB ein umfangreiches grünes QE-Programm starten würde, das sich auf die Klimaziele konzentriert, ist es unwahrscheinlich, dass sie diese Ziele allein oder ohne volle Unterstützung der anderen Akteure erreichen kann. Die Ergebnisse von Simulationen eines möglichen QE-Programms zeigen: Ein solches Kaufprogramm allein kann nicht verhindern, dass die Temperatur in der Atmosphäre bis zum Ende dieses Jahrhunderts erheblich ansteigt, selbst unter sehr optimistischen Annahmen über die Auswirkungen der Geldpolitik auf den Markt für grüne Anleihen.111

Zwar kann die EZB ihre wichtigsten Instrumente nicht in vollem Umfang zur Unterstützung der klimaneutralen Transformation einsetzen; dennoch kann sie sie anpassen, um grüne Ziele auf breiterer Basis voranzutreiben. Schon wenn die EZB Politik und Finanzmärkte immer wieder verbal an die Risiken des Klimawandels erinnert, hilft das, das Bewusstsein für das Thema zu schärfen und die Grenzen der geldpolitischen Instrumente aufzuzeigen. Daher sollte die EZB in ihrer Kommunikation betonen, dass ihre Maßnahmen nur begrenzte Auswirkungen haben (können), und auf Verbesserungen in anderen Politikbereichen drängen, zum Beispiel auf grüne öffentliche Investitionen, die Erhöhung der Emission grüner Anleihen, die Förderung umweltfreundlicher Konsum- und Produktionsnormen oder die Notwendigkeit, CO2-Emissionen entsprechend zu bepreisen.

Die zunehmende Häufigkeit und Schwere von Klimaereignissen wird auch dazu führen, dass das aktuelle Entwicklungsmodell für die Weltwirtschaft, für Regionen und einzelne Länder auf den Prüfstand

|

AUD Australischer Dollar |

EUR Euro |

NOK Norwegische Krone |

USD US-Dollar |

|

|

CAD Kanadischer Dollar |

GBP Pfund Sterling |

SEK Schwedische Krone |

||

|

CNY Yuan Renminbi |

JPY Yen |

SGD Singapur-Dollar |

||

|

Quelle: Climate Bonds Initiative, London, <https://www.climatebonds.net/about> (Zugriff am 12.11.2021). |

||||

gestellt werden wird bzw. muss. Insbesondere die Beibehaltung eines unbegrenzten BIP-Wachstums als Ziel der Wirtschaftspolitik muss angesichts der begrenzten Ressourcen unseres Planeten diskutiert werden.112 Die Zentralbanken, darunter die EZB, sollten sich aktiver in diese Diskussion einbringen.

Das Klima-Engagement als Chance für die EZB und den Euro

Das Vorantreiben des grünen Wandels sollte keinesfalls nur als Risikoelement für die Kernaktivitäten der EZB und des Eurosystems gesehen werden – ein aktiveres Engagement der EZB bei der Unterstützung grüner Ziele kann sich auch positiv auf ihre Position im internationalen Finanzsystem auswirken. Immerhin war sie die erste Bank der Welt, die Klimathemen in ihre strategische geldpolitische Überprüfung aufgenommen hat. Ihr Ansehen als Vorreiter der grünen Transformation wird steigen, wenn sie diese Themen in internationalen Foren regelmäßig auf die Tagesordnung bringt.

Darüber hinaus hat die Eurogruppe angekündigt, dass der Euro die Währung der green transition werden solle.113 Dies könnte dazu beitragen, seine Rolle im internationalen Finanzsystem aufzuwerten. Die Förderung des Marktes für grüne Anleihen, auf dem die EIB der erste globale Emittent war, hat Europa in die Situation versetzt, dass etwa die Hälfte aller globalen Emittenten dort beheimatet ist, während 42 Prozent des globalen Marktes für grüne Anleihen auf Euro laufen.114 Der Euro-Markt für Green Bonds entwickelt sich sehr dynamisch (siehe Grafik 2, Seite 30).

Die internationale Rolle des Euro würde überdies durch eine tiefere Integration der Finanzmärkte in die Kapitalmarktunion gestärkt, in der eine subnationale Risikodiversifizierung bessere Möglichkeiten böte, billiges Kapital zu beschaffen. Investitionen in grüne Projekte könnten dabei eine wichtige Rolle spielen. Voraussetzung wäre, dass ein geeigneter Offenlegungsrahmen geschaffen wird, um die Klimakonformität der Geschäftsmodelle von Unternehmen nachzuweisen, dass ein EU-Standard für grüne Anleihen festgelegt sowie die Marktregulierung und ‑aufsicht harmonisiert werden.115 Die EU arbeitet derzeit an einer Klassifizierung grüner Aktivitäten, der sogenannten Taxonomie, die die Grundlage bilden wird für den im Juli 2021 von der Europäischen Kommission vorgeschlagenen Standard für grüne Anleihen.116 Fehlt so eine ordnungsgemäß anerkannte und harmonisierte Klassifizierung grüner Anlagen, steigt das Risiko des Greenwashings, also des Angebots pseudogrüner Anlagen, was sich negativ auf die Glaubwürdigkeit des gesamten Marktes und letztendlich auf den Klimaschutz auswirken kann.