Dr. Susanne Dröge ist Senior Fellow in der Forschungsgruppe Globale Fragen.

-

Im Rahmen des Green Deal erwägt die EU die Einführung eines CO2-Grenzausgleichsmechanismus (CBAM) für Importe, damit sie ihre ehrgeizigen klimapolitischen Ziele erreichen kann, ohne dass energieintensive Sektoren ihre Emissionen ins Ausland verlagern (Carbon Leakage).

-

Der CBAM sieht die virtuelle Anbindung der EU-Handelspartner an das Emissionshandelssystem der EU (EU ETS) vor – und wird von ihnen entsprechend kritisch beurteilt. Denn der CBAM wird ihre Produkte bei der Einfuhr durch Einpreisung der CO2-Kosten verteuern. Um wie viel, wird in dieser Studie für drei Sektoren – Zement, Stahl und Strom – exemplarisch durchgerechnet.

-

Ein CBAM generiert Einnahmen. Der Umgang damit spielt für die WTO-konforme Ausgestaltung eine wichtige Rolle. Davon ist nur dann auszugehen, wenn die Einnahmen konsequent an den Zweck gebunden werden, klimapolitische Maßnahmen im In- und Ausland zu finanzieren.

-

Ein CBAM wirkt als klimapolitischer Hebel. Je mehr Staaten mit der EU in der Klimapolitik zusammenarbeiten, desto geringer wird der Bedarf, das Instrument auch einzusetzen. Ist er erfolgreich, wird der CBAM überflüssig.

-

Damit die klimapolitische Maßnahme handelsrechtlich durchzusetzen ist, muss sie mit den WTO-Regeln in Einklang gebracht werden. Das schließt Sonderregeln für Entwicklungsländer ein. Zudem sollte das Gerechtigkeitsprinzip (CBDR&RC) des UN-Klimaregimes beachtet werden, das den Entwicklungs- und Schwellenländern geringere Beiträge zum Klimaschutz abverlangt als den Industrieländern.

-

Die EU und die Mitgliedstaaten müssen sich darauf einstellen, dass es zu einer Sanktionsdynamik kommen könnte, wenn sie es versäumen, mit ihren Handelspartnern intensive Gespräche zu führen, in denen sie ihr Vorgehen erklären und über Details der Anwendung sowie Ausnahmen verhandeln. Das erfordert Fingerspitzengefühl, Klarheit und ein hohes Maß an Abstimmung mit den Partnerländern.

Inhaltsverzeichnis

1 Problemstellung und Empfehlungen

2 Was soll und was kann ein CO 2 -Grenzausgleich erreichen?

2.1 »Fit for 55« – neue EU-Gesetzesvorhaben und der CBAM

2.2 Carbon Leakage als unerwünschter Nebeneffekt nationaler Klimapolitik

2.3 Die Funktionen eines CO 2 -Grenzausgleichs

2.3.1 Änderung der Verursacherlogik

2.3.3 Vermeidung von Carbon Leakage durch faire Wettbewerbsbedingungen

2.3.5 Einseitiger Grenzausgleich als Zollschutz für grüne Industriepolitik

2.5 Das Problem der Treffsicherheit

3 Grundsätzliche Überlegungen zur Ausgestaltung eines CO 2 -Grenzausgleichsmechanismus

3.1 WTO-Kompatibilität: (rechtliche) Leitplanken

3.1.1 Nichtdiskriminierung und Ausnahmeregelung des GATT

3.1.2 Subventionen – anfechtbar oder verboten?

3.2 Sonderregelungen für Entwicklungsländer

4 Empfehlungen und Vorhaben zur Ausgestaltung eines CBAM

4.1 Auswirkungen auf Handelspartner der EU für Stahl, Zement und Strom

4.1.2 Berechnungen eines CBAM für Stahlimporte

4.1.4 Berechnungen eines CBAM für Zementimporte

4.1.6 Berechnungen eines CBAM für Stromimporte

4.1.7 Einordnung der Beispielrechnungen

5.3 Reaktionen der Handelspartner

5.4 Ein Projekt für die transatlantische Klima-Kooperation?

5.5 Lehren aus der diplomatischen Krise beim Luftverkehrs-ETS 2012

7.3 Szenarien für einen EU CBAM je nach freier Zuteilung von Emissionszertifikaten und CO 2 -Preisen

7.4 Anhang 3 CBAM-Berechnungsmethode an den Beispielen Stahl, Zement und Elektrizität

7.4.1 Berechnungen für die Schätzung eines jährlichen Betrags für den EU CBAM

Problemstellung und Empfehlungen

Die Europäische Union hat sich neue Klimaziele für 2030 und 2050 gesetzt. Sie sind als Teil des Green Deal von 2019 ambitionierter als vorher und orientieren sich an den im Pariser Klimaabkommen beschlossenen globalen Temperaturzielen. Um diese zu erreichen, soll wie bisher der Emissionshandel als wichtiges Instrument genutzt werden. Der CO2-Preis aus dem Handel mit Emissionsberechtigungen wird daher steigen. Davon sind vor allem Unternehmen aus energieintensiven Sektoren wie Zement oder Stahl betroffen. Da sie im internationalen Wettbewerb stehen, besteht das Risiko, dass sie ihre Produktion und damit die CO2-Emissionen in Nicht-EU-Länder verlagern, was als Carbon Leakage bezeichnet wird. Bisher erhielten die Unternehmen kostenlose Emissionszertifikate, damit es nicht zu Carbon Leakage kommt. Die Kommission schlägt nun vor, im Zuge der legislativen Umsetzungen ein neues Instrument einzuführen: einen CO2-Grenzausgleichsmechanismus (CBAM), der Einfuhren in die EU mit einer Abgabe belastet, die ihrem CO2-Gehalt entspricht. International findet dieser Plan viel Aufmerksamkeit: Zwar erwägen manche Länder ein ähnliches Vorgehen. Es überwiegen aber Skepsis und Ablehnung aus Furcht vor Protektionismus. Der Gesetzesentwurf für den CO2-Grenzausgleich wird im Juli 2021 vorgestellt, die Einführung des CBAM ist für 2023 geplant.

Ob es tatsächlich zur Anwendung eines CO2-Grenzausgleichsmechanismus durch die EU kommen wird, ist dennoch offen. Neben einem Überblick über die aktuellen Pläne gibt die Studie Empfehlungen für das weitere Vorgehen, sowohl mit Blick auf die Ausgestaltung des Instruments als auch in Bezug auf dessen politische Funktionen. Diese beschränken sich nicht allein auf einen Ausgleich der internationalen Wettbewerbswirkungen steigender CO2-Kosten. Die EU kann der internationalen Klimapolitik damit auch neuen Schub verleihen. Seit der im Jahr 2020 erfolgten Ankündigung eines CBAM haben viele Handelspartner der EU bereits reagiert – entweder mit kritischer Nachfrage, klarer Ablehnung oder mit Ankündigungen eigener klimapolitischer Pläne. Einer konstruktiven Reaktion stehen jedoch klima- und handelspolitische Risiken im Weg, wenn es nicht gelingt, das Instrument ausreichend zu erläutern, Transparenz über die Berechnungsgrundlagen herzustellen und sich auf gemeinsame Interessen in der Klima- und Handelspolitik zu konzentrieren.

Die EU muss folgende Rahmenbedingungen berücksichtigen: Die WTO-Regeln setzen eindeutige Leitplanken, und die Gesetzgeber werden sich daran halten müssen, wenn sie die rechtlichen Risiken minimieren und das internationale Handelssystem nicht über die Maßen belasten wollen. Auch das UN-Klimaregime enthält Vorgaben, vor allem für einen fairen Umgang mit Entwicklungsländern. Da der CBAM an den Emissionshandel der EU angelehnt werden soll, wird er nur auf Güter bestimmter Sektoren entfallen, nicht auf alle Güter, welche die EU einführt. Die Studie zeigt anhand von Beispielrechnungen für die drei Branchen Stahl, Zement und Elektrizität, auf welche Summen sich ein CBAM für Importe aus den Top-Handelspartnerländern der EU‑27 jährlich belaufen könnte. Angegeben werden in diesen Rechnungen Spannen, bei denen sowohl die verbleibende kostenlose Zuteilung von Zertifikaten an EU-Unternehmen als auch der CO2-Preis in der EU-27 variiert. Ein CO2-Preis in den Herkunftsländern wird angerechnet. Diese Zahlen illustrieren zum einen die Preiserhöhung, die sich hypothetisch für importierte Waren ergeben würde, zum anderen handelt es sich um potenzielle Einnahmen für die EU. Für die Herkunftsländer sind dies Geldflüsse, die sie mit einer entsprechenden CO2-Bepreisung selbst vereinnahmen könnten.

Zu den außenwirtschaftspolitischen Potenzialen wie Fallstricken des CBAM gehört offenkundig seine sofortige Wirkung auf den Produktpreis ausländischer Anbieter, die keinem oder einem geringeren CO2-Preis unterliegen. Wichtige Handelspartner der EU begegnen den CBAM-Plänen bislang daher vor allem zurückhaltend bis ablehnend. Das liegt zum einen an der noch offenen Ausgestaltung des Instruments, zum anderen aber daran, dass jegliche Maßnahmen, die den Handel beschränken könnten, Abwehrreaktionen auslösen. Nach Jahren der handelspolitischen Konfrontationen zwischen der EU und den USA sowie der EU und China ist die Stimmung ohnehin gereizt; allein als EU-interne Klimapolitikmaßnahme wird sich die CBAM-Planung daher den Betroffenen gegenüber nicht vermitteln lassen. Die EU und die Mitgliedstaaten müssen sich darauf einstellen, dass es zu einer Sanktionsdynamik kommen könnte, wenn die EU es versäumt, mit ihren Handelspartnern intensive Gespräche zu führen, in denen sie ihr Vorgehen erklärt und über Details der Anwendung verhandelt.

Aus klimapolitischer Sicht ist das Instrument folglich sowohl Zuckerbrot als auch Peitsche. Ein vollständiges Aussetzen gegenüber einzelnen Handelspartnern, allen voran den USA, wäre denkbar. Gegenüber China kann ein CBAM dagegen Druck aufbauen mit dem Ziel, dass Peking seine Emissionsdaten transparenter als heute offenlegt, konkrete Maßnahmen zur Senkung der Emissionen ergreift und seine Dumping-Praktiken im Stahlhandel abbaut. Allerdings droht mit einer harten Haltung der EU in dieser Frage die Klimakooperation insgesamt Schaden zu nehmen. Auch mit handelspolitischen Gegenreaktionen Pekings wäre zu rechnen.

Was soll und was kann ein CO2-Grenzausgleich erreichen?

Die internationale Kooperation in der Klimapolitik stand in den letzten Jahren auf sehr wackeligem Fundament. Die Europäische Kommission hat 2019 mit ihrem Green Deal eine mehr als fünfzig Maßnahmen umfassende Agenda vorgelegt, welche die Klima- und Umweltpolitik mit den Zielen der Wirtschaftspolitik verbinden soll1 und 2020 in die EU-Pläne für eine wirtschaftliche Erholung nach der Pandemie einfloss. Zu den Umsetzungsvorhaben zählt eine CO2-Abgabe auf Importgüter, die als besonders klimabelastend gelten. Die weiteren Schritte der EU auf dem Weg dorthin spielen sich 2021 in einem veränderten internationalen Umfeld ab, denn aufgrund der Rückkehr der Vereinigten Staaten in das Pariser Klimaabkommen werden die Aussichten günstiger, dass sich die klimapolitische Zusammenarbeit verbessert.2

»Fit for 55« – neue EU-Gesetzesvorhaben und der CBAM

Zum Kern des Green Deal gehört eine Verschärfung der EU-Klimaziele. Damit stellte sich die Kommission 2019 dem weltweit zu beobachtenden Nachlassen der klimapolitischen Kooperationsbereitschaft entgegen und wollte an ihre Rolle als Vorreiterin in der Klimapolitik anknüpfen. Die Klimaziele der EU – bis 2030 um 55 Prozent geringere Treibhausgasemissionen als 1990 und Klimaneutralität bis 2050 – leitet die Kommission aus den im Pariser Klimaabkommen beschlossenen globalen Temperaturzielen ab. Im Dezember 2020 fällte der Europäische Rat einen entsprechenden Beschluss.3 Für Juli 2021 hat die Kommission erste Gesetzesvorlagen zur Umsetzung dieser Ziele angekündigt (»Fit for 55«-Paket).

Der Emissionshandel soll wie bisher das wichtigste Instrument zur Zielerreichung sein. Über den europäischen Emissionshandel (EU ETS) können die Klimaziele in weiten Teilen der EU-Wirtschaft umgesetzt werden. Die Gesamtmenge für die jährlichen CO2-Emissionen wird durch eine über die Zeit sinkende Zertifikatmenge limitiert, wodurch der CO2-Preis steigen wird. Darüber hinaus sind bisher die Mitgliedstaaten gefordert, in den sogenannten Nicht-ETS-Sektoren Landwirtschaft, Verkehr und Gebäude durch nationale CO2-Bepreisung und Regulierungen die Emissionen zu senken. Es steht aber auch zur Diskussion, im Zuge des »Fit for 55«-Pakets für diese Sektoren einen EU-weiten Emissionshandel einzuführen.

Als neues Instrument für die EU-Klimapolitik hat die Kommission den Staats- und Regierungschefs einen CO2-Grenzausgleichsmechanismus (Carbon Border Adjustment Mechanism, CBAM) vorgeschlagen, der zum »Fit for 55«-Paket gehören wird. Der CO2-Grenzausgleich soll dafür sorgen, dass es im Zuge steigender CO2-Preise in der EU nicht zu Carbon-Leakage-Effekten kommt. Diese entstehen, wenn Unternehmen ihre Produktion und Investitionen ins Ausland verlagern; damit sinken zwar rein rechnerisch die Emissionen in der EU, nicht aber global. Bislang sieht die Emissionshandelsrichtlinie für Unternehmen, die im internationalen Wettbewerb stehen und besonders CO2-intensiv produzieren (energieintensive Industrien), die freie Zuteilung von Emissionsberechtigungen vor. Da diese Zuteilung bis 2030 schrittweise abgebaut werden soll, entfiele dieser Schutz, sollte es keine anderslautenden Bestimmungen geben.

Für importierte Güter soll ein CO2‑Preis berechnet werden, der dem europäischen entspricht.

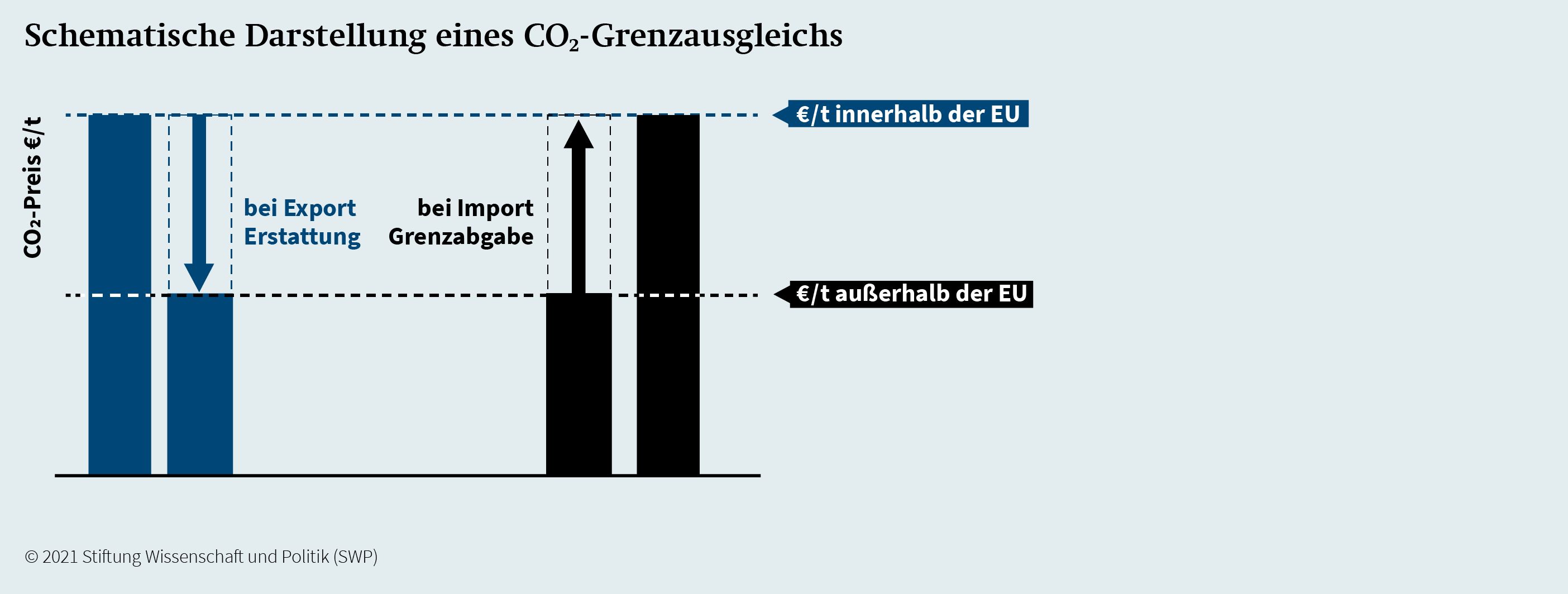

Bei einem vollständigen CO2-Grenzausgleich würde auf Einfuhren entsprechend ihrer »CO2-Last« an der Grenze eine Abgabe entfallen, für Ausfuhren gäbe es eine Erstattung gezahlter CO2-Preise (vgl. Abbildung 1). Einem konkreten Vorschlag der Kommission zufolge soll das bei der Produktion von Importgütern freigesetzte CO2 in Anlehnung an das EU ETS mit einem Preis versehen werden. Ein »virtuelles« ETS würde zur Anwendung kommen, bei dem die Importeure den CO2-Gehalt der Güter bei der zuständigen Behörde melden und dafür den aktuellen, bei der laufenden Auktionierung von CO2-Zertifikaten für EU-Unternehmen anfallenden Preis zahlen. Sie nähmen aber nicht am Emissionshandel teil. Außerhalb der EU produzierte Güter – wenn auch nur aus bestimmten Sektoren – würden so mit einem CO2-Preis-Aufschlag belegt, der jenem der EU-Produzenten entspricht.

Die Einführung eines CBAM wurde im Juli 2020 von den Staats- und Regierungschefs bereits grundsätzlich beschlossen.4 Seine Anwendung ist für 2023 geplant. Das Europäische Parlament hat dem Zeitplan im März 2021 zugestimmt.5

Carbon Leakage als unerwünschter Nebeneffekt nationaler Klimapolitik

Durch klimapolitische Maßnahmen ausgelöstes Carbon Leakage ist eng mit der Frage der wirtschaftlichen Wettbewerbsfähigkeit verknüpft. In der internationalen Klimapolitik gaben die unterschiedlichen Klimaschutzverpflichtungen, die 1997 im Kyoto-Protokoll festgelegt wurden, erstmals Anlass zu der Sorge, dass es zu Carbon Leakage kommen könnte. Industrie- und Transformationsländer (Länder der ehemaligen Sowjetunion) waren zum Klimaschutz verpflichtet, Entwicklungsländer nicht. Es wurde befürchtet, dass klimapolitische Maßnahmen in den großen Volkswirtschaften, vor allem CO2-Preise, die Energiepreise auf dem Weltmarkt durch nachlassende Nachfrage sinken lassen – und letztlich den Verbrauch ankurbeln würden. Des Weiteren wurde angenommen, dass Unternehmen ihre Produktion und Investitionen als Reaktion auf steigende klimapolitische Kosten dorthin verlagern würden, wo kaum oder gar kein Klimaschutz betrieben wird. Das Ziel des globalen Klimaschutzes würde mit der damit einhergehenden Verlagerung der Emissionen unterlaufen. Aichele und Felbermayr kommen zu dem Schluss, dass Carbon Leakage nach dem Kyoto-Protokoll eingetreten ist.6

Auch mit dem Pariser Klimaabkommen gehen unterschiedliche (freiwillige) Verpflichtungen zum Klimaschutz einher. Die Vertragsstaaten melden sogenannte nationale Beiträge (NDCs), die sich allerdings nach Zeitrahmen, Ambitionsniveau und klimapolitischen Instrumenten stark unterscheiden.7 CO2-Preise werden inzwischen in 46 Staaten8 erhoben, aber nicht auf gleichem Niveau. Das Carbon-Leakage-Risiko besteht also weiterhin.

Carbon Leakage im engeren Sinne, wie er in den CBAM-Plänen definiert ist, beschreibt folgenden unerwünschten Nebeneffekt: Unternehmen, für die durch Emissionshandel oder Besteuerung CO2-Kosten entstehen, haben einen Anreiz, aus Wettbewerbsüberlegungen heraus ihre Lieferketten zu verändern, indem sie zum Beispiel CO2-intensive Grundstoffe oder Zwischenprodukte nicht mehr selbst gewinnen oder herstellen, sondern aus Ländern importieren, in denen diese Kosten nicht anfallen (operational leakage). Zudem können Unternehmen dazu übergehen, Investitionen ins Ausland zu verlagern, um die CO2-Bepreisung zu vermeiden (investment leakage). Diese Überlegungen sind auch davon bestimmt, in welchem Maße Unternehmen im internationalen Wettbewerb stehen, denn dieser erschwert es, die CO2-Kosten an die Kunden weiterzugeben.

Die Funktionen eines CO2-Grenzausgleichs

Aus klimapolitischer Sicht hat ein CO2-Grenzausgleich mehrere Funktionen: Er kann erstens dazu dienen, die Verursacherlogik zu ändern, indem man den CO2-Preis nicht mehr anhand der Produktion, sondern des Konsums bemisst. Er kann zweitens klimapolitisch Hebelwirkung gegenüber Staaten entfalten, denen es an Klimaambitionen fehlt. Drittens ist ein CO2-Grenzausgleich geeignet, zur Vermeidung von Carbon Leakage fairen Wettbewerb herzustellen: Die beschriebenen Kostenunterschiede zwischen einheimischen, mit einem CO2-Preis belegten Gütern und davon unbelasteten Konkurrenzprodukten aus dem Ausland werden auf diesem Wege angeglichen. Viertens lassen sich damit staatliche Einnahmen zur Finanzierung klimapolitischer Vorhaben erzielen. Fünftens kann ein einseitiger CO2-Grenzausgleich für Importe als temporärer Zollschutz für die Entwicklung grüner Industrien fungieren.

Änderung der Verursacherlogik

Ein CO2-Grenzausgleich kann dafür sorgen, dass bei der Zurechnung von Emissionen an der Konsumseite angesetzt wird statt bei den Emissionsmengen, die von territorialen Produktionsstätten (Energieerzeugung, Industrieanlagen, Gebäude, Verkehr, Landwirtschaft) ausgestoßen werden.9 Dieses Vorgehen wird international immer wieder diskutiert, da die nationalen Emissionsbilanzen, die entlang des internationalen Regelwerks10 aufgestellt werden, nicht berücksichtigen, welche Emissionen die jeweilige Bevölkerung durch ihren Konsum verursacht.11

Um die Grundlage für die Berechnung des CO2-Preises anzupassen, ohne das internationale Bilanzierungssystem für Treibhausgase zu ändern, müsste man also an der Grenze die in den Waren enthaltenen Emissionen verrechnen. Importierte Emissionen würden hinzugerechnet, exportierte Emissionen abgezogen. Auf die importierten Güter würde der im Importland übliche CO2-Preis erhoben, für die Exporte würde er erstattet. Dadurch würde der gesamte Warenverkehr einem CO2-Grenzausgleich unterliegen. Dieses Vorgehen wäre vergleichbar mit dem Mehrwertsteuerausgleich nach dem Bestimmungslandprinzip.

Klimapolitischer Hebel

Wie lassen sich Anreize für Länder setzen, die klimapolitisch bislang nicht kooperieren?12 Gegenwärtig erlegt die Bereitstellung eines globalen öffentlichen Gutes (Klimaschutz) mithilfe eines internationalen Abkommens (Pariser Abkommen) jenen Staaten keine Kosten auf, die keinen Beitrag leisten; sie profitieren vielmehr von den Anstrengungen der anderen. Mit einer Abgabe an der Grenze lässt sich dieses Verhalten sanktionieren. In der spieltheoretischen Literatur werden als Hebel immer wieder Handelsmaßnahmen ins Feld geführt. Der Vorschlag, eine Grenzabgabe zu diesem Zweck einzuführen, erlebt in den letzten Jahren ein Comeback.13 Auch die Idee von sogenannten Klimaklubs beruht auf diesem Konzept: Die kooperierenden Parteien (Klubmitglieder) nehmen sich gegenseitig von der Anwendung einer CO2-Grenzabgabe aus. Darüber hinaus können sie sich weitere gegenseitige Vorteile verschaffen, beispielsweise durch den Zugang zu klimafreundlichen Technologien und Finanzmitteln. Unwillige Parteien hingegen werden mittels CO2-Grenzabgaben sanktioniert oder erhalten keinen Zugang zu Geld und Technologien.14

Vermeidung von Carbon Leakage durch faire Wettbewerbsbedingungen

Die Vermeidung von Carbon Leakage durch Herstellung fairer Wettbewerbsbedingungen fokussiert auf die Neutralisierung der durch nationale CO2-Preise hervorgerufenen Kostenunterschiede für energieintensive Unternehmen (vgl. Abbildung 1, S. 8). Konkurrieren diese Unternehmen im nationalen Markt mit Importen oder auf Drittmärkten mit Anbietern, die keine oder geringere CO2-Kosten tragen müssen, drohen sie Marktanteile zu verlieren. Energieintensive Unternehmen zahlen in Ländern mit CO2-Preisen sowohl für den Verbrauch CO2-intensiver Materialien (direkte CO2-Kosten) als auch für ihren Energiekonsum (indirekte CO2-Kosten). Wenn sie die zusätzlichen Kosten über ihren Verkaufspreis auf die Kunden abwälzen, büßen sie an Wettbewerbsfähigkeit ein, weil die ausländische Konkurrenz diese Kosten nicht hat. Ein CO2-Grenzausgleich würde diesen Unterschied nivellieren, wenn Importe aus energieintensiven Sektoren ebenfalls unter das Preisregime fallen und die CO2-Kosten von Exportgütern bei der Ausfuhr erstattet würden.15

Erzielung von Einnahmen

Staatliche Einnahmen lassen sich vor allem mit der einseitigen Einführung einer CO2-Grenzabgabe auf Importe generieren. Aber auch mit einem vollständigen Grenzausgleich sind Nettoeinnahmen möglich. Ähnlich wie bei Zöllen und Steuern kann der Erlös in die öffentlichen Haushalte fließen und diese stabilisieren oder dazu genutzt werden, andere (klimapolitische) Maßnahmen gegenzufinanzieren. Aus klimapolitischer und handelsrechtlicher Perspektive ist die Begründung eines CO2-Grenzausgleichs mit der Absicht der fiskalischen Einnahmenerzielung allerdings problematisch. Denn er diente in diesem Fall nicht primär dem Ziel, die weltweiten Emissionen zu senken.16

Einseitiger Grenzausgleich als Zollschutz für grüne Industriepolitik

Im Kontext des Green Deal, mit dem eine industriepolitische Agenda einhergeht, kann ein CO2-Grenzausgleich für Importe als Zollschutz fungieren. Wenn eine Industrie in die aufwändige Entwicklung CO2-armer Produktionsverfahren investiert, beispielsweise in die Stahlproduktion auf Basis von grünem, also aus erneuerbaren Energien gewonnenem Wasserstoff, besteht temporär der Bedarf, diese Produkte vor der Konkurrenz durch CO2-intensiv hergestellte Stahlprodukte zu schützen. Diese Idee ist auch bekannt als Infant-Industry-Argument. Demzufolge sollte ein im Aufbau befindlicher Industriezweig so lange durch einen Importzoll oder eine ‑quote geschützt werden, bis er international wettbewerbsfähig geworden ist. Das Infant-Industry-Argument wurde in der Entwicklungsökonomie mit Blick auf kleine und junge Unternehmen in Entwicklungsländern ausformuliert.17 Es wird oft als protektionistisch kritisiert, denn der Anreiz ist gering, einen Zoll aufzugeben, sobald eine Industrie die nötige Reife erlangt hat, wenn dadurch staatliche Einnahmen entfallen und die Wettbewerbsfähigkeit womöglich eingeschränkt wird. Die Frage, ob nationale Industriepolitik in Mitgliedstaaten der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) durch einen Zollschutz gute Ergebnisse liefern kann, ist ebenfalls umstritten. Folgt man diesem industriepolitischen Modell, wäre für die EU aufgrund des hohen klimaschutzpolitischen Innovationsdrucks ein CBAM für die energieintensiven Industriebranchen und für die Entwicklung emissionsarmer Flugzeuge denkbar. Allerdings lassen sich neue Technologien auch mit Maßnahmen zur Marktreife bringen, die, wie Forschungsförderung, Finanzierung von Pilotprojekten oder internationale technologische Zusammenarbeit, die Handelsflüsse nicht von vornherein beeinträchtigen.

Der CBAM der EU

Nach Plänen der Kommission soll der CBAM der EU jenen Unternehmen faire Wettbewerbsbedingungen verschaffen, die dem EU ETS unterliegen. Der Vorschlag bezieht sich nur auf den Import und hier auch nur auf bestimmte Produkte, nicht auf alle Güter, die in die EU eingeführt werden. Infrage kommen lediglich Güter, die in der EU ebenfalls einem CO2-Preis unterliegen und die zu jenen Sektoren gehören, die einem hohen Carbon-Leakage-Risiko ausgesetzt sind (vgl. dazu Tabelle A.1, S. 37).

Beim Ratsgipfel über den Umgang mit den Pandemiefolgen haben die Staats- und Regierungschefs 2020 allerdings entschieden, dass ein CBAM 2023 eingeführt werden soll, um »eigene Ressourcen« für den EU-Haushalt zu generieren. Bei diesem Beschluss stand also die fiskalische Funktion des CBAM im Vordergrund.18

Bisher hat die EU das Emissionshandelssystem so ausformuliert, dass jene Unternehmen, die mit einem besonders hohen Leakage-Risiko konfrontiert sind, einen bestimmten Teil der benötigten CO2-Zertifikate kostenlos erhalten – aber mit abnehmender Tendenz. Mit der freien Zuteilung sollte seit der ersten Fassung der Emissionshandelsrichtlinie von 2003 verhindert werden, dass diese Industrien abwandern. In jeder bisherigen ETS-Periode wurde die Menge der kostenlosen Zertifikate bereits reduziert, und der aktuellen Emissionshandelsrichtlinie zufolge soll diese Praxis bis 2030 gänzlich auslaufen (Artikel 10b[4]). Verbunden ist diese Ankündigung mit dem Vorbehalt, dass die Emissionshandelsrichtlinie fortlaufend mit Blick auf die internationale Umsetzung des Pariser Abkommens und die Entwicklung der CO2-Märkte in anderen führenden Wirtschaftsnationen überprüft wird (Artikel 30). Dabei werden auch die für die energieintensiven Industrien vorgesehenen Kompensationsmaßnahmen berücksichtigt (Artikel 30[2]).19 Mit der Reform der Emissionshandelsrichtlinie im Zuge des »Fit for 55«-Pakets kommen diese Punkte erneut auf den Prüfstand.

Für den CBAM sah der erste Kommissionsvorschlag vom März 202020 drei mögliche Anknüpfungspunkte vor: die Einführung einer Steuer, die dann als Grenzsteuerausgleich für Importe erhoben wird, die Einführung eines Zolls oder die Aufnahme von Importen in das EU ETS. Infrage kam demnach sowohl eine reguläre Teilnahme am ETS, wie sie für europäische Unternehmen Pflicht ist, als auch die Einführung eines Zertifikatsystems für Importeure, das getrennt vom EU ETS eingerichtet wird (»virtuelles« ETS). Der im Juni 2021 bekannt gewordene Entwurf für den CBAM enthält nur noch diese Variante, also eine virtuelle Anwendung des EU ETS auf importierte Güter.21 Zudem wurde aus Kommissionskreisen mehrfach betont, dass der CBAM als Ersatz für die freie Zuteilung vorgesehen sei.22

Das Europäische Parlament hat in einem Bericht einen eigenen CBAM-Vorschlag verabschiedet.23 Darin findet sich ebenfalls die Erweiterung des EU ETS auf Importe. Die Abschaffung der freien Zuteilung von Zertifikaten an Carbon-Leakage-trächtige Sektoren findet aber bislang nicht die Zustimmung der Abgeordneten.24

Das Problem der Treffsicherheit

Damit der Anreiz für Unternehmen, ihre Produktion auszulagern, durch den CBAM geschwächt wird, muss die Maßnahme treffsicher sein. Carbon Leakage kann durch verschiedene Faktoren ausgelöst werden, die wiederum von Sektor zu Sektor und von Unternehmen zu Unternehmen differieren.25

Je leichter ein Unternehmen die CO2-Kosten an seine Abnehmer weitergeben kann (cost pass-through), desto geringer ist das Risiko für Carbon Leakage. In die Ermittlung der Carbon-Leakage-Liste der EU fließen sowohl die Emissionsintensität ein – die bestimmt, wie hoch die CO2-Kosten letztlich für einen Sektor ausfallen – als auch der Grad des internationalen Wettbewerbs (vgl. Tabelle A.1, S. 37f). Ob ein Unternehmen die CO2-Kosten zunächst auch ohne Leakage-Schutz auffangen könnte, hängt von einer Reihe weiterer Faktoren ab. Dazu gehören die Höhe des CO2-Kostenanteils an den gesamten Betriebskosten, der Auslastungsgrad der Anlagen, die vertikale Integration von Produktionsverfahren und die Flexibilität, an anderen Kostenstellen zu sparen. Hinzu kommen Fragen nach alternativen Produktionstechnologien, bei denen weniger CO2 anfällt, und deren Verfügbarkeit bzw. den damit einhergehenden Investitionen.

Die Treffsicherheit einer einzelnen Anti-Leakage-Maßnahme kann daher nicht für alle Sektoren garantiert sein. Die großzügige freie Zuteilung in den ersten Handelsperioden des EU ETS hat Carbon Leakage zwar verhindert,26 geriet aber in die Kritik, weil damit den energieintensiven Branchen der Anreiz für klimafreundliche Investitionen weitgehend genommen wurde – zumal zeitweise der CO2-Preis nur bei fünf Euro pro Tonne lag.

Bei komplexen Produktionsprozessen wirkt freie Zuteilung besser als eine Grenzabgabe.

Komplexen Produktionsprozessen kann eine freie Zuteilung jedoch eher gerecht werden als eine Grenzabgabe. In der chemischen Industrie beispielsweise sind die Produktionsprozesse vieler Erzeugnisse sehr eng verflochten. Daher betrifft die Eindämmung zusätzlicher Kosten auch viele Produktionsstränge. Der Anreiz bestünde für diese Industrie deshalb eher darin, gleich ganze Großanlagen zu verlagern statt einzelner Teile, will man CO2-Kosten vermeiden.27 Im Gegensatz dazu kann man bei der Zementproduktion sehr wohl den CO2-intensiven Teil, die Produktion von Klinker, auslagern und so von den nachgelagerten Prozessen trennen, um CO2-Kosten zu sparen. Im Stahlsektor wiederum gibt es zunächst einmal zwei Wege, Rohstahl herzustellen: basierend auf Koks im Hochofenverfahren und basierend auf Strom in Elektrolichtbogenöfen. Letztere sind, wenn sie mit erneuerbaren Stromquellen betrieben werden, deutlich CO2-sparender als Hochöfen, verwenden aber ausschließlich recyceltes Material, so dass diese Produktionsroute jene aus Hochöfen nicht vollständig ersetzen kann. Hier entstehen mit einem CO2-Preis also gegebenenfalls starke Anreize, die Produktion ins Ausland zu verlagern.

Die Erfahrungen mit der anfänglich sehr großzügigen freien Zuteilung von Zertifikaten im EU ETS haben seit 2005 dazu geführt, dass von den EU-Unternehmen kaum Carbon Leakage ausging. Allerdings haben einige wenige Unternehmen dennoch Produktionsteile ausgelagert (insbesondere Zementklinker), ohne dass ihre Zuteilung entsprechend reduziert wurde. Dadurch entstanden Mitnahmeeffekte. Auch bestehen wie erwähnt nur schwache Anreize, in technologische Innovationen zu investieren, wenn es kostenlose Zertifikate gibt. Die europäischen Gesetzgeber haben deshalb die kostenlose Zuteilung im EU ETS weiter gekürzt; nur die besten 10 Prozent der Anlagen eines Sektors erhalten die freien Zertifikate noch in voller Höhe. Mittels Produkt-Benchmarks und Korrekturfaktoren wird die Zuteilung weiter angepasst.

Vor allem Unternehmen, die kostenlose Zertifikate erhalten, um international wettbewerbsfähig zu bleiben, bemängeln, dass ein CBAM nur für Im- und nicht für Exporte weniger treffsicher sei als die freie Zuteilung. Beschränke er sich nur auf wenige Grundstoffsektoren, würden zudem die entlang der Wertschöpfungskette entstehenden Produkte – also die weiterverarbeiteten Produkte der Stahl-, Zement- und weiterer energieintensiver Branchen – nicht erfasst. Gleichzeitig müssten die Unternehmen auf die freien Zertifikate verzichten. Stede u. a. verweisen darauf, dass dann in den weiteren Verarbeitungsstufen die einheimischen Produkte Gefahr laufen, durch Importe ersetzt zu werden, welche nicht unter den CBAM fallen.28

Aus klimapolitischer Sicht sollte die Frage im Vordergrund stehen, ob die dem CBAM unterliegenden Sektoren EU- und weltweit wesentlich zu den CO2-Emissionen beitragen und für die nächste Stufe der Dekarbonisierung relevant sein werden. Dabei geht es um grundsätzliche Änderungen der Produktionsverfahren in der Schwerindustrie und weiteren Branchen und darum, wie sich diese Ziele in die internationalen Verhandlungen mit weiteren Vertragsstaaten des Pariser Abkommens einbinden lassen. Verbindliche Sektorabkommen, in denen Staaten und die Unternehmensvertreter eines Industriezweigs Klimaziele verabreden, bieten sich für eine gezieltere Zusammenarbeit an.

Zur Erreichung der hoch gesteckten Klimaziele, die sich die EU gesetzt hat, gewinnen technische Innovationen nun an Dringlichkeit. Vor allem die energieintensiven Sektoren und die Luftfahrt sind auf der Suche nach Durchbrüchen. Eine Lenkung allein durch steigende CO2-Preise in der EU wird dazu nicht ausreichen; vielmehr müssen sich die Industrienationen weltweit im Interesse der Umsetzung des Pariser Abkommens sowohl bei der CO2-Bepreisung stärker engagieren als auch strengere Standards für CO2-Intensitäten setzen.29 Die EU unterfüttert die Dekarbonisierung im Rahmen des Green Deal daher mit weiteren Unterstützungsprogrammen. Mit dem Ziel, bis 2050 klimaneutral zu wirtschaften, dem sich immer mehr Unternehmen anschließen, ist der Druck gestiegen, Forschung und Entwicklung in Richtung CO2-reduzierter oder gar -neutraler Verfahren voranzutreiben. Ein CBAM, der den CO2-Preis der EU auf Importe anwendet, ist somit Teil einer Innovations- und Transformationsagenda, die in dieser Dimension neu ist.

Grundsätzliche Überlegungen zur Ausgestaltung eines CO2-Grenzausgleichsmechanismus

Für die Ausgestaltung eines CO2-Grenzausgleichsmechanismus sollten seine Funktion klar definiert und die Regeln der Welthandelsorganisation als juristische Grundlage handlungsleitend sein, damit die Handelspolitik auf Dauer dem Klimaschutz nicht im Weg steht. Soll ein CO2-Grenzausgleich Carbon Leakage verhindern, müssen die Klimaschutzeffekte nachgewiesen werden können. Die verwendeten Datengrundlagen sollten also bestimmte Qualitätskriterien erfüllen. Die in diesem Abschnitt angeführten Überlegungen zu einem Design orientieren sich an den Leitplanken, die sich aus den WTO-Regeln ergeben.30 Wo sich diese nicht einhalten lassen oder wo – wie im Falle der EU-Gesetzgebung – die Konkretisierungen noch ausstehen, treffen wir in dieser Studie Annahmen, so dass eine Blaupause für den EU CBAM erstellt werden kann. Die Grundprinzipien des internationalen Klimaregimes, wie sie in der United Nations Framework Convention on Climate Change (UNFCCC) und dem Pariser Abkommen festgelegt sind, finden ebenfalls Eingang in die Überlegungen.

Die Höhe der zu erwartenden jährlichen CO2-Grenzabgaben, welche auf die Einfuhren aus einzelnen EU-Handelspartnerländern entfallen werden, hängt sodann von den Handelsdaten und den CO2-Werten ab, die mit den gehandelten Gütern in Verbindung stehen. Anhand der jüngsten Handelsdaten, der CO2-Intensitäten, CO2-Preisannahmen und verschiedener Größen für die freie Zuteilung für die Sektoren Stahl, Zement und Elektrizitätserzeugung lassen sich verschiedene Szenarien entwickeln und Spannbreiten für den Gesamtbetrag des CBAM für die jeweiligen Top-Handelspartner der EU schätzen. Darum wird es im nächsten Kapitel gehen.

WTO-Kompatibilität: (rechtliche) Leitplanken

Um den CBAM in Einklang mit den WTO-Regeln zu bringen, müssen eine Reihe von Kriterien erfüllt werden, die sich aus den Prinzipien des internationalen Handelsrechts ableiten. Handelsrechtliche Begriffsdefinitionen sind ebenfalls zu beachten. Grundsätzlich gilt, dass ein CO2-Preis, der in gleicher Weise für ein inländisches Produkt wie an der Grenze erhoben werden soll, als »Steuer« definiert werden sollte.31 Ein Grenzsteuerausgleich (border tax adjustment) ist handelsrechtlich zulässig. Ein erster Schiedsgerichtsbericht im Rahmen des Allgemeinen Zoll- und Handelsabkommens (GATT) zu Grenzsteuern, der dies bestätigt, wurde bereits 1952 vorgelegt. Würde eine CO2-Grenzabgabe ohne ein nationales CO2-Preis-Äquivalent erhoben, würde dies als »Zoll« im Sinne des Handelsrechts gelten.32 Die Einführung neuer Zölle oder die Erhöhung vorhandener gebundener Zölle unter WTO-Regime bedarf neuer Verhandlungen und kann zu Entschädigungsforderungen oder Strafzöllen der Handelspartner führen.

Die EU hat 2005 einen CO2-Preis eingeführt, einzelne EU-Mitgliedstaaten wie Schweden erheben zusätzlich eine CO2-Steuer. Für den CBAM ist vor allem noch ungeklärt, ob der CO2-Preis, der aus dem EU ETS hervorgeht, als »Steuer« nach Artikel III, Abschnitt 2 GATT definiert werden kann. Wäre dies möglich, könnte der CBAM als »Grenzsteuer« gelten und in Einklang mit den Nichtdiskriminierungsregeln angewendet werden.33

Nichtdiskriminierung und Ausnahmeregelung des GATT

Für die Ausgestaltung des CBAM sind zwei Prinzipien des Allgemeinen Zoll- und Handelsabkommens leitend. Zum einen gilt die Nichtdiskriminierung an der Grenze nach Artikel I (GATT). Alle WTO-Mitgliedstaaten, aus denen ein »gleichartiges« Produkt in die EU geliefert wird, sind nach dem in Artikel I formulierten Meistbegünstigungsprinzip zu behandeln. Das bedeutet, dass von zwei gleichartigen Produkten aus zwei unterschiedlichen WTO-Mitgliedstaaten an der EU-Grenze keines aus Gründen benachteiligt werden darf, die sich auf das Herkunftsland beziehen.34 Die »Gleichartigkeit« der Güter richtet sich nach vier Kriterien: physische (»produktbezogene«) Eigenschaften, finaler Nutzungszweck, Zollklassifizierung und Konsumentenpräferenz.35

Zum anderen gilt die Nichtdiskriminierungsregel auch im Wettbewerb mit gleichartigen EU-Gütern, sobald ein Importprodukt in der EU auf den Markt kommt (Artikel III GATT, Inländergleichbehandlung). Das Diskriminierungsverbot beinhaltet die steuerliche Behandlung sowie andere mögliche Formen der Benachteiligung. Eine CO2-Grenzabgabe darf ein Importprodukt also nicht mit vergleichsweise höheren CO2-Kosten belasten als ein gleichartiges Produkt, das in der EU hergestellt und verkauft wird.

Ausnahmeregelungen des GATT können ebenfalls geprüft werden.

Sollte der CBAM gegen die beiden Nichtdiskriminierungsregeln des GATT verstoßen, kann als weiterer Schritt geprüft werden, ob Ausnahmeregeln greifen. Hierzu gehören die allgemeinen Ausnahmeregeln des Artikels XX (GATT), Ausnahmen für Entwicklungsländer, Ausnahmegenehmigungen (sogenannte Waivers) und Schutzmaßnahmen nach Artikel VI (unter anderem Dumping).

Artikel XX (GATT) enthält mehrere Optionen zur Aussetzung der Nichtdiskriminierungsregeln. In der einschlägigen Literatur36 wird vor allem auf die Artikel XX (b) und (g) verwiesen sowie auf die bestehenden Schiedsgerichtsurteile der WTO, die diese beiden Artikel auslegen. Artikel XX (b) erlaubt Maßnahmen, die zum »Schutz der Gesundheit von Menschen, Tieren und Pflanzen« erforderlich sind. Artikel XX (g) verlangt, dass die Maßnahme der Erhaltung einer erschöpfbaren natürlichen Ressource dient und sich daraus ergibt, dass sie mit Beschränkungen für Produktion und Konsum im Inland zusammenhängt. Darüber hinaus könnten auch Artikel XX (a) – Maßnahmen zum Schutz der öffentlichen Moral – oder XX (d) – Maßnahmen zur Sicherstellung der Anwendung von Gesetzesbestimmungen und Verwaltungsvorschriften, die mit den Bestimmungen des GATT nicht unvereinbar sind – einer juristischen Prüfung standhalten. Bei Anwendung von Artikel XX (d) wäre die Umsetzung des Pariser Abkommens als Begründung heranzuziehen.37

Macht man die Optionen aus Artikel XX für einen CO2-Grenzausgleich geltend, muss allerdings die Maßgabe des Chapeau aus Artikel XX eingehalten werden: Ein CO2-Grenzausgleich darf nicht zu einer willkürlichen oder nicht zu rechtfertigenden Unterscheidung zwischen Staaten führen, in denen die gleichen Verhältnisse bestehen. Auch darf er keine verdeckte Beschränkung des internationalen Handels nach sich ziehen.38

Subventionen – anfechtbar oder verboten?

Geht es um die Anwendung des CBAM auch auf Exporte mittels Erstattung der CO2-Kosten sowie um die Fortsetzung der freien Zuteilung39 von Zertifikaten im EU ETS, spielen das WTO-Übereinkommen über Subventionen und Ausgleichsmaßnahmen (ASCM), das Subventionen definiert, sowie das in Artikel XVI, Absatz 4 GATT festgelegte Verbot weiterer Formen von Exportsubventionen eine Rolle.

Für beide Optionen, einen CBAM auf Exporte und die Kombination eines CBAM für Importe mit einer freien Zuteilung, ist von einer Einstufung als Subvention im Sinne der WTO-Regeln auszugehen.40 Das ASCM nennt dafür verschiedene Merkmale (Artikel 1 bis 3 ASCM). Erstens ist zu prüfen, ob ein finanzieller Beitrag einer Regierung oder öffentlichen Körperschaft vorliegt oder eine Form der Einkommens- oder Preisstützung (im Sinne von Artikel XVI GATT). Zweitens, ob ein Vorteil übertragen wird. Laut WTO-Rechtsprechung von 1999 (WT/DS70, Canada – Measures Affecting the Export of Civilian Aircraft) ist das der Fall, wenn der Empfänger dadurch bessergestellt wird, als er es ohne diesen Beitrag wäre. Drittens muss die Subvention spezifisch sein, entweder sektoral – für ein oder mehrere bestimmte Unternehmen oder Wirtschaftszweige –oder regional – für Unternehmen in bestimmten Teilen eines Staatsgebiets.

Die Subventionen werden sodann in zwei Kategorien eingeteilt. Kategorie eins beschreibt verbotene Subventionen. Sie liegen dann vor, wenn sie von einer Ausfuhrleistung oder davon abhängen, dass inländische Waren statt ausländischer verbraucht werden. Ein Nachweis, dass es dadurch zu Nachteilen für WTO-Mitglieder kommt, ist nicht notwendig. Die zweite Kategorie bilden anfechtbare Subventionen. Sie sind gegeben, wenn ihr Einsatz den Wirtschaftszweig eines anderen WTO-Mitglieds ernsthaft, nachweislich und erheblich schädigt, dessen aus dem GATT hervorgehende Vorteile (vor allem Zollzugeständnisse) schmälert oder vernichtet oder wenn dadurch anderweitig ernsthafter Schaden an den Interessen eines anderen WTO-Mitglieds entsteht.41

Stellt ein WTO-Mitglied fest, dass eine Subvention vorliegt,42 kann es dieser mit einer Ausgleichsmaßnahme begegnen, also einen Ausgleichszoll erheben, oder über ein WTO-Streitbeilegungsverfahren eine Einigung herbeiführen. Im Falle eines Strafzolls müssen allerdings die Bestimmungen des ASCM eingehalten werden. Sollten diese nicht berücksichtigt sein, kann über den Streitbeilegungsmechanismus die Aufhebung des Strafzolls eingefordert werden. Parallel dazu sind auch Abhilfemaßnahmen zulässig. Bei verbotenen Subventionen besteht das Recht, Konsultationen einzufordern. Gibt es nach dreißig Tagen noch keine Einigung, kann das WTO-Streitbeilegungsorgan angerufen werden. Weitere Fristen greifen, und es besteht die Möglichkeit, das Berufungsgremium einzuschalten. Bei anfechtbaren Subventionen sind die Verfahren ähnlich, aber mit längeren Fristen versehen.

Bei Verdacht auf verbotene Subventionen sind sowohl Unternehmen als auch Behörden antragsberechtigt, deren Vorliegen, Ausmaße und Auswirkungen durch die WTO prüfen zu lassen. Konsultationen sind Teil des Verfahrens. Bei der Berechnung einer Ausgleichsmaßnahme sind die Regelungen des ASCM einzuhalten (Artikel 14). Das Verfahren kann jederzeit gestoppt werden, wenn die Subvention abgeschafft wird oder sie keine schädigende Wirkung mehr hat.

Sonderregelungen für Entwicklungsländer

Die Entwicklungsländer unterliegen in der WTO einer Sonder- und Vorzugsbehandlung, die sich auf verschiedene Anwendungsbereiche erstreckt.43 Unter anderem werden diesen Ländern längere Fristen für die Anwendung der WTO-Regeln und -Abkommen eingeräumt, und die WTO-Mitglieder sind aufgefordert, die besonderen Handelsinteressen der armen Länder zu berücksichtigen. Separat aufgeführt sind Sonderregeln für die LDCs (Least Developed Countries).44 Eine WTO-konforme Gestaltung einer CO2-Grenzabgabe schließt die Beachtung dieser Sonder- und Vorzugsbehandlung ein. Die Kommission sollte daher den Auswirkungen des CBAM auf Entwicklungsländer Rechnung tragen und besonders arme Länder vom CBAM ausnehmen, etwa durch eine generelle Ausnahmeklausel. Oder man benennt eine quantitative Untergrenze, beispielsweise des Jahreshandelsvolumens oder der anfallenden CO2-Mengen, pro Jahr in den vom CBAM erfassten Sektoren.

Auch im Klimaregime werden der Entwicklungsstatus eines Landes und sein Beitrag zum Klimawandel bei der Festlegung von Klimaschutzverpflichtungen berücksichtigt (Common but Differentiated Responsibilities and Respective Capacities, CBDR&RC), um die Lasten von Klimaschutz und Klimafolgen gerecht zu verteilen.45 Dieser Grundsatz reicht tiefer als die über die Sonder- und Vorzugsbehandlung der WTO. Allerdings ist er nicht mit rechtlich bindenden Konkretisierungen unterlegt, beispielsweise einer Ermächtigungsklausel, sondern fließt in unterschiedlicher Weise in die internationalen Absprachen ein. Wenn ein CBAM mit Blick auf das Klimaregime geprüft wird, bedeutet das CBDR&RC-Prinzip also vor allem, dass Ländern mit geringer Verantwortung für den Klimawandel und eingeschränkten Kapazitäten nicht dieselben klimapolitischen Belastungen abverlangt werden können wie jene, welche die EU übernimmt.46 Dies schließt auch eine Prüfung der Schwellenländer ein, die nach wie vor auf Basis der UNFCCC von 1994 als Entwicklungsländer gelten. Allerdings hat sich mit dem Pariser Abkommen eine Differenzierung vollzogen, auf die sich die EU beziehen kann.

Das UN-Klimaregime schützt die Entwicklungsländer vor übermäßigen Klimaschutzlasten.

Aus dem »Geist« des Pariser Abkommens geht hervor, dass nicht nur die in der OECD zusammengeschlossenen Länder als historische Verschmutzer in der Pflicht stehen, sondern auch die Schwellenländer, die inzwischen erheblich zu den globalen Emissionen beitragen und zu den künftigen Verschmutzern zu zählen sind. Eine explizite Länderklassifizierung gibt es aber nicht. Die Schwellenländer haben zwar allen Klauseln des Abkommens zu einer freiwilligen Beteiligung der Vertragsstaaten an Klimaschutz, Klimaanpassungsmaßnahmen und Klimafinanzierung zugestimmt – also auch der finanziellen und technologischen Unterstützung der Entwicklungsländer, damit diese sich klimafreundlich entwickeln und mit den Folgen des Klimawandels umgehen können. Doch hat sich diese Selbstverpflichtung als Lippenbekenntnis herausgestellt. China hat seine Zusagen zu den Klimafinanzen bisher nicht erfüllt, und die Minderungsziele der großen Schwellenländer sind nicht in gleicher Weise messbar wie jene der Industriestaaten; es handelt sich um relative Ziele, die einen absoluten Anstieg der Emissionen erlauben.47

Aus dem Pariser Abkommen lässt sich also durchaus ableiten, dass OECD-Staaten, Schwellenländer und Entwicklungsländer bei der Anwendung eines CBAM unterschiedlich behandelt werden müssten. Armen Staaten sollte der CBAM keine Entwicklungshemmnisse zumuten, bei den Schwellenländern hingegen stünde die Frage im Raum, welche ihrer eigenen Klimaschutzanstrengungen auf einen CBAM anrechenbar wären. Da sich der WTO-Status von Entwicklungsländern zu großen Teilen mit den Anforderungen nach dem CBDR&RC-Prinzip des Klimaregimes deckt, wäre die Ausnahme der ärmsten Länder vom CBAM mit den bisherigen Regeln des Handelsregimes vereinbar. Weitere Länderunterscheidungen hingegen könnten als Missachtung der Meistbegünstigungsklausel gelten.48

Empfehlungen und Vorhaben zur Ausgestaltung eines CBAM

Bei der Gestaltung des CBAM der EU sollten sowohl die Minimierung handelsrechtlicher Konflikte als auch die Treffsicherheit gegen Carbon Leakage handlungsleitend sein.49 Daher gilt es, die Einhaltung der Leitplanken, Treffsicherheit und bürokratisch-technischen Aufwand gegeneinander abzuwägen. Auch empfiehlt es sich, den im Handels- und im Klimaregime bestehenden Sonderstatus der LDC zu berücksichtigen. Im Folgenden werden die Hauptaspekte einer CO2-Grenzabgabe und, soweit bekannt, die entsprechenden Vorschläge der Kommission daraufhin abgeklopft.

Grenzausgleich für eine Steuer oder einen Emissionshandel. Grundsätzlich steht ein CO2-Grenzausgleich für eine CO2-Steuer (indirekte Steuer) nicht in Konflikt mit dem GATT. Im Falle einer Anbindung an das EU ETS müsste juristisch nachgewiesen werden, dass der Erwerb von CO2-Zertifikaten gleichgesetzt werden kann mit einer indirekten CO2-Steuer. Die Gleichbehandlung der Güter im EU-Markt muss gesichert sein: Importgüter dürfen nicht höher bepreist werden als gleichartige inländische Produkte, das Herkunftsland der Importe sollte keine Rolle spielen (Artikel I GATT, Meistbegünstigungsklausel). Ausnahmen sind zu begründen.

Die Frage, ob im Zuge des »Fit for 55«-Pakets auch eine Neugestaltung der CO2-Bepreisung vorgesehen ist, zum Beispiel durch Einführung einer EU-weiten CO2-Steuer für Energie, ist noch offen. Eine solche Steuer wäre grundsätzlich auf Importe anwendbar. Die Kommission schlägt aber vor, den EU CBAM als Erweiterung des EU ETS auf Importe auszuformulieren.50 Das berührt also die Frage, ob der ETS mit einer indirekten Steuer gleichgesetzt werden kann, so dass auch hierfür ein Grenzsteuerausgleich grundsätzlich zulässig wäre. Im Weg steht dieser Auslegung, dass im ETS die Emissionen der Produzenten erfasst werden; diese müssen Zertifikate für die Emissionen aus ihren Produktionsverfahren erwerben. Dass die Produzenten die CO2-Kosten dann auch über die Produkte an die Abnehmer weitergeben, ist nicht gewährleistet. Eine virtuelle Anwendung des ETS durch den CBAM auf importierte Produkte würde den Emissionshandel also nicht exakt widerspiegeln. Dem Grenzausgleich für das EU ETS fehlt somit innerhalb der EU die Anbindung an einen CO2-Preis für Produkte. Damit ist die Einhaltung der Nichtdiskriminierung, die Artikel III GATT vorsieht, nicht gesichert und es müssten die Ausnahmeregelungen des Artikels XX GATT geprüft werden.

Nur wenige Sektoren mit nachweislich hohem Carbon-Leakage-Risiko sollten vom CBAM erfasst werden. Der Nachweis, dass der CBAM Carbon Leakage reduziert (Artikel XX GATT), kann leichter erbracht werden, wenn besonders CO2-intensive Sektoren einbezogen sind. Auch der bürokratisch-technische Aufwand spricht für eine Begrenzung der Sektorenzahl.

Die Kommission hat auf Basis der Carbon-Leakage-Liste und der Konsultationen mit Stakeholdern im Herbst 2020 zum CBAM mehrere Sektoren identifiziert, für deren Importgüter Zertifikate erworben werden sollen. Dazu gehören Stahl, Zement und Strom. Auch für Aluminium (ein Sektor mit teilweise über 90 Prozent Stromanteil an den Produktionsemissionen und mit über 80 Prozent Importanteil am EU-Verbrauch) und einige Produkte der Düngemittelindustrie wird ein CBAM ins Auge gefasst.51

Eine CO2-Kostenerstattung für Exporte dürfte nach WTO-Regeln sehr wahrscheinlich als anfechtbare oder verbotene Subvention zu identifizieren sein. Gegenmaßnahmen der Handelspartner wären zu erwarten. Wird ein Import-CBAM mit freier Zuteilung von Zertifikaten kombiniert, muss eine doppelte Kompensation nachweislich ausgeschlossen sein.

Die Pläne der Kommission sehen keine Erstattung der CO2-Kosten von Exportgütern vor. Kommt es zu einer Übergangsphase zwischen der Einführung des CBAM und dem Auslaufen der freien Zuteilung von Zertifikaten, erhalten die Unternehmen aber weiterhin kostenlose Zertifikate, die die CO2-Kosten für Exportgüter aus der EU senken. Es besteht das Risiko, dass Handelspartner diese Kombination als Subvention nach WTO-Recht betrachten und Gegenmaßnahmen ergreifen. Das US-Handelsministerium stufte einen Teil der bisherigen freien Zuteilung bereits als Subvention ein, gegen die man vorgehen könnte.52 Würde der CBAM schon 2023 eingeführt, käme es dann zu dieser Kombination mit freier Zuteilung, wenn in Phase 4 des EU ETS eine wenn auch sinkende Menge kostenloser Zertifikate weiterhin vergeben wird. Dies könnte als doppelte Kompensation ausgelegt werden und gegen die Subventionsklauseln des GATT verstoßen.

Es gibt handelsrechtlich unbedenkliche Alternativen.

Als handelsrechtlich unbedenkliche Alternativen zu einer CO2-Kostenerstattung für Exportgüter mittels CBAM sollten die Kommission und die Mitgliedstaaten überlegen, über verschiedene Förderungen für die Dekarbonisierung der Industrie, von Forschung und Entwicklung53 sowie eine soziale Abfederung der Transformation eine Kostenkompensation zu erreichen. Maßnahmen wie diese sind im Green Deal vorgesehen.

Für die Berechnung der CO2-Menge, die in Importen enthalten ist, gilt aus handelsrechtlicher Sicht, dass Durchschnittswerte die Diskriminierung anhand des Herkunftslandes verhindern würden. Je kleiner dieser zugrunde gelegte Wert ist, desto geringer würde der für Importe angenommene CO2-Gehalt ausfallen. Produzieren Unternehmen CO2-ärmer, sollten sie dies nachweisen können. Ein CO2-Durchschnittswert lässt sich auf verschiedenen Wegen errechnen: als sektoraler Durchschnitt, ermittelt aus gemessenen CO2-Daten der Vergangenheit, oder als Technologiedurchschnittswert, der sich an den besten der im Einsatz befindlichen Technologien orientiert (sogenannten Benchmarks). Soll der Grenzausgleich die vollen CO2-Kosten der Unternehmen zugrunde legen, müssen auch die indirekten CO2-Kosten, die im Strompreis enthalten sind, in die Berechnung einfließen. Eine Ausweitung auf sämtliche Emissionen »von der Wiege zur Bahre« wird als besonders treffsicher angesehen, ist aber technisch und bürokratisch mit hohen Kosten und Hürden behaftet.

Daher bestehen folgende Möglichkeiten: Man verwendet entweder den gesamten CO2-Gehalt, der sich aus direkten und indirekten Quellen errechnet. Alternativ dazu kann man einen hybriden Durchschnittswert ermitteln, der sich für direkte Emissionen aus dem EU-Durchschnitt und für die indirekten CO2-Mengen aus dem Energiemix des Herkunftslandes ergibt. Oder man legt die tatsächlichen Emissionswerte für die importierten Güter zugrunde, falls diese bekannt sind.

Mit Blick auf die WTO-Nichtdiskriminierungsregeln kommt es bei der Entscheidung über die CO2-Mengen zu verschiedenen Abwägungen. Ein genauer Wert, den Unternehmen direkt melden können, führt dazu, dass Carbon Leakage effektiv(er) verhindert wird, was die Rechtfertigung unter Artikel XX GATT ermöglicht. Greift man ausschließlich auf durchschnittliche Importlandwerte zurück, behandelt man zwar alle Handelspartner und gleichartigen Importgüter gleich und entspricht damit dem Nichtdiskriminierungsgebot des GATT, büßt aber an Treffsicherheit gegen Leakage ein.

Die Kommission plant bei der Anwendung des EU ETS auf Importe folgendes Vorgehen: Unternehmen, die Güter in die EU importieren, melden ihre Daten an eine noch einzurichtende Behörde.54 Unterlassen sie diese Meldung, sollten Durchschnittswerte verwendet werden, auch in einer Übergangsphase bei Einführung des CBAM parallel zur freien Zuteilung im ETS (die dann angerechnet werden soll, um doppelte Kompensation zu vermeiden).55 Diese Durchschnittswerte sollen sich aber nicht an den EU-weiten Emissionsdurchschnitt orientieren, sondern es sollen die höchsten Emissionswerte der in der EU laufenden Anlagen verwendet werden.

Für die aus Elektrizitätsimporten stammenden Emissionen soll nach Kommissionsplänen die CO2-Intensität der fossilen Energieträger im Strommix der EU-27 (anhand von Vorjahreswerten) als Maßgabe für einen Durchschnittswert herangezogen werden. Für die energieintensiven Industrien und deren indirekte CO2-Kosten aus Stromerzeugung soll der durchschnittliche CO2-Emissionswert des Energiemixes im Herkunftsland als Berechnungsgrundlage dienen.56 Die Importeure können auch hier individuelle Emissionswerte melden. Dies ist allerdings an Bedingungen geknüpft, unter anderem an den Nachweis eines Stromliefervertrags, einer direkten Interkonnektorenverbindung in die EU-27 und an eine monatliche Verifizierung. Diese Bedingungen zielen darauf, Reshuffling bei der Stromverwendung zu verhindern. Reshuffling heißt, dass Unternehmen CO2-freien Strom für jene Produkte verwenden, die in die EU geliefert werden, damit beim Import weniger CO2-Grenzabgaben anfallen, für die restliche Produktion aber mehr fossile Energiequellen nutzen.57

Ein im Ausland bezahlter CO2-Preis muss angerechnet werden, damit Handelspartner nicht höher bzw. doppelt belastet werden und die Gleichbehandlung mit Inländern gewährleistet ist. Dafür bietet sich die Nutzung einer öffentlich zugänglichen Datenbank an, wie sie etwa die Weltbank bereitstellt.58 Die Kommission geht in ihrem Vorschlag von der Anrechnung im Ausland entrichteter CO2-Preise auf den CBAM aus.59

Werden die Einnahmen aus einem CO2-Grenzausgleich für klimapolitische Zwecke im In- und Ausland verwendet, erleichtert dies die juristische Qualifikation eines CBAM als zulässig unter Artikel XX GATT. Denn wenn sich ein CBAM mit Blick auf Herkunftsländer und gleichartige Güter nicht vollständig diskriminierungsfrei gestalten lässt, spielt bei der Prüfung der Ausnahmeklauseln nach Artikel XX GATT der Umstand eine Rolle, mit welcher Intention das Instrument eingeführt wurde. Kommen die Einnahmen allgemeinen fiskalischen Zwecken zugute, disqualifiziert dies die Absicht, die Vermeidung von Carbon Leakage und Klimaschutz in den Vordergrund zu stellen. Ein klimapolitisch gebundener Mitteleinsatz minimiert daher handels- und klimapolitische Risiken.

Ein CO2-Grenzausgleich sollte regelmäßig auf seine Wirksamkeit hin evaluiert werden. Er sollte mit einem End-Datum oder einer Prüfungsfrist versehen werden und anschließend im Lichte der internationalen Entwicklungen, der technologischen Veränderungen und des damit einhergehenden Carbon-Leakage-Risikos reformiert werden können. Die Kommission trägt solchen Überlegungen Rechnung, indem sie für den CBAM eine bis 2026 geltende Übergangsfrist und einen Start mit wenigen Sektoren erwägt.

Regelmäßige Konsultationen mit den Handelspartnerländern im Vorfeld eines CO2-Grenzausgleichs bieten die Möglichkeit, dem Vorwurf des Protektionismus zu begegnen. Dabei sollten Informationen über die Gründe, die Ausgestaltung und die Beteiligungsoptionen der Länder bereitgestellt werden, etwa im Rahmen der WTO, der OECD und des UNFCCC-Sekretariats.

Unterschiedliche Signale über die Funktion des CBAM irritieren die EU‑Handelspartner.

Im Vorlauf zur Gesetzesvorlage hat es aus der Kommission unterschiedliche und teils widersprüchliche Signale an die EU-Handelspartner über die Funktion des CBAM gegeben – mal war ausschließlich vom Schutz vor Carbon Leakage die Rede, mal auch davon, dass ein CBAM Partnerländer zur klimapolitischen Kooperation bewegen soll.60 Sowohl in der WTO also auch in der OECD haben Konsultationen stattgefunden. Gegenüber den Entwicklungsländern, die vom CBAM betroffen sein könnten, gibt es noch keine klaren Aussagen aus Brüssel und den Mitgliedstaaten.

Auswirkungen auf Handelspartner der EU für Stahl, Zement und Strom

Die folgenden Berechnungen eines CBAM für die Top-EU-Handelspartner fußen auf den oben angestellten Überlegungen.

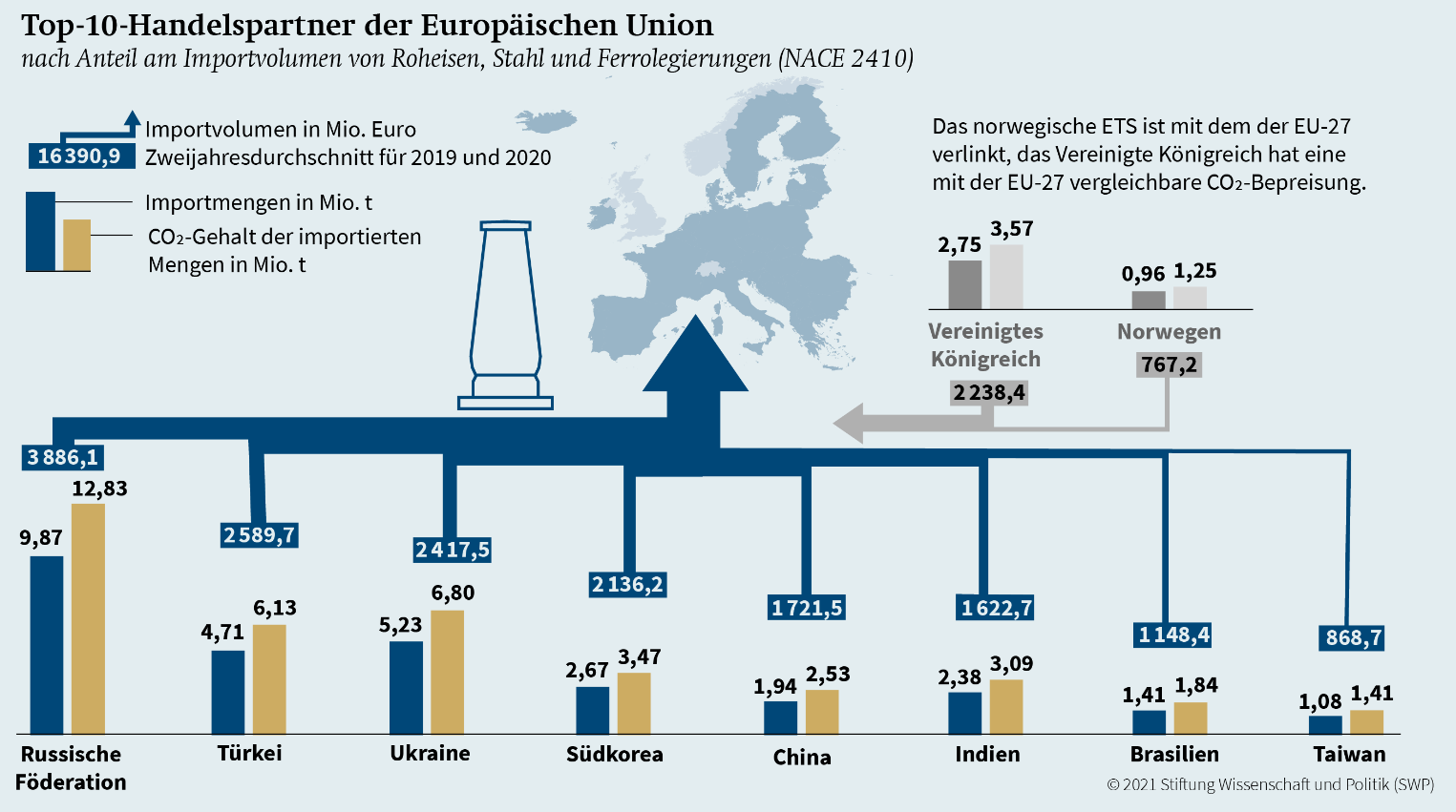

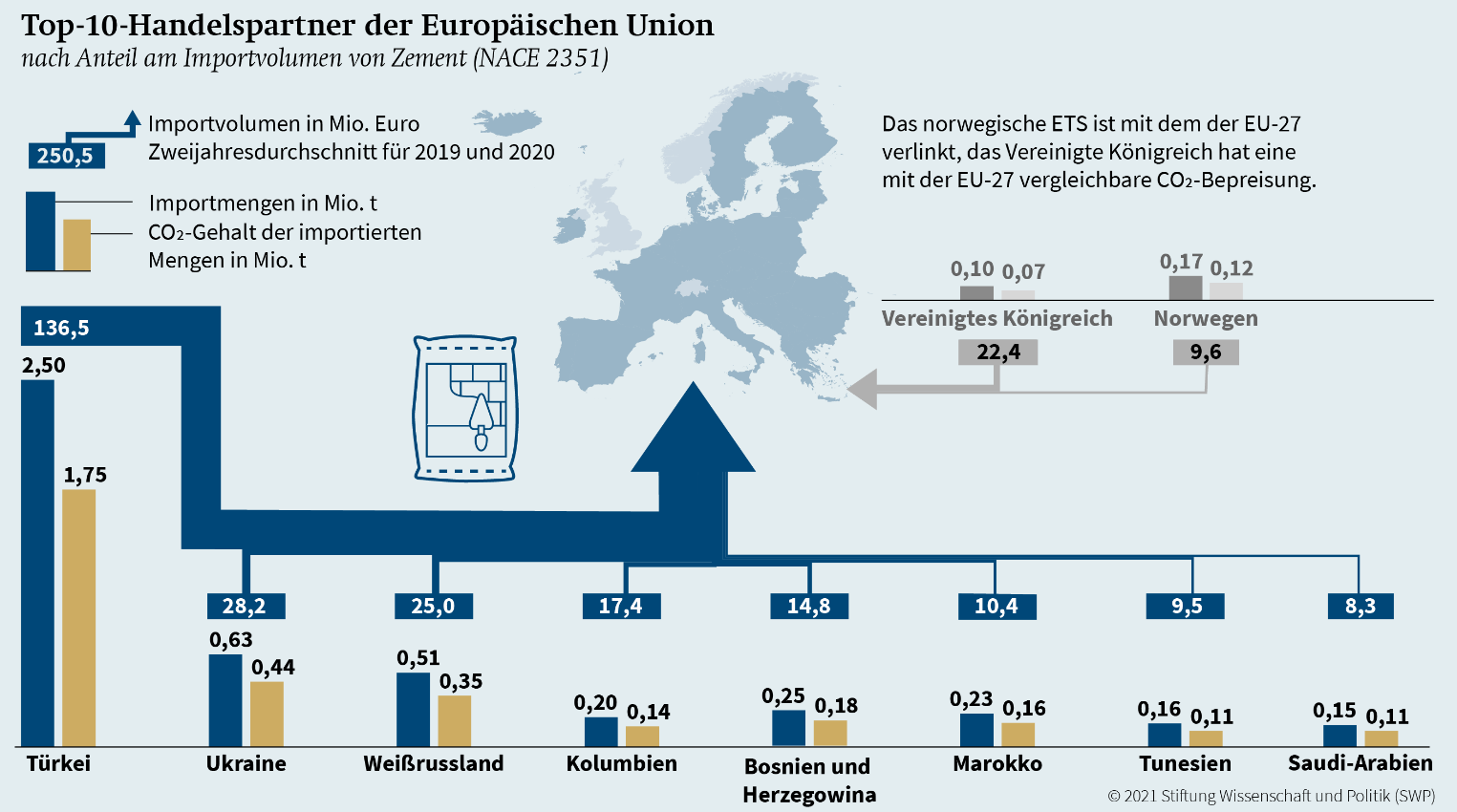

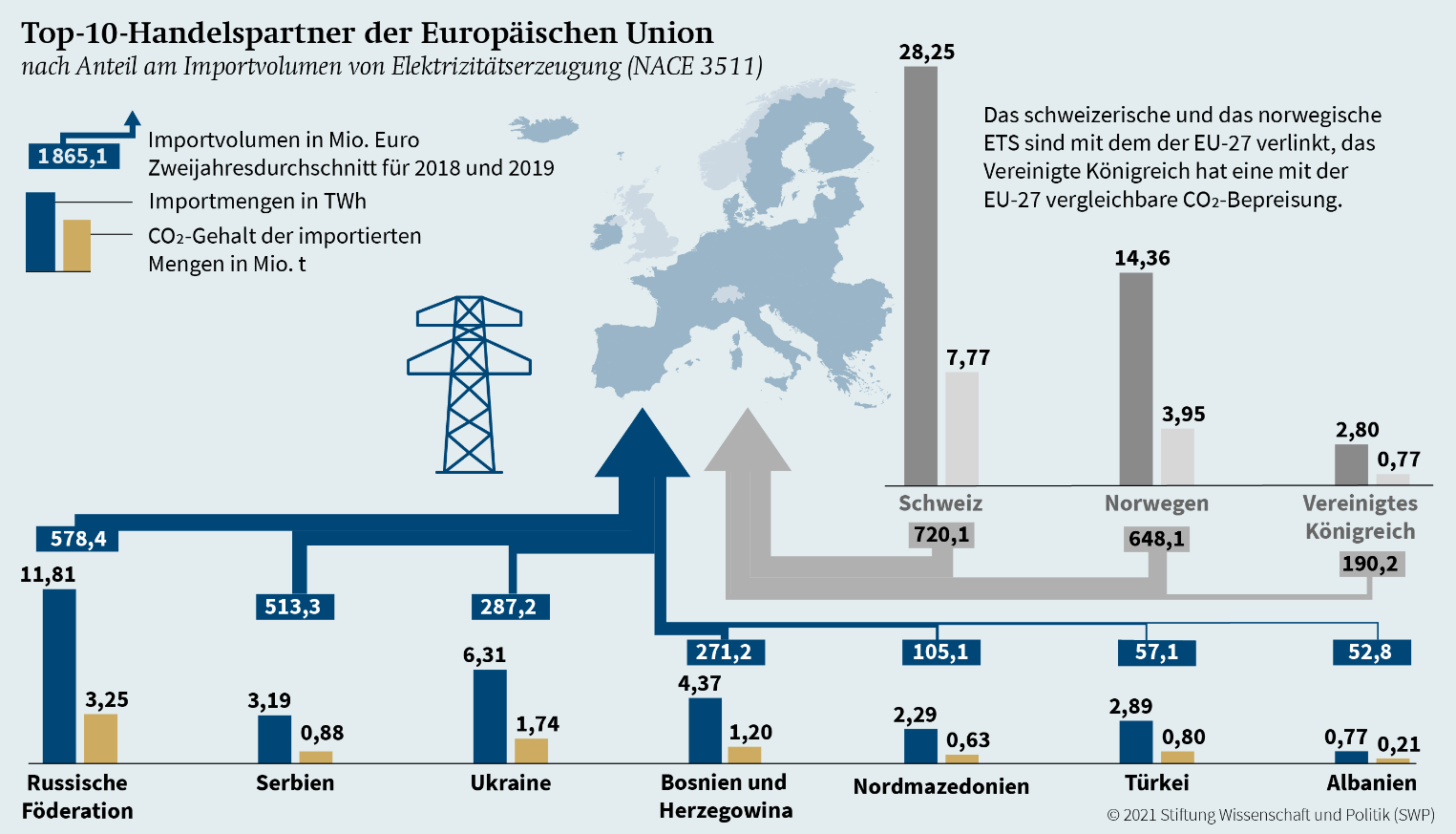

Eine erste Übersicht, welche Handelspartnerländer der EU-27 von einem CBAM für die Sektoren Stahl, Zement und Strom besonders betroffen wären, vermitteln die Abbildungen 2a bis 2c. Darin sind jeweils die Top-10-Handelspartner, die Handelsmengen (in Tonnen, blauer Balken in den farbigen Originalversionem) und, als brauner Balken daneben, der CO2-Gehalt aufgeführt, der aus dem EU-Durchschnitt der direkten und indirekten CO2-Emissionen des jeweiligen Sektors ermittelt wird (vgl. Anhang 3, S. 42ff). Länder mit einem ETS, welches mit dem der EU verbunden ist, oder Staaten wie das Vereinigte Königreich, mit denen gerade darüber verhandelt wird, sind grau unterlegt, da der CBAM für diese Partner entfiele.

Bei der Berechnung gilt es, verschiedene statistische Fragen zu klären. In der Zollsystematik sind nicht die Sektoren mit einem Carbon-Leakage-Risiko Gegenstand einer Grenzabgabe, sondern die gehandelten Produkte. Daher müsste hierfür eine andere Handelsklassifizierung verwendet werden als bei der Berechnung der Carbon-Leakage-Liste (siehe Tabelle A.1, S. 37). Diese Liste bietet aber eine Grundlage, um den EU-weiten Emissionsdurchschnitt für diese Sektoren zu ermitteln. In unserer Beispielrechnung haben wir die direkten und indirekten Emissionen anhand der Leakage-Liste und verschiedener anderer Datenquellen EU-weit gemittelt und mit der durchschnittlichen Importmenge der Jahre 2019 und 2020 (für Elektrizität: 2018 und 2019) gemittelt (Anhang 3, S. 42ff).

Damit werden alle Herkunftsländer einheitlich behandelt und insofern nicht diskriminiert. Würde die EU dieses Verfahren anwenden, wäre allerdings die Treffsicherheit des CBAM beeinträchtigt. Zwar sind die direkten Emissionen in den energieintensiven Sektoren (abhängig von den verwendeten Grundstoffen und der Anlagentechnik) für Zement und die Rohstahlerzeugung bekannt, weil die Technologien sich in den verschiedenen Herkunftsländern weitestgehend gleichen. Unterschiede bestehen hier vor allem zwischen den einzelnen Anlagen eines Landes. Entscheidend für die ökologische Treffsicherheit des CBAM sind in unseren Beispielen daher vor allem die indirekten Emissionen aus der Verwendung von Strom im Ausland. Dies gilt für die Importe von Elektrizität natürlich ebenso. Da nicht für alle gelisteten Handelspartner Daten vorliegen, haben wir hier ebenfalls den EU-27-Durchschnitt angesetzt.

Bei der Berechnung werden die Mengen frei zugeteilter Emissionsrechte abgezogen. Für die Berechnung des CBAM-CO2-Preises werden der EU-weite Durchschnitt 2019 und 2020 (25 Euro pro Tonne CO2) verwendet, außerdem zwei weitere Werte: 60 und 80 Euro pro Tonne. Von diesem Preis werden jeweils ein im Ausland erhobener CO2-Preis sowie die in der EU gezahlten Beihilfen abgezogen, sofern ein Sektor diese erhalten hat (als Schätzwert, vgl. Anhang 3, S. 42ff). Im Folgenden werden nur die Randszenarien aufgeführt, um die möglichen Teuerungsspannen von Importen in die EU bzw. das Einnahmenpotenzial der EU zu illustrieren. Sämtliche berechneten Werte werden im Anhang genannt.

EU-27-Stahlimporte

Im Handel mit Roheisen, Stahl und Ferrolegierungen (NACE 241061) führen Importe aus Russland das Ranking an mit einem Handelsvolumen von rund 3,9 Milliarden Euro im Durchschnitt 2019/20. Die Türkei und die Ukraine liegen mit rund 2,5 Milliarden auf Platz 2 und 3. Das Vereinigte Königreich ist der viertgrößte Handelspartner, Taiwan und Norwegen belegen die Plätze 9 und 10. In den Top-2-Ländern gibt es keine CO2-Bepreisung, in Indien, Brasilien und Taiwan auch nicht. Südkorea hingegen hat ein eigenes System zum Emissionshandel, China ebenfalls, und die Ukraine erhebt eine CO2-Steuer.

|

Quelle: Eurostat sowie eigene Berechnungen (vgl. Anhang 3, S. 42ff.). |

Das Ranking verändert sich, wenn man die Mengen zugrunde legt. Hier machen sich sowohl Preisdifferenzen als auch die unterschiedliche Qualität der Stahlimporte bemerkbar. Die Ukraine steht an Platz 2, die Türkei an Platz 3 und Indien vor China. Setzt man für die Emissionen den EU-Durchschnitt der Stahlproduktion an (1,3 Tonnen CO2 pro Tonne Stahl, vgl. Anhang 3, S. 42ff), bezifferte sich der fiktive CO2-Gehalt in Lieferungen des russischen Stahlsektors in die EU auf 12,8 Millionen Tonnen CO2. Die Ukraine und die Türkei weisen mit 6,8 bzw. 6,13 Millionen Tonnen CO2 beide ungefähr die Hälfte der russischen CO2-Menge auf.62

Berechnungen eines CBAM für Stahlimporte

In der Vergangenheit war die Versorgung der EU-Stahlindustrie mit freien Zertifikaten teilweise zu 100 Prozent gewährleistet, in einigen Jahren ging sie darüber hinaus.63 Ein CBAM, der sich an dieser Kompensation orientiert, würde auf null Euro hinauslaufen.

Mit Blick auf die Absenkung der freien Zuteilung und mögliche CO2-Preisententwicklungen im EU ETS ergeben sich für die acht Nicht-EU-ETS-Länder die in Tabelle 1 und in Tabelle A.2.1 (S. 39) aufgelisteten Spannen. Diese sind Schätzwerte und basieren auf den Handelsmengen aus Abbildung 2a). Nicht berücksichtigt sind die Reaktionen, die sich aufgrund der durch einen CBAM verursachten Preissteigerungen in den Handelsströmen ergeben können.

|

Tabelle 1 Szenarien für eine CO2-Abgabe auf Importe unter einem EU CBAM für den Sektor Roheisen, Stahl und Ferrolegierungen (NACE 2410) |

||||

|

Importpartner |

Summe CBAM (in Mio. €), 80 % freie Zuteilung; CO2-Preis von 25 €/t |

Aufschlag auf Handelsvolumen 2019/20 |

Summe CBAM (in Mio. €), 30 % freie Zuteilung; CO2-Preis von 80 €/t |

Aufschlag auf Handelsvolumen 2019/20 |

|

Russische Föderation |

58,66 |

1,51 % |

712,79 |

18,34 % |

|

Türkei |

28,02 |

1,08 % |

340,44 |

13,15 % |

|

Ukraine |

30,69 |

1,27 % |

376,41 |

15,57 % |

|

Südkorea |

4,66 |

0,22 % |

153,58 |

7,19 % |

|

China |

11,56 |

0,67 % |

140,43 |

8,16 % |

|

Indien |

14,13 |

0,87 % |

171,66 |

10,58 % |

|

Brasilien |

8,39 |

0,73 % |

102,00 |

8,88 % |

|

Taiwan |

6,45 |

0,74 % |

78,31 |

9,01 % |

|

a Ohne Norwegen und Vereinigtes Königreich. |

||||

Die Differenz zwischen den beiden Randszenarien ist deutlich: Für Importe mit einer CO2-Grenzabgabe des Maximalwerts würde der Preisaufschlag auf Importe bis zu zwölffach höher ausfallen als beim Minimalwert. Im Falle Südkoreas klaffen die Werte noch weiter auseinander, weil der zugrunde gelegte CO2-Preis in der Südkorea von rund 16 Euro pro Tonne in allen Szenarien gleich bleibt. Bei einem EU‑ETS-Preis von 25 Euro ist die Differenz zum koreanischen CO2-Preis also relativ gering, bei einem EU-ETS-Preis von 80 Euro würden die Importe überproportional teurer. In der zweiten und vierten Spalte der Tabelle findet sich der hypothetische Preisaufschlag, gemessen an den Importvolumina. Für Stahl- und Stahlprodukte aus Russland hätten die EU-Importeure bei einem niedrigen CBAM 1,51 Prozent mehr bezahlt, bei einem hohen 18,34 Prozent.

EU-27-Zementimporte

Im Handel mit Zement (NACE 235164) führen Importe aus der Türkei das Ranking an, mit einem Handelsvolumen von rund 137 Millionen Euro im Durchschnitt 2019/20. Die Ukraine und Weißrussland liegen mit rund 28,2 bzw. 25 Millionen Euro auf Platz 2 und 3. Das Vereinigte Königreich war auch hier der viertgrößte Handelspartner für die EU-27, gefolgt von Kolumbien, Bosnien und Herzegowina, Marokko, Norwegen, Tunesien und Saudi-Arabien.

Das Ranking verändert sich, wenn man die Importmengen zugrunde legt. Kolumbien tauscht mit Bosnien und Herzegowina den Platz. Setzt man für die Emissionen den EU-Durchschnitt aus der Zementherstellung an (0,7 Tonnen CO2 pro Tonne Zement), ergibt sich der dargestellte CO2-Gehalt der Lieferungen aus den zehn Ländern.

Berechnungen eines CBAM für Zementimporte

|

Abbildung 2b |

|

Quelle: Eurostat sowie eigene Berechnungen (vgl. Anhang 3, S. 42ff.). |

In der Vergangenheit war für die EU-Zementindustrie ebenfalls die Versorgung mit freien Zertifikaten gewährleistet oder ging über den Bedarf hinaus.65 Beihilfen für indirekte CO2-Kosten gab es für diesen Sektor nicht.

Unter Berücksichtigung der sinkenden freien Zuteilung und künftiger CO2-Preisententwicklungen im EU ETS ergeben sich für die acht Nicht-EU-ETS-Länder die in Tabelle 2 (S. 26) und in Tabelle A.2.2 (S. 40) aufgelisteten Spannen.

Der Unterschied zwischen dem Szenario mit niedrigem EU-CO2-Preis und hoher freier Zuteilung und jenem mit hohem CO2-Preis und geringer freier Zuteilung beträgt jeweils das Elffache. Lediglich die Ukraine hat einen CO2-Preis, der angerechnet wurde.

Der Preisaufschlag gemessen an den Importvolumina aus den Herkunftsländern ist in jedem Randszenario für Importe aus Marokko und der Ukraine am höchsten. Die Zementimporte aus allen aufgeführten Lieferländern würden sich beim Abbau der freien Zuteilung und einem Preis von 80 Euro pro Tonne CO2 in der EU deutlich verteuern, was auf die hohen direkten CO2-Emissionen bei der Produktion von Zementklinker zurückgeht, der einen großen Anteil an den Importen hat.

EU-27-Stromimporte

Im Handel mit Strom (NACE 351166) führen Importe aus der Schweiz das Ranking an (720 Millionen Euro im Durchschnitt 2019/20), gefolgt von Norwegen. Russland lieferte Strom im Wert von 578,4 Millionen Euro und liegt auf Platz 3, Serbien (Platz 4) mit Strom von über 500 Millionen Euro knapp dahinter. Die Ukraine sowie Bosnien und Herzegowina liegen fast gleichauf, das Vereinigte Königreich belegt Platz 7. Zu den Top-10-Lieferanten aus der östlichen Nachbarschaft der EU gehören auch Nordmazedonien, die Türkei und Albanien.67

Auch hier verändert sich das Ranking, sobald die Strommengen zugrunde gelegt werden. Die Schweiz, Norwegen und Russland bleiben auf den ersten Plätzen, die Ukraine sowie Bosnien und Herzegowina rücken vor Serbien, das Vereinigte Königreich, die Türkei, Nordmazedonien und Albanien. Aus den Daten der Europäischen Umweltagentur EEA68 für den durchschnittlichen CO2-Ausstoß in der EU pro Terawattstunde (TWh) ergeben sich die CO2-Mengen, die für die Produktion der importierten Elektrizität angenommen werden. Von den Importen aus Staaten ohne Anschluss an das EU ETS liegt die errechnete CO2-Menge für die Russische Föderation am höchsten, gefolgt von der Ukraine, Bosnien und Herzegowina, Serbien, der Türkei, Nordmazedonien und Albanien.

Laut den bisher bekannten Plänen der Kommission würde allerdings als Grundlage für die Berechnung der CO2-Intensität nicht der EU-weite Durchschnitt der Stromerzeugung zugrunde gelegt (er beträgt laut EEA 275 g CO2/kWh), sondern jener der Stromerzeugung aus fossilen Quellen (Kohle, Gas, Öl). Dieser Durchschnitt beträgt 634 g CO2/kWh und ist somit mehr als doppelt so hoch wie der hier verwendete Wert.69

Der Strommix in den Nicht-EU-Staaten unterscheidet sich deutlich von dem der EU-27. So dominiert in Russland, der Ukraine und der Türkei die Kohle- und Gasverstromung, für einen geringeren CO2-Ausstoß sorgen in Norwegen, der Schweiz und Nordmazedonien Wasserkraft und erneuerbare Energien. Laut EEA fallen innerhalb der EU-27 in Schweden die Emissionen mit 13 g CO2/kWh am geringsten und in Estland mit 900 g CO2/kWh am höchsten aus.70 Insgesamt hat sich die CO2-Intensität in der EU-Stromerzeugung seit 1990 nahezu halbiert. Würde obige Berechnung für Abbildung 2c für die Nicht-EU-Staaten jeweils nach Landesdurchschnitt ermittelt, würden die Werte der Staaten mit einem hohen Anteil an Kohleverstromung entsprechend hoch ausfallen.

|

Quelle: Eurostat sowie eigene Berechnungen (vgl. Anhang 3, S. 42ff.). |

Für den CBAM plant die Kommission auch deshalb, auf den EU-weiten Durchschnitt aus den fossilen Stromquellen zurückzugreifen, weil diese Energieträger nach wie vor den Strompreis im EU-Markt bestimmen, zu dem Unternehmen jede zusätzliche Kilowattstunde einkaufen (aufgrund der sogenannten merit order, der Einsatzreihenfolge der Kraftwerke an der Stromhandelsbörse). Solange die fossilen Energieträger der Absicherung des Angebots in der EU dienen, bestimmen deren Produktionskosten auch weiterhin den Marktpreis an der Strombörse.

Berechnungen eines CBAM für Stromimporte

In der Vergangenheit ist die freie Zuteilung für die EU-Stromerzeuger bereits abgeschafft worden, für die osteuropäischen Mitgliedstaaten galt eine Ausnahme von maximal 25 Prozent. Daher wird in den Randszenarien für diesen Sektor keine freie Zuteilung berücksichtigt. Für die unterschiedlichen CO2-Preise von 25 und 80 Euro zeigt Tabelle 3 (S. 28) für sieben EU-Handelspartner die potenzielle Schwankungsbreite einer Importabgabe auf Strom.71 Da keines dieser sieben Länder eine eigene CO2-Bepreisung vornimmt, kommt der höhere EU-CO2-Preis voll zur Anwendung. Der Unterschied zwischen dem Szenario mit niedrigem EU-CO2-Preis und hoher freier Zuteilung und jenem mit hohem CO2-Preis und geringer freier Zuteilung beträgt jeweils rund das Dreifache.

Der Preisaufschlag gemessen an den Importvolumina ist im Szenario eines niedrigen und eines hohen CBAM für Stromimporte aus der Türkei am höchsten und geht über 100 Prozent hinaus (rund 35 bzw. 111 Prozent). Strom aus Russland, der Ukraine und Nordmazedonien wäre im niedrigen CBAM-Szenario um circa 14 Prozent teurer gewesen, im hohen CBAM-Szenario um 45 bis 50 Prozent.

Einordnung der Beispielrechnungen

Die berechneten Szenarien zeigen insgesamt, dass vor allem die Importe aus unmittelbaren Nachbarstaaten der EU mit einer CO2-Grenzabgabe belastet würden, wenn die EU die freie Zuteilung für die Sektoren Stahl und Zement herunterfährt und der CO2-Preis weiter anzieht. Zu den Top-10-Stahllieferanten gehören neben Russland und der Ukraine aber auch Südkorea, China, Indien und Brasilien. Je nach Preiselastizität – also der Nachfragereaktion auf diese Erhöhung – werden die Lieferungen vermutlich zurückgehen. Da wir hier mit Daten der vergangenen zwei Jahre rechnen, sind die ermittelten Werte lediglich Anhaltspunkte. Wenn sich die Importmengen zum Beispiel um 20 Prozent verringern, wird auch die Gesamtsumme der CBAM-Einkünfte entsprechend geringer ausfallen.

Diese Gesamtsumme wird außerdem von der CO2-Intensität der Produktion im Ausland abhängen. Liegt sie unter dem hier angenommenen EU-Durchschnitt, müssten die ausländischen Unternehmen diese Daten hinterlegen und im EU CBAM zur Anwendung bringen lassen; das wird ihre Abgabenlast ebenfalls verringern.

Im Zuge der Überlegungen zu einer Konkretisierung des CO2-Grenzausgleichs durch die Mitgliedstaaten und das Europäische Parlament werden sich immer mehr Handelspartner zu Wort melden. Gerade die noch offene Ausgestaltung des CBAM lud seit April 2020 zu Spekulationen und intensiven Debatten darüber ein, wie stark einzelne Handelspartner von einem CO2-Preis an den EU-Grenzen betroffen wären.72 Zu den möglichen Reaktionen könnte neben handelspolitischen Gegenmaßnahmen durchaus die Einführung eines eigenen CO2-Preises gehören. Damit würden die Länder die Einnahmen selbst von ihren Unternehmen abschöpfen, und der CBAM würde sinken oder entfallen.

Potenziale und Fallstricke

Die Potenziale des CBAM hängen von dessen konkreter Gestaltung ab. Als klimapolitischer Hebel hat sich der Vorstoß der Kommission bereits erwiesen. Den EU-Plänen schenken Nicht-EU-Regierungen viel Aufmerksamkeit; dabei geht es vor allem um die handelspolitischen Folgen, aber auch klimapolitische Überlegungen werden angestellt. Dem stehen allerdings nicht unerhebliche Risiken gegenüber. Pauschale Regelungen wie die Annahme von CO2-Durchschnittswerten mindern zwar Konflikte mit den WTO-Regeln, dennoch steht die Gefahr, dass es zu Rechtsstreitigkeiten kommt, auf jeden Fall weiterhin im Raum. Zudem schränkt die technische und bürokratische Komplexität des Instruments die sektorale Feinsteuerung und die Treffsicherheit gegen Carbon Leakage ein. Außenpolitisch ergeben sich Fallstricke nicht nur für die handelspolitische, sondern auch für die klimapolitische Kooperation. Von den Reaktionen der Handelspartner wird daher viel abhängen. Wie massiv der Gegenwind sein kann, hat die EU-Kommission bereits 2012 bei dem Versuch erlebt, den Luftverkehr in ihren Emissionshandel einzubeziehen.

Potenziale des CBAM

Der geplante CBAM ergänzt den klimapolitischen Instrumentenkasten der Europäischen Union um eine Maßnahme gegen Carbon Leakage, die im Gegensatz zur freien Zuteilung von Emissionszertifikaten ihre Wirkung auch in anderen Ländern entfaltet. Zunächst einmal soll er aber laut Kommission dazu dienen, die freie Zuteilung von Emissionsrechten im EU ETS zu ersetzen. Da es bisher keine Pläne gibt, den CBAM auch für die Erstattung von CO2-Kosten für Exporte anzuwenden, ringen die europäischen Unternehmen mit Brüssel darum, die freie Zuteilung aufrechtzuerhalten und sie mit dem CBAM zu kombinieren.73

Der CBAM kann treffsicher gegen Carbon Leakage eingesetzt werden, wenn die Handelsströme einen derartigen Effekt messbar verursachen. Zu dessen Einschätzung ist die sektorspezifische Wettbewerbslage entscheidend, ähnlich wie bei der Ermittlung der Carbon-Leakage-Liste der Kommission und der freien Zuteilung von Zertifikaten mit Produkt-Benchmarks. Für 54 Produkte der energieintensiven Branchen hat die Kommission Benchmark-Werte bestimmt.74 Um eine höhere Treffsicherheit zu erzielen, müssten Informationen über die einzelnen Stufen der Wertschöpfungsketten, die Wiederausfuhr von verarbeiteten Produkten, die Kostenstrukturen und weitere Wettbewerbsfaktoren erhoben werden. Der Grad an Komplexität ist entsprechend hoch.

Ob ein CBAM mit Blick auf die WTO-Regeln und Artikel XX GATT (Ausnahmeregeln) vertretbar ist, richtet sich nach dessen Design. Darin sollte die Absicht klar erkennbar sein, dass der Einsatz dieses Instruments der Reduktion von Carbon Leakage dient. Würde die EU-Gesetzgebung für Importe die gleichen CO2-Preise ansetzen wie für die inländischen gleichartigen Güter (wie es bei einer indirekten Steuer auch regulär als border tax adjustment zulässig und mit einer virtuellen Anwendung des EU ETS auf Importe geplant ist), wäre die Treffsicherheit gegen diese Form des Carbon Leakage hoch. Damit ließe sich die Ungleichbehandlung von Gütern aus unterschiedlichen Ländern (mit unterschiedlichen Herstellungsbedingungen) wahrscheinlich rechtfertigen.

Das politische Potenzial des CBAM ist hingegen von der ökologischen Treffsicherheit entkoppelt. Hier spielen eher die extraterritorialen Effekte und die Auswirkungen auf die EU-Handelspolitik eine Rolle. In einigen Ländern wird daher konkreter als bisher über die Einführung von CO2-Preisen nachgedacht.

Die mit einem CBAM einhergehenden Einnahmen für die EU – die als eigene Ressourcen zunächst der Kommission zufließen würden – haben ein erhebliches fiskalisches Potenzial. 2020 wurde im Zuge des Ratsgipfels über Einnahmen zwischen 5 und 14 Milliarden Euro spekuliert.75 Der Umgang mit den Einnahmen entscheidet allerdings darüber, ob das Instrument WTO-konform nach Artikel XX GATT ist, und auch darüber, wie betroffene Länder auf den CBAM reagieren. Sollten sie von der Verwendung der Mittel für die internationale Klimafinanzierung profitieren, würde dem CBAM ein Teil seiner alarmierenden Wirkung genommen.

Eng mit dieser Wirkung zusammen hängt die widersprüchliche Rolle des CBAM in der Diskussion über Gerechtigkeit im Klimaregime (CBDR&RC). Mit dem CBAM begleitet die EU ihr gestiegenes Engagement für den Klimaschutz. Von ihr und anderen Industrieländern verlangt das Pariser Abkommen, mehr zu tun als die Entwicklungs- und Schwellenländer. Allerdings geht das Voranschreiten beim Klimaschutz eben mit dem Risiko der Emissionsverlagerung einher. Streng genommen sichert der CBAM diesen Effekt ab und macht damit glaubwürdig, dass die EU ihre Klimaziele mittelfristig innerhalb des eigenen Wirtschaftsraums erfüllen will. Die Anwendung des EU-CO2-Preises auf Lieferungen aus dem Ausland beklagen dann aber gerade jene Länder, die das Voranschreiten der EU einfordern. Es gibt also viel Klärungsbedarf zwischen der EU und ihren Partnerländern.

Fallstricke des CBAM

Der rechtlich und politisch offensichtlichste Fallstrick ist die Vereinbarkeit des CBAM mit den WTO-Regeln. Aufgrund der EU-spezifischen Voraussetzungen und Pläne – unter anderem der Anlehnung des Instruments an das EU ETS sowie der temporären Fortsetzung freier Zertifikatzuteilung – wird dies nicht vollständig zu erreichen sein, zumal der CBAM Emissionen betrifft, die nicht auf dem Gebiet der EU entstehen. Auch mit Blick auf die ökologische Treffsicherheit wird es immer zu einer Diskriminierung von Handelspartnern oder gleichartigen Gütern kommen, so dass bei einem Rechtsstreit Artikel XX GATT für die Rechtfertigung des EU CBAM bemüht werden muss. Das ist vor allem der Tatsache geschuldet, dass die EU relativ zügig die neuen Klimaziele implementieren will und daher auf eine grundlegende Neugestaltung aller Preisinstrumente und Regulierungen verzichtet. Denn die Einführung einer WTO-konformen indirekten Steuer, also einer CO2-Steuer in der EU-27, würde vor allem aufgrund der notwendigen Einstimmigkeit der Mitgliedstaaten viele Jahre in Anspruch nehmen.

Anstelle eines politisch derart anspruchsvollen Projekts wird daher der EU-Emissionshandel vorerst als klimapolitisches Kerninstrument Bestand haben, und der CBAM wird daran gekoppelt werden. Der Druck ist groß, auch den Export einzubeziehen, entweder durch Fortsetzung der freien Zuteilung oder durch Erstattung entstandener CO2-Kosten – insbesondere weil der CO2-Preis immer weiter steigt und damit die Ängste, europäische Güter der energieintensiven Industrien könnten für ausländische Abnehmer zu teuer werden, ebenfalls zunehmen.

Eine Ausweitung des CBAM auf Exporte droht jedoch Maßnahmen zum Ausgleich nicht WTO-konformer Subventionierung, etwa Zölle für EU-Unternehmen, nach sich zu ziehen. Juristische Untersuchungen zeigen allerdings, dass nicht nur der CBAM für Exporte, sondern auch die freie Zuteilung für exportierte Güter eine anfechtbare oder verbotene Subvention darstellen könnte.76