Ein Staatsfonds für den Prinzen

Wirtschaftsreformen und Herrschaftssicherung in Saudi-Arabien

SWP-Studie 2019/S 13, 03.06.2019, 34 Pagesdoi:10.18449/2019S13

Research AreasDr. Stephan Roll ist Leiter der Forschungsgruppe

Naher/Mittlerer Osten und Afrika

Mit dem Entwicklungsplan »Vision 2030« will Saudi-Arabien seine Wirtschaft diversifizieren und seine Abhängigkeit vom Erdöl langfristig beenden. Besondere Bedeutung kommt dabei dem Public Investment Fund (PIF) zu. Dieser soll bis 2030 zum größten Staatsfonds weltweit ausgebaut werden und Finanzanlagen im Wert von zwei Billionen US‑Dollar verwalten. Dabei ist der PIF nicht als Sparfonds, sondern als Stabilisierungs- und Entwicklungsfonds konzipiert: Mit dem Fondskapital sollen der Staatshaushalt gegen Preisschwankungen auf dem Rohstoffmarkt abgefedert, Entwicklungsvorhaben finanziert und Investitionen und Know-how aus dem Ausland ins Königreich geholt werden.

Die Analyse zeigt indes, dass der Ausbau des PIF in erster Linie machtpolitisch motiviert ist. Durch den Staatsfonds erhält Kronprinz Muhammad Bin Salman direkten Zugriff auf erhebliche finanzielle Ressourcen des Staates. Diese kann er gemäß seinen Präferenzen einsetzen und damit herrschaftsstrategisch wichtige Gruppen an sich binden. Zudem könnte sich Bin Salman über den PIF internationale Unterstützung für seine politischen Ziele »erkaufen«. Durch den Staatsfonds wird die Wirtschaftstransformation in Saudi-Arabien so aufs engste mit der Herrschaftskonsolidierung des Kronprinzen verbunden. Entscheidungsträger in Deutschland und Europa sollten sich diesen Funktionen des PIF bewusst sein. Wirtschaftskooperationen mit dem Königreich unter Einbeziehung des PIF oder von ihm kontrollierter Unternehmen haben eine machtpolitische Dimension, die nicht ignoriert werden darf. Zudem könnte ein stärkeres Engagement des PIF in Europa eine politische Folgenabschätzung erforderlich machen, bei der geprüft werden müsste, ob der Staatsfonds primär als renditeorientierter Investor auftritt oder ob er eine außenpolitische Agenda verfolgt.

Inhaltsverzeichnis

1 Problemstellung und Schlussfolgerungen

2 Hintergrund: Die Vision des Prinzen

3 Umgestaltung und Ausbau des Public Investment Fund

3.1 Offizielle Ziele und Mandat

3.2 Institutionelle und personelle Ausgestaltung

3.3.2 Übertragung der Aramco-Eigentumsrechte

4 Fragwürdiger Ziel-Mittel-Zusammenhang

4.1 Erschließung einer neuen staatlichen Einnahmequelle

4.2 Entwicklung und Diversifizierung des Unternehmenssektors

4.3 Mobilisierung von Direktinvestitionen, Technologie- und Wissenstransfer

5 Das politische Kalkül hinter dem Staatsfonds

5.1 Auswirkungen auf die inländischen Machtbeziehungen

5.2 Auswirkungen auf den außenpolitischen Handlungsspielraum

Problemstellung und Schlussfolgerungen

Am 25. April 2016 verkündete der damals stellvertretende saudische Kronprinz Muhammad Bin Salman die Grundzüge eines gigantischen Entwicklungsplans: Mit der »Vision 2030« will Saudi-Arabien seine Wirtschaft diversifizieren und wettbewerbsfähig machen. Durch die Förderung des Privatsektors, die Errichtung futuristischer Städte und die Erschließung neuer Bodenschätze soll die Abhängigkeit des Landes vom Erdöl beendet werden. Ein zentrales Projekt der »Vision 2030« ist der Aufbau eines Staatsfonds. Das Königreich folgt damit dem Modell der drei Golfnachbarstaaten Katar, Kuwait und Vereinigte Arabische Emirate, die Überschüsse aus Erdöleinnahmen bereits seit Jahren in Staatsfonds fließen lassen. Vorgesehen ist, den Public Investment Fund (PIF), einen bislang eher unbekannten staatlichen Entwicklungsfonds, innerhalb kürzester Zeit zum größten Staatsfonds der Welt auszubauen. Tatsächlich wurde das Fondsvermögen durch staatliche Finanztransfers seit 2016 auf weit über 300 Milliarden US-Dollar mehr als verdoppelt, mehr als 100 Milliarden US-Dollar davon sind im Ausland investiert. Durch die Übertragung der Eigentumsrechte am staatlichen Erdölkonzern Saudi Aramco soll der PIF zudem künftig Zugriff auf einen Teil der Erdöleinnahmen des Königreichs erhalten.

Diese Studie geht der Frage nach, welche politische Motivation hinter dem Ausbau des PIF steht. Diese Frage stellt sich umso mehr, als die saudische Regierung noch 2014 die Gründung eines Staatsfonds für wirtschaftlich nicht notwendig erachtet hat. Nun führt sie für die Ausgestaltung und Erweiterung des PIF explizit ökonomische Gründe an. Ihren Ankündigungen zufolge soll der PIF gleichermaßen als Stabilisierungs- und als Entwicklungsfonds dienen. Durch ihn sollen die Staatseinnahmen diversifiziert, neue Wirtschaftssektoren insbesondere für die Privatwirtschaft erschlossen und ausländische Direktinvestitionen nach Saudi-Arabien gelenkt werden, auch um einen Wissens- und Technologietransfer in das Königreich zu ermöglichen. Die Analyse zeigt indes, dass das Vorgehen der Regierung kaum geeignet ist, um diese Ziele zu erreichen. Intransparenz, vor allem in Bezug auf die Einbindung des PIF in die staatliche Finanzpolitik, und ein Investitionsverhalten des Staatsfonds, das eine nachhaltige Entwicklung des Privatsektors eher behindert als fördert, stehen dem entgegen.

Der weit größere Effekt wird darin bestehen, dass dem PIF durch den Ausbau Zugriff auf einen beträchtlichen Teil der Staatsfinanzen gewährt und eine wirtschaftliche Vormachtstellung im Unternehmenssektor des Landes eingeräumt wird. Zudem treibt er die Konzentration der Auslandsinvestitionstätigkeit des Königreichs und des Beschaffungswesens, insbesondere im Bereich der wichtigen Rüstungsbeschaffung, unter seinem Dach voran. Da der Fonds institutionell ganz auf Muhammad Bin Salman zugeschnitten ist, wird der PIF hierdurch zu einer Machtzentralisierung zugunsten des Kronprinzen beitragen – ein Ergebnis, das im Einklang mit den Erkenntnissen der jüngsten Staatsfondsforschung steht. Diesen Untersuchungen zufolge sind Staatsfonds in autoritären politischen Kontexten ein wichtiges Instrument der Machtsicherung. Im saudischen Fall kann der PIF vom Kronprinzen genutzt werden, um das bis 2015 segmentierte klientelistische Herrschaftssystem des Landes ganz auf seine Person auszurichten. Durch die Steuerung von Direktinvestitionen und die gezielte Vergabe öffentlicher Aufträge kann Bin Salman zudem versuchen, sich die Unterstützung relevanter ausländischer Regierungen für seine politischen Ziele zu sichern.

Im Kontext der »Vision 2030« wird der Staatsfonds damit weniger als »Wachstumsmotor« dienen, wie von der Staatsführung beschrieben, denn als zentrales Steuerungsinstrument des Kronprinzen, um einem eventuellen politischen Kontrollverlust entgegenzuwirken. Sollte die »Vision 2030« indes gänzlich scheitern und der angekündigte Entwicklungsschub für das Königreich ausbleiben, hätte Bin Salman zudem eine Ressource zur Hand, die es ihm erlaubt, trotz der dann notwendigen Austeritätspolitik strategisch wichtige Gruppen, etwa im Sicherheitsapparat, durch Transferzahlungen an sich zu binden. Allerdings ist der Ausbau des PIF noch lange nicht abgeschlossen. Die aggressive Außenpolitik Bin Salmans und der Mord an dem saudischen Dissidenten Jamal Khashoggi im Oktober 2018 in Istanbul haben das Image Saudi-Arabiens und damit auch das des saudischen Staatsfonds vor allem in Europa und den USA stark beschädigt. Zudem deuten die überraschende Verschiebung des Börsengangs von Saudi Aramco im Juni 2018 und die damit einhergehende Verzögerung bei der Übertragung der Saudi-Aramco-Eigentumsrechte an den PIF darauf hin, dass es innerhalb des Königreichs gegen die Aufwertung des Fonds Widerstand gibt. Dieser scheint aus heutiger Sicht allerdings kaum stark genug, um das Vorgehen der Regierung zu stoppen.

Für die deutsche und die europäische Politik ist die Expansion des PIF in zweierlei Hinsicht eine Herausforderung. Zum einen macht das Vorhaben, den Staatsfonds zum wichtigsten Steuerungsinstrument der saudischen Wirtschaft auszubauen, deutlich, dass auch eine vermeintlich unpolitische Zusammenarbeit Deutschlands und seiner europäischen Partner mit dem Königreich, etwa bei der Umsetzung der »Vision 2030«, klare politische Implikationen haben wird. Durch den PIF wird die Wirtschaftstransformation in Saudi-Arabien auf das engste mit der Herrschaftskonsolidierung Bin Salmans verbunden. Zum anderen könnte der Staatsfonds zukünftig auch vermehrt in Europa investieren. Die europäischen Regierungen müssten sich dann, ähnlich wie im Fall anderer Staatsfonds etwa aus China und Russland, mit der Frage auseinandersetzen, wie mit einem staatlichen Investor umzugehen ist, der nicht primär renditeorientiert handelt, sondern darüber hinaus womöglich auch die außenpolitischen Interessen seiner Regierung vertritt.

Hintergrund: Die Vision des Prinzen

Anfang 2015 kam es zu einem Machtwechsel in Saudi-Arabien. Nach dem Tod von König Abdullah, der das Land zehn Jahre lang regiert hatte, bestieg dessen jüngerer Bruder Salman den Thron. König Salman beförderte wiederum seinen damals 29-jährigen Sohn, Muhammad Bin Salman, in zentrale Machtpositionen. Er ernannte ihn zunächst zum Verteidigungsminister, machte ihn im April 2015 zum stellvertretenden Kronprinzen und im Juni 2017 schließlich zum Kronprinzen. Bin Salman übernahm damit faktisch in allen Bereichen die Führung des Landes. Dabei ging er mit aller Macht gegen potentielle und tatsächliche politische Gegner vor. Konkurrenten innerhalb der Königsfamilie wurden unter Hausarrest gestellt, Kritiker außerhalb der Königsfamilie inhaftiert oder, wie im Fall des saudischen Dissidenten Jamal Khashoggi, umgebracht. Flankiert wurde die innenpolitische Machtübernahme von einem für saudische Verhältnisse neuen Trend zu einer aggressiven Außenpolitik, der in besonders eklatanter Form bei der saudischen Militärintervention im Jemen (seit März 2015) und der Blockade des Emirats Katar (seit Juni 2017) sichtbar wurde.1

International wahrgenommen wurde der junge Kronprinz zunächst jedoch nicht wegen seines harschen Vorgehens gegen Konkurrenten und Kritiker oder seiner Außenpolitik, sondern wegen seiner wirtschafts- und gesellschaftspolitischen Reformagenda, die er Anfang 2016 unter dem Titel »Vision 2030« der breiten Öffentlichkeit vorstellte.2 In seiner Funktion als Vorsitzender des neu geschaffenen »Wirtschaftskabinetts«, des Council of Economic and Development Affairs (CEDA), kündigte er am 25. April 2016 ein gigantisches Programm zur Erneuerung und Modernisierung der saudischen Wirtschaft und Gesellschaft an, dessen Grundzüge auf einer Studie der Beratungsfirma McKinsey basieren.3 Ziel der »Vision 2030« ist es, die Wirtschaft zu diversifizieren und damit die Abhängigkeit des Landes von den Erdöleinnahmen langfristig zu beenden.

Diese Abhängigkeit hatte sich in den Jahren zuvor zunehmend negativ auf die Staatsfinanzen ausgewirkt. Seit den 1970er Jahren betrug der Anteil der Erlöse aus dem Erdölverkauf an den gesamten Staatseinnahmen durchschnittlich deutlich über 80 Prozent, zwischen 2010 und 2014 sogar über 90 Prozent.4 Der Absturz der internationalen Ölpreise im Jahr 2014 hatte daher zu einem dramatischen Haushaltsdefizit geführt, dessen Höhe bis 2017 jährlich im Schnitt weit über 10 Prozent des Bruttoinlandsprodukts (BIP) entsprach. Auf seinem Höchststand 2016 fehlten dem Staat so nahezu 100 Milliarden US-Dollar.5 Für die Herrschaft König Salmans, der zum Zeitpunkt der Thronbesteigung bereits 79 Jahre alt war, bedeutet dies keine akute Bedrohung. Das Königreich hat keine hohe Auslandsverschuldung und verfügt über beträchtliche Finanzrücklagen, die es während der Jahre mit steigenden Erdölpreisen (1973 bis 1982 sowie 2003 bis 2014) erwirtschaftet hat.6 Allein die saudische Zentralbank, die Saudi Arabian Monetary Agency (SAMA), verwaltete Ende 2015 Devisenreserven im Wert von 609 Milliarden US-Dollar.7 Auch hohe Haushaltsdefizite könnten somit über Jahre hinweg finanziert werden. Für Salmans wahrscheinlichen Nachfolger, Kronprinz Muhammad, stellen die jüngsten sozioökonomischen Entwicklungen jedoch eine ernste politische Herausforderung dar: Das anhaltend hohe Bevölkerungswachstum von 2 Prozent (2017),8 verbunden mit steigender Arbeitslosigkeit vor allem unter Jugendlichen (38,8 Prozent in der Altersgruppe der 20- bis 24-Jährigen9), und ein möglicher Rückgang der globalen Nachfrage nach Erdöl infolge des technologischen Wandels könnten dazu führen, dass sich die Situation der Staatsfinanzen in den kommenden Jahrzehnten dramatisch verschlechtert.10 Langfristig wären Haushaltsdefizite wie in den Jahren 2015–2017 nicht mehr durch Rücklagen und die Aufnahme weiterer Staatsschulden auszugleichen. Dann würde die politische Führung des Königreichs erheblich unter Druck geraten.

Die »Vision 2030« zielt darauf ab, dass Staatsfinanzen und Lebensstandard unabhängig von den Konjunkturen der Erdölexporte werden.

Durch die Umsetzung der »Vision 2030« soll daher das Wachstum der saudischen Wirtschaft angekurbelt (Motto »A Thriving Economy«), vor allem aber diese selbst diversifiziert werden, so dass die Staatsfinanzen, der Lebensstandard der Bevölkerung und die Entwicklung des Privatsektors zukünftig nicht mehr von den Konjunkturen der Einnahmen aus dem Erdölexport abhängen.11 So soll der Anteil des Privatsektors am Bruttoinlandsprodukt (BIP) von 40 auf 65 Prozent, der der ausländischen Direktinvestitionen von 3,8 auf 5,7 Prozent des BIP und der der Nichterdölexporte von 16 auf 50 Prozent der Gesamtexporte steigen. Parallel soll sich die Arbeitslosenquote von 11,6 auf 7 Prozent verringern. Eingebettet werden soll diese ökonomische Transformation in gesellschaftliche Reformen (»A Vibrant Society«) und eine Neuorganisation der staatlichen Strukturen (»An Ambitious Nation«). Der Anteil von Frauen an der Gesamtbeschäftigung soll erhöht, die Effektivität und Transparenz der staatlichen Verwaltung sollen verbessert werden.

Kronprinz Bin Salman hat sein gesamtes politisches Kapital in das Reformprogramm gelegt. Die »Vision 2030« ist eben »seine« Vision und wird mit seiner Person verbunden. Die Durchführung der Agenda liegt dementsprechend auch in seiner Verantwortung. Deshalb wurden die diesbezüglichen Entscheidungsprozesse zentralisiert und auf den Kronprinzen zugeschnitten. Durch die Zusammenlegung alter und die Schaffung neuer staatlicher Institutionen sollen bestehende bürokratische Hürden überwunden und Implementierungsverfahren effizienter gemacht werden.12 Die in der »Vision 2030« angekündigten Reformen wurden zudem in sogenannten »Vision Realization«-Programmen, allen voran dem National Transformation Program, konkretisiert, die wiederum im Rahmen von Initiativen verschiedener staatlicher Institutionen realisiert werden sollen.13 Die »Vision« soll zudem laufend überprüft und angepasst werden. Auch kann sie um neue Projekte ergänzt werden. Ein Beispiel dafür ist der 2017 angekündigte Bau von Neom, einer 500 Milliarden US-Dollar teuren hochtechnologisierten Stadt am Roten Meer.14

Die »Vision 2030« unterscheidet sich gleich in mehreren Punkten von vorangegangenen, zumeist wenig erfolgreichen Reformagenden der saudischen Regierung.15 Zum einen ist die Bestandsaufnahme, die dem Programm zugrunde liegt, vergleichsweise schonungslos und radikal. In öffentlichen Verlautbarungen prangerten etwa Bin Salman und andere Entscheidungsträger die Abhängigkeit Saudi-Arabiens vom Erdöl als gefährlich für das Land an.16 Zum anderen sieht die »Vision 2030« gesellschaftspolitische Liberalisierungsschritte vor, die in Saudi-Arabien lange Zeit undenkbar schienen. Der in dem Dokument angekündigten Förderung von Frauen folgten sehr schnell konkrete Schritte wie die Aufhebung des Fahrverbots, die Lockerung der Kleidungsvorschriften und die Öffnung bestimmter Berufe für Arbeitnehmerinnen.17 Die in der »Vision« ebenfalls avisierte Ausweitung des Unterhaltungssektors im Königreich beinhaltet die Eröffnung von Kinos, die bis 2016 verboten waren, und anderer Freizeiteinrichtungen und damit die Erschließung neuer öffentlicher Räume.

Ein weiterer zentraler Unterschied zu vorangegangenen Entwicklungsprogrammen liegt in der Finanzierung der »Vision 2030«. Das Geld dafür soll zum einen aus Steuern zufließen, die dafür erhöht oder sogar neu eingeführt werden, und zum anderen aus einem noch aufzubauenden Staatsfonds. Anders als die benachbarten kleineren Golfmonarchien Katar, Kuwait und die Vereinigten Arabischen Emirate, die bereits seit Jahrzehnten mit ihren Einnahmen aus dem Export von Erdöl und Erdgas riesige Staatsfonds aufgebaut und Teile der dort akkumulierten Mittel in ausländische Unternehmen investiert haben, hatte das saudische Königreich entsprechende Haushaltsüberschüsse größtenteils an die Zentralbank SAMA transferiert. Obgleich SAMA gelegentlich als Staatsfonds wahrgenommen wurde, war die Institution sowohl in der Selbstbeschreibung18 als auch nach gängiger, engerer Definition19 eine Zentralbank, die zuvorderst geld- und währungspolitische Aufgaben hat. Im Unterschied zu den deutlich rendite- und damit risikoorientierteren Staatsfonds der drei Nachbarländer legte und legt die SAMA ihre Devisenreserven überwiegend in festverzinsliche Geldanlagen (und hier insbesondere US-Staatsanleihen) an.20

In der »Vision 2030« ist vorgesehen, den Public Investment Fund (PIF), ein bis dato eher unbekanntes Finanzvehikel, zum größten Staatsfonds der Welt auszubauen. Bis 2030 soll der PIF Finanzanlagen im Wert von zwei Billionen US-Dollar verwalten. Dabei soll er sowohl als »Wachstumsmotor« der saudischen Wirtschaft agieren als auch als neue Einnahmequelle für das Königreich. Und tatsächlich: Im Unterschied zu anderen Vorhaben wie etwa Neom, das bisher nur auf dem Papier besteht,21 Projekten zum Ausbau erneuerbarer Energien, die immer wieder geändert wurden,22 sowie aufgeschobenen Privatisierungsvorhaben23 wurde die Expansion des PIF seit 2016 konsequent vorangetrieben.

Umgestaltung und Ausbau des Public Investment Fund

Die Weichen für den Umbau des PIF in einen Staatsfonds wurden bereits vor der Verkündung der »Vision 2030« gestellt: Weitgehend unbemerkt von der Öffentlichkeit änderte das neu gebildete saudische Wirtschaftskabinett (CEDA) unter Muhammad Bin Salman im März 2015 die institutionelle Einbettung des PIF und brachte den Fonds so unter die direkte Kontrolle des Kronprinzen. Im Frühjahr 2017 veröffentlichte die Regierung das Public Investment Fund Program, das die Umgestaltung und Finanzierung des PIF ebenso wie dessen Mandat umschreibt.24 Die seitdem vollzogenen personellen Änderungen und die Aufstockung des Fondsvermögens sind Beleg dafür, dass es die saudische Führung mit dem Ausbau des Staatsfonds ernst meint.

Offizielle Ziele und Mandat

Der 1971 gegründete PIF war bis 2015 nur eine von mehreren Investmentinstitutionen des saudischen Staates. Der Fonds hatte die Aufgabe, durch die Vergabe von Krediten die Aktivitäten öffentlicher Unternehmen in der heimischen Wirtschaft zu fördern. Dabei sollte er ursprünglich als »Angel Investor« agieren, der Unternehmen in der Gründungsphase finanziell unterstützt, die eigenen Anteile am Unternehmen zu einem späteren Zeitpunkt aber wieder abstößt. Tatsächlich kam es jedoch nicht zu entsprechenden Verkäufen, so dass der Fonds über die Jahre ein erhebliches Anlageportfolio aufbaute und als stiller Anteilseigner an zahlreichen saudischen Staatsunternehmen wie dem Chemie- und Metallkonzern Saudi Basic Industries Corporation (SABIC) beteiligt blieb.25 In der »Vision 2030« wurden die Ziele des Fonds und sein Mandat neu definiert: Mit Hilfe des PIF sollen die Staatseinnahmen diversifiziert, neue Wirtschaftssektoren insbesondere für privatwirtschaftliches Engagement erschlossen und ausländische Direktinvestitionen nach Saudi-Arabien gelenkt werden, wovon sich die saudische Führung einen Wissens- und Technologietransfer erhofft.26 Der PIF ist damit zumindest nicht explizit als ein Sparfonds konzipiert, der das Ziel hat, staatliche Rücklagen für die Zukunft zu bilden.27 Vielmehr hat er den Charakter eines Stabilisierungs- und Entwicklungsfonds mit der Aufgabe, den Staatshaushalt gegen Schwankungen der Rohstoffpreise und externe Schocks abzuschirmen, die Wettbewerbsfähigkeit der eigenen Wirtschaft durch planvolle Investitionen zu verbessern und ausländische Unternehmen und Know-how ins Königreich zu holen.

Um seinen neuen Anforderungen gerecht zu werden, soll der Fonds zukünftig nicht mehr als passiver Finanzierungspartner und Kreditgeber fungieren.28 Vielmehr soll er nun deutlich aktiver agieren und in (1) etablierte saudische Unternehmen, (2) neu zu gründende saudische Unternehmen, (3) Immobilien und Infrastruktur in Saudi-Arabien, (4) saudische »Giga«-Entwicklungsprojekte, (5) internationale strategische Partnerschaften mit Fonds und Unternehmen und (6) internationale Kapitalanlagen mit langfristiger Renditeorientierung investieren.29 Explizit erhält der Fonds damit das Mandat, auch im Ausland tätig zu werden. Bis 2020 soll er ein Viertel und bis 2030 sogar die Hälfte seiner Investitionen im Ausland halten30 und so in ein »global investment powerhouse« und »the world’s most impactful investor« transformiert werden.31

Institutionelle und personelle Ausgestaltung

Bis 2015 war der PIF dem Finanzministerium unterstellt, das in der Vergangenheit eher technokratisch agiert hat und nicht in den direkten Einflussbereich eines Mitglieds der Herrscherfamilie fiel.32 Durch das Dekret 270/2015 wurde diese Zuständigkeit geändert.33 Der Fonds wurde nun direkt dem CEDA und damit der Kontrolle des Kronprinzen Bin Salman unterstellt.34 Anders als etwa im Fall des norwegischen Staatsfonds, der von der norwegischen Zentralbank im Auftrag des Finanzministeriums verwaltet wird, operiert der PIF im Rahmen eines Investmentgesellschaftsmodells (investment company model):35 Er ist gleichermaßen Besitzer und Verwalter des Fondsvermögens.

Die Sonderstellung des PIF im institutionellen System Saudi-Arabiens und der Zuschnitt des Fonds auf die Person des Kronprinzen spiegeln sich in der Besetzung des Direktoriums (Board of Directors/BoD) wider. Während sich dieses in der Vergangenheit qua Satzung aus staatlichen Funktionsträgern (Vertretern verschiedener Ministerien und anderer administrativer Organisationen und dem Gouverneur der Zentralbank) zusammensetzte, ist durch Dekret 270/2015 nun lediglich festgelegt, dass der Vorsitz des BoD dem Chef der CEDA, also Kronprinz Bin Salman, zusteht. Andere Mitglieder des BoD werden vom Ministerpräsidenten und damit faktisch dem König ernannt, wobei es sich hierbei nicht um staatliche Funktionsträger handeln muss. Seit 2016 gehören dem BoD neben Kronprinz Bin Salman acht Personen an, darunter auch sechs Minister.36 Ihre Berufung in das Direktorium ist indes nicht auf irgendein Regierungsamt zurückzuführen, sondern vielmehr auf ihre persönliche Nähe zum Kronprinzen. Das gilt insbesondere für Khalid al-Falih (Energie) und Muhammad al-Jadaan (Finanzen) sowie Staatsminister Muhammad al-Shaikh. Auffällig ist, dass die saudische Zentralbank nicht mehr im BoD vertreten ist. Ihre bisherige Rolle als Manager des Staatsvermögens wird damit erkennbar beschnitten.

Besondere Befugnisse wurden dem Managing Director eingeräumt. Diesen Posten bekleidet seit September 2015 Yasir al-Rumayyan, der ebenfalls dem BoD des Fonds angehört und als einer der engsten persönlichen Vertrauten des Kronprinzen gilt. Al‑Rumayyan hat kein politisches Amt inne, sitzt allerdings an zentralen Schaltstellen des Landes. Vor allem über die Leitung des 2016 neu gegründeten Decision Support Centers (DSC) hat der ehemalige Investmentbanker maßgeblichen Einfluss auf den politischen Entscheidungsprozess.37 Zudem gehört er den Direktorien des Saudi Industrial Development Funds und des staatlichen Ölkonzerns Saudi Aramco an. Darüber hinaus vertritt Al-Rumayyan die Interessen des PIF in den Vorständen der wichtigsten Beteiligungen des Fonds.38

Kronprinz Bin Salman nimmt über seine Ämter massiv Einfluss auf das Tagesgeschäft des PIF.

Nach 2015 wurden auch die inneren Governance-Strukturen des Fonds grundlegend umgestaltet. Diese orientieren sich nun weitestgehend an den Empfehlungen, die der Internationale Währungsfonds (IWF) für Staatsfonds formuliert hat.39 Einzelne interne Zuständigkeiten wurden neu definiert, um sicherzustellen, dass der expandierende Fonds möglichst effizient gemanagt wird. Dies war umso dringlicher, als das Personal des PIF ab 2015 deutlich aufgestockt wurde. Arbeiteten anfangs nur rund 40 Personen für den Fonds, waren es Ende 2018 bereits 450.40 Hinzu kam die Aufgabe, die zahlreichen internationalen Investmentdienstleister zu koordinieren, die dem Fonds zuarbeiten. Darüber hinaus war das Bemühen erkennbar, wichtige Positionen innerhalb des Fonds mit internationalen Investmentbankern zu besetzen. Durch die enge Anbindung des Fonds an den Kronprinzen erwies sich dieses Unterfangen allerdings als nicht einfach.41 So nimmt Bin Salman innerhalb des BoD über seine Ämter als Vorsitzender des Exekutiv- und des Vergütungsausschusses, der auch für die Besetzung wichtiger Management-Positionen zuständig ist, massiv Einfluss auf das Tagesgeschäft des PIF.42 Von Beobachtern wird der Fonds daher bereits als »one-man investment vehicle« bezeichnet.43

Finanzierung

Im Programm des PIF ist festgehalten, dass der Staatsfonds bis 2020 auf 400 Milliarden US-Dollar anwachsen soll. Tatsächlich sind bereits zwischen Dezember 2015 und September 2017 die Einlagen des PIF um nahezu 50 Prozent von 152 auf 224 Milliarden US-Dollar gestiegen.44 Bis November 2018 soll sich das Fondsvolumen Schätzungen zufolge sogar auf 360 Milliarden US-Dollar erhöht haben.45 Wie sich dieser Kapitalzufluss von rund 72 Milliarden US-Dollar (zwischen Dezember 2015 und September 2017) bzw. 208 Milliarden US-Dollar (zwischen Dezember 2015 und November 2018) zusammensetzt, ist mangels zugänglicher Statistiken im Detail nicht nachvollziehbar. Grundsätzlich sieht das PIF-Programm vier Quellen zur Finanzierung des Fonds vor: Kapitaltransfers durch die Regierung, die Übertragung von Staatsbeteiligungen an den PIF, Kreditaufnahme sowie Erträge aus Investitionen.

Kapitaltransfers

In Finanzkreisen gibt es seit 2016 immer wieder Gerüchte, dass ein Teil der Zentralbankreserven an den PIF transferiert wird. Tatsächlich verzeichnete die saudische Zentralbank SAMA zwischen 2015 und 2017 einen deutlichen Rückgang an Devisenreserven. Nur ein Teil dieser Abflüsse in Höhe von 120 Milliarden US-Dollar erklärt sich durch die hohen Haushaltsdefizite dieser Jahre, die es zu finanzieren galt.46 Öffentlich bekanntgegeben wurde lediglich ein Transfer in Höhe von 26 Milliarden US-Dollar, der von König Salman im November 2016 angeordnet wurde.47 Dem vorausgegangen war ein personeller Wechsel an der Spitze der SAMA, der im Rahmen einer – offenbar durch den Kronprinzen initiierten – umfassenden Regierungsumbildung erfolgte. Marktbeobachter erwarten, dass sich die SAMA unter dem neuen Zentralbankgouverneur Ahmed al-Kholifey zukünftig stärker auf ihre Rolle als Währungshüterin und ihre Aufgabe konzentriert, den Finanzsektor zu beaufsichtigen, und nicht mehr, wie in der Vergangenheit, auf das Management des saudischen Staatsvermögens.48

Gerüchte gibt es auch über eine weitere Quelle von Kapitaltransfers für den PIF: das private Vermögen von Angehörigen der saudischen Elite. Im November 2017 wurden Hunderte Personen, darunter führende Mitglieder des Königshauses, bekannte Geschäftsleute und staatliche Funktionsträger, festgesetzt, unter anderem im Luxushotel Ritz Carlton in Riad.49 Offiziell wurde diese umfassende, mitunter monatelange Internierung als Schlag gegen die Korruption dargestellt. Das Königreich wolle, indem es gegen Prinzen, Politiker und Geschäftsleute vorgehe, die sich illegal bereichert hätten, neue »faire und sehr transparente« Rahmenbedingungen für Investoren schaffen.50 Angesichts der Intransparenz der Korruptionsermittlungen, die bar jeglicher rechtsstaatlicher Verfahrensweisen durchgeführt wurden, eine kaum nachvollziehbare Begründung. Doch auch die von Beobachtern angeführte Erklärung, der zufolge sich Muhammad Bin Salman mit der Razzia Widersacher und möglicher Konkurrenten innerhalb der royalen Elite entledigen wollte, greift zu kurz. Das robuste Vorgehen dürfte dem Ansehen des Kronprinzen innerhalb der Elite eher geschadet haben, zumal unter den Festgenommenen auch Personen waren, die Bin Salman offenbar kaum hätten gefährlich werden können.51

Letztlich zielte die Kampagne offenbar vor allem darauf ab, Geld für die Staatskasse einzutreiben.52 Eine eigens gegründete Behörde zur Korruptionsbekämpfung erhielt umfassende Kompetenzen zur Ermittlung und Strafverfolgung und die Befugnis, außergerichtliche Vergleiche abzuschließen. Durch die Übertragung eines Teils ihrer Vermögenswerte an den Staat konnten die Beschuldigten so ihre Freiheit »erkaufen«. Über die Details der einzelnen Vergleichsabkommen ist kaum etwas bekannt. Nur im Fall von Prinz Miteb Bin Abdullah, einem Sohn des ehemaligen Königs, wurde über eine Zahlung von rund einer Milliarde US-Dollar berichtet.53 Im Januar 2018 erreichte die Summe der Vergleichszahlungen nach Angaben des Generalstaatsanwalts 100 Milliarden US‑Dollar, wobei die Gegenwerte für abgetretene Unternehmensbeteiligungen und übertragenen Landbesitz mit eingerechnet sind.54 Bereits während der Verhaftungswelle Ende 2017 berichtete der saudische Dissident Jamal Khashoggi von Gerüchten, wonach die beschlagnahmten Unternehmen dem PIF unterstellt würden. Demgegenüber unterstrich die saudische Regierung bei mehreren Gelegenheiten, dass das Management der konfiszierten Vermögenswerte allein vom Finanzministerium und nicht vom PIF übernommen würde. Eine Verbindung zum Staatsfonds könnte dennoch bestehen: Medienberichten zufolge wurde zur Verwaltung der eingezogenen Assets eine eigene Holdinggesellschaft gegründet, die von einem hochrangigen Manager der PIF-Tochter Sanabil Investments geführt werden solle.55

Übertragung der Aramco-Eigentumsrechte

Bereits in der »Vision 2030« wurde festgelegt, welches die wichtigste Finanzierungsquelle für den PIF sein soll: die Eigentumsrechte am staatlichen Erdölunternehmen Saudi Aramco.56 Dieser Konzern besitzt das exklusive Recht, die Kohlenwasserstoffressourcen des Landes zu fördern. Hierdurch und durch die mittlerweile zahlreichen anderen Geschäftsaktivitäten, die weit über den Öl- und Gassektor hinausreichen, ist Saudi Aramco nicht nur der wichtigste Arbeitgeber in Saudi-Arabien, sondern vor allem mit einem geschätzten Marktwert von bis zu 2000 Milliarden US‑Dollar das wertvollste Unternehmen der Welt.57 Formal untersteht Saudi Aramco dem 2015 geschaffenen »Aramco Supreme Council«, der von Kronprinz Bin Salman geleitet wird. Der Rat fungiert als Vertreter des einzigen Anteilseigners, des saudischen Staates.58 Bei einer Übertragung der Eigentumsrechte würde dem PIF diese Rolle zufallen. Dessen Wert würde sich dadurch erheblich erhöhen. Die »Vision 2030« sieht zudem einen Börsengang von Aramco vor, der dem Staatsfonds enorme Liquidität verschaffen könnte.59 Vorgesehen war ursprünglich, Aramco bereits 2018 in ein börsennotiertes Unternehmen umzuwandeln und rund 5 Prozent der Unternehmensanteile am Kapitalmarkt zu verkaufen.60 Dabei wurde auch die Möglichkeit eines Listings an einem internationalen Börsenplatz erwogen.

Im Juni 2018 wurden die Pläne für den Börsengang von Aramco zunächst gestoppt. Angeblich war der Widerstand zu groß.

Außer- wie innerhalb Aramcos stieß der Versuch, die Eigentums- und Kontrollstrukturen zu verändern, allem Anschein nach auf erheblichen Widerstand. Während saudische Ökonomen wie der im September 2017 verhaftete Wirtschaftswissenschaftler und Geschäftsmann Essam al-Zamil vor den wirtschaftlichen Risiken eines Börsengangs warnten,61 befürchteten Führungskräfte von Aramco offenbar vor allem, dass externe Akteure einen deutlich besseren Einblick in die Unternehmensaktivitäten bekommen könnten.62

Im Juni 2018 wurden die Pläne für einen Börsengang von König Salman höchstpersönlich gestoppt.63 Angeblich war der Widerstand von Seiten des Unternehmens, aber auch von Mitgliedern der Herrscherfamilie und führenden Beratern des Königs zu groß. Kurz nach der Erklärung des Königshauses zum vorläufigen Stopp des Börsengangs wurde allerdings bekannt, dass Aramco mit dem PIF über eine Übernahme des vom Staatsfonds kontrollierten Chemie- und Metallkonzerns SABIC verhandelt.64 Das Unternehmen, das an der saudischen Börse gelistet ist, hatte zum damaligen Zeitpunkt eine Marktkapitalisierung von über 100 Milliarden US-Dollar.65 Anstatt den 70-prozentigen Anteil, den der PIF besitzt, einfach an Aramco zu übertragen, wurde der Ölkonzern angehalten, eine – zum Teil kreditfinanzierte66 – kostspielige Übernahme zu stemmen. Im März 2019 willigte Saudi Aramco ein, die SABIC-Anteile des PIF für 69,1 Milliarden US-Dollar zu kaufen.67 Vor allem aber kündigte der Kronprinz Ende 2018 an, dass der Börsengang nach der erfolgreichen Übernahme von SABIC wieder vorangetrieben werden solle. Dem PIF, so Bin Salman, würden zwischen 2019 und 2021 somit insgesamt liquide Mittel in Höhe von bis zu 180 Milliarden US-Dollar zufließen.68

Kreditaufnahme

Vor allem nach dem einstweiligen Verzicht auf die Privatisierung der Aramco war der PIF auf die Aufnahme von Krediten angewiesen, um die angestrebten Investitions- und Wachstumsziele trotzdem erreichen zu können. Im Sommer 2018 erhielt der Staatsfonds von einem internationalen Bankenkonsortium einen Kredit in Höhe von 11 Milliarden US-Dollar. Er konnte sich dabei dieselben günstigen Konditionen sichern wie das Königreich selbst, das seine Auslandsverschuldung wegen der angespannten Haushaltssituation ebenfalls erhöhen musste.69 2019 sollen weitere Kredite aufgenommen werden.70 Für einen Staatsfonds, dessen Aufgabe in der Regel darin besteht, das Staatsvermögen langfristig zu mehren, ist dieses Vorgehen durchaus ungewöhnlich. Einmal mehr wird am Beispiel dieses Schrittes die besondere Rolle des PIF deutlich, der eben nicht nur staatliche Überschüsse verwalten, sondern vielmehr, und zwar so schnell wie möglich, als »aktiver Investor« tätig werden soll.71

Investitionserträge

Im Vergleich zu den drei anderen Finanzierungsquellen spielt die Erwirtschaftung eigener Renditen beim Aufbau des Fondsvermögens gegenwärtig eine vergleichsweise untergeordnete Rolle. 2015 sollen PIF Erträge in Höhe von 20 Milliarden Riyal (5,3 Mrd. US-Dollar) zugeflossen sein.72 Damit war der Fonds von den selbst ausgegebenen Renditezielen, die sich zwischen 6,5 Prozent und 9 Prozent im Jahr bewegen, noch weit entfernt.

Fragwürdiger Ziel-Mittel-Zusammenhang

Die Geschwindigkeit, mit der die saudische Führung den Ausbau des PIF zu einem Staatsfonds vorantreibt, ist in zweierlei Hinsicht bemerkenswert. Zum einen hatte die saudische Regierung noch Ende 2014 die Gründung eines Staatsfonds explizit abgelehnt. Mit dem Verweis auf das erfolgreiche konservative Management der Zentralbankreserven hatte der damalige saudische Finanzminister Ibrahim al-Assaf – heute selbst Mitglied des BoD des PIF und seit Ende 2018 Außenminister des Königreichs – die Bildung eines Staatsfonds als nicht erforderlich bezeichnet.73 Zum anderen findet sich die Idee eines Staatsfonds nicht in der McKinsey-Studie, die ansonsten die Blaupause für die »Vision 2030« darstellt. Vor diesem Hintergrund ist es noch bemerkenswerter, dass die ökonomischen Zielsetzungen, die jetzt mit dem PIF verknüpft werden, auch in der »Vision 2030« selbst und den flankierenden Dokumenten eher schwammig gehalten sind. Im Folgenden soll daher untersucht werden, inwieweit die drei identifizierten Ziele – (1) Diversifizierung der Staatseinnahmen, (2) Erschließung neuer Wirtschaftssektoren, insbesondere für privatwirtschaftliches Engagement, und (3) Förderung ausländischer Direktinvestitionen mit dem Nebenziel, einen Wissens- und Technologietransfer ins Königreich zu ermöglichen – durch den Staatsfonds tatsächlich erreicht werden können.

Erschließung einer neuen staatlichen Einnahmequelle

Erklärtes Ziel der »Vision 2030« ist es, die Staatseinnahmen zu diversifizieren. Der PIF soll hierbei wie ein Stabilisierungsfonds im Sinne der IWF-Typologie agieren: Durch renditeorientierte Investitionen soll der Fonds dem Staat Einnahmen aus neuen Quellen zufließen lassen, die es ihm ermöglichen, seine Abhängigkeit vom Erdölexport zu verringern.74 Allerdings bleibt das Verhältnis zwischen Staatsfonds und Staatshaushalt sowohl in der »Vision 2030« selbst als auch im PIF-Programm undefiniert. So wurde im Zuge der institutionellen Neuordnung des PIF bislang nicht geregelt, ob und wie der Fonds zur Finanzierung des Staatshaushalts beiträgt. Zumindest für die Haushaltsjahre 2018 und 2019 werden dem Staatshaushalt keine Einnahmen aus dem PIF zufließen.75 Ohne Mechanismen, die sicherstellen, dass die finanziellen Erträge des Staatsfonds dem Haushalt des Königreichs zugutekommen, entsteht durch den Ausbau des PIF eine in sich geschlossene fiskalische Parallelstruktur, die zudem keiner staatlichen Aufsicht unterliegt. Insbesondere durch die Gesetzesnovelle von 2018 wurde der Fonds weitestgehend aus dem staatlichen Aufsichts- und Kontrollsystem herausgelöst.76 Es ist daher nicht davon auszugehen, dass die Aktivitäten des Fonds durch den saudischen Rechnungshof (Saudi Arabia General Auditing Bureau) kontrolliert werden. Auch wird der PIF anders als nahezu alle staatlichen Institutionen nicht im National Transformation Program erwähnt.77 All dies deutet darauf hin, dass der Fonds und seine Aktivitäten von den sonstigen staatlichen Planungsprozessen separiert sind.

Durch den Ausbau des PIF droht eine fiskalische Parallelstruktur zu entstehen.

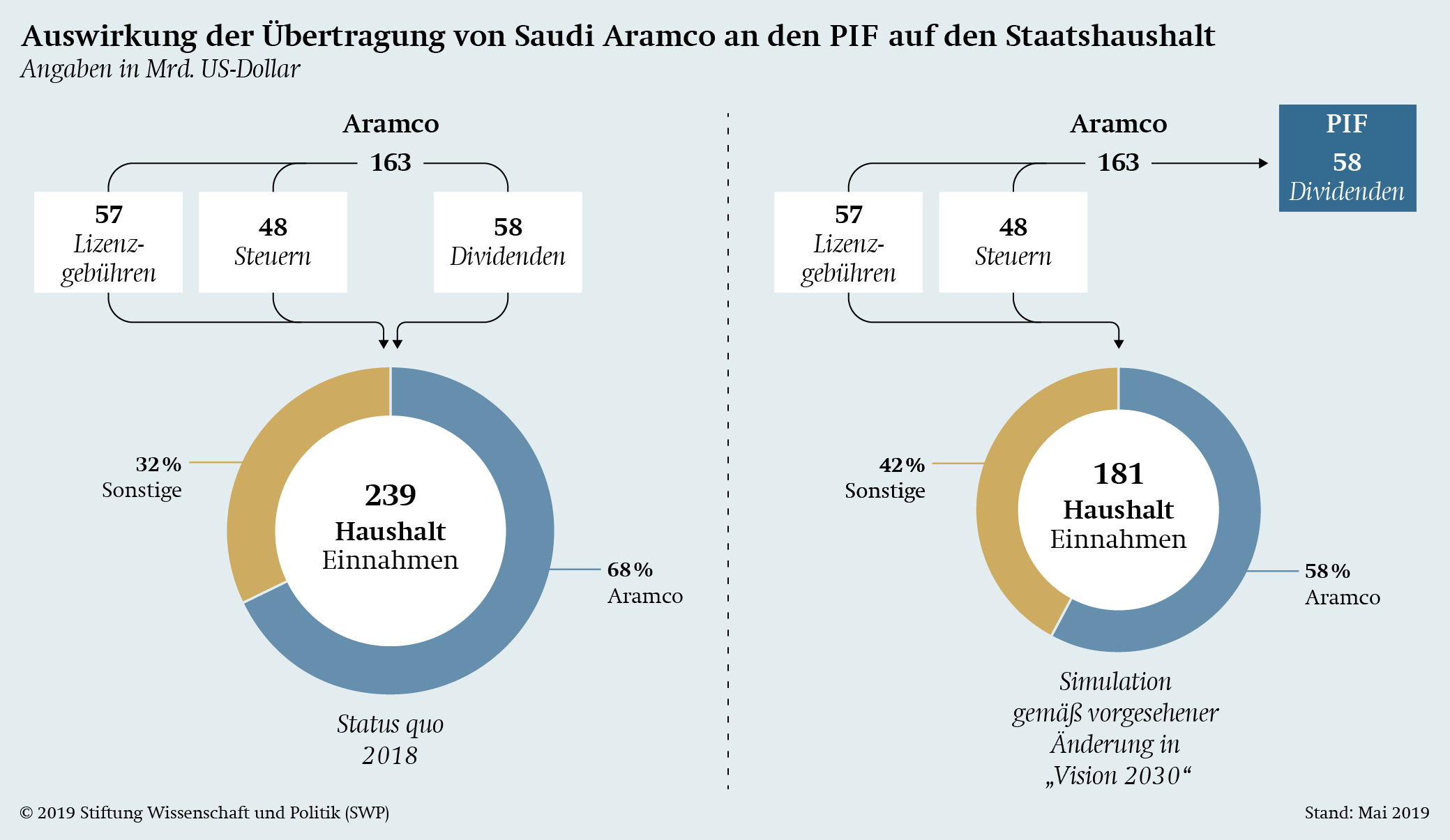

Neu sind solche Parallelstrukturen für das Königreich nicht. So wurden in den 1990er Jahren Milliarden US-Dollar in außerbudgetären Programmen verwaltet, auf die nur einige wenige Mitglieder der Königsfamilie Zugriff hatten.78 Neu ist auch nicht, dass in einer Phase des Machtwechsels an der Staatsspitze neue Institutionen geschaffen oder vorhandene ausgebaut werden.79 Neu ist allerdings das Volumen der außerbudgetär verwalteten Mittel. Denn die jährlichen Einnahmen des PIF könnten schon bald über den Budgets einzelner Ministerien liegen. Dabei könnten dem Fonds langfristig, nach seiner Befüllung, nicht nur Renditen aus den getätigten Investitionen zufließen. Laut dem saudischen Wirtschafts- und Planungsminister könnten zukünftig auch Erdöleinnahmen, die nicht zur Deckung der Staatsausgaben benötigt werden, dem Fonds zugutekommen.80 Vor allem aber würde der Fonds gemäß den Ankündigungen in der »Vision 2030« durch die Umwandlung von Saudi Aramco in ein Aktienunternehmen und die Übertragung der im staatlichen Besitz verbleibenden Anteile direkten Zugriff auf einen Teil der Erdöleinnahmen des Landes erhalten, noch bevor diese in den regulären Staatshaushalt flössen.

Bislang werden diese Erlöse in Form von Pacht-, Steuer- und Dividendenzahlungen von Saudi Aramco an den saudischen Staat abgeführt. Nach einer Übertragung der Eigentumsrechte an den PIF würden zwar weiterhin Pachtgebühren und Steuern in die Staatskasse fließen. Die Dividenden würden aber zunächst vom Anteilseigner, also vom PIF, vereinnahmt werden (siehe Grafik 1, S. 18). Diese Änderung der staatlichen Einnahmenflüsse wäre umso bemerkenswerter, als per royalem Dekret Anfang 2017 die Einkommenssteuer für Saudi Aramco massiv gesenkt wurde. Dadurch hat sich der Unternehmensgewinn nach Steuern deutlich erhöht und der Ölkonzern konnte für 2017 und 2018 mit 50 bzw. 58 Milliarden US-Dollar eine um ein Vielfaches höhere Dividende ausschütten als 2016 (rund 3 Mrd. US-Dollar).81 Sollten diese Dividendenzahlungen durch den PIF zukünftig nicht oder nur teilweise an den Staatshaushalt weitergereicht werden, hätte dieser erhebliche Mindereinnahmen.82 2018 etwa machte die Dividendenzahlung rund ein Viertel der gesamten Staatseinnahmen des Königreichs aus.83 Diese Ausschüttungen würden künftig dazu dienen, unter dem Dach des PIF einen gewaltigen Schattenhaushalt aufzubauen. Wofür diese Mittel letztlich verwendet werden und ob sie tatsächlich dem saudischen Staat zugutekommen, bleibt dabei völlig unklar. Empirische Untersuchungen zu solchen außerbudgetären Haushalten zeigen jedenfalls, dass sie potentiell nicht nur die Solidität staatlicher Fiskalpolitik und die Haushaltsdisziplin unterminieren, sondern auch ein Einfallstor für politische und administrative Korruption sind.84

Entwicklung und Diversifizierung des Unternehmenssektors

Neben seiner fiskalischen Stabilisierungsfunktion soll der PIF die Aufgabe eines Entwicklungsfonds übernehmen. Er soll nicht nur die im Rahmen der »Vision 2030« angekündigten großen Infrastruktur- und Modernisierungsvorhaben wie den Bau der hochtechnologisierten Stadt Neom ermöglichen, sondern vor allem auch als »Enabler of the Private Sector«85 agieren und dabei helfen, neue kapitalintensive Wirtschaftssektoren zu erschließen.86 So ist der Ausbau des privaten Unternehmenssektors erklärtes Ziel der »Vision 2030«. Dessen Anteil an der Gesamtwirtschaftsleistung Saudi-Arabiens soll von 40 auf 65 Prozent gesteigert werden.87

Der PIF ist maßgeblich am Aufbau gänzlich neuer Wirtschaftssektoren wie des Tourismus- oder des Rüstungssektors beteiligt.

Tatsächlich ist der PIF die treibende Kraft bei der Durchführung der zahlreichen Entwicklungs- und Infrastrukturprojekte im Rahmen der »Vision 2030«, was nicht zuletzt belegt, wie stark der politische Einfluss auf die Investitionsentscheidungen des Fonds ist.88 Daneben ist der PIF maßgeblich am Aufbau gänzlich neuer Wirtschaftssektoren wie des Tourismus- oder des Rüstungssektors beteiligt. Die in der »Vision 2030« angekündigte Förderung der Unterhaltungsindustrie etwa soll maßgeblich durch die PIF-Tochtergesellschaft Saudi Entertainment Ventures Company (SEVEN, vormals Development and Investment Entertainment Company89) vorangetrieben werden. Dem Unternehmen wurde im Frühjahr 2018 die erste Lizenz zum Betreiben von Kinos im Königreich erteilt.90 In den kommenden 12 Jahren will SEVEN 2,7 Milliarden US-Dollar in Saudi-Arabien investieren.91 Darüber hinaus finanziert der Staatsfonds zu einem Großteil den riesigen Freizeitkomplex Qiddiya, der südwestlich von Riad entstehen soll. Investiert werden soll auch im Tourismussektor, der nach den Vorgaben der »Vision 2030« ebenfalls massiv ausgebaut werden soll. Die Red Sea Development Company, die zu hundert Prozent dem Staatsfonds gehört, will Touristenressorts am Roten Meer bauen.

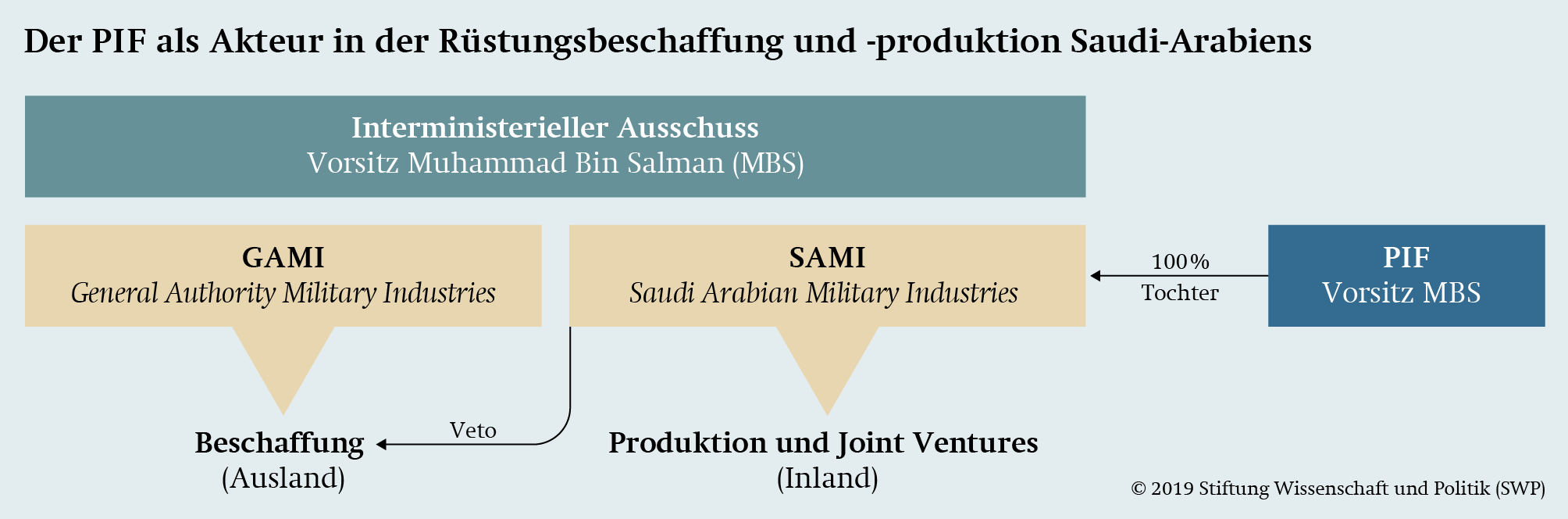

Der Aufbau einer eigenen saudischen Rüstungsindustrie wird durch das im Mai 2017 gegründete PIF-Tochterunternehmen, die Holdinggesellschaft Saudi Arabian Military Industries (SAMI), betrieben. Saudi-Arabien hatte 2017 mit 69,4 Milliarden US-Dollar weltweit die dritthöchsten Verteidigungsausgaben,92 wobei weniger als 5 Prozent der aufgewendeten Mittel in die nationale Wirtschaft flossen. Ziel der »Vision 2030« ist es, 50 Prozent der saudischen Rüstungsausgaben heimischen Anbietern zugutekommen zu lassen und das Land bis 2030 zu einem der weltweit 25 größten Waffenproduzenten zu machen. SAMI soll hierzu als »aktive Holdinggesellschaft« fungieren und insbesondere durch Allianzen mit internationalen Unternehmen die nationale Waffenproduktion vorantreiben.93 Dabei geht es nicht nur um die Eigenversorgung mit Rüstungsgütern, sondern auch um den Export, vor allem an befreundete Staaten in der Region.94

Der Staatsfonds verfügt bereits heute über ein sehr umfangreiches Beteiligungsportfolio.

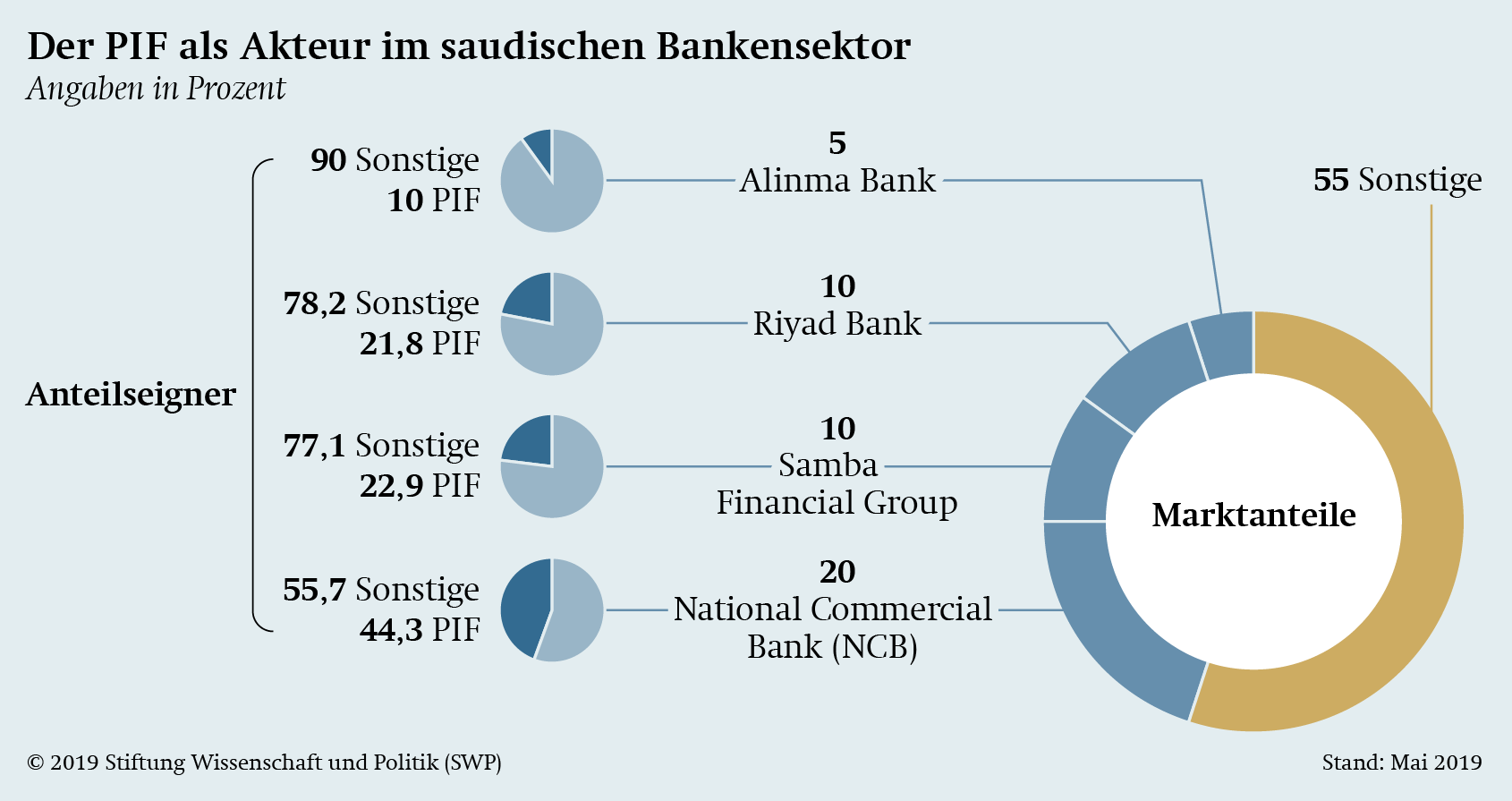

Hinzu kommt, dass der Staatsfonds bereits heute über ein sehr umfangreiches Beteiligungsportfolio verfügt. Nicht zuletzt der Verkauf des Chemie- und Metallkonzerns SABIC verdeutlicht, welche beachtliche Rolle der PIF in der heimischen Wirtschaft spielt. Allein im Bankensektor ist der PIF wichtigster Anteilseigner an vier Finanzinstituten, die zusammengenommen über einen Marktanteil (Finanzaktiva) von 45 Prozent verfügen (siehe Grafik 2, S. 20).95 Im Bereich der Zementindustrie liegt der Marktanteil der Firmen, an denen der PIF größter Anteilseigner ist, ebenfalls bei über 40 Prozent.96 Im Bergbausektor hält der PIF über zwei Drittel der Anteile am Marktführer, der Saudi Arabian Mining Company, und im Bereich Nahrungsmittel haben Unternehmen wie Savola, Almarai und Nadec, bei denen der PIF ebenfalls zu den größten Anteilseignern gehört, die Marktführerschaft in einer Reihe von Produktsegmenten.97

Ökonomisch zielführend sind solche Investitionen durch den PIF indes nur, wenn es sich tatsächlich um Anschubfinanzierungen handelt. Ansonsten würde das in der »Vision 2030« ausgegebene Ziel der Privatsektorentwicklung unterminiert.98 Dafür aber, dass sich der Staatsfonds zu einem späteren Zeitpunkt aus den lukrativen Branchen wieder zurückziehen wird, gibt es keinerlei Anzeichen. Entsprechend besorgt zeigt sich auch der IWF, der in einer aktuellen Analyse die Befürchtung äußert, dass »das zunehmende Gewicht des PIF zu einer Stärkung der Rolle der Regierung in der Wirtschaft führen und den Privatsektor zurückdrängen könnte«.99 Damit würde durch den PIF jene staatliche Dominanz in der Wirtschaft fortgesetzt, die bereits vor 2015 kennzeichnend für Saudi-Arabien war. So hatten die Erdölrenten, die dem saudischen Staat in den 1970er und frühen 1980er Jahren zuflossen, eine staatliche Investitionstätigkeit in nahezu allen Wirtschaftsbereichen befeuert und die Privatsektorentwicklung konterkariert. Zwar hatten sich die privaten Wirtschaftsaktivitäten vorübergehend intensiviert, als Mitte der 1980er Jahre die Ölpreise einbrachen. Abermals steigende Ölpreise in den 2000er Jahren, die Bildung von Spekulationsblasen an den arabischen Kapitalmärkten (zwischen 2004 und 2006) und die globale Finanzkrise 2008 führten indes dazu, dass der Staat erneut als überlegener Wirtschaftsakteur auftrat, zu Lasten des privaten Sektors.100 Allerdings gibt es einen zentralen Unterschied zwischen dem Staatsinterventionismus vergangener Jahre und der wirtschaftlichen Expansion des PIF: Der Interventionismus früherer Zeiten wurde von einer Vielzahl von Ministerien, nachgelagerten Behörden und Staatsunternehmen, allen voran Saudi Aramco, getragen. Durch die Bündelung der staatlichen Wirtschaftsaktivitäten unter dem Dach des PIF wird er nun weitgehend zentralisiert.

Mobilisierung von Direktinvestitionen, Technologie- und Wissenstransfer

Ebenfalls in seiner Funktion als Entwicklungsfonds soll der PIF dazu beitragen, über Direktinvestitionen in ausländische Unternehmen und durch »strategische Partnerschaften« mit anderen international tätigen Investmentfonds Kapital und Spitzentechnologie in das Königreich zu holen. Zudem rief der Staatsfonds eine internationale Investorenkonferenz ins Leben, die »Future Investment Initiative«, die seit 2017 alljährlich in Riad abgehalten wird.101 Nach dem Vorbild des World Economic Forum in Davos schafft der PIF mit dieser Veranstaltung eine Plattform, auf der Entscheidungsträger aus Politik und Wirtschaft über weltwirtschaftliche Trends diskutieren und zugleich einen Eindruck von der Attraktivität des Königreichs als Investitionsstandort erhalten sollen.

Laut PIF-Programm soll der Anteil der im Ausland getätigten Investitionen am gesamten Investitionsvolumen des Fonds von 5 Prozent (2017) auf 25 Prozent im Jahr 2020 steigen.102 Dieses Ziel dürfte bereits heute erreicht sein. Zwischen 2015 und 2019 hat der Fonds ein umfangreiches Portfolio an internationalen Beteiligungen in verschiedenen Geschäftsfeldern aufgebaut, angefangen vom Agrar- und Nahrungsmittel- über den Immobilien- bis zum Energiesektor (vgl. die Übersicht über die größten Investitionen im Anhang, S. 32ff). Mittlerweile ist der PIF mit weit über 100 Milliarden US-Dollar im Ausland investiert. In diesem Zusammenhang hat er auch Partnerschaften mit privaten und staatlichen Investmentgesellschaften geschlossen, unter anderem mit dem US-Vermögensverwalter Blackstone, der japanischen SoftBank Group und dem staatlichen Russian Direct Investment Fund (RDIF).

Der Ausbau des PIF führt zu einer bemerkenswerten Zentralisierung der Auslandsinvestitionstätigkeit und der Rüstungsbeschaffung Saudi-Arabiens.

Tatsächlich entstanden dank der Auslandsbeteiligungen des PIF neue Unternehmen in Saudi-Arabien, zum Beispiel das 2015 gegründete saudisch-koreanische Joint Venture PECSA, das koreanisches Know-how im Bausektor in das Königreich bringen soll.103 Ob jedoch durch solche Joint Ventures und die aggressive Marketing-Strategie in Form der Future Investment Initiative – wie im Programm des PIF angekündigt – zwischen 2018 und 2020 Direktinvestitionen in Höhe von 4,7 Milliarden US-Dollar (20 Mrd. SAR) ins Königreich geholt werden können,104 ist mehr als fraglich. Entscheidend für den Zufluss von Direktinvestitionen ist letztlich nicht die Investitionspolitik des Staatsfonds, sondern vielmehr das allgemeine Investitionsklima in Saudi-Arabien. Und das ist in den vergangenen Jahren von internationalen Investoren als wenig positiv bewertet worden. Im Ease of Doing Business Ranking der Weltbank hat sich das König reich im internationalen Vergleich seit 2016 tendenziell verschlechtert: 2019 lag es auf Platz 92 (2016: Platz 83) und schneidet damit in der Ländergruppe der G20, der es angehört, mit Abstand am schlechtesten ab.105 Entsprechend niedrig sind auch die Zuflüsse von ausländischen Direktinvestitionen. Zwischen 2016 und 2017 brachen diese signifikant ein, um 80 Prozent auf 1,4 Milliarden US-Dollar.106 2018 konnte das Land zwar mit 3,5 Milliarden US-Dollar wieder mehr Direktinvestitionen verzeichnen.107 Im Vergleich zu anderen Volkswirtschaften mit einem ähnlich hohen BIP liegt der Zufluss indes auf äußerst niedrigem Niveau.108

In jedem Fall führt der Ausbau des PIF zu einer bemerkenswerten Zentralisierung der Auslandsinvestitionstätigkeit Saudi-Arabiens. Während in der Vergangenheit eine Reihe von Ministerien und anderen staatlichen Institutionen eigene Fonds für Investitionen im Ausland unterhielten, deren Aktivitäten von der Regierung nicht koordiniert wurden,109 tritt der PIF nun als alleiniger staatlicher Investor des Königreichs international in Erscheinung. Investitionen können so viel stärker auf einzelne Märkte oder Branchen fokussiert werden. Besonders deutlich wird dies am SoftBank Vision Fund, den die japanische SoftBank Group 2017 aufgelegt hat und an dem der PIF mit 45 Milliarden US-Dollar faktisch eine Kontrollmehrheit hält. Über diesen Investitionsfonds ist der Staatsfonds bis Oktober 2018 zum größten Einzelinvestor in der US-Startup-Szene aufgestiegen.110 Ein weiteres Beispiel ist die 20-Milliarden-US-Dollar-Beteiligung an dem Infrastrukturfonds der Blackstone Group, durch die der PIF erhebliches Gewicht bei Vorhaben zur Infrastrukturentwicklung in den USA erhält.

Hinzu kommt, dass der Fonds über seine Funktion als Wegbereiter für den Aufbau strategischer Partnerschaften maßgeblich Einfluss auf die Vergabe von Aufträgen an ausländische Unternehmen erlangt. Besonders deutlich wird dies im Rüstungsbereich. Der PIF ist durch die Holding SAMI indirekt an der Vergabe der saudischen Rüstungsaufträge beteiligt. Während das Beschaffungswesen in der Vergangenheit dezentral, über die einzelnen Sicherheitsorgane (Verteidigungsministerium, Innenministerium oder das Ministerium für die Nationalgarde) organisiert war, wurde es 2017 unter dem Dach einer neuen Behörde, der General Authority for Military Industries (GAMI), zentralisiert. Diese organisiert grundsätzlich die Rüstungsbeschaffung, allerdings wurde SAMI aufgrund ihres Auftrags, eine nationale Rüstungsindustrie aufzubauen, bei Geschäftsabschlüssen ein Vetorecht eingeräumt (siehe Grafik 3).111

Ob sich diese Zentralisierung in Sachen Auslandsinvestitionen und im öffentlichen Beschaffungswesen für das Königreich tatsächlich auszahlt, ist indes fraglich. In der Vergangenheit entstand der Wohlfahrtsverlust, den der saudische Staat zu verzeichnen hatte, weniger durch mangelnde Zentralisierung als vielmehr durch die Verquickung öffentlicher und privater Interessen bei Investitionsentscheidungen und bei der öffentlichen Auftragsvergabe.112 Dieser Verquickung wird nun durch den Verzicht auf eine öffentliche Kontrolle und die damit verbundene Intransparenz des Staatsfonds keineswegs entgegengewirkt.

Das politische Kalkül hinter dem Staatsfonds

Die vorangegangene Analyse zeigt, dass der Ausbau des PIF offenbar kaum dazu geeignet ist, die von der saudischen Staatsführung vorgegebenen ökonomischen Ziele zu erreichen. Vielmehr wird deutlich, dass dem Staatsfonds durch die Umstrukturierung Zugriff auf einen beachtlichen Teil der Staatseinnahmen ermöglicht und eine marktbeherrschende Stellung in weiten Teilen der Wirtschaft des Königreichs verschafft wird. Vor dem Hintergrund neuerer Arbeiten der Staatsfonds-Forschung ist dieses Ergebnis keineswegs überraschend.113 Lange Zeit wurden Staatsfonds in der wirtschaftswissenschaftlichen Diskussion unter dem Gesichtspunkt der staatlichen bzw. gesamtgesellschaftlichen Nutzenmaximierung analysiert, wobei Untersuchungen mit unterschiedlichen theoretischen Zugängen die Annahme einte, dass der Staat als Eigentümer durch den Staatsfonds seine ökonomischen Interessen oder die der heimischen Wirtschaft durchzusetzen versucht. Neuere Arbeiten legen den Akzent indessen stärker auf die Interessenlage der »herrschenden Eliten«.114 Diese, so die Grundannahme, haben Staatsfonds als ein Instrument entdeckt, um ihre »politische Überlegenheit gegenüber internen und externen Bedrohungen« strukturell abzusichern.115 Mit der Kontrolle über einen Staatsfonds kann die politische Führung ihre »Autonomie« sowohl gegenüber der eigenen Bevölkerung als auch gegenüber dem Ausland vergrößern. Vor diesem Hintergrund stellt sich die Frage, welche Auswirkungen der Ausbau des PIF auf die Machtstellung des Kronprinzen Muhammad Bin Salman innerhalb des Königreichs und auf seinen außenpolitischen Handlungsspielraum hat.

Auswirkungen auf die inländischen Machtbeziehungen

In Saudi-Arabien selbst befördert die Aufwertung des PIF eine Machtzentralisierung zugunsten des Kronprinzen. Vor 2015 war das Herrschaftssystem Saudi-Arabiens durch die Existenz unterschiedlicher Machtzentren geprägt, die durch verschiedene Fraktionen innerhalb der Herrscherfamilie besetzt waren.116 Gespeist durch die Erdölrenten des Landes unterhielten diese Machtzentren ihrerseits Klientelnetze im Staatsapparat und in der Wirtschaft und bildeten zusammen ein System, das als »segmentierter Klientelismus« (segmented clientelism) beschrieben werden kann.117 Neben den offiziellen Institutionen durchzogen den saudischen Staat somit regelrechte Parallelstrukturen mit jeweils ausgeprägtem Eigenleben.118 Einerseits ermöglichte dieses System die politische Integration einer Vielzahl von Akteuren und reduzierte damit die Gefahr von Widerständen gegen den Königshof. Andererseits leistete es der Entstehung »ministerieller Fürstentümer« Vorschub, die letztlich auch als Veto-Player, etwa bei der Umsetzung wirtschaftlicher Reformen, agierten.119

Durch den Staatsfonds werden die Patron-Klienten-Verhältnisse in Saudi-Arabien künftig stärker zentralisiert.

Die Bündelung von Eigentumsrechten und Kontrollbefugnissen in Gestalt des PIF verändert dieses multipolare Klientelsystem zugunsten des Kronprinzen. Muhammad Bin Salman hat durch den Fonds direkten Zugriff auf einen beträchtlichen Teil der finanziellen Ressourcen des Staates und kann diese entsprechend seinen Präferenzen verteilen, sei es in Form von Transferzahlungen an herrschaftsstrategisch wichtige Gruppen, etwa im Sicherheitsapparat, oder gezielter Investitionen, durch die persönliche Abhängigkeiten gegenüber dem Kronprinzen im Unternehmerlager befördert werden. Zudem erhält Bin Salman über den Staatsfonds einen solch direkten und großen Einfluss auf die Entwicklung der Wirtschaft und insbesondere auch des Privatsektors, wie ihn nie ein Mitglied der Herrscherfamilie in der Vergangenheit hatte. Die Patron-Klienten-Verhältnisse in Saudi-Arabien dürften sich zukünftig daher noch stärker zentralisieren und auf eine Person, nämlich auf Bin Salman, zulaufen. Dessen Machtposition gegenüber anderen einflussreichen Angehörigen der Herrscherfamilie Saud, aber auch gegenüber Mitgliedern der saudischen Unternehmerelite wird massiv gestärkt.

Die noch ausstehende Übertragung der Saudi-Aramco-Eigentumsrechte an den Staatsfonds dürfte in Bezug auf die Machtzentralisierung den entscheidenden Meilenstein darstellen: Seit der vollständigen Verstaatlichung Aramcos im Jahr 1980 ist das Unternehmen von Technokraten und nicht von Mitgliedern der Herrscherfamilie geleitet worden. Auf diese Weise wurde sichergestellt, dass nicht ein Mitglied oder eine Fraktion der Herrscherfamilie den alleinigen Zugriff auf den Ölreichtum des Landes erhielt.120 Daran änderte die 1988 einsetzende »Saudiisierung« des Saudi-Aramco-Managements, in deren Verlauf westliche Manager durch saudische Staatsbürger ersetzt wurden, ebenso wenig wie die formale Unterstellung des Konzerns unter das Ministerium für Petroleum und mineralische Ressourcen.121 Die Zuordnung des Unternehmens zum Kompetenzbereich des PIF würde mit diesem Prinzip faktisch brechen. Insbesondere die beschriebene direkte Einspeisung der Dividendenerträge des Unternehmens in das Budget des PIF würde den Zugriff des Kronprinzen auf die Ressourcen des Staates und damit den Aufbau eines »zentralisierten Klientelismus« erheblich vereinfachen.

Auswirkungen auf den außenpolitischen Handlungsspielraum

In Bezug auf die Außenbeziehungen wirkt der Ausbau des PIF dem Bedeutungsverlust der bisherigen außenpolitischen Instrumente des Königreichs entgegen. Bisher versuchte die saudische Führung außenpolitisch Einfluss zu nehmen, indem sie die Position des Landes als weltweit größter Erdölexporteur ausspielte und, mit Blick auf die Politik der USA, amerikanische Staatsanleihen kaufte.122 In den vergangenen Jahren wurde indes deutlich, dass Riad weder mit Ölpolitik noch über die Anhäufung von US‑Staatsanleihen tatsächlich in der Lage war, seine Interessen wie erhofft durchzusetzen. Die USA haben sich durch die Erschließung von Öl- und Gaslagerstätten in Schieferschichten weitgehend unabhängig von Erdölimporten gemacht, was sich nach Ansicht von Regierungsvertretern auch auf ihren außenpolitischen Handlungsspielraum, vor allem im Nahen Osten, ausgewirkt hat.123 Zudem würde sich das Königreich durch gezielte Ölpreiserhöhungen mittel- und langfristig selbst schaden, sofern diese überhaupt kurzfristig durch Förderkürzungen herbeigeführt werden können, was einige Experten bezweifeln.124 Einnahmeausfälle durch sinkende Erdölnachfrage, vor allem aus Fernost, der Verlust von Marktanteilen an andere Produzenten und eine Beschleunigung des Ausbaus alternativer Energien wären die Folge.125 Und in Bezug auf die US-Staatsanleihen hat der Anteil Saudi-Arabiens nicht zuletzt aufgrund der massiven Aufkäufe durch China international erheblich an Bedeutung verloren.126 Marktbeobachter gehen daher davon aus, dass ein Abstoßen der Staatsanleihen kaum Auswirkungen auf das Marktgeschehen und damit den Preis der Anleihen hätte.127 Sollte ein saudischer »Ausverkauf« von Staatsschuldverschreibungen und anderen US-Dollar-nominierten Vermögenswerten dennoch negative Folgen für die US-Währung haben, wäre dies auch für das Königreich selbst nachteilig, da es seine eigene Währung an den US-Dollar gekoppelt hat und diese entsprechend gegenüber anderen Währungen auch abwerten würde.128

Über den Staatsfonds könnte sich Bin Salman internationale Unterstützung für seine politischen Ziele »erkaufen«.

Vor diesem Hintergrund könnten die beschriebene Steigerung der saudischen Auslandsinvestitionen und deren Bündelung unter dem Dach des PIF, aber auch die Zentralisierung des öffentlichen Beschaffungswesens – etwa im Rüstungsbereich – dazu dienen, sich einen neuen außenpolitischen Hebel zu eigen zu machen: Über den Staatsfonds könnte sich Bin Salman internationale Unterstützung für seine politischen Ziele »erkaufen«. Dass dies eine der Funktionen ist, die mit dem Fonds verbunden werden, bezeugen die institutionelle Kooperation des PIF mit dem russischen Staatsfonds RDIF und die 2,5 Milliarden US-Dollar schwere trilaterale Partnerschaft zwischen PIF, RDIF und dem chinesischen Staatsfonds China Investment Corporation.129 Es sind Deals, die mit einer offenkundigen politischen Annäherung an die beteiligten Länder einhergehen.130

Und auch die Beteiligung des Staatsfonds an ausländischen Unternehmen könnte vom Kronprinzen als außenpolitisches Instrument eingesetzt werden, insbesondere gegenüber den USA. Durch die beschriebene massive Investition von Risikokapital über den SoftBank Vision Fund nimmt der PIF erheblichen Einfluss auf die Entwicklung der Startup-Szene in den USA. Analysten zufolge könnte der Fonds im Falle eines Kapitalabzugs die gesamte Branche massiv schädigen.131 Ähnlich große politische Relevanz dürften die Investitionen des PIF in die Infrastruktur der USA haben, einen Sektor, an dem viele Arbeitsplätze hängen und der einen Schwerpunkt der Wirtschaftspolitik der gegenwärtigen US-Administration bildet. Zudem steht hinter dem Geschäftspartner des PIF, der Blackstone Group, mit Stephen Schwarzman einer der politisch wohl einflussreichsten Wirtschaftsführer der USA.132 Und schließlich hat der PIF durch SAMI beträchtlichen Einfluss auf die saudischen Rüstungskäufe, die von zentraler Bedeutung für die US-amerikanische Rüstungsindustrie sind: Zwischen 2013 und 2017 gingen 18 Prozent der US-amerikanischen Waffenexporte in das Königreich, das damit der mit Abstand größte Kunde der US-Rüstungsindustrie war.133 Dass dieser außenpolitische Hebel mächtig ist, wurde nicht zuletzt im Zuge der Affäre um den Mord an dem saudischen Dissidenten Jamal Khashoggi deutlich. Ganz offen lehnte Präsident Trump weitreichende Sanktionen gegen Saudi-Arabien ab, indem er auf dessen Bedeutung für die amerikanische Wirtschaft hinwies.134 Insbesondere auf Schuldzuweisungen gegenüber dem Kronprinzen verzichtete die US-Administration. Andere Länder folgten diesem Beispiel.

Fazit und Ausblick

Anders als in der »Vision 2030« dargestellt, dient der mit Hochdruck ausgebaute saudische Staatsfonds PIF weniger als Wachstumsmotor des Königreichs denn als zentrales Steuerungsinstrument des Kronprinzen Bin Salman, der damit die eigene politische Macht konsolidiert und langfristig absichert. Somit ist die Erweiterung und Ausgestaltung des Staatsfonds auch als Voraussetzung für die Durchführung anderer Maßnahmen zu sehen, die in der »Vision 2030« angekündigt werden: Mittels des PIF kann Bin Salman die vorgesehenen Reformen – zumindest in Teilen – durchführen, ohne die politische Kontrolle zu verlieren. Ein Beispiel hierfür ist das Vorhaben, rund um die Staatsfinanzen mehr Transparenz zuzulassen, Rechenschaftspflichten zu erhöhen und allgemein gute Regierungsführung zu etablieren. Diese Reformen könnten in Bezug auf den eigentlichen Staatshaushalt vollzogen werden. Erste Anzeichen dafür gibt es bereits: Im Rahmen der Umsetzung des Fiscal-Balance-Programms etwa wurde der öffentliche Zugang zu Informationen über die Zusammensetzung und Entwicklung des Staatshaushalts erheblich verbessert.135 Der PIF selbst aber ist von diesen Reformen ausgenommen. Die politische Führung könnte also vordergründig durchaus internationalen Forderungen, etwa des IWF, entgegenkommen und das »offizielle« staatliche Einnahmen-Ausgaben-System gemäß den Ankündigungen der »Vision 2030« stärker internationalen Standards anpassen, ohne dabei an Kontrolle über die Staatsfinanzen und die Wirtschaft zu verlieren.

Ein weiteres Beispiel ist die ebenfalls in der »Vision 2030« erwähnte Förderung privater Wirtschaftsaktivitäten. Tatsächlich könnte Bin Salman etwa durch die (Teil-)Privatisierung öffentlicher Unternehmen den Anteil des Privatsektors an der Wirtschaftsleistung Saudi-Arabiens formal deutlich erhöhen, ohne befürchten zu müssen, dass dieser Sektor ökonomisch unabhängig vom politischen Machtzentrum wird. Das Unternehmerlager bleibt daher gegenüber Bin Salman in einem starken Abhängigkeitsverhältnis und wird auch zukünftig kaum eigene politische Forderungen gegenüber dem Königshof stellen können.

Vor allem aber bietet der PIF dem Kronprinzen eine Rückversicherung für den Fall, dass der angekündigte Erfolg der »Vision 2030« ausbleiben sollte. Wenn es dem Königreich nicht gelingt, die Abhängigkeit vom Erdöl zu reduzieren und ausländische Investitionen in produktive Bereiche zu lenken, drohen mittel- und langfristig massive Einsparungen und ein weiterer Anstieg der ohnehin schon hohen Arbeitslosigkeit. Mit dem Staatsfonds verfügt Bin Salman über ein Instrument, um gegebenenfalls sozialen Spannungen durch Transferzahlungen an herrschaftsstrategisch wichtige Gruppen zu begegnen. Loyalitätsbeziehungen etwa zu den Sicherheitsorganen könnten so selbst in einer wirtschaftlichen Lage aufrechterhalten werden, in der es keine Alternative zu einer umfassenden Austeritätspolitik gibt. Durch die strategischen Investitionen im Ausland könnte der Kronprinz zudem auf internationale Unterstützung hoffen, auch in einer Situation, in der der innenpolitische Druck auf das Königshaus wächst.

Allerdings ist der Ausbau des PIF noch nicht abgeschlossen. Das ausgegebene Ziel etwa, zum »bevorzugten und wirkungsvollsten Partner weltweit«136 zu werden, hat der Staatsfonds trotz seiner bemerkenswerten Expansion in den vergangenen vier Jahren noch lange nicht erreicht. Insbesondere Ende 2018 musste der Fonds auf diesem Weg einen herben Dämpfer hinnehmen. Durch den Mord an dem saudischen Dissidenten Jamal Khashoggi hat das Image Saudi-Arabiens vor allem in den USA und Europa stark gelitten. Entsprechend haben sich auch Investoren von dem saudischen Staatsfonds distanziert. Offenkundig wurde dies auf der zweiten Future-Investment-Initiative-Konferenz in Riad, die drei Wochen nach Khashoggis Tod stattfand. Zahlreiche hochrangige internationale Wirtschaftsvertreter sagten ihre Teilnahme offenbar aus Angst vor Image-Schäden für ihre Unternehmen ab. Einige Investoren kündigten sogar ihre bisherigen Geschäftsbeziehungen mit dem Staatsfonds auf.137 Es ist indes kaum zu erwarten, dass die Expansion des PIF durch diese Entwicklungen langfristig gebremst wird. Multinationale Unternehmen wie etwa Siemens erklärten bereits kurze Zeit nach dem Mord ihre Bereitschaft, auch weiterhin mit Saudi-Arabien Geschäfte machen zu wollen.

Eine deutlich größere Hürde für die weitere Expansion des Staatsfonds hat sich indes innerhalb des Königreichs aufgebaut. Wie groß der Widerstand gegen den Ausbau des PIF tatsächlich ist, lässt sich von außen kaum beurteilen. Dass der geplante Börsengang von Saudi Aramco verschoben und die Eigentumsrechte am Unternehmen bislang nicht an den PIF übertragen wurden, kann allerdings durchaus als Hinweis darauf gesehen werden, dass es einen solchen Widerstand gibt. Sollte der Börsengang von Saudi Aramco und die damit einhergehende Übertragung der Eigentumsrechte an den PIF auch 2020/21 nicht erfolgen, wird der Staatsfonds die vorgegebenen Wachstumsziele kaum erreichen können – das wäre dann nicht nur ein Dämpfer für den Staatsfonds selbst, sondern auch für das Bemühen Muhammad Bin Salmans um die Konsolidierung seiner Macht. Aus heutiger Sicht ist jedoch kaum vorstellbar, dass sich Kritiker der Expansion des PIF im Königreich durchsetzen könnten.

Für Deutschland und seine europäischen Partner ergeben sich aus dem Ausbau des PIF zwei Herausforderungen: Zum einen wird am Beispiel des Staatsfonds überdeutlich, wie eng wirtschaftliche und politische Entwicklungen in Saudi-Arabien miteinander verbunden sind. Während es angesichts der aggressiven Regionalpolitik Bin Salmans in Deutschland und Europa mittlerweile eine intensive Debatte darüber gibt, ob und in welchem Umfang Rüstungsexporte in das Königreich politisch verantwortbar sind, galt Wirtschaftskooperation auf anderen Gebieten bislang als völlig unbedenklich. Durch die beschriebene Instrumentalisierung des Staatsfonds als Herrschaftsinstrument des Kronprinzen kann aber die Zusammenarbeit mit Unternehmen im Königreich, die vom Staatsfonds kontrolliert werden, sehr wohl eine politische Dimension haben, die nicht ignoriert werden sollte.

Zum anderen stellt sich die Frage, wie die europäischen Regierungen auf Investitionen des saudischen Staatsfonds in Europa reagieren sollten. Im Unterschied zu den Staatsfonds der anderen Golfmonarchien, allen voran der Abu Dhabi Investment Authority (ADIA), der Kuwait Investment Authority und der Qatar Investment Authority, die als renditeorientierte Investoren teils über Jahrzehnte Beteiligungen an großen europäischen Unternehmen aufgebaut haben, ist der PIF in Europa bislang wenig präsent. In Deutschland etwa ist lediglich eine Minderheitsbeteiligung am Logistikunternehmen Hapag-Lloyd bekannt. Allerdings hat der vom PIF maßgeblich finanzierte Vision Fund der japanischen SoftBank Group seit 2018 nennenswerte Investitionen in deutsche Technologieunternehmen getätigt.138 Sollte der PIF sein Engagement in Europa ausbauen, könnte angesichts der engen Verknüpfung des Fonds mit der saudischen Staatsführung eine politische Folgenabschätzung notwendig werden. Dabei müsste eine Bewertung dahingehend vorgenommen werden, ob der PIF bei der jeweiligen Investition primär als renditeorientierter Investor auftritt oder ob er eine außenpolitische Agenda verfolgt. Im letzteren Fall müssten europäische Entscheidungsträger ähnlich wie im Umgang mit Staatsfonds und staatlichen Unternehmen aus China und Russland abwägen, ob eine solche Investition tatsächlich im politischen Interesse des jeweiligen Empfängerlands ist.139

Anhang

Abkürzungen

|

ADIA |

Abu Dhabi Investment Authority |

|

BIP |

Bruttoinlandsprodukt |

|

BoD |

Board of Directors |

|

CEDA |

Council of Economic and Development Affairs |

|

DSC |

Decision Support Center |

|

IWF |

Internationaler Währungsfonds |

|

PIF |

Public Investment Fund |

|

RDIF |

Russian Direct Investment Fund |

|

RSIF |

Russia-Saudi Investment Fund |

|

SABIC |

Saudi Basic Industries Corporation |

|

SAMA |

Saudi Arabian Monetary Agency |

|

SAMI |

Saudi Arabian Military Industries |

|

SAR |

Saudi-Riyal |

|

SEVEN |

Saudi Entertainment Ventures Company |

|

SME |

Small and Medium-Sized Enterprises |

|

VAE |

Vereinigte Arabische Emirate |

Literaturhinweise

Guido Steinberg

Muhammad Bin Salman Al Saud an der Macht.

Der Kronprinz und die saudi-arabische Außenpolitik seit 2015

SWP-Aktuell 71/2018, Dezember 2018, 8 Seiten

Matthias Sailer/Stephan Roll

Drei Szenarien zur Katar-Krise.

Zwischen Regime-Change, Konfliktbeilegung und Kaltem Krieg am Golf

SWP-Aktuell 44/2017, Juni 2017, 4 Seiten

|

PIF/Tochterunternehmen |

|

|

|

|

|

|---|---|---|---|---|---|

|

SoftBank Group »Vision Fund« und »Vision Fund 2«. |

|||||

|

1,2 Mrd. $ |

Mai 2019 |

■ Cruise |

Mobilität |

USA |

17 |

|

1 Mrd. $ |

Mai 2019 |

■ Rappi |

Tech/Startup |

Kolumbien |

17 |

|

20 Mrd. $ |

Mai 2017 |

Blackstone (MoU) |

Infrastruktur |

USA |

1&18 |

|

n.a. |

Dezember 2017 |

AMC Entertainment Holdings |

Film |

USA |

1&19 |

|

50 Mio. $ |

2018 |

TriLinc Global Impact Fund |

alle Sektoren |

USA |

5 |

|

200 Mio. $ |

März 2018 |

Penske Media Corporation |

Medien |

USA |

6 |

|

461 Mio. $ |

März 2018 |

Magic Leap (Investment) |

Tech/Startup |

USA |

1 |

|

n.a. |

April 2018 |

Six Flags |

Unterhaltung |

USA/Saudi-Arabien |

1 |

|

100 Mio. $ |

Juni 2018 |

Tushino Airfield Development/Project (mit RDIF) |

Infrastruktur |

Russland |

8 |

|

300 Mio. $ |

Juli 2018 |

Arcelor Mittal Tubular Products Jubail (AMTPJ) |

Stahl |

Luxemburg/ UK |

4 |

|

5,33 Mrd. $ |

Mai 2018 |

AccorInvest |

Hotel- und Immobilienunternehmen |

Frankreich |

1 |

|

2 Mrd. $ |

August 2018 |

Tesla (5%-Anteil) |

Mobilität |

USA |

1&9 |

|

1 Mrd. $ |

September 2018 |

Lucid Motors (Investment) |

Mobilität |

USA |

1 |

|

n.a. |

September 2018 |

Mriya Agro Holding |

Agro-Produkte |

Ukraine |

7 |

Die Auswahl erhebt keinen Anspruch auf Vollständigkeit.

n.a. = nicht angegeben; MoU = Memorandum of Understanding (Absichtserklärung); SME = Small and Medium-Sized Enterprises

Quellen siehe Folgeseite.

Endnoten

- 1

-

Vgl. hierzu auch Guido Steinberg, Muhammad Bin Salman Al Saud an der Macht. Der Kronprinz und die saudi-arabische Außenpolitik seit 2015, Berlin: Stiftung Wissenschaft und Politik, Dezember 2018 (SWP-Aktuell 71/2018).

- 2

-

Vgl. Vision 2030 – Kingdom of Saudi Arabia, April 2016, <https://vision2030.gov.sa/sites/default/files/report/

Saudi_Vision2030_EN_2017.pdf> (Zugriff am 4.2.2019). - 3

-

McKinsey Global Institute, Saudi Arabia beyond Oil: The Investment and Productivity Transformation, New York, Dezember 2015, <https://mck.co/2QfRI6M> (Zugriff am 4.2.2019).

- 4

-

Vgl. Saudi Arabian Monetary Agency (SAMA) (Hg.), Yearly Statistics, <http://www.sama.gov.sa/en-US/EconomicReports/

Pages/YearlyStatistics.aspx> (Zugriff am 4.2.2019). - 5

-

Angus McDowall/Andrew Torchia, »Saudi Plans Spending Cuts, Reforms to Shrink Budget Deficit«, Reuters, 28.12.2015, <https://www.reuters.com/article/us-saudi-budget-idUSKBN0UB10D20151228> (Zugriff am 5.2.2019).

- 6

-

Vgl. Daniel Moshashai/Andrew M. Leber/James D. Savage, »Saudi Arabia Plans for Its Economic Future: Vision 2030, the National Transformation Plan and Saudi Fiscal Reform«, British Journal of Middle Eastern Studies (online), 20.8.2018, S. 5ff, <https://www.tandfonline.com/doi/abs/10.1080/

13530194.2018.1500269> (Zugriff am 5.2.2019). - 7

-

International Monetary Fund (Hg.), Saudi Arabia: 2018 Article IV Consultation – Press Release and Staff Report, Washington, D.C., 24.8.2018 (IMF Country Report Nr. 18/263), S. 71, <http://bit.ly/2VRmDaY> (Zugriff am 5.2.2019).

- 8

-

The World Bank (Hg.), World Development Indicators – Population Growth, <https://data.worldbank.org/indicator/

SP.POP.GROW> (Zugriff am 5.2.2019). - 9

-

Vgl. General Authority for Statistics, Kingdom of Saudi Arabia, Labour Force Survey, Labour Market 2018 Third Quarter, <https://www.stats.gov.sa/en/818-0>. Die Gesamtarbeitslosigkeit betrug im 3. Quartal 2018 12,8 Prozent.

- 10

-

Weitere Faktoren, die sich negativ auf die Staatsfinanzen auswirken könnten, sind etwa der Klimawandel und lokale politische Unruhen.

- 11

-

Vgl. Moshashai et al., »Saudi Arabia Plans for Its Economic Future [wie Fn. 6], S. 9.

- 12

-

Zu nennen ist hier insbesondere das Decision Support Center, das direkt am Königshof etabliert wurde und offenbar Entscheidungen für den Kronprinzen vorbereitet.

- 13

-

Zum Umsetzungsprozess siehe KSA Vision 2030 – Strategic Objectives and Vision Realization Programs, 25.4.2016, <https://www.vision2030.gov.sa/download/file/fid/1319> (Zugriff am 5.2.2019).

- 14

-

Alaa Shahine/Glen Carey/Vivian Nereim, »Saudi Arabia Just Announced Plans to Build a Mega City that Will Cost $500 Billion«, Bloomberg, 24.10.2017, <https://bloom.bg/

2JHb2cF>; vgl. zu Neom auch Adel Abdel Ghafar, »A New Kingdom of Saud?«, in. The Cairo Review of Global Affairs, 28 (2018), S. 72–81 (79ff.), <https://cdn.thecairoreview.com/wp-content/uploads/2018/02/cr28-ghafar.pdf> (Zugriff jeweils am 9.5.2019). - 15

-

Vgl. hierzu auch Jane Kinninmont, Vision 2030 and Saudi Arabia’s Social Contract: Austerity and Transformation, London: Chatham House, Juli 2017, S. 10, <www.chathamhouse.org/

sites/default/files/publications/research/2017-07-20-vision-2030-saudi-kinninmont.pdf> (Zugriff am 5.2.2019). - 16

-

Vgl. Hazel Sheffield, »Saudi Arabia Sets out Sweeping Reforms to Wean Itself off ›Dangerous Addiction‹ to Oil by 2020«, in: The Independent, 25.4.2016, <https://ind.pn/2WrsurF> (Zugriff am 5.2.2019).

- 17

-

Vgl. Martin Hvidt, The New Role of Women in the New Saudi Arabian Economy, Odense: Syddansk Universitet, Center for Mellemøststudier, April 2018, <https://portal.findresearcher.sdu.dk/en/publications/the-new-role-of-women-in-the-new-saudi-arabian-economy>. Besondere öffentliche Aufmerksamkeit erfuhr die Ankündigung, dass sich Frauen zukünftig auch auf (ausgewählte) Stellen im Militär und bei der Staatsanwaltschaft bewerben können, siehe »12 Criteria for Saudi Women to Join Army as Soldiers«, in: Saudi Gazette, 26.2.2018, <http://saudigazette.com.sa/

article/529295/SAUDI-ARABIA/12-criteria-for-Saudi-women-to-join-army-as-soldiers> (Zugriff jeweils am 5.2.3019). - 18

-

Vgl. Ahmed Banafe/Rory Macleod, The Saudi Arabian Monetary Agency, 1952–2016: Central Bank of Oil, Cham 2017, S. 194.

- 19

-

Vgl. Li Yang/Jin Zhang, »Political and Economic Analysis on SWFs of Saudi Arabia«, in: Journal of Middle Eastern and Islamic Studies (in Asia), 6 (2012) 3, S. 28–57 (37).

- 20

-

Vgl. Sara Bazoobandi, The Political Economy of the Gulf Sovereign Wealth Funds, Abingdon/New York 2013, S. 26ff.

- 21

-

Saeed Azhar/Katie Paul/Hadeel Al Sayegh, »Saudi Investment Ambitions Impress but Foreign Money May Be Slow to Come«, Reuters, 26.10.2017, <https://reut.rs/30H9Rzd>; Simeon Kerr/Anjli Raval, »Saudi Prince’s Flagship Plan Beset by Doubts after Khashoggi Death«, in: Financial Times, 12.12.2018, <https://www.ft.com/content/c24ab1d4-f8a7-11e8-8b7c-6fa24bd5409c> (Zugriff jeweils am 5.2.2019).

- 22

-

»Saudi Arabia Resets Renewable Energy Goals«, Power Technology (online), 22.1.2019, <https://www.power-technology.com/comment/saudi-renewable-energy-targets/> (Zugriff am 5.2.2019).

- 23

-

Sarah Algethami, »Saudis Set for $11 Billion Asset-Sale Blitz after Slow Start«, Bloomberg, 13.1.2019, <https://bloom.bg/2YMWUlP> (Zugriff am 5.2.2019).

- 24

-

Kingdom of Saudi Arabia, The Public Investment Fund Program (2018–2020), 2017, <https://www.pif.gov.sa/

style%20library/pifprograms/PIF%20Program_EN.pdf> (Zugriff am 8.5.2019). - 25

-

Jean-Francois Seznec, »Saudi Arabia’s Sell off of Aramco: Risk or Opportunity?«, in: Bulletin of the Atomic Scientists, 72 (2016) 6, S. 378–383 (379).

- 26

-

Die Aufgaben, die dem PIF bei der Umsetzung der »Vision 2030« obliegen, lassen sich den Ausführungen in dem Schüsseldokument selbst (Vision 2030 [wie Fn. 2], S. 42) und den vier Zielvorgaben entnehmen, die im Public Investment Fund Program [wie Fn. 24], S. 12–15, definiert sind.

- 27

-